個人向け国債で1000万円の運用を検討していても、受取利息のシミュレーションやお得かどうかわからず投資を迷っている人は少なくありません。

個人向け国債は、国の元本保証と最低金利の保証はありますが、低水準の金利・物価上昇率の現時点(2026年2月)では、高利回りの投資先も併用しないとインフレに負けない資産形成は困難です。

今回は、個人向け国債の基礎知識、他の投資先との1000万円運用の受取利息シミュレーションの比較、個人向け国債の購入手順を詳しく解説します。

個人向け国債vs他投資先|1000万円運用の受取利息シミュレーション

まずは、個人向け国債と他の代表的な10の投資先で、実際に1000万円運用するとどうなるか、受取利息のシミュレーションを見ていきましょう。

【1000万円の運用シミュレーション】

| 投資先 | 年利 (目安) | 10年後 資産総額 | 国債との 差額 |

|---|---|---|---|

| 個人向け 国債 | 1.48% | 1,148 万円 | – |

| プライベート デット | 11% | 2,839 万円 | +1,691 万円 |

| ヘッジ ファンド | 20% | 6,192 万円 | +5,044 万円 |

| 定期 預金 | 1.3% | 1,138 万円 | -10 万円 |

| 債券 | 2% | 1,219 万円 | +71 万円 |

| 投資 信託 | 5% | 1,629 万円 | +481 万円 |

| 不動産 投資 | 8% | 2,159 万円 | +1,011 万円 |

| REIT | 5% | 1,629 万円 | +481 万円 |

| 金 | 5% | 1,629 万円 | +481 万円 |

| ロボアド バイザー | 6% | 1,791 万円 | +643 万円 |

| 保険 | 2% | 1,219 万円 | +71 万円 |

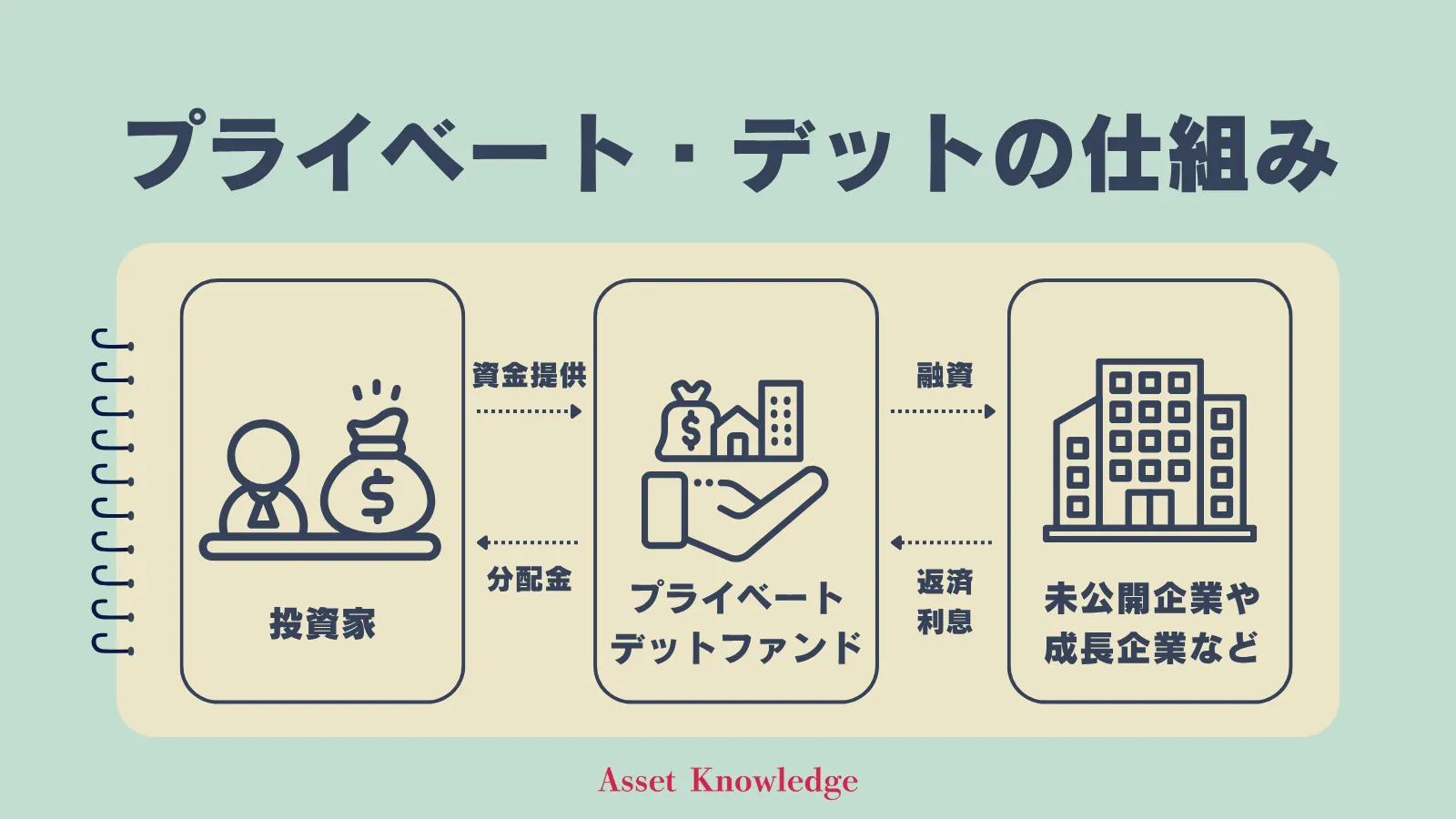

プライベートデット

プライベートデットとは、上場市場を経由せずに投資家が企業へ直接融資をして、金利収入で収益を得る投資手法。

プライベートデットの平均的な年利7%〜11%で資産1,000万円を10年運用すると、10年後の資産は約1,967万〜2,839万円になります。

利息収入は967万〜1,839万円で、税引き後(20.315%の税金が差し引かれる)では約770万〜1,466万円の利益が手元に残る計算です。

個人向け国債(2026年最新の10年変動金利型年1.48%で算出)と、プライベートデットの利息差額をシミュレーションで比較してみましょう。

【個人向け国債×プライベートデット】

| 投資先 | 個人向け国債 | プライベートデット | ||

|---|---|---|---|---|

| 年利 | 1.48% | 7% | 9% | 11% |

| 10年後 資産総額 | 1,148 万円 | 1,967 万円 | 2,367 万円 | 2,839 万円 |

| 利息収入 合計 | 148 万円 | 967 万円 | 1,367 万円 | 1,839 万円 |

| 国債との 差額 | – | +819 万円 | +1,219 万円 | +1,691 万円 |

年利11%のプライベートデットと個人向け国債を比較すると、10年後には約1700万円の利息収入の差が生まれます。

かなりのハイリターンが魅力のプライベートデットの特徴は下記の通りです。

- 商品:非上場の中堅企業や銀行融資審査に通りにくい企業への貸付投資

- 利回り:年利7〜11%程度(市場環境で変動)

- 最低投資金額:500万円〜(ファンドによる)

- リスク:融資先企業の経営悪化による損失リスクあり(元本保証なし)

プライベートデットは、出資者からの資金と金融機関からの借入金をメインの原資とするため、借手は資金調達が叶い、出資者は利息を収益として受け取れる仕組みです。

元本は保証されていないものの、個人向け国債の利息をはるかに上回る数値に期待できるため、資産を増やす有力な選択肢となるでしょう。

ハイクアインターナショナル

ハイクアインターナショナルは、年間12%(固定)の配当を実現している今注目のプライベートデットファンドです。

| 運用会社 | ハイクアインターナショナル |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(大阪) |

| 主な投資対象 | SAKUKO VIETNAM (ベトナム企業) |

| 主な投資戦略 | 事業融資 |

| 年間期待利回り | 年利12% |

| 最低投資金額 | 500万円 |

| 運用の相談 | 資料請求・面談 |

| お問い合わせ | 公式サイト |

投資対象は、ハイクアインターナショナルの関連会社で大阪からベトナムに進出したSAKUKO VIETNAM。

日本製品販売店やスイーツ店、ホテルを多数展開していて、日本メディアにもたびたび取り上げられている透明性・信頼性の高い企業への事業融資を通じて、安定した収益を生み出しています。

- 年利12%固定の高利回り→市場変動に左右されない安定収益

- 株価変動リスクがない→事業融資型で株式市場の影響を受けない

- 高い透明性と信頼性→投資先の事業内容が明確で追跡可能

- 成長市場での運用→ベトナムは年間5~6%の経済成長を継続中

- 定期的なキャッシュフロー→3ヶ月ごとに3%ずつ、年4回の分配金

- 最低投資額500万円から→比較的参入しやすい

ハイクアインターナショナルはポートフォリオに組み込みやすい最低投資額の設定で、株式投資と異なり企業が売上を出せば利息を得られるため、リターンまでの過程がシンプルで直接的です。

出資前には無料面談を実施し出資後も事業報告会を開催するなど情報開示にもかなり積極的。

ベトナムの堅調な経済成長を背景に年利12%固定の高い安定性を誇り、株価変動リスクがないため市場の大きな波にも左右されません。

個人向け国債より高い利回りかつ安全に運用したいなら、ハイクアインターナショナルは1000万円の投資先として最適な選択肢でしょう。

まずは無料の資料請求や相談で投資条件の詳細を確認して、安定リターンを実現する投資モデルの仕組みを詳しく知ってください。

国債vs高利回りの投資先で1000万円運用

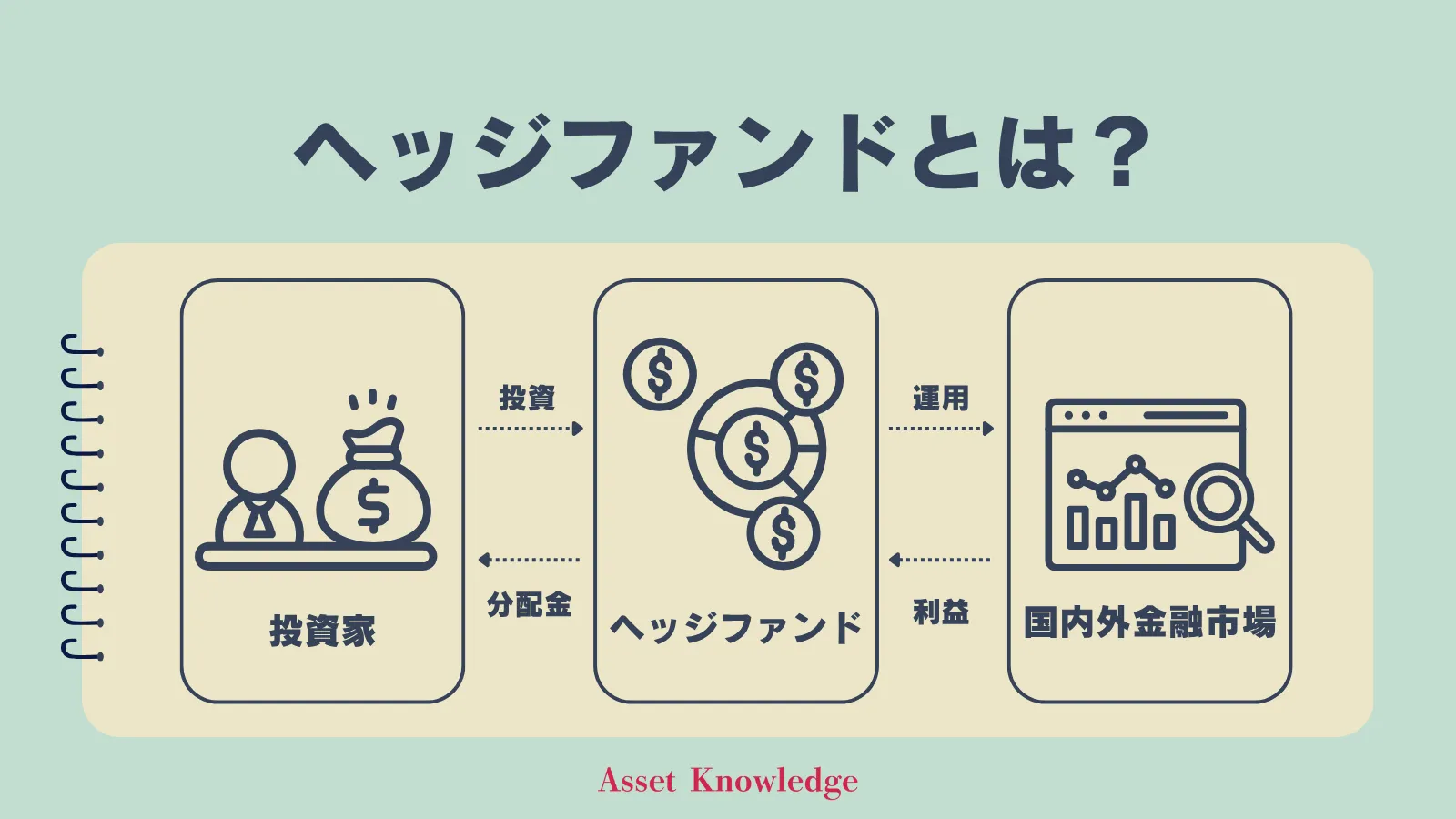

ヘッジファンド

ヘッジファンドは、様々な投資の手法や金融市場を組み合わせて、相場の上昇や下落を問わず利益獲得を狙う運用スタイル。

ヘッジファンドの平均的な年利10〜20%で資産1,000万円を10年運用すると、10年後の資産は約2,594万〜6,192万円になります。

利息収入は1,594万〜5,192万円で、税引き後(20.315%の税金差し引き)では約1,270万〜4,137万円の利益が手元に残る計算です。

個人向け国債(2026年最新の10年変動金利型年1.48%で算出)と、ヘッジファンドの利息差額をシミュレーションで比較してみましょう。

【個人向け国債×ヘッジファンド】

| 投資先 | 個人向け国債 | ヘッジファンド | ||

|---|---|---|---|---|

| 年利 | 1.48% | 10% | 15% | 20% |

| 10年後 資産総額 | 1,148 万円 | 2,594 万円 | 4,046 万円 | 6,192 万円 |

| 利息収入 合計 | 148 万円 | 1,594 万円 | 3,046 万円 | 5,192 万円 |

| 国債との 差額 | – | +1,446 万円 | +2,898 万円 | +5,044 万円 |

年利20%のヘッジファンドと個人向け国債を比較すると、10年後には約5000万円の利息収入の差が生まれます。

ヘッジファンドでは、専門的な運用チームが常に市場の動向を分析し、タイムリーな投資の決定をする投資手法を採用。

一般投資家にとって実現が困難なプロによる専門性の高い投資が実現できるのがヘッジファンドです。

Action(アクション)

Action(アクション)は、高水準のリターンで多くの投資家から注目を集めているヘッジファンドです。

| 運用会社 | Action(アクション) |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(東京) |

| 主な投資対象 | 日本株・事業投資・Web3事業・ファクタリングなど |

| 主な投資戦略 | ・株式の成長投資戦略 ・エンゲージメント、アクティビスト投資戦略 ・ポートフォリオ投資戦略 |

| 利回り | 17.35% (2024年度実績) |

| 最低投資金額 | 500万円 |

| 運用の相談 | 面談 |

| 問い合わせ | 公式サイト |

元トレイダーズホールディングス取締役で金融業界歴30年以上の代表が、バリュー株投資や事業投資、ファクタリング、Web3事業など幅広い分野で運用を行っています。

2024年度には運用成績17.35%を達成するなど、安全な投資のポートフォリオの一つとして積極的に取り入れると良いでしょう。

- 圧倒的な運用実績

- 金融業界30年以上の実力ある運用チーム

- 多角的な投資でリスク分散

- 最低投資額500万円から

- 契約期間は原則1年

Action(アクション)は、ヘッジファンドとしては比較的低い最低投資額500万円から相談可能で、役員陣や実績を公式サイトで公開するなど透明性も間違いありません。

分散投資で個人向け国債よりリスクを抑えながら安全に資産形成を進めたいなら、1000万円運用の投資先として外せない選択肢でしょう。

ただし、「いつでも自由に解約できる商品」ではなく、契約期間中の中途解約は原則認められていないので、余剰資金での投資が推奨されます。

興味がある人は、公式サイトから無料面談を申し込んで詳しい説明を受けてみてください。

国債vs定期預金/債券で1000万円運用

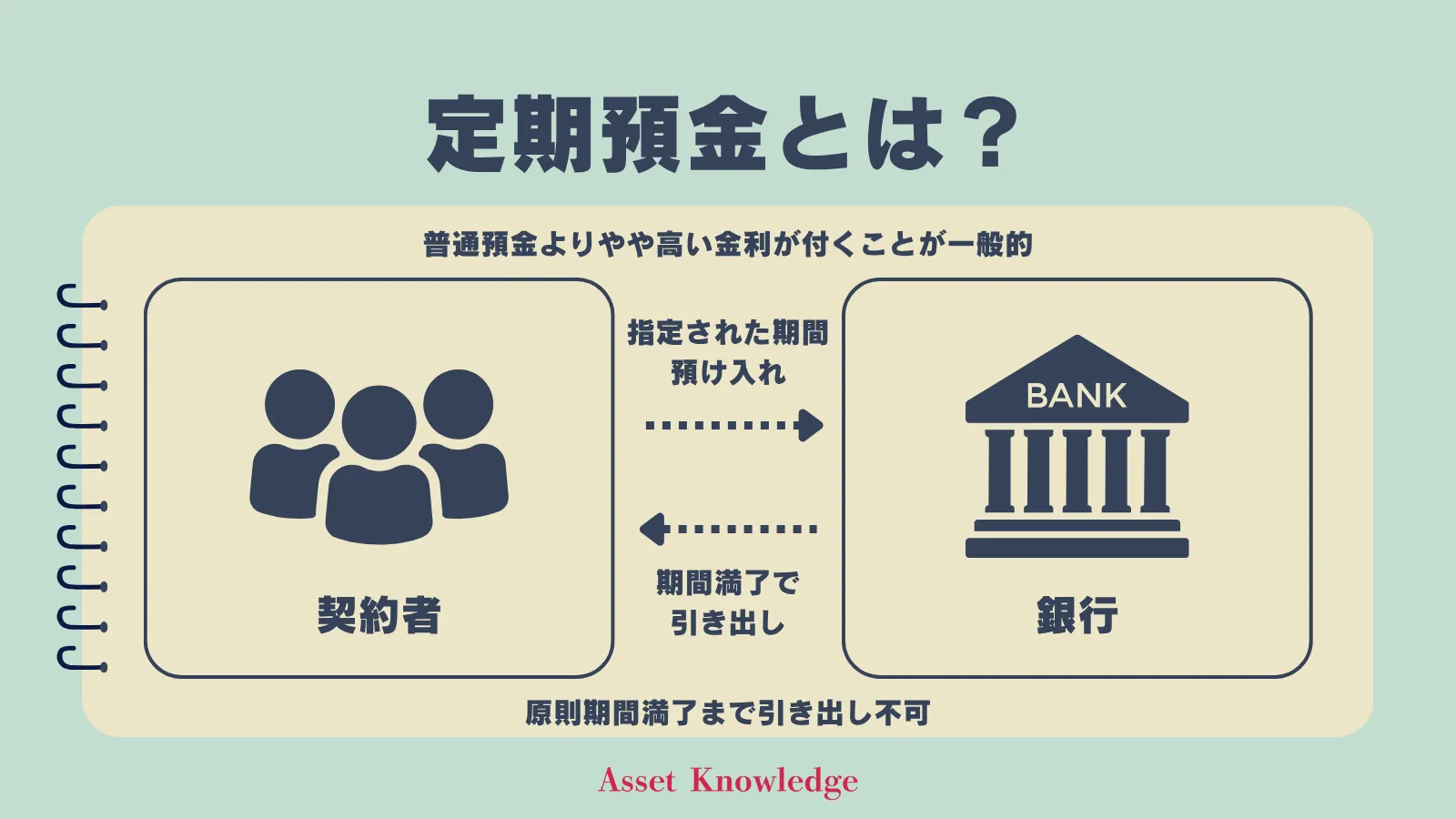

定期預金

定期預金は、銀行に一定期間資金を預け入れ、期間満了時に利息が上乗せされて引き出せる運用。

定期預金の平均的な年利0.7〜1.3%で資産1,000万円を10年運用すると、10年後の資産は約1,072万〜1,138万円になります。

利息収入は72万〜138万円で、税引き後(20.315%の税金差し引き)では約57万〜110万円の利益が手元に残る計算です。

個人向け国債(2026年最新の10年変動金利型年1.48%で算出)と、定期預金の利息差額をシミュレーションで比較してみましょう。

【個人向け国債×定期預金】

| 投資先 | 個人向け国債 | 定期預金 | ||

|---|---|---|---|---|

| 年利 | 1.48% | 0.7% | 1.0% | 1.3% |

| 10年後 資産総額 | 1,148 万円 | 1,072 万円 | 1,105 万円 | 1,138 万円 |

| 利息収入 合計 | 148 万円 | 72 万円 | 105 万円 | 138 万円 |

| 国債との 差額 | – | -76 万円 | -43 万円 | -10 万円 |

年利0.7%の定期預金と個人向け国債を比較すると、10年後には約75万円の利息収入の差が生まれます。

元本が完全に保証されているためリスクを負わない定期預金ですが、メリット・デメリットは下記の通りです。

【定期預金の特徴】

| 項目 | メリット | デメリット |

|---|---|---|

| 安全性 | 元本保証で安全 | 利息収入が限定的 |

| 流動性 | 流動性が高くいつでも解約可能 | インフレ率を下回る可能性 |

| 保護 制度 | 預金保険制度で1,000万円まで保護 | 長期的な資産増加は期待できない |

| 手続き | 手続きが簡単で投資知識不要 | (特に大きなデメリットなし) |

定期預金は高いリターンよりも低いリスクを重視する投資家に最適な金融商品でしょう。

- 確実性を最重視する

- リスクを一切取りたくない

- 短期間の資金保管を考えている

- 個人向け国債と同等の安全性を求める

債券投資

債券投資は、自治体や民間企業などから発行された債権を投資家が購入し、満期を迎えると元本と利息を得られる投資手法。

債券投資の平均的な年利0.5〜2%で資産1,000万円を10年運用すると、10年後の資産は約1,051万〜1,219万円になります。

利息収入は51万〜219万円で、税引き後(20.315%の税金差し引き)では約41万〜175万円の利益が手元に残る計算です。

個人向け国債(2026年最新の10年変動金利型年1.48%で算出)と、債券投資の利息差額をシミュレーションで比較してみましょう。

【個人向け国債×債券投資】

| 投資先 | 個人向け国債 | 債券投資 | ||

|---|---|---|---|---|

| 年利 | 1.48% | 0.5% | 1.25% | 2.0% |

| 10年後 資産総額 | 1,148 万円 | 1,051 万円 | 1,132 万円 | 1,219 万円 |

| 利息収入 合計 | 148 万円 | 51 万円 | 132 万円 | 219 万円 |

| 国債との 差額 | – | -97 万円 | -16 万円 | +71 万円 |

年利0.5%の債務整理と個人向け国債を比較すると、10年後に約100万円の収入の差が生まれます。

債券のメリット・デメリットは下記の通りです。

- 個人向け国債と同等の安全性

- やや高い利回りが期待できる

- 満期まで保有すれば元本保証

- 安定した利息収入を得られる

- 外国債券は為替リスクが発生

- 金利上昇時に価格下落の可能性

- 流動性が預金より劣る場合がある

- 信用リスクが存在する商品もある

一長一短はありますが、債券の運用がおすすめな人は下記になります。

- 安定した利息収入を求める

- 個人向け国債からステップアップしたい

- リスクを抑えて預金より高利回りを狙う

- 満期保有できる中長期投資を検討

国債vs投資信託で1000万円運用

投資信託

投資信託は、少額から分散投資が可能で、個人向け国債より高リターンを狙える魅力的な運用方法。

投資信託の平均的な年利3〜5%で資産1,000万円を10年運用すると、10年後の資産は約1,344万〜1,629万円になります。

利息収入は344万〜629万円で、税引き後(20.315%の税金差し引き)では約274万〜501万円の利益が手元に残る計算です。

個人向け国債(2026年最新の10年変動金利型年1.48%で算出)と、投資信託の利息差額をシミュレーションで比較してみましょう。

【個人向け国債×投資信託】

| 投資先 | 個人向け国債 | 投資信託 | ||

|---|---|---|---|---|

| 年利 | 1.48% | 3% | 4% | 5% |

| 10年後 資産総額 | 1,148 万円 | 1,344 万円 | 1,480 万円 | 1,629 万円 |

| 利息収入 合計 | 148 万円 | 344 万円 | 480 万円 | 629 万円 |

| 国債との 差額 | – | +196 万円 | +332 万円 | +481 万円 |

年利5%の投資信託と個人向け国債を比較すると、10年後に約480万円の利息収入の差が生まれます。

投資信託のメリット・デメリットは下記の通り。

| 項目 | メリット | デメリット |

|---|---|---|

| 少額分散 | 少額から分散投資が可能 | 元本保証がない |

| リターン性 | 個人向け国債より高め | 運用成績により損失発生 |

| 種類 | 株式型やバランス型など豊富 | 手数料がかかる |

| 初心者適性 | プロの運用で専門知識不要 | 市場変動の影響を受けやすい |

一長一短はありますが、投資信託の運用がおすすめな人は下記になります。

- 長期的な資産形成を目指す

- 個人向け国債より高いリターンを求める

- 分散投資でリスクを軽減したい

- 投資の専門知識がない初心者

国債vs不動産/金で1000万円運用

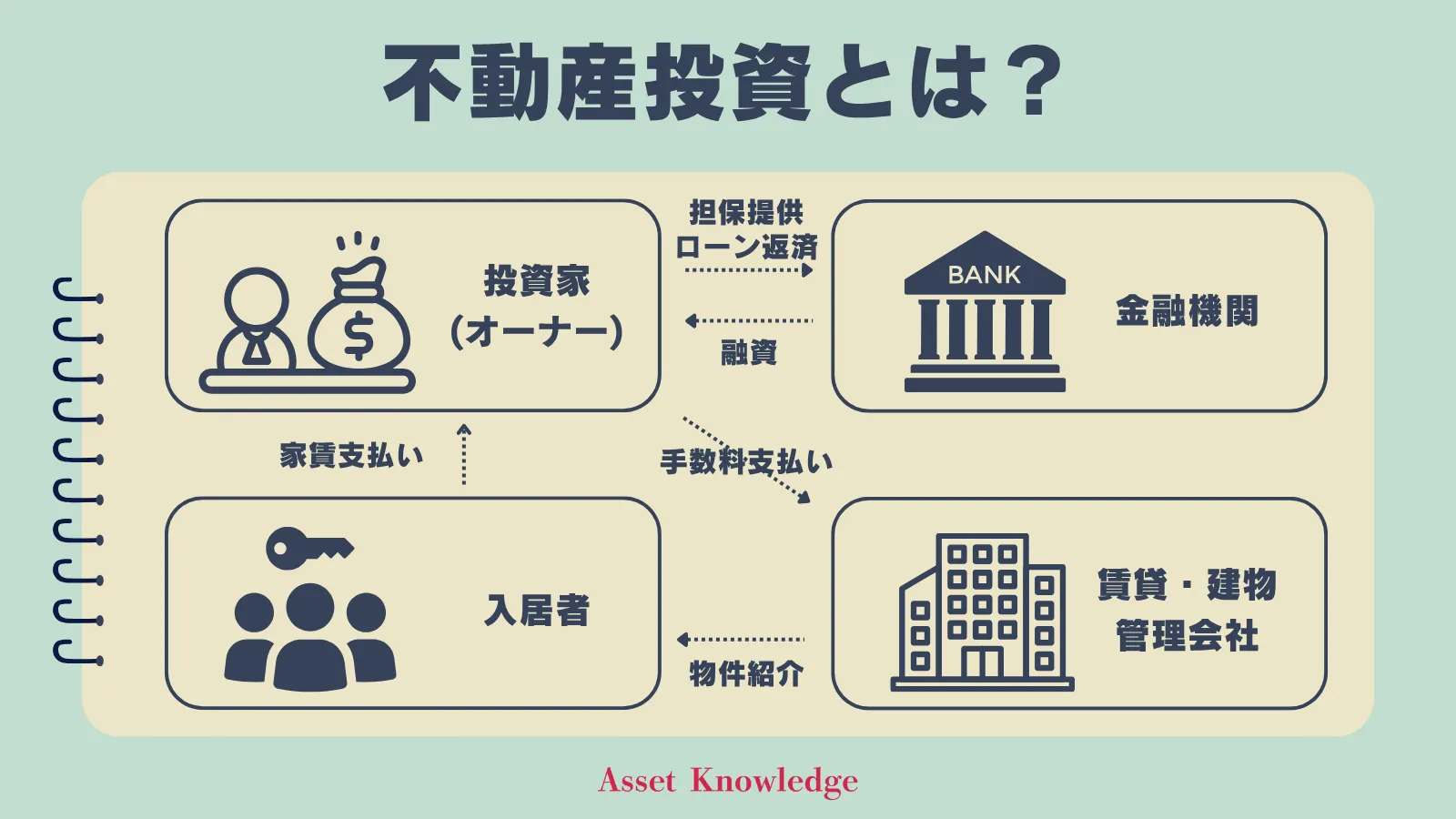

不動産投資

不動産投資は、家賃収入と物件価格上昇の両方からリターンを得られるのが特徴で、個人向け国債と比べて利回りの期待が◎。

不動産投資の平均的な年利3〜8%で資産1,000万円を10年運用すると、10年後の資産は約1,344万〜2,159万円になります。

利息収入は344万〜1,159万円で、税引き後(20.315%の税金差し引き)では約274万〜923万円の利益が手元に残る計算です。

個人向け国債(2026年最新の10年変動金利型年1.48%で算出)と、不動産投資の利息差額をシミュレーションで比較してみましょう。

【個人向け国債×不動産投資】

| 投資先 | 個人向け国債 | 投資信託 | ||

|---|---|---|---|---|

| 年利 | 1.48% | 3% | 5.5% | 8% |

| 10年後 資産総額 | 1,148 万円 | 1,344 万円 | 1,708 万円 | 2,159 万円 |

| 利息収入 合計 | 148 万円 | 344 万円 | 708 万円 | 1,159 万円 |

| 国債との 差額 | – | +196 万円 | +560 万円 | +1,011 万円 |

年利8%の不動産投資と個人向け国債を比較すると、10年後に約1000万円の利息収入の差が生まれます。

不動産投資のメリットとデメリットは下記の通り。

- 高い利回りが期待できる

- 家賃収入と値上がり益の二重収益

- インフレに強い実物資産

- レバレッジ効果で投資効率向上

- 空室リスクがある

- 修繕費用などの維持コストが発生

- 流動性が低く売却に時間がかかる

- 物件選びや管理に手間がかかる

不動産投資の運用がおすすめな人は下記の通り。

- 長期保有を前提とした投資を考える

- インフレヘッジ効果を求める

- 家賃収入の定期的なキャッシュフロー重視

- 不動産投資の知識習得に時間をかけられる

ただし、物件選びや管理に専門知識と時間が必要で、空室リスクや修繕費用が必要になるのは否めません。

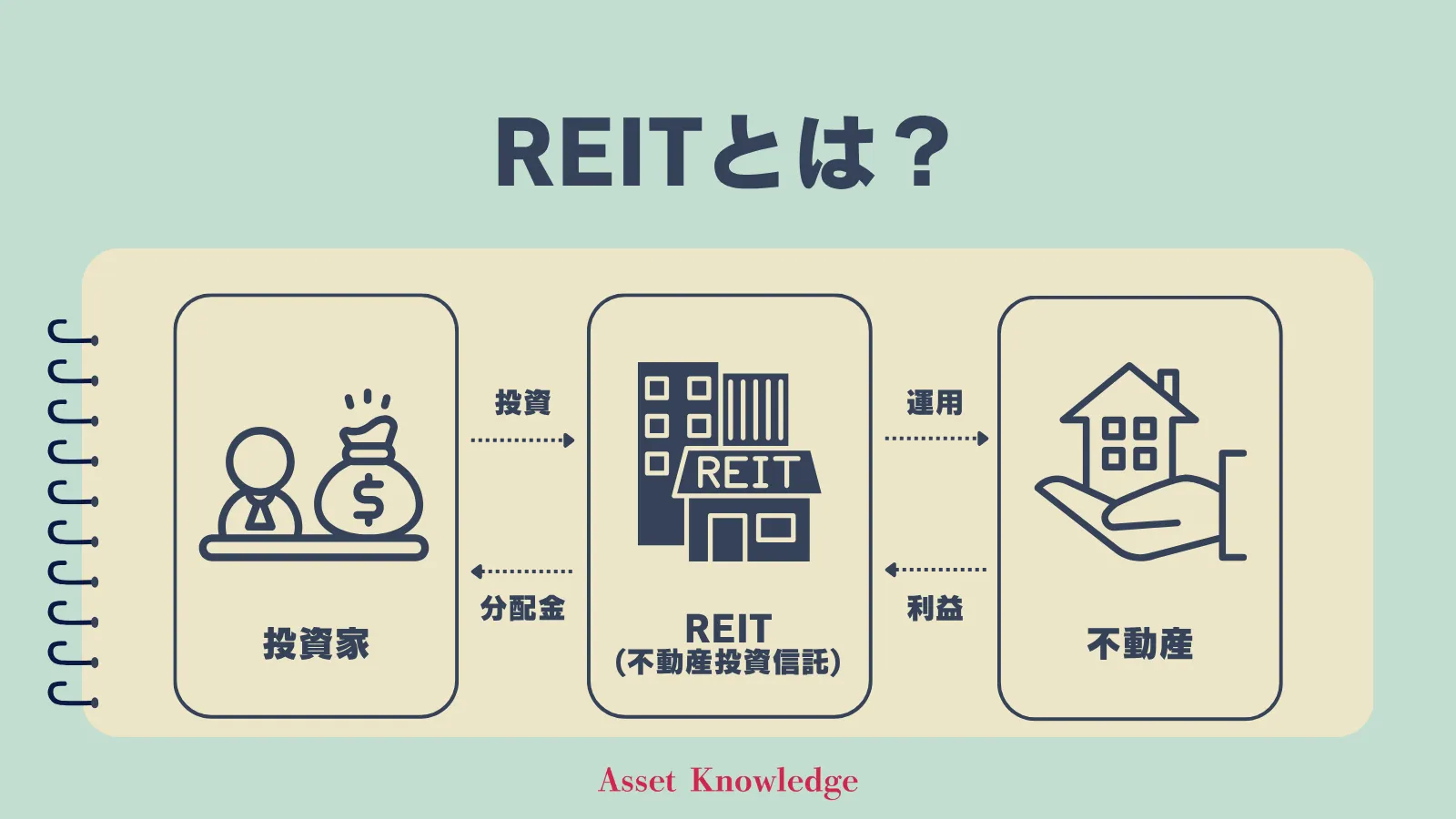

REIT(不動産投資信託)

REITは不動産投資信託として、実物不動産の投資より少額から始められ、流動性も高いのが魅力的な運用方法。

REITの平均的な年利3.5〜5%で資産1,000万円を10年運用すると、10年後の資産は約1,410万〜1,629万円になります。

利息収入は411万〜629万円で、税引き後(20.315%の税金差し引き)では約326万〜501万円の利益が手元に残る計算です。

個人向け国債(2026年最新の10年変動金利型年1.48%で算出)と、REITの利息差額をシミュレーションで比較してみましょう。

【個人向け国債×REIT】

| 投資先 | 個人向け国債 | REIT | ||

|---|---|---|---|---|

| 年利 | 1.48% | 3.5% | 4.25% | 5.0% |

| 10年後 資産総額 | 1,148 万円 | 1,411 万円 | 1,516 万円 | 1,629 万円 |

| 利息収入 合計 | 148 万円 | 411 万円 | 516 万円 | 629 万円 |

| 国債との 差額 | – | +263 万円 | +368 万円 | +481 万円 |

年利5%のREITと個人向け国債を比較すると、10年後に約480万円の利息収入の差が生まれます。

REITのメリット・デメリットは下記の通りです。

【REITのメリット・デメリット】

| 項目 | メリット | デメリット |

|---|---|---|

| 少額投資 | 少額から不動産投資が可能 | 不動産市況の影響を受けやすい |

| 流動性 | 流動性が高く売買しやすい | 金利変動により価格が左右される |

| 分散投資 | 複数物件への分散投資でリスク軽減 | 元本保証がない |

| 利回り | 個人向け国債より高い分配金利回り | 分配金が変動する可能性がある |

REITの運用が向いている人は下記になります。

- 不動産に興味はあるが直接投資は避けたい

- 少額から不動産投資を始めたい

- 流動性を保ちながら高い利回りを求める

- 物件管理の手間をかけたくない

REITは個人向け国債より高い分配金利回りの期待が大きく、複数の不動産に分散投資されるためリスクも軽減されますが、不動産市況や金利変動の影響を受けやすく元本保証はありません。

不動産投資を始める前の入門、もしくは分散投資の一部として活用すると良いでしょう。

金投資

金投資は、貨幣価値の低下から資産を守るインフレヘッジ効果があり、経済市場が不安定でも資産防衛手段として有効な投資方法。

金投資の平均的な年利3〜5%で資産1,000万円を10年運用すると、10年後の資産は約1,344万〜1,629万円になります。

利息収入は344万〜629万円で、税引き後(20.315%の税金差し引き)では約274万〜501万円の利益が手元に残る計算です。

個人向け国債(2026年最新の10年変動金利型年1.48%で算出)と、金投資の利息差額をシミュレーションで比較してみましょう。

【個人向け国債×金投資】

| 投資先 | 個人向け国債 | 金投資 | ||

|---|---|---|---|---|

| 年利 | 1.48% | 3% | 4% | 5% |

| 10年後 資産総額 | 1,148 万円 | 1,344 万円 | 1,480 万円 | 1,629 万円 |

| 利息収入 合計 | 148 万円 | 344 万円 | 480 万円 | 629 万円 |

| 国債との 差額 | – | +196 万円 | +332 万円 | +481 万円 |

年利5%の金投資と個人向け国債を比較すると、10年後に約480万円の利息収入の差が生まれます。

金利やインフレなどの経済要因を受けやすい金投資のメリット・デメリットは下記の通りです。

| 項目 | メリット | デメリット |

|---|---|---|

| インフレ ヘッジ | インフレヘッジ効果がある | 配当や利息収入がない |

| 安全資産 | 経済不安時の資産防衛に有効 | 価格変動が大きい |

| 実物資産 | 実物資産として価値が安定 | 短期的な損失リスクがある |

| 世界共通性 | 世界共通の価値を持つ | 保管コストがかかる場合がある |

金投資の運用が向いている人は下記になります。

- インフレ対策を重視する

- 経済不安に備える資産防衛を考える

- ポートフォリオの分散投資を図りたい

- 長期的な価値保存を重視する

個人向け国債と異なり配当や利息収入はありませんが、価格上昇によるキャピタルゲイン(利益)が期待できます。

ただし、価格変動が大きく短期的には損失リスクもあるため、資産全体の5〜10%程度を目安とした分散投資での活用が一般的です。

金投資でキャピタルゲインを狙い、さらに手軽さと分散効果を求めるなら、金ETF(上場投資信託)の活用を検討しましょう。

国債vsロボアド/保険で1000万円運用

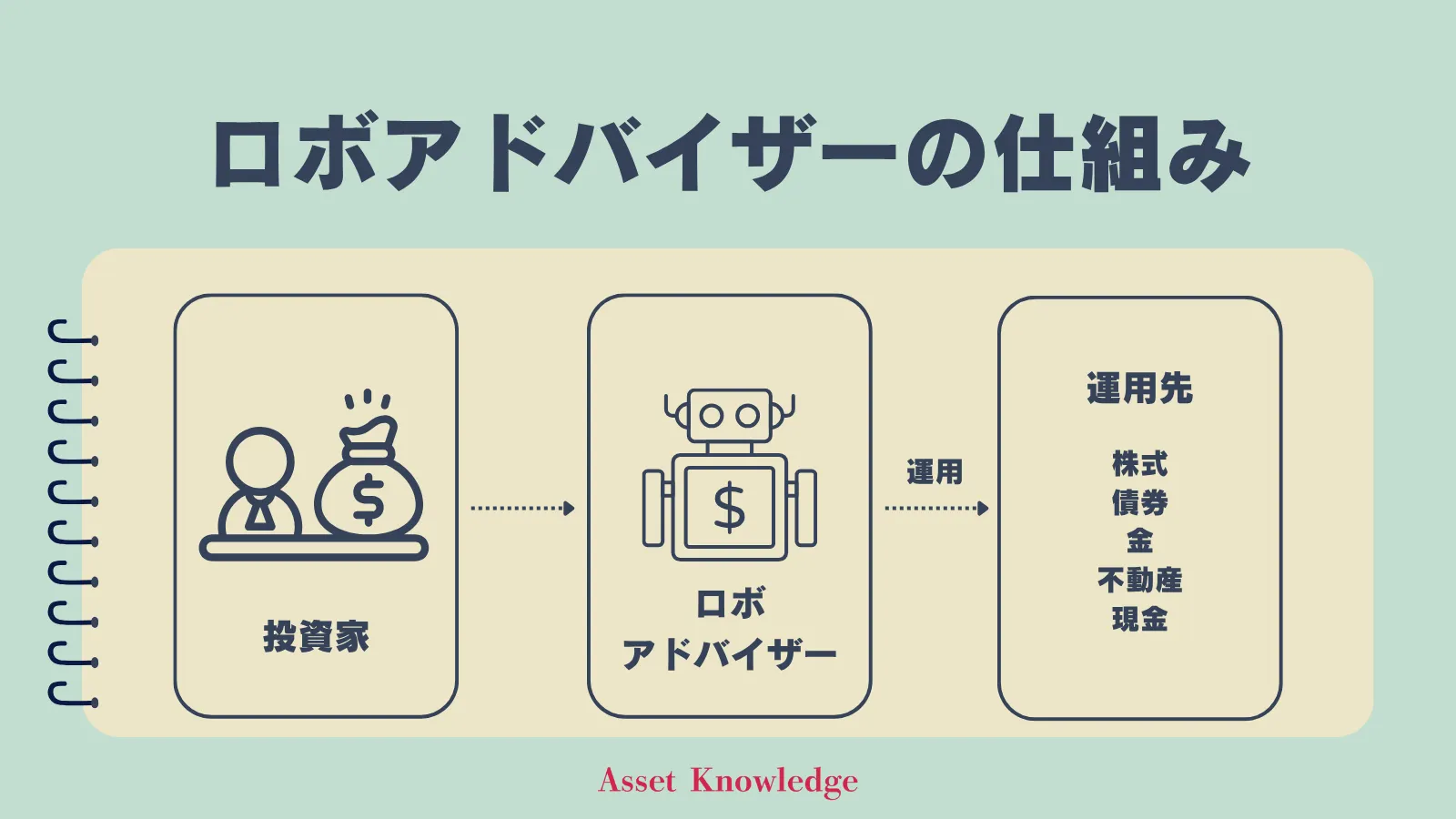

ロボアドバイザー

ロボアドバイザーは、AI技術を活用した自動の運用により、個人向け国債よりも積極的な資産形成ができる運用法。

ロボアドバイザーの平均的な年利3〜6%で資産1,000万円を10年運用すると、10年後の資産は約1,344万〜1,790万円になります。

利息収入は344万〜790万円で、税引き後(20.315%の税金差し引き)では約274万〜629万円の利益が手元に残る計算です。

個人向け国債(2026年最新の10年変動金利型年1.48%で算出)と、ロボアドバイザーの利息差額をシミュレーションで比較してみましょう。

【個人向け国債×ロボアドバイザー】

| 投資先 | 個人向け国債 | ロボアドバイザー | ||

|---|---|---|---|---|

| 年利 | 1.48% | 3% | 4.5% | 6% |

| 10年後 資産総額 | 1,148 万円 | 1,344 万円 | 1,553 万円 | 1,791 万円 |

| 利息収入 合計 | 148 万円 | 344 万円 | 553 万円 | 791 万円 |

| 国債との 差額 | – | +196 万円 | +405 万円 | +643 万円 |

年利6%のロボアドバイザーと個人向け国債を比較すると、10年後に約640万円の利息収入の差が生まれます。

手間なしのロボアドバイザーですが、メリット・デメリットは下記の通りです。

| 項目 | メリット | デメリット |

|---|---|---|

| 内容 | AI技術による自動運用 | 市場変動リスクがある |

| 初心者向け | 投資知識がなくても始められる | 元本保証がない |

| 自動調整機能 | リスク許容度に応じた自動調整 | 年0.5〜1%程度の手数料が発生 |

| リバランス 機能 | 自動リバランス機能あり | 運用方針の細かい調整不可 |

ロボアドバイザーの運用が向いている人は下記になります。

- 投資初心者で分散投資を始めたい

- 投資の知識や時間がない

- 自動的な資産管理を求める

- 少額から本格的な投資を始めたい

リスク許容度に応じて自動的にポートフォリオを調整し、定期的なリバランスも入るため、投資の手間を大幅に軽減できます。

ただし、市場変動により元本割れもあるため、長期投資を前提とした運用を意識しましょう。

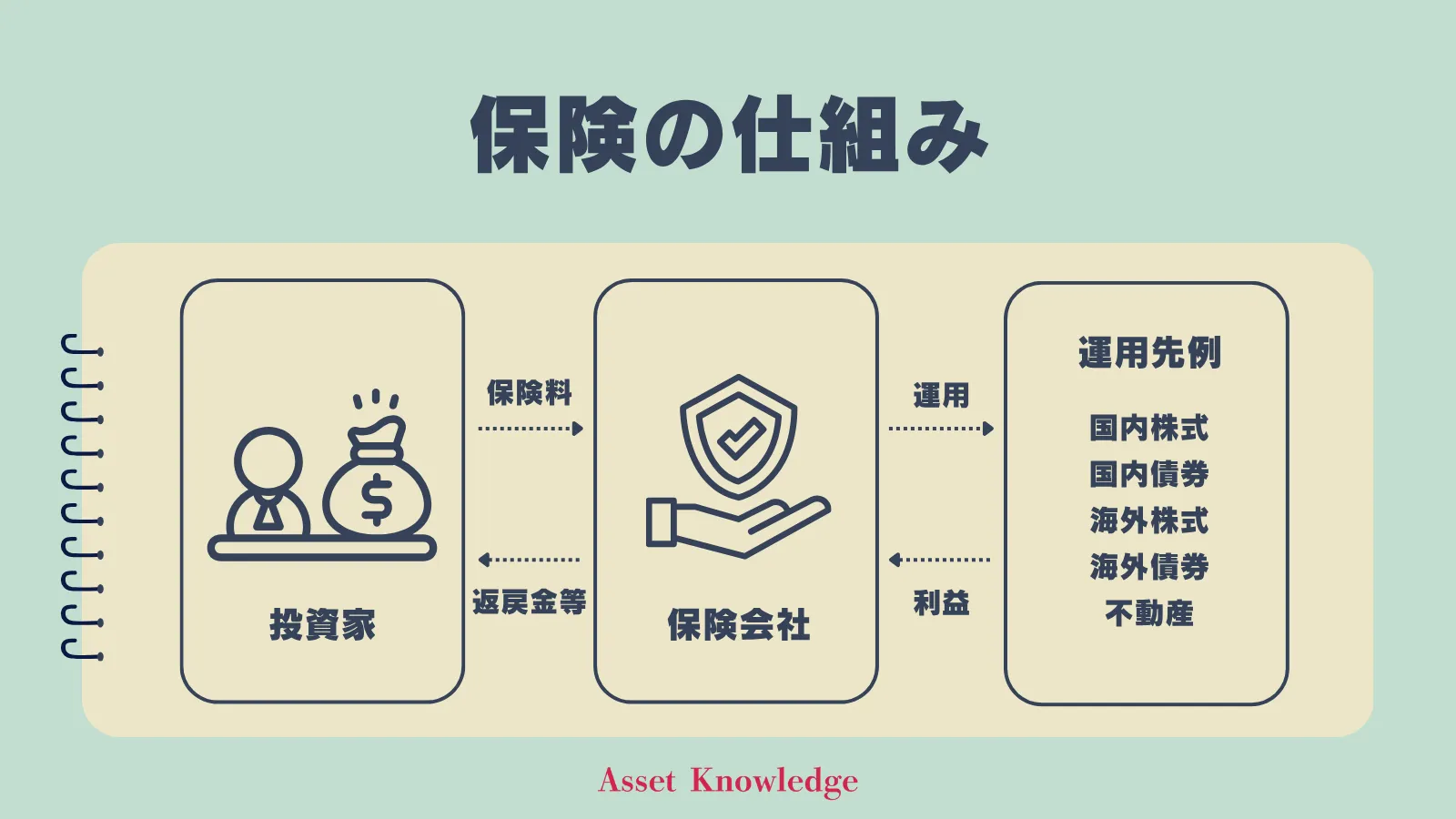

保険

終身保険や個人年金保険などの貯蓄型保険は、個人向け国債と同程度の安全性を持ちながら、万一の保障も付帯。

保険で年利1〜2%で資産1,000万円を10年運用すると、10年後の資産は約1,105万〜1,219万円に。

利息収入は105万〜219万円で、税引き後(20.315%の税金差し引き)では約84万〜174万円の利益が手元に残る計算です。

個人向け国債(2026年最新の10年変動金利型年1.48%で算出)と、保険の利息差額をシミュレーションで比較してみましょう。

【個人向け国債×保険】

| 投資先 | 個人向け国債 | 保険 | ||

|---|---|---|---|---|

| 年利 | 1.48% | 1% | 1.5% | 2% |

| 10年後 資産総額 | 1,148 万円 | 1,105 万円 | 1,161 万円 | 1,219 万円 |

| 利息収入 合計 | 148 万円 | 105 万円 | 161 万円 | 219 万円 |

| 国債との 差額 | – | -43 万円 | +13 万円 | +71 万円 |

年利2%の保険と個人向け国債を比較すると、10年後に約71万円の利息収入の差が生まれます。

貯蓄機能を兼ね備えた保険が人気ですが、メリット・デメリットは下記の通りです。

- 個人向け国債と同程度の安全性

- 万一の保障も付帯される

- 保障と資産形成を同時に実現

- 強制的な貯蓄効果がある

- 途中解約時に元本割れの可能性

- 流動性が低い

- 年利が低め(1〜2%)

- 長期間の継続が必要

保険の運用が向いている人は下記になります。

- 保障と同時に資産を形成したい

- 長期間確実に保険料を支払い続けられる

- 強制的な貯蓄効果を求める

- 安全性を重視しつつ保障も欲しい

保険は基本的に長期間の継続が前提となるため、家計状況を十分検討した上で加入しましょう。

1000万円運用の前に個人向け国債の基礎

次は1000万円を運用するにあたって、個人向け国債の仕組みや種類、税制などの基礎知識を確認していきます。

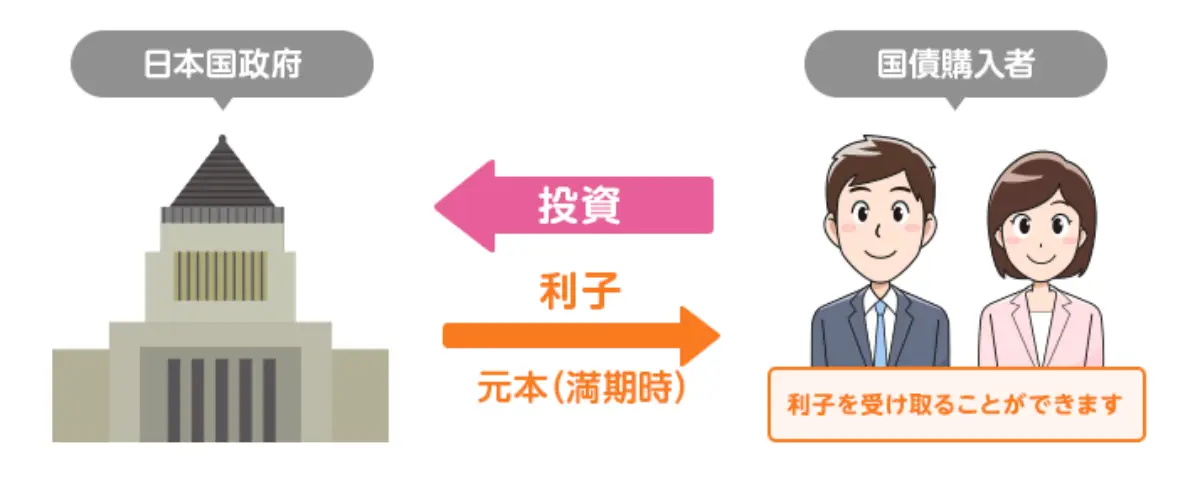

日本国政府が発行する債券

個人向け国債とは、日本国政府が個人投資家向けに発行している、1万円から購入できる安全性の高い債券です。

元本と利子の支払いは国(財務省)が保証しており、銀行預金と同様に元本割れのリスクは基本的にありません。

【個人向け国債のメリット・デメリット】

| 項目 | メリット | デメリット |

|---|---|---|

| 安全性 | 安全性が高い | – |

| 収益性 | 安定した利息収入がある | 利回りが低め、大きな値上がり益は狙えない |

| 換金性 | 1年経過で途中換金が可能 | – |

| 手数料 | 購入手数料が無料 | – |

| 購入方法 | ネット証券や多くの銀行で購入可能 | 銀行はキャンペーンが少ない |

| インフレ対応 | – | インフレにやや弱い |

個人向け国債は、収益性やインフレ対応のデメリットはあるものの、2003年の制度開始以来多くの個人投資家に利用されています。

募集中の個人向け国債一覧

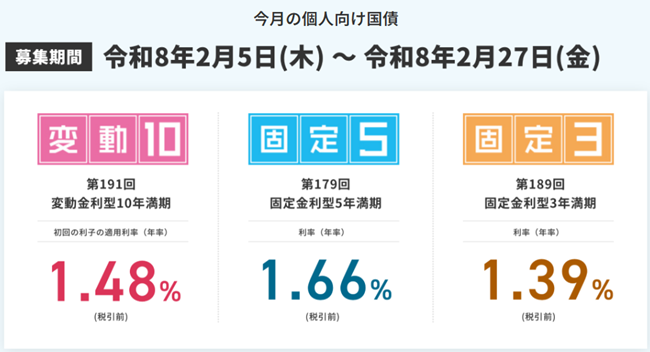

現在募集されている個人向け国債は、変動10年・固定5年・固定3年の3種類です。

【個人向け国債の金利タイプ】

| 商品 | 満期年数 | 金利タイプ | 金利見直し | 年利 | 特徴 |

|---|---|---|---|---|---|

| 変動 10年 | 10年 | 変動金利型 | 半年ごと | 1.48% | 市場実勢で金利が変動 |

| 固定 5年 | 5年 | 固定金利型 | なし | 1.66% | 購入時点の金利が継続 |

| 固定 3年 | 3年 | 固定金利型 | なし | 1.39% | 購入時点の金利が継続 |

どのタイプを選ぶか迷ったら、次のポイントを参考にしてみてください。

- 変動10年→将来の金利上昇を期待して長期保有が可能

- 固定5年→中期的に確実な利回りを確保して金利変動リスクを避けたい

- 固定3年→短期間での運用を考えて他の投資機会を待っている

個人向け国債は国が発行・償還するため、元本割れのリスクが極めて低い商品で、発行から1年経過後はいつでも中途換金が可能です。

新窓販国債との違い

個人向け国債と新窓販国債の違いは、「価格が動くかどうか」と「利回りの決まり方」にあります。

【個人向け国債×新窓販国債】

| 項目 | 個人向け国債 | 新窓販国債 |

|---|---|---|

| 購入対象 | 個人のみ (2027年からは法人も購入可能) | 個人・法人を問わず購入可能 |

| 安全性 | 国が元本・利息を支払う高い安全性 0.05%の最低金利保証 元本の価格変動はない | 発行時の市場金利を反映して利回りを設定 市場金利で価格が変動するため売却時に元本割れも |

| 購入単位 | 1万円単位 | 通常5万円以上 |

| 中途換金 | 発行から1年経過後はいつでも換金可能(直前2回分の利子相当額は差し引き) | 原則として満期まで保有 (途中売却は市場価格で取引=価格変動リスクあり) |

個人向け国債は、保有中に元本の価格が上下しないため、途中換金でも価格変動を気にせず保有できる一方で、利息は変動型・固定型の商品タイプごとのルールに基づいて計算されます。

新窓販国債は、発行時点の市場金利水準を反映した利回りが提示される国債ですが、購入後は市場価格で取引されるため、途中売却では価格が変動し、元本割れも生じかねません。

価格の安定性を重視するなら個人向け国債、満期まで保有する前提で利回りを重視するなら新窓販国債が選択肢となるでしょう。

個人向け国債や新窓販国債では難しい高いリターンとリスクの抑制を両立させたいなら、市場の影響を受けにくいヘッジファンド・プライベートデットの運用がおすすめ。

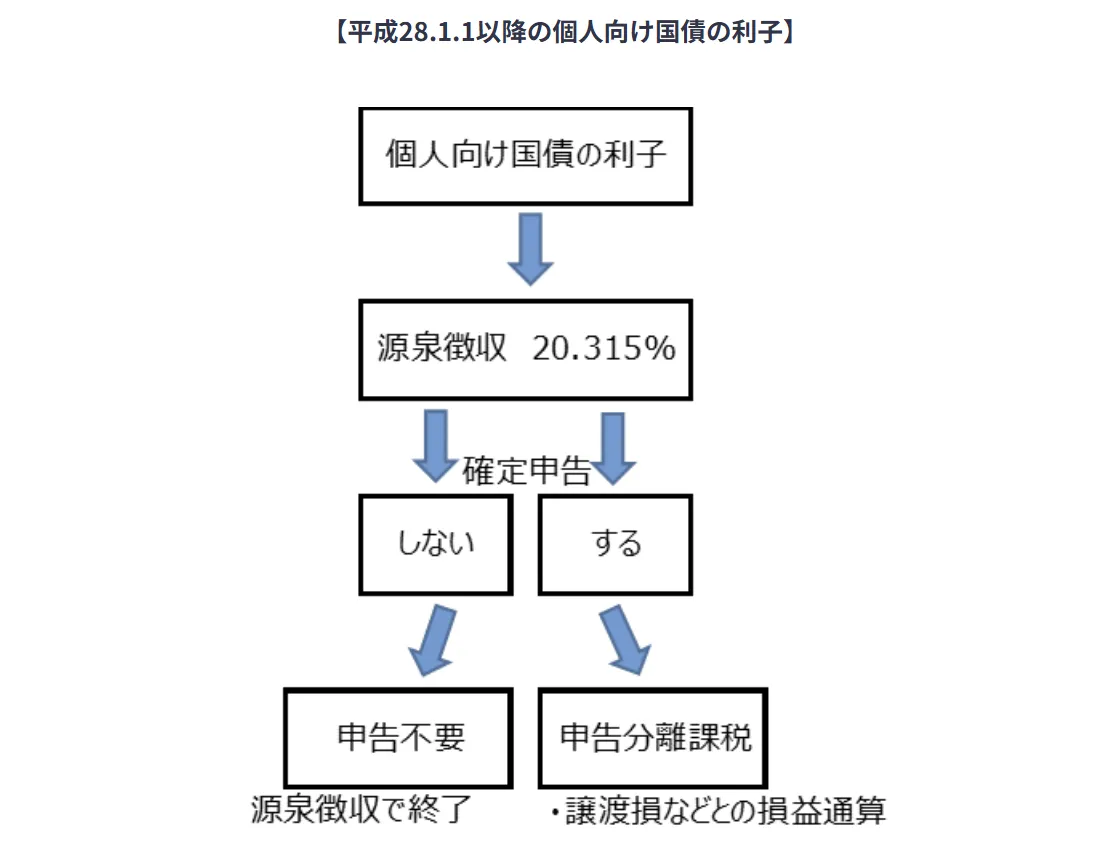

個人向け国債にかかる税金

個人向け国債の利子には、受取時に20.315%(内訳:所得税15% /住民税5% /復興特別所得税0.315%)の税金が源泉徴収されます。

年間利息が1万円だと税引き後に手元に残る金額は約7,970円で、源泉徴収で課税は完結するため原則として確定申告は不要です。

確定申告をするなら申告分離課税となり、株式や投資信託の譲渡損失との損益通算が可能になります。

個人向け国債の向き不向き

個人向け国債は万能な投資商品ではないため、自分の投資目的やリスク許容度に合っているかの確認は欠かせません。

個人向け国債が向いている人、向いていない人の特徴は下記の通りです。

- 元本割れのリスクを絶対に避けたい

- 少額(1万円)から手軽に投資を始めたい

- ポートフォリオに安全資産を組み入れたい

- 決まった時期に使う予定の資金運用

- 年利5%以上のリターンを期待している

- 1年以内に使う予定の資金を運用したい

- 物価上昇率を上回るリターンを求める

- 積極的な投資でキャピタルゲインがほしい

個人向け国債は「守りの資産」としては優れていますが、積極的に増やす「攻めの資産」には向いていません。

自分の投資目的やライフプランに合わせて、他の金融商品との組み合わせを検討しましょう。

「攻めの資産」として年利5%以上のリターンやキャピタルゲインを積極的に狙いたいなら、高い専門性を持つプロが運用するヘッジファンドの活用がおすすめ。

個人向け国債と1000万円を守る注意点

次は、資産1,000万円の水準に達した人の割合や、資産を守る注意点を見ていきます。

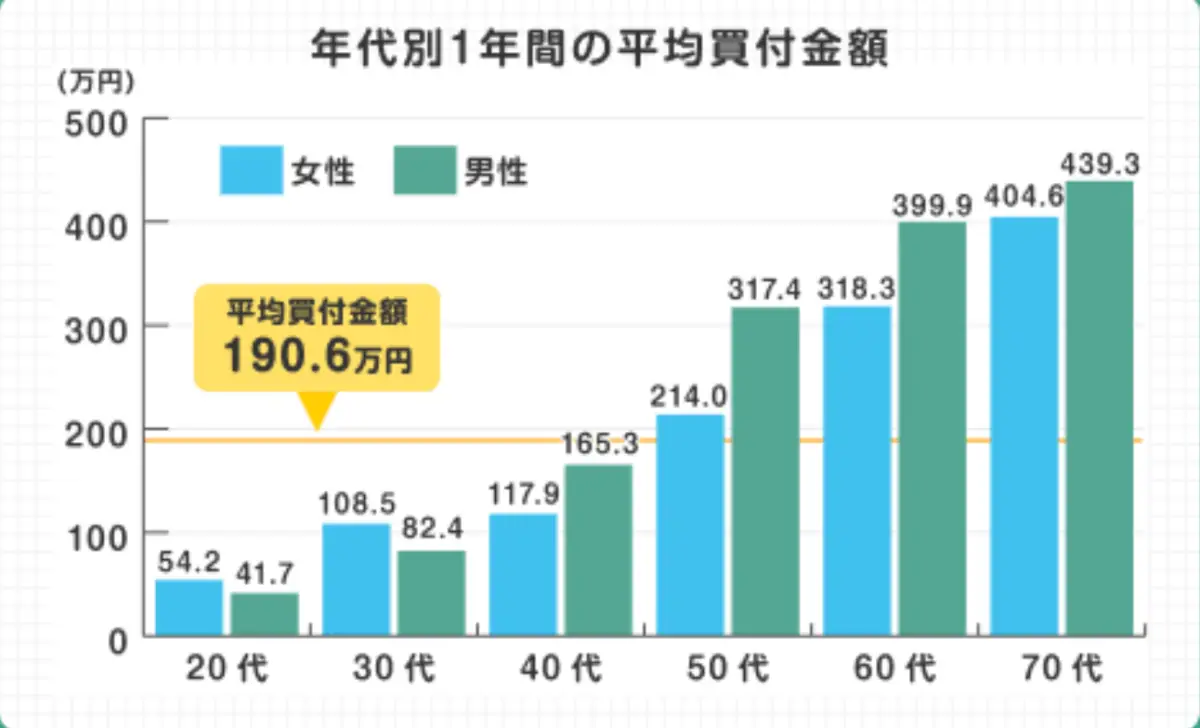

資産1000万円を所有している人の割合

1,000万円以上の資産を所有している人の割合は全世帯の約30%で、単身世帯約21.9%、二人以上世帯約31.2%となっており、世帯単位では約3人に1人が達成している計算です。

ただし、数字は年齢や職業によって大きく変動し、50代以降では退職金や長年の蓄積により割合が高くなる傾向があります。

残りの約7割の世帯は1,000万円未満のため、資産1,000万円以上の水準に到達するのは「上位層」。

1億円以上の富裕層は全世帯の2.7%なので、1,000万円は資産形成の重要な通過点と言えるでしょう。

資産1,000万円を効率良く増やして「上位層」からさらに上のステージの富裕層を目指すなら、専門的な運用戦略を持つヘッジファンド、市場の影響を受けにくいプライベートデットの活用が有効です。

資産1000万円で暮らせる年数

総務省の統計では、月間で必要な生活費は1世帯あたり約23万〜26万円が標準的とされていて、資産1,000万円で暮らせる期間は決して長くはありません。

約23万〜26万円で毎月取り崩すと、3年4カ月(40カ月)程度、月20万円に支出を切り詰めても約4年2カ月、月30万円なら約2年9カ月であっという間に資産1,000万円は底をつきます。

『老後資金1,000万円』は全く十分とは言えない金額のため、まずは個人向け国債のような安全な資産運用から始めて、投資信託やREITなど収益性の高い商品も組み合わせる分散投資が効果的です。

資産1000万円を超えたら

預金保険制度では1金融機関あたり1,000万円までしか保護されないため、資産が1,000万円を超えたら預け先や運用方法を見直しましょう。

ある日突然、預け先の金融機関が破綻したら、1,000万円を超えた分のお金は手元に戻ってきません。

預金保険制度とは?

金融機関が預金保険料を預金保険機構に支払い、万が一金融機関が破綻したら一定額の預金等を保護する保険制度。

預金が1,000万円を超えた具体的な対策は、複数の金融機関へ1,000万円未満を目安に資産を分散して預け入れます。

生活防衛のための資金・短期目的の資金・余剰資金に分け、それぞれに適した運用を選びましょう。

余剰資金で国債やiDeCo(個人型確定拠出年金)、短期目的の資金でNISA、余裕があれば投資信託などへ分散投資をする方法です。

【目的別資産配分の基本的な方針】

| 目的 | 期間 | 適切な商品 |

|---|---|---|

| 緊急資金 | すぐ使う可能性 | 普通預金・定期預金 |

| 短期目的 | 1-3年以内 | 個人向け国債・定期預金 |

| 中長期投資 | 5年以上 | NISA(投資信託・株式) |

| 老後資金 | 20年以上 | iDeCo(投資信託) |

仮に医療費や住宅修繕費などの急な出費があっても対応できるように、投資は必ず余剰資金で生活に支障のない範囲で、最低でも生活費の6ヶ月〜1年分は現金で確保しておくのが基本。

中長期投資や老後資金として積極的な資産拡大を追求したいなら、プロが運用するヘッジファンド、市場の影響を受けにくいプライベートデットの活用もご検討ください。

1000万円の個人向け国債の購入手順

次は、個人向け国債での1000万円運用に向けて、5つの購入手順を見ていきます。

金融機関を選ぶ

個人向け国債は、都市銀行、地方銀行、証券会社、ゆうちょ銀行などの金融機関で購入が可能です。

普段利用している銀行や、投資信託など取引実績がある会社を選ぶと手続きはスムーズに進みます。

【国債を購入する機関の選び方】

| 項目 | チェックポイント |

|---|---|

| 特典 キャンペーン | 新規口座開設者向けの特典など |

| オンライン機能 | ネット取引の使いやすさ 機能性 |

| サポート体制 | 窓口相談サービスの充実度 |

| 利便性 | アクセスのしやすさ 営業時間 |

手数料が無料でもキャンペーン特典の有無で実質的な利回りに差が生まれるため、必ず複数の機関を比較検討しましょう。

口座を開設する

個人向け国債を購入するには、選んだ金融機関で専用の口座の開設が必要で、銀行なら普通預金口座、証券会社では総合証券口座が一般的です。

すでに同じ金融機関で口座を持っているならあらためて開設する必要がない会社もあり、金融機関によっては開設完了までに数日〜1週間ほどかかるので余裕を持って計画を立てるのが◎。

最近ではオンラインで開設できる機関も増えていて、わざわざ店舗へ行かずに購入が完了します。

- 手数料の確認

- キャンペーン情報の比較

- 必要書類や名義の確認

国債の口座開設時に必要書類の不備やキャンペーン条件の見落としは多いです。

せっかくの投資機会やお得な特典を逃さないよう事前に必要書類を準備し、国債の募集期間、キャンペーンの適用条件や期限をしっかり確認しましょう。

必要書類を準備する

個人向け国債を購入する前に、本人確認書類や公的機関の証明書を準備しましょう。

【個人向け国債の購入準備】

| 書類の種類 | 具体例 | 備考 |

|---|---|---|

| 本人確認 書類 | 運転免許証 マイナンバーカード 健康保険証 | 健康保険証の場合は補完書類が必要 |

| マイナンバー 確認 | 通知カード マイナンバーカード | どちらか一方でOK |

| 印鑑 | 実印または認印 | 金融機関により異なる |

| 補完書類 | 住民票など | 健康保険証利用時のみ必要 |

発行から3か月以内の住民票のみ有効なので、不備がないように事前に確認してください。

購入代金を支払う

購入申し込み完了後、指定した口座から購入代金が自動的に引き落とされますが、国債の購入代金は、募集期間最終日の翌営業日に指定口座から引き落とされるのが一般的です。

万が一、残高不足で指定日に引き落としができないと、購入手続きが進まずキャンセルされかねないので注意しましょう。

正常に引き落としが完了すれば1週間〜10日ほどで取引報告書や残高証明書が郵送され、購入した国債は電子化されて口座で管理、購入から約1か月後には最初の利子支払日の案内が届きます。

郵送で届いた取引の支払い案内書などはファイリングして、大切に保存をしておきましょう。

個人向け国債での1000万円運用FAQ

最後に、個人向け国債での1000万円運用に関するよくある質問を見ていきます。

まとめ|個人向け国債で1000万円は△

個人向け国債は、元本保証と最低金利の制度で非常に安全性の高い金融商品ですが、現状の金利水準でインフレや物価上昇を考慮すると、実質的な資産価値の目減りは避けられません。

個人向け国債と他投資先での1000万円運用の受取利息シミュレーションは下記の通りでした。

【1000万円の運用シミュレーション】

| 投資先 | 年利 (目安) | 10年後 資産総額 | 国債との 差額 |

|---|---|---|---|

| 個人向け 国債 | 1.48% | 1,148 万円 | – |

| ヘッジ ファンド | 20% | 6,192 万円 | +5,044 万円 |

| プライベート デット | 11% | 2,839 万円 | +1,691 万円 |

| 定期 預金 | 1.3% | 1,138 万円 | -10 万円 |

| 債券 | 2% | 1,219 万円 | +71 万円 |

| 投資 信託 | 5% | 1,629 万円 | +481 万円 |

| 不動産 投資 | 8% | 2,159 万円 | +1,011 万円 |

| REIT | 5% | 1,629 万円 | +481 万円 |

| 金 | 5% | 1,629 万円 | +481 万円 |

| ロボアド バイザー | 6% | 1,791 万円 | +643 万円 |

| 保険 | 2% | 1,219 万円 | +71 万円 |

特に注目されているのが、高いリターンとリスクの抑制を両立していて、高い専門性を持つプロが運用するヘッジファンドと、市場の影響を受けにくいプライベートデットです。

1,000万円のまとまった資金を国債だけに集中させず、複数の金融商品に分けて運用すると、安定性と成長性が期待できます。

個人向け国債と他投資先も十分に比較検討して、自分の投資の目的やライフプランに最適な金融商品を選んで、順当に資産を増やしていきましょう。