キャピタル世界株式ファンドへの投資を検討していても、ネット上の「やめとけ」という声や、実際の運用成績の良し悪しが分からず判断に迷う方は多いでしょう。

当ファンドは歴史ある運用会社による実績が魅力ですが、高い信託報酬やオルカンと比較した際のコストパフォーマンス、掲示板でのシビアな評判など、投資前に把握すべき懸念点も存在します。

今回は、キャピタル世界株式ファンドが「やめとけ」と言われる5つの理由を中心に、最新の運用実績や今後の見通しを詳しく解説します。

さらに、株式相場の変動に左右されず年利10%〜17%以上のリターンを狙えるなど、投資信託より効率的に資産を増やせる可能性を秘めた、今注目の代替投資手法も併せてご紹介します。

キャピタル世界株式ファンドとは何か?基本情報と特徴

キャピタル世界株式ファンドは、キャピタル・グループが運用する代表的なグローバル株式ファンドとして、多くの投資家から注目されています。

運用を手がけるのは、90年以上の歴史を持つアメリカの資産運用会社「キャピタル・グループ」です。

日本だけでなく、先進国から新興国まで幅広い地域の株式に分散投資しています。

投資家のニーズに合わせて4つのコースが用意されており、それぞれ運用方針や為替ヘッジの有無が異なるのが特徴です。

キャピタル世界株式ファンドはどんな運用方針で運用されているか?

キャピタル世界株式ファンドは、長期的な成長が見込める企業を世界中から厳選して投資するという運用方針を採用しています。

単に株価が上がりそうな銘柄を選ぶのではなく、企業の競争力や成長性を詳しく分析します。

1931年から運用実績を積み重ねてきたキャピタル・グループの調査力を活かして、質の高い企業を見極めています。

投資先は日本を含む先進国が中心ですが、成長著しい新興国の企業にも一部投資します。

地域や業種を分散させることで、リスクを抑えながら安定したリターンを目指しています。

特に重視しているのが、次の3つのポイントです。

- 持続的な競争優位性を持つ企業

- 優れた経営陣による堅実な経営

- 長期的な成長が期待できるビジネスモデル

キャピタル世界株式ファンドが投資している注目銘柄

2025年3月時点の組入上位銘柄を見ると、世界をリードする大手企業が並んでいます。

| 順位 | 銘柄名 | 構成比率 |

|---|---|---|

| 1位 | マイクロソフト | 2.8% |

| 2位 | メタ・プラットフォームズ | 2.5% |

| 3位 | 台湾セミコンダクター | 2.2% |

| 4位 | エヌビディア | 2.1% |

| 5位 | ブロードコム | 1.9% |

上位5銘柄の合計でも構成比率は10.5%程度です。

特定の銘柄に偏らず、幅広く分散投資していることが分かります。

組入銘柄数は全体で262銘柄にのぼり、一般的なアクティブファンドと比べてもかなり多めです。

これは分散投資によってリスクを抑える狙いがあります。

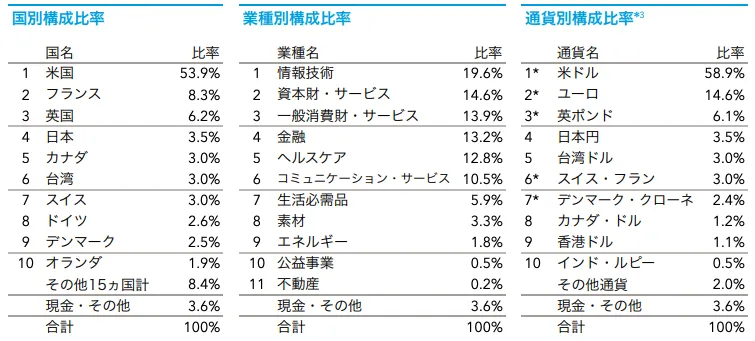

地域別では米国株が約54%を占めていますが、欧州やアジアの有力企業にも投資しています。

セクター別では情報技術が19.1%でトップ、次いで資本財・サービスが14.7%、ヘルスケアが14.6%と続きます。

4つのコースの特徴を解説

キャピタル世界株式ファンドには、投資スタイルに応じて選べる4つのコースがあります。

大きな違いは「分配金を出すかどうか」と「為替ヘッジをするかどうか」の2点です。

それぞれの特徴を整理してみましょう。

| コース名 | 分配方針 | 為替ヘッジ | 向いている人 |

|---|---|---|---|

| キャピタル 世界株式ファンド | 年1回 (成長重視) | なし | 長期で資産を増やしたい人 |

| キャピタル 世界株式ファンド (限定為替ヘッジ) | 年1回 (成長重視) | あり | 為替リスクを抑えたい人 |

| キャピタル 世界株式ファンド 年2回決算 (分配重視) | 年2回 (分配重視) | なし | 定期的な収入が欲しい人 |

| キャピタル 世界株式ファンド 年2回決算 (分配重視/ 限定為替ヘッジ) | 年2回 (分配重視) | あり | 分配金と安定性の両方を求める人 |

最も人気が高いのは、為替ヘッジなしで分配金を抑えた「キャピタル世界株式ファンド」です。

純資産総額は7,400億円を超える規模にまで成長しています。

円安の恩恵を受けやすく、分配金を再投資することで複利効果も期待できます。

長期的な資産形成を目指す投資家から支持されているコースです。

一方、年2回決算の分配重視コースも3,000億円を超える純資産総額があり、定期的な収入を求める層に人気があります。

各コースの基準価額とチャートの推移について解説

2025年9月時点での各コースの基準価額を確認してみましょう。

| コース名 | 基準価額 | 設定来 リターン |

|---|---|---|

| キャピタル 世界株式ファンド | 35,926円 | +250.60% |

| キャピタル 世界株式ファンド (限定為替ヘッジ) | 19,894円 | +95.35% |

| キャピタル 世界株式ファンド 年2回決算 (分配重視) | 21,034円 | +191.11% |

| キャピタル 世界株式ファンド 年2回決算 (分配重視/ 限定為替ヘッジ) | 14,334円 | +99.28% |

為替ヘッジなしのコースが大きく成長している背景には、過去5年間で約40%も進んだ円安の影響があります。

2020年のコロナショック後、世界の株式市場は力強く回復しました。

米国のハイテク株を中心とした上昇相場の恩恵を受けて、基準価額は右肩上がりで推移してきました。

ただし、2022年には金利上昇の影響で一時的に調整局面もありました。

それでも長期で見れば、着実に成長を続けているファンドと言えるでしょう。

キャピタル世界株式ファンドの運用実績表から分析する

実際の運用成績を数字で見ていきましょう。

以下は各コースの過去のパフォーマンスデータです。

| 期間 | キャピタル 世界株式ファンド | キャピタル 世界株式ファンド (限定為替ヘッジ) |

|---|---|---|

| 1年リターン | +3.98% | +6.71% |

| 3年リターン (年率) | +18.72% | +8.50% |

| 5年リターン (年率) | +19.18% | +10.20% |

| 10年リターン (年率) | +11.59% | +7.80% |

| シャープレシオ (5年) | 1.18 | 0.72 |

為替ヘッジなしのコースは、過去5年間で年率18.34%という高いリターンを記録しています。

この差は主に円安の影響によるものです。

ドル円相場が105円から150円まで上昇したことで、外貨建て資産の価値が大きく膨らみました。

シャープレシオ (リスクに対するリターンの効率性) を見ても、為替ヘッジなしが1.18と優れた数値を示しています。

これは、取ったリスクに見合うリターンを得られていることを意味します。

直近1年も+3.98%のプラスリターンとなっており、堅調な回復傾向を見せています。

ただし、短期的な値動きの大きさは依然として考慮すべき点です。

長期投資を前提とすれば、10年間で年率11%以上のリターンは十分に評価できる水準です。

複利効果を考えると、100万円が10年後には約284万円になる計算になります。

キャピタル世界株式ファンドが「やめとけ」と言われるのはなぜ?

過去5年間で年率18%超という高い成績を収めているキャピタル世界株式ファンドですが、実際には「やめとけ」といった否定的な評判があるのも事実です。

一見好調に見えるこのファンドが、なぜ「やめとけ」と言われるのでしょうか。

投資を検討している方にとって、リスクや課題についても十分に理解しておくことが重要です。

ここでは、キャピタル世界株式ファンドが「やめとけ」と言われる5つの理由を詳しく解説します。

理由①:インデックスファンドとの成績差が縮小

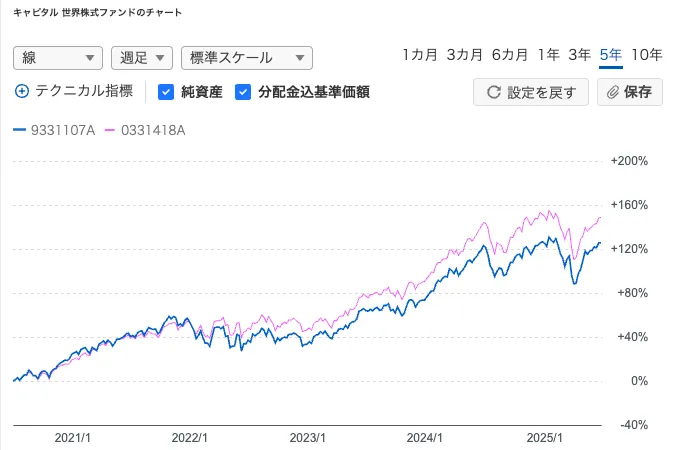

世界の株式に投資する「キャピタル世界株式ファンド」の類似ファンドとして多くの投資家が比較対象とするのが、低コストで人気の「eMAXIS Slim全世界株式(オール・カントリー)」、通称「オルカン」です。

以下は、過去5年の両者の基準価額(分配金込基準価額)の推移を比較したチャートです。

2020年から2021年にかけては、キャピタル世界株式ファンドが主に米国グロース株への投資比率の高さを背景に、eMAXIS Slim全世界株式を上回るパフォーマンスを示していました。

しかし直近では、これまで強かったハイテク株の勢いが弱まり、割安株に注目が集まっていることもあり、両者のトータルリターンは接近。2025年8月末時点では、インデックスファンドであるオルカンの方がパフォーマンスで上回っています。

| 項目 | キャピタル世界 株式ファンド | eMAXIS Slim 全世界株式 |

|---|---|---|

| 1年リターン | +17.99% | +19.04% |

| 3年リターン (年率) | +19.04% | +20.01% |

| 5年リターン (年率) | +16.94% | +19.81% |

| 信託報酬 | 1.701% | 0.05775% |

アクティブファンドがインデックスファンドのリターン水準にとどまるのであれば、圧倒的に低コストなオルカンを選ぶ方が、投資効率の面では合理的と言えるでしょう。

コストをかけずに安定した資産形成がしたい方は、手数料なしで運用できるヘッジファンドも検討してみましょう。

理由②:高い信託報酬がリターンを圧迫

キャピタル世界株式ファンドの信託報酬は年率1.701%。アクティブファンドとしても高めの水準です。

他の主要なファンドと比較してみましょう。

| ファンド名 | 信託報酬 | 種類 |

|---|---|---|

| キャピタル 世界株式ファンド | 1.701% | アクティブ |

| グローバル・ハイクオリティ 成長株式ファンド | 1.65% | アクティブ |

| eMAXIS Slim 全世界株式 | 0.05775% | インデックス |

| 楽天・全世界 株式インデックス | 0.179% | インデックス |

全世界株式よりもキャピタル世界株式ファンドのパフォーマンスが劣後しやすい要因のひとつが、信託報酬手数料の高さです。

- キャピタル世界株式ファンド‥信託報酬1.701%(年率)

- eMAXIS Slim全世界株式 (オール・カントリー)‥信託報酬0.0572%(年率)

ご覧のように、両ファンドには年間約1.65%ものコスト(手数料)差があります。

オルカンと比べると約30倍もの手数料差があります。

1,000万円を10年間運用すれば、約165万円も余分にコストがかかる計算です。

そのため、キャピタル世界株式ファンドがインデックスファンドの利回り水準しか出せないのであれば、圧倒的に低コストなオルカンを選ぶ方が、投資効率の面では合理的と言えるでしょう。

理由③:米国・成長株への集中リスク

キャピタル世界株式ファンドは世界各国の262銘柄に投資していますが、上位5セクターで全体の約75%を占めており、特定のセクターに集中している点が指摘されています。

| 順位 | セクター | 構成比率 |

|---|---|---|

| 1位 | 情報技術 | 19.1% |

| 2位 | 資本財・サービス | 14.7% |

| 3位 | ヘルスケア | 14.6% |

| 4位 | 一般消費財・サービス | 13.6% |

| 5位 | 金融 | 12.8% |

表の通り、キャピタル世界株式ファンドでは、情報技術・資本財・一般消費財といった成長性の高いセクターへの投資比率が高く設定されています。

一方で、生活必需品や公益事業など、景気に左右されにくいディフェンシブセクターの構成比率は相対的に低く、景気後退や市場の調整局面ではファンド全体の値動きが大きくなる傾向があります。

また、地域別でも米国株が54%と半分以上を占めており、世界分散を謳いながら、実質的には米国依存度が高いファンドと言えるでしょう。

こうしたセクター構成の偏りにより、キャピタル世界株式ファンドは、特定業種の景気変動や規制変更の影響を受けやすい構造的なリスクを抱えています。

より高いリターンを求める方は、年利10%以上が期待できるヘッジファンドも検討してみましょう。

理由④:割高な組入銘柄による下落リスク

キャピタル世界株式ファンドでは、情報技術やヘルスケア分野を中心に将来の成長期待が大きい企業が多く組み入れられており、結果として※PER(株価収益率)が相対的に高い銘柄が上位を占めています。

2025年5月10日現在、キャピタル世界株式ファンドの上位組入銘柄のPERは以下の通りです。

| 企業名 | PER |

|---|---|

| メタ・プラットフォームズ | 23.14倍 |

| マイクロソフト | 33.91倍 |

| 台湾セミコンダクター・ マニュファクチャリング | 21.16倍 |

| テスラ | 164.16倍 |

| エヌビディア | 39.70倍 |

| アルファベット | 17.31倍 |

| イーライ・リリー | 59.72倍 |

| ネットフリックス | 53.88倍 |

これらはいずれも将来の成長性が評価されている「成長株(グロース株)」であり、高いPERは必ずしも異常ではありませんが、金利上昇や景気不安、投資家の心理悪化によって「株価が高すぎる」と判断されれば、急落を招き、ファンドの基準価額にも大きな影響を与えるリスクがあります。

PERが高い銘柄を多数含むキャピタル世界株式ファンドは、値動きの大きな局面に弱いとの評判もあり、一部の投資家から「やめとけ」と言われているのです。

市場の下落に強い投資手法をお探しの方は、下落相場でも利益を狙えるヘッジファンドも検討してみましょう。

理由⑤:分配金の健全性に課題

キャピタル世界株式ファンドの4コースの中で、2番目に人気の高い「キャピタル世界株式ファンド年2回決算(分配重視)」では、半年に1度のペースで分配金が支払われており、ここ数年は年間800〜1,000円前後の水準となっています。

しかし、「分配金健全度(=分配金のうち運用益に由来する割合)」を見ると、過去1年では72.76%、過去3年では88.20%と、100%が純粋な運用利益から支払われているわけではありません。

残りの部分は元本の取り崩しなどによって賄われている可能性があり、長期的には基準価額の下落やトータルリターンの圧迫につながる懸念もあります。

実際、キャピタル世界株式ファンド4コースの分配金込み基準価額推移チャートを見ても、為替ヘッジなし・分配金なしの「キャピタル世界株式ファンド」が最も高いパフォーマンスを示していることがわかります。

分配型コースは一見すると利回りが高く見えますが、複利効果を得にくく非効率な運用となりやすいため、「思ったより資産が増えない」といった口コミや、「実質利回りが低い」とする評判につながりやすく、「やめとけ」と言われる要因の一つになっています。

「やめとけ」と言われつつも選ばれるキャピタル世界株式ファンドとは?

ここまで厳しい評価を見てきましたが、それでもキャピタル世界株式ファンドは多くの投資家に支持されています。

純資産総額が7,000億円を超える規模まで成長したのには、やはり理由があります。

ここからは、このファンドが持つ魅力的な側面を見ていきましょう。

新NISAで税金を気にせず投資できる

キャピタル世界株式ファンドの全4コースは、新NISA・成長投資枠の対象商品に指定されています。

年間240万円、生涯で最大1,800万円まで非課税で運用できるため、利益にかかる約20%の税金を気にする必要がありません。

たとえば1,000万円の利益が出た場合、通常なら約203万円の税金がかかります。

でも新NISAなら、この203万円がまるまる手元に残るわけです。

信託報酬が高めでも、非課税メリットを活用すれば、実質的なリターンを大きく改善できるでしょう。

長期運用で安定した成果を上げている

2007年の設定以来、キャピタル世界株式ファンドは着実に成長を続けてきました。

基準価額は約3.3倍に成長しており、18年間で年率平均11%以上のリターンを達成しました。

リーマンショックやコロナショックなど、大きな下落局面も乗り越えてきた実績があります。

短期的には値動きが大きいものの、長期で見れば右肩上がりの成長を続けています。

10年、20年といった長期投資を前提にすれば、十分に魅力的な選択肢と言えるでしょう。

成長が期待できる世界の主要株に分散投資できる

組入銘柄を見ると、世界をリードする優良企業がずらりと並んでいます。

マイクロソフト、メタ、エヌビディアといった米国のハイテク企業から、台湾セミコンダクター、ノボ・ノルディスクなど各国の代表的企業までです。

個人では投資しにくい海外の成長企業にも簡単にアクセスできます。

262銘柄という豊富な投資先により、特定の企業や地域に依存しすぎないポートフォリオを実現です。

一つの企業が不調でも、他の銘柄がカバーしてくれる安心感があります。

運用会社の信頼性が高いと評価されている

キャピタル・グループは1931年にアメリカで設立された、90年以上の歴史を持つ独立系資産運用会社です。

世界中で約2兆ドル (約300兆円) もの資産を運用しており、その規模と実績は折り紙つきです。

日本でも15年以上の運用実績があり、多くの機関投資家からも信頼されています。

長期投資を重視する運用哲学を持ち、短期的な利益追求ではなく、じっくりと企業を見極める姿勢が評価されています。

優秀ファンド賞を受賞している

キャピタル世界株式ファンドは、外部の評価機関から数々の賞を受賞しています。

| 受賞年 | 賞名 | 部門 |

|---|---|---|

| 2023年・2024年 | ウエルスアドバイザー アワード | NISA成長投資枠 WA優秀ファンド賞 |

| 2022年 | R&Iファンド大賞 | 外国株式コア部門 最優秀ファンド賞 |

2年連続でNISA部門の優秀ファンド賞を受賞したことは、長期投資に適したファンドとして高く評価されている証拠です。

これらの受賞は、単に運用成績だけでなく、下落局面での安定性や継続的な資金流入なども総合的に評価された結果です。

プロの目から見ても、優れたファンドと認められているのです。

実際どうなの?キャピタル世界株式ファンドの口コミ・評価を徹底調査

キャピタル世界株式ファンドについて調べていると、賛否両論の意見が飛び交っています。

実際に投資している人たちは、どんな感想を持っているのでしょうか。

ネット上の生の声を集めて、リアルな評判を確認してみました。

良い評判・口コミについて解説

長期投資をしている人からは、安定した成長を評価する声が多く見られました。

「10年以上持ち続けて資産が2倍以上になった」「NISAで放置しているだけで順調に増えている」といった、実績を評価するコメントが目立ちます。

特に好評なのが、米国の大手テック企業への投資比率の高さです。

「マイクロソフトやエヌビディアなど、成長企業にまとめて投資できるのがいい」という意見も多数ありました。

また、新NISAとの相性の良さを指摘する声もあります。

「分配金なし・ヘッジなしは長期積立にぴったり」「非課税枠を最大限活用できる」といった実用的な評価が寄せられています。

悪い評判・口コミについて解説

否定的な意見で最も多いのは、「オルカンで十分」という声です。

「成績がほぼ変わらないのに手数料だけ高い」「アクティブで年1.7%は高すぎる」といった、コスト面での不満が目立ちます。

セクターの偏りを心配する意見も少なくありません。

「結局アメリカとハイテクに偏ってる」「分散投資と言いながら実質的に集中投資」という指摘もありました。

短期的な値動きの大きさに不安を感じる投資家もいます。

「2024年8月の下落で焦って売ってしまった」「暴落時に耐えられる自信がない」といった、メンタル面での課題を挙げる声も見られます。

掲示板での評判を確認

Yahoo!掲示板などの投資家コミュニティでは、より詳しい議論が交わされています。

経験豊富な投資家からは「長期なら問題ないが、短期では向かない」という冷静な分析があります。

「10年スパンで考えるなら悪くない選択」という意見が支持を集めていました。

一方で、初心者からは「どのコースを選べばいいか分からない」という戸惑いの声もあります。

4つのコースの違いが複雑で、選択に迷う人が多いようです。

興味深いのは、「キャピタル世界株式ファンドとオルカンの両方に投資している」という声があります。

リスク分散の観点から、複数のファンドを組み合わせる投資家も増えているようです。

2025年の掲示板では、

- 「なんだかんだ言いながら優秀なファンドだよ」

- 「いいね〜😻⤴️ もう一声📈😸」

といった前向きな評価も見られます。一方で、

- 「足りない😾 📈😸」

- 「頑張れ!私も頑張るから、頑張れ!」

など、さらなる上昇を期待する声も目立ちます。

※掲示板引用:キャピタル 世界株式ファンド【9331107A】|Yahooファイナンス掲示板

キャピタル世界株式ファンドの今後の見通し|向いている投資家はどんなタイプ?

キャピタル世界株式ファンドへの投資を検討する上で、今後の見通しは重要なポイントです。

世界経済の動向や金利環境、為替相場など、さまざまな要因がファンドの成績に影響を与えます。

2025年7月現在の市場環境を踏まえて、どんな投資家に向いているのか分析してみましょう。

IMFの予測では、2025年の世界経済成長率は3.2%と前年より若干改善する見込みです。

米国経済も2.7%成長が予想されており、堅調な推移が期待されています。

金利面では、FRBの政策金利が5.25〜5.50%で推移しており、インフレ抑制効果が表れています。

成長株にとってはやや厳しい環境が続いていますが、企業業績の改善により株価は底堅く推移しています。

為替については、ドル円相場が160円台から145円台まで調整しました。

円高進行により、為替ヘッジなしコースの優位性は一時的に薄れていますが、長期的な円安トレンドは継続すると予想されます。

おすすめする投資家のタイプ

キャピタル世界株式ファンドは、10年以上の長期投資を前提にできる人に向いています。

短期的な値動きに一喜一憂せず、じっくりと資産を育てたい投資家にはぴったりでしょう。

過去の実績を見ても、長期保有すれば着実なリターンが期待できます。

また、世界の成長企業にまとめて投資したい人にもおすすめします。

個別株投資の手間をかけずに、プロの選んだ優良企業に分散投資できるメリットは大きいです。

新NISAの成長投資枠を活用したい人にも適しています。

非課税メリットを最大限に活かせば、高めの信託報酬もカバーできるでしょう。

おすすめしない投資家のタイプ

一方で、コストを極限まで抑えたい人には向きません。

信託報酬1.701%は決して安くはなく、低コストのインデックスファンドと比べると見劣りします。

手数料に敏感な投資家は、オルカンなどを選んだ方が満足度は高いでしょう。

短期的な利益を狙う人にも不向きです。

値動きが大きく、タイミングを計った売買は難しいファンドだからです。

リスクを極力避けたい保守的な投資家にもおすすめしません。

成長株中心のポートフォリオは、市場の下落局面で大きく値下がりする可能性があります。

コストを抑えつつ、下落リスクもカバーしたい方は、安定した収益が見込めるヘッジファンドも選択肢に入れてみてはいかがでしょうか。

キャピタル世界株式ファンドの限界を突破|年利10%以上を安定して狙える代替投資手法2選

キャピタル世界株式ファンドには以下のような構造的な問題があります。

- 高い手数料:年率1.701%の信託報酬が利益を圧迫

- オルカンとの成績差:コスト差を正当化できない期間が存在

- 暴落時の脆弱性:下落局面で大きく値を下げるリスク

- セクター偏重:特定業種への集中でバランスに欠ける

これらの問題を根本的に解決し、より安定した高リターンを実現するのが代替投資手法です。

【年利12%固定・リスク最小】ハイクアインターナショナル

ハイクアインターナショナルは、ベトナムの成長企業「SAKUKO Vietnam」への事業融資により、年利12%の固定配当を実現しています。

「キャピタル世界株式ファンドの価格変動リスクに疲れた」「安定した収益が欲しい」「信託報酬が高すぎて投資するメリットを感じない」という方に最適な投資手法です。

配当原資が企業からの貸付金利子となるため、株式市場の影響を受けにくく、安定した収益が期待できます。

加えて他のヘッジファンドとは異なり、投資家側が払う手数料は一切発生しないため、キャピタル世界株式ファンドのように信託報酬の高さに頭を悩ませる心配もありません。

- SAKUKO Store:35店舗展開

- Beard Papa:11店舗展開

- SAKURA Hotel:2店舗展開

- グループ売上:25億円達成

- 2026年予定:ベトナムUPCoM市場上場申請中

詳細な資料請求や個別相談は無料で受け付けているので、まずは情報収集から始めてみることをおすすめします。

\無料の資料請求のみもOK/

【年利17.35%実績・バランス型】アクション

「キャピタル世界株式ファンドよりも高いリターンを狙いたい」「下落相場でも利益を追求したい」という積極的な投資家に適した選択肢です。

アクションは2023年設立の新進気鋭のヘッジファンドで、事業投資やWeb3事業等を組み合わせた独自の運用を行っています。

- 事業投資:再生可能エネルギー事業、暗号資産担保融資への投資

- 余剰資金・ファイナンス:流動性の確保

- 分散投資:多角的な投資でリスク分散

アクションは幅広い投資手法で年間15%以上のリターンを目標としており、実際に2024年度は17.35%という優れた実績を記録しました。

\新進気鋭のヘッジファンド/

- 安定性重視の方:ハイクアインターナショナル(年12%固定・価格変動なし)

- バランス重視の方:アクション(年17.35%実績・多角的投資戦略)

- 分散投資重視の方:上記2つを組み合わせてリスク分散

どの投資手法も無料での資料請求や個別相談が可能です。まずは情報収集から始めて、自分に最適な投資手法を見つけてください。

よくある質問

キャピタル世界株式ファンドについて、多くの投資家から寄せられる質問をまとめました。

まとめ

キャピタル世界株式ファンドは、世界の優良企業に分散投資するアクティブファンドとして、多くの投資家に選ばれています。

「やめとけ」と言われる理由は明確です。

オルカンと比べて運用成績が劣る、信託報酬が高い、セクターや地域の偏りがある、といった点は無視できません。

それでも長期的な運用実績は優秀で、新NISAでの非課税運用や世界的な優良企業への分散投資といったメリットもあります。

結局のところ、最終的な投資判断は個々の投資目標や、リスク許容度を十分に検討した上で行うことが重要です。

10年以上の長期投資を前提にできるなら選択肢の一つになりますが、コストを重視するならインデックスファンドの方が良いでしょう。

また、より高いリターンを求める方は、年利10%以上を狙える代替投資手法も検討してみることをおすすめします。

大切なのは、メリット・デメリットを理解した上で、自分に合った投資先を選ぶことです。

この記事が、あなたの資産運用の参考になれば幸いです。