「イオンモール社債の評判は?」

「イオン社債との違いは?買うならどっち?」

このような疑問を持つ個人投資家の方も多いのではないでしょうか。

イオングループによる個人向け社債は、これまで主にイオンモール社債が定期的に発行されてきましたが、近年はイオン(親会社)社債の高利回り案件にも注目が集まっています。

そこで本記事では、イオン株式会社とイオンモール株式会社が発行する個人向け社債について、特徴や利回り、格付け、購入方法、そして投資リスクなどを整理しながら、実際の評価や口コミも交えて解説します。

※イオングループ社債を超える高い利回りや分散投資先をお探しの方は、年利12〜17%の安定した実績を誇る「おすすめヘッジファンド2選」もご覧ください。安定した実績を持つ注目ファンドを詳しく紹介しています。

結論|イオン・イオンモール社債の評価・評判はおおむね良好

イオン社債およびイオンモール社債は、個人向け社債の中でも安定性と知名度を兼ね備えた商品として、個人投資家の間で高い評判を得ています。

とくに「大企業発行」「比較的高い信用格付け」「取り扱い証券会社が多い」などの点が評価されており、初心者にも選ばれやすい社債といえます。

ただし、「利回りが物足りない」「償還期間がやや長い」「発行タイミングが限られる」といった声も聞かれ、万人向けとは言い切れない側面もあります。

実際の評判を総合すると、「元本割れのリスクは避けたいが、少しでも預金より高い利回りを得たい」という層にはちょうどいい投資先である一方、目的や投資スタンスによっては、他の選択肢と併せて検討することも一つの方法でしょう。

本記事では、こうした背景をふまえ、イオン・イオンモール社債の特徴、利回り、リスク、実際の購入者の口コミなどをもとに、評価の妥当性を解説していきます。

イオンの個人向け社債とは?基本情報と発行履歴

まずは、イオン社債・イオンモール社債それぞれの基本情報や発行実績を確認しておきましょう。

イオン社債の概要 (発行体・発行条件・利回り・格付け)

イオン社債は、小売事業を中核に多角的な事業を展開する「イオン株式会社」が発行する社債です。

イオン株式会社は、食品・日用品小売、専門店、金融、ディベロッパー、各種サービス事業を手がける複数の会社をまとめる持株会社として、国内外の事業を展開しています。

| 項目 | 内容 |

|---|---|

| 会社名 | イオン株式会社(純粋持株会社) |

| 設立 | 1926年(創業は1758年) |

| 所在地 | 千葉県千葉市美浜区中瀬1-5-1 |

| 主な事業 | 総合小売業を中心に、金融、ディベロッパー、ヘルス&ウェルネスなど多角的に展開 |

| 連結売上高 | 約10.1兆円(2025年2月期実績) |

| 連結子会社 | イオンモール、イオンフィナンシャルサービス、ミニストップなど |

| 公式HP | https://www.aeon.info/ |

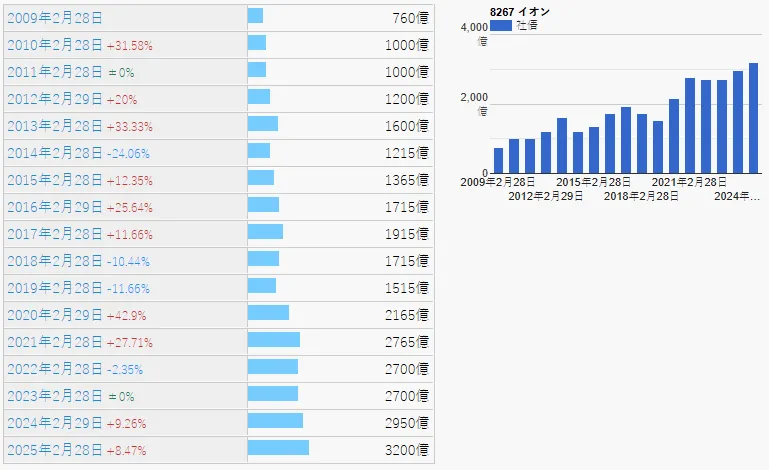

イオン社債は主に2009年頃から発行が活発化し、グループ全体の事業資金調達、特に国内外での新規出店や流通基盤の整備に使われてきました。

引用:IRBANK|8267イオン

イオン株式会社は機関投資家向けを中心に社債発行の実績は多い一方、個人向け社債は数える程度にとどまっています。

| 銘柄名称 | 発行日 | 利率 | 格付け | 償還日 満期 | 債券価格 |

|---|---|---|---|---|---|

| イオン (120%コールオプション条項付、転換社債型新株予約権付、社債間限定同順位特約付) | 2009/11/10 | – | A(R&I) A-(S&P) | 2012/11/22 3年 | 100万 |

| イオン (転換社債型新株予約権付、社債間限定同順位特約付) | 2009/11/10 | 年0.30% | A(R&I) A-(S&P) | 2013/11/22 4年 | 100万 |

| イオン株式会社第28回無担保社債 (社債間限定同順位特約付) (個人向け) | 2025/08/29 | 年2.025% | A-(R&I) | 2032/09/17 7年 | 100万 |

直近では第28回の個人向け社債が発行されましたが、その前は2009年までさかのぼり、当時の発行分はいずれも転換社債型で、現在主流の個人向け普通社債とは性格が異なるものでした。

イオン株式会社が個人向けの普通社債を発行するのは、2025年8月発行の第28回が初めてであり、その点が投資家の注目を集めました。

イオンモール社債の概要 (発行体・発行条件・利回り・格付け)

イオンモール社債は、イオングループ内でショッピングモールの開発・運営を担う「イオンモール株式会社」が発行する社債です。

商業施設を主軸として、安定した収益と良好な信用格付けを維持しており、個人投資家向けにも定期的に社債を発行しています。

| 項目 | 内容 |

|---|---|

| 会社名 | イオンモール株式会社 |

| 設立 | 1911年 |

| 所在地 | 千葉県千葉市美浜区中瀬一丁目5番地1 7F・8 |

| 主な事業 | 商業施設の開発・運営(国内外) 不動産売買・賃貸・仲介 |

| 施設数 | 203店舗(国内164/海外39) ※2026年現在 |

| 売上高 | 約4497億円(2025年2月期実績) |

| 公式HP | https://www.aeonmall.com/ |

イオンモール株式会社は、商業施設の新規開発やリニューアル、環境配慮型施設への投資を目的として、個人向け社債を含む社債をほぼ毎年発行しています。

| 銘柄名称 | 発行日 | 利率 | 格付け | 償還日 満期 | 債券価格 |

|---|---|---|---|---|---|

| イオンモール株式会社第27回無担保社債(社債間限定同順位特約付) | 2021/03/12 | 年0.39% | A-(R&I) | 2026/03/31 5年 | 100万 |

| イオンモール株式会社第30回無担保社債(社債間限定同順位特約付)(サステナビリティ・リンク・ボンド) | 2022/04/15 | 年0.49% | A(R&I) | 2027/04/28 5年 | 100万 |

| イオンモール株式会社第35回無担保社債(社債間限定同順位特約付) | 2023/04/13 | 年0.76% | A-(R&I) | 2028/04/28 5年 | 100万 |

| イオンモール株式会社第40回無担保社債(社債間限定同順位特約付) | 2024/04/15 | 年1.1% | A-(R&I) | 2029/04/26 5年 | 50万 |

発行実績が豊富で、個人投資家にとっても購入の機会が比較的多い社債です。

その他の社債情報

イオングループでは、イオン株式会社やイオンモール株式会社以外にも、関連会社による社債発行が行われています。

| 項目 | 内容 |

|---|---|

| 会社名 | イオンフィナンシャルサービス株式会社 |

| 設立 | 1981年 |

| 主な事業 | クレジットカード、ローン、決済、金融サービス |

| 売上高 | 約5332億円(2025年2月期実績) |

| 公式HP | https://www.aeonfinancial.co.jp/ |

イオンフィナンシャルサービスは、金融事業を担う中核会社として、ほぼ毎年のように社債を発行しています。

ただし、機関投資家向けのみで、一般の個人投資家が購入できる個人向け社債の発行は基本的にありません。

| 項目 | 内容 |

|---|---|

| 会社名 | イオンリート投資法人 |

| 設立 | 2012年 |

| 投資対象 | 商業施設を中心とした不動産 |

| 公式HP | https://www.aeon-jreit.co.jp/ |

イオンリート投資法人は、安定した賃料収入を背景に社債を通じた資金調達を行っており、過去には個人投資家も購入可能な条件の社債を発行しています。

イオンとイオンモールどちらの社債がおすすめ?比較と最新発行情報

直近数年間で見ると、個人向け社債の発行は、イオン株式会社とイオンモール株式会社の2社に限られます。

ここでは、両社の直近の個人向け社債について、発行条件と安全性を比較してみましょう。

最新発行社債の条件比較 (イオン株式会社第28回 / イオンモール株式会社第40回)

| 項目 | イオン株式会社 第28回無担保社債 (社債間限定同順位特約付)(個人向け) | イオンモール株式会社 第40回無担保社債 (社債間限定同順位特約付) |

|---|---|---|

| 発行主体 | イオン株式会社 | イオンモール株式会社 |

| 起債日 | 2025/08/29 | 2024/04/15 |

| 債券価格 | 100万円 | 50万円 |

| 利率 | 年2.025% | 年1.1% |

| 満期 (償還期限) | 7年 (2032/09/17) | 5年 (2029/04/26) |

| 発行体 格付け | A (JCR) A-(R&I) BBB(S&P) | A (JCR) A-(R&I) BBB(S&P) |

| 担保 | 完全無担保 | 完全無担保 |

| 特約 | 社債間限定同順位特約付 | 社債間限定同順位特約付 |

基本情報

両社の直近の個人向け社債を比較すると、イオン社債第28回の利率は年2.025%、イオンモール社債第40回は年1.1%となっており、年間および満期までに受け取れる利息の総額は以下の通りです。

■ イオン社債第28回(年2.025%/満期7年)

年間利息:約20,250円 (約16,140円 / 税引後)

7年間の合計利息:約141,750円 (約112,980円 / 税引後)

■ イオンモール社債第40回(年1.0%/ 満期5年)

年間利息:11,000円 (約8,200円 / 税引後)

5年間の合計利息:55,000円 (約41,000円 / 税引後)

※50万円×2口=100万円として計算

両社債の利率の違いは、2024年→2025年にかけて金利水準が大きく上昇していたことに加え、イオン社債第28回が7年とより長期である点が影響しています。

債券価格は、イオン社債の100万円に対し、イオンモール社債は50万円とハードルがやや低く、より少額から投資可能です。

発行体の長期格付けは以下の通りで、親会社であるイオンとその連結子会社イオンモールによる発行であり、グループ全体の信用力が反映された結果として、同じ格付けが付されています。

- JCR(日本格付研究所):A

信用リスクが比較的低く、安定した返済能力を有する等級 - R&I(格付投資情報センター):A

信用度は高く、部分的に優れた要素があるとされる格付け - S&P(スタンダード&プアーズ):BBB

投資適格下位。一定の返済能力は認められるが、経済情勢や環境の変化に影響を受けやすい水準

発行体の安全性・財務状況比較

イオン株式会社は持株会社としてグループ全体の経営戦略を担っており、イオンモール株式会社はその中核を担う完全子会社です。※2025年7月1日株式交換により完全子会社化

資本関係にとどまらず、連結ベースで経営・財務が連動していることから、社債の安全性は親子会社全体で捉える必要があります。

| 指標 | イオン株式会社(親会社) | イオンモール株式会社(子会社) |

|---|---|---|

| 売上高 | 約10.1兆円 | 約4,497億円 |

| 営業利益 | 約2,377億円 | 約521億円 |

| 営業キャッシュフロー※ | 約5662億円 | 約1,022億円 |

| フリーキャッシュフロー※ | 約874億円 | 約57億円 |

| 自己資本比率 | 7.7% | 30.0% |

| 有利子負債残高 | 約3.4兆円 | 約6,699億円 |

| 現預金残高 | 約1,2兆円 | 約616億円 |

※営業CF‥利息を払えるか(短期・日常)

※投資CF‥成長・維持にどれだけ使っているか

※フリーCF‥元本返済余力

親会社であるイオンは事業規模が大きく、子会社群を通じてグループ全体で安定したキャッシュを創出しています。

一方、イオンモールは商業施設運営に特化し、自己資本比率が高いなど財務の安定性に強みがあります。

このように両社は「キャッシュ創出力」と「財務の安定性」という異なる強みを持っており、連結ベースではそれらが補完し合う構造になっています。

現在の財務状況を見る限り、グループ全体の手元資金は厚く、資金繰りが大きく悪化している兆しは見られません。

イオングループが発行する社債の安全性は、各社単体ではなく、親子会社の財務が連動することを前提にグループ全体で評価することが重要です。

補足コラム | 定期収入は社債だけではない

イオン・イオンモール社債は投資適格級の格付けを維持しており、信用プレミアムが大きくないため、近年の利率は年1~2%台にとどまります。

安全性を重視した運用には適していますが、資産を増やす目的には限界があると感じる人もいます。

一方、金利水準そのものが高い地域を投資先とすることで、異なる形で定期収入を得る方法もあります。

例えば、ハイクア・インターナショナルでは、ベトナムの日系企業への事業融資を通じて、年4回の定期分配(年12%の公定配当)を想定した運用が行われています。

「ハイクア・インターナショナル」

運用内容:ベトナム日系企業への事業融資

分配方針:年4回 (年率12%) の定期分配

投資金額:最低500万円から参加可能

コスト面:運用手数料ゼロ (5年未満の解約の場合解約手数料あり)

公式サイトはこちら

イオン・イオンモール社債のリアルな評判・口コミ

では続いて、実際に投資している人はイオングループ発行の社債について、どのように評価しているのでしょうか。

ここでは、イオン社債・イオンモール社債に関するリアルな評判や口コミを見ていきましょう。

評判① 大手グループの社債で安心感がある

イオン・イオンモール社債は、大手流通グループであるイオングループが発行している点に安心感を持つ人が多いようです。

知名度が高く、事業内容が身近でイメージしやすいことも、信頼感につながっているようです。

評判②銀行預金よりは利回りが高い点が評価されている

銀行預金と比べると利回りが高いため、「預金代わりの運用先」として評価する声が見られます。

実際、ネットバンクの1年物定期預金金利が1%未満、メガバンクでは0.275%程度(2026年時点)であることを踏まえると、イオン・イオンモール社債の1~2%の利回りは相対的に魅力的に映るようです。

リスクを抑えつつ、預金より少しでも利息を得たい人に支持されている傾向があります。

評判③期待していたほど利率が高くないという声もある

一方で、事前に高い利回りを期待していた人からは、やや物足りないと感じる声もあります。

また、ソフトバンクグループや楽天グループなど、比較的高い利率の社債と比べてしまうと、印象が分かれるようです。

- イオン株式会社第28回‥利率年2.025%(満期:2032/09/17)

- イオンモール株式会社第40回‥利率年1.1%(満期:2029/04/26)

- ソフトバンクグループ株式会社第67回‥利率年3.98%(満期:2032/12/08)

- 楽天グループ株式会社第25回‥利率年2.336%(満期:2028/08/04)

評判④期間の長さが気になるという意見がある

2025年8月に初めて起債されたイオン株式会社の個人向け普通社債「イオン株式会社第28回無担保社債(社債間限定同順位特約付)」は7年満期、またイオンモール株式会社の個人向け社債は基本的に5年満期で発行されています。

償還までの期間が5年〜7年と聞くと長く感じる人もいますが、個人向け社債としては特別に長い水準ではありません。

ただし、数か月〜1年程度で預け先を選び直せる定期預金と比べると、資金を長期間固定する必要がある点が使いにくく感じられるようです。

評判⑤金利動向次第では不安を感じる人もいる

今後の金利動向によっては、相対的な魅力が下がるのではないかと不安を感じる人もいます。

2025年12月19日に日銀が利上げを決定(政策金利を0.50% → 0.75%に引き上げ)したことを受け、今後も金利が上昇していく可能性を意識する投資家が増えています。

こうした状況から、数年間保有する前提となる社債の購入について、慎重に考える人も少なくありません。

評判⑥ インフレ次第では実質マイナスと感じる人もいる

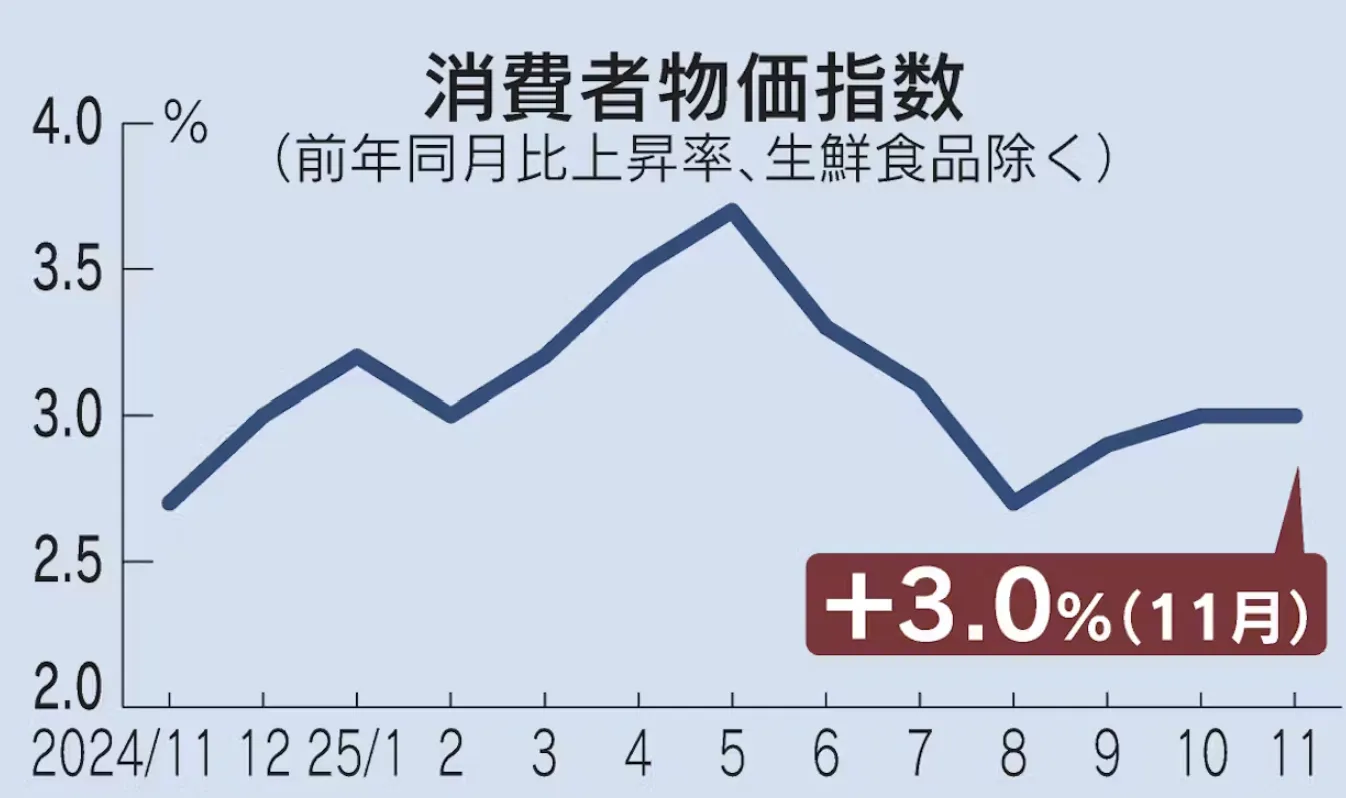

日本の物価上昇率はこの数年で上振れしており、CPI(消費者物価指数)は2022年平均2.5%、2023年平均3.27%と高めの水準が続き、足元でも前年同月比で約3%前後の伸びが続いています。

一方、同時期に発行されたイオンモールの個人向け社債の利率は0.49〜1.1%と低めの水準のものも多く、2025年8月起債のイオン社債第28回の利率も2.025%と、インフレ率を下回っています。

このため、インフレを加味すると利息の実感が薄く、「実質的にマイナスでは」と感じる人も多いようです。

※インフレ率を超える利回りでの運用を行いたい方は、年利12〜17%の安定した実績を誇る「おすすめヘッジファンド2選」もご覧ください。安定した実績を持つ注目ファンドを詳しく紹介しています。

イオン・イオンモール社債の投資メリット・デメリット

このように、投資対象としてのイオン・イオンモール社債には、それぞれに魅力と注意点があります。

ここでは、実際に投資を検討するうえで知っておきたい主なメリット・デメリットを改めて整理しておきましょう。

メリット

メリット①信用力が高く元本回収の見通しが立てやすい

債券は原則として満期まで保有すれば元本と利息が支払われますが、その前提となるのが発行体の信用力です。

イオン・イオンモール社債は、連結ベースで安定したキャッシュフローを持つ大手流通グループが発行しており、格付機関からも一定水準の評価を受けています。

そのため、信用リスクは比較的低く、元本回収の見込みが立てやすい社債といえます。

メリット② 預金や国債に近い感覚で、比較的高い利回りを狙える

イオン・イオンモール社債は元本保証ではありませんが、満期まで保有し、発行体の信用状況に大きな変化がなければ、元本回収を見込める仕組みです。

株式や投資信託のような価格変動を避けたい一方で、預金や国債よりも利回りを重視したい人にとって、リスクとリターンのバランスを取りやすい選択肢といえます。

メリット③ 初心者でもシンプルに運用しやすい

社債は株式のように日々の価格変動を追う必要がなく、基本的には満期まで保有するだけのシンプルな運用が可能です。

投資に慣れていない人や、価格変動に振り回されるのが嫌な人、将来の資金計画を立てやすくしたい人に向いた投資対象です。

デメリット

デメリット①高利回りを期待する投資には向かない

社債は安定性を重視した金融商品であり、株式や投資信託のような大きな値上がり益を期待できる商品と比べるとリターンは控えめです。

利回り重視の投資家や短期間で高いリターンを狙いたい人にとっては、物足りなく感じられる可能性があります。

デメリット②途中売却する場合は元本割れのリスクがある

社債は満期まで保有すれば額面で償還されますが、途中で売却する場合は市場価格(=時価)での取引となります。

金利動向や需給次第では、購入時の債券価格を下回る水準で売却せざるを得ないこともあり、その場合は元本割れする可能性もあります。

流動性も限られているため、急な現金化にも不向きです。

デメリット③金利上昇局面では相対的に不利になる

社債は基本的に固定金利のため、市場の金利が上がると、あとから発行される新発債のほうが高い利回りになります。

結果として、すでに発行されている社債(既発債)は相対的な魅力が低下し、価格が下落しやすくなります。

もっとも、社債を満期まで保有すれば途中の価格変動を気にする必要はありません。

しかしその場合でも、より高い利回りの社債へ乗り換える機会を逃し、相対的に不利な条件のまま保有し続けることになります。

デメリット④インフレ負けにより実質価値が目減りする

投資者の評判にもあったように、固定金利を採用する社債は、インフレが進行すると受け取る利息や元本の実質的な価値は目減りします。

特にここ数年のように、物価上昇率が利回りを上回る局面では、実質的な購買力が低下する点には注意が必要です。

資産を本当に増やすためには、インフレ率を上回る利回りで運用できているかを意識することが重要になります。

デメリット⑤人気が高くすぐ売り切れる

イオン・イオンモール社債は知名度が高く、個人向け募集では申込開始直後に完売するケースも少なくありません。

そのため、募集情報を把握していないと購入機会を逃しやすく、投資意欲があっても購入できないケースがある点がデメリットといえます。

補足コラム | 社債リスクを考えた資金の置きどころ

日本では利上げが進みつつあるものの、市場金利全体としては依然として低水準にとどまっています。

そのため、資金を社債のみに偏らせず、性質の異なる投資先に分散するという考え方が大切です。

定期収入という点では、事業融資型のプライベートデット投資も選択肢の一つです。

例えば、ハイクア・インターナショナルでは、ベトナムの日系企業への事業融資を通じて、年4回の定期分配(年12%の公定配当)を想定した運用が行われています。

「ハイクア・インターナショナル」

運用内容:ベトナム日系企業への事業融資

分配方針:年4回 (年率12%) の定期分配

投資金額:最低500万円から参加可能

コスト面:運用手数料ゼロ (5年未満の解約の場合解約手数料あり)

公式サイトはこちら

イオン・イオンモール社債の購入方法と注意点

イオン・イオンモール社債は、個人向け社債として証券会社を通じて購入します。

株式のように常時売買されている商品ではなく、募集期間中に申し込む方式が基本です。

- 証券会社に口座を開設

- 社債の募集開始を確認

- 募集期間中に申込・購入

取扱証券会社は、発行回によって異なりますが、以下のような証券会社で取り扱われるケースが多く見られます。

- みずほ証券

- 野村証券

- SMBC日興証券

- 大和証券

- 三菱UFJモルガン・スタンレー証券

- SBI証券 等

注意点として、イオン・イオンモール社債は、募集期間中であっても必ず購入できるとは限らず、申込開始後すぐに完売するケースもあります。

募集情報を把握していないと購入タイミングを逃しやすいため、日頃から募集情報をチェックしておくことが重要です。

また同じ社債であっても、申込の受付方法や開始時刻は証券会社ごとに異なる場合があるため、募集案内を事前に確認しておくことが重要です。

インフレ下でもしっかり増やしたい人の代替投資先2選

イオン・イオンモール社債は、信用力や安定性を重視した運用には適した商品ですが、利回り水準は高くなく、インフレ環境下では資産を大きく増やす目的には向きにくい側面もあります。

そのため、安定性を重視する資産の一部として社債を活用しつつ、別の運用先で収益性を補完するという考え方が現実的です。

特に500万円以上の資産を運用する場合、「社債か株か」といった単純な二択ではなく、より幅広い運用先を検討する余地が出てきます。

その選択肢の一つとして注目されるのが、プロの運用によって安定的な収益獲得を目指すヘッジファンドです。

今回は、実績と信頼性を重視して厳選した2つのヘッジファンドをご紹介します。

ハイクア・インターナショナル【年利12%固定・安定重視】

ハイクア・インターナショナルは、日本の運用会社が提供するヘッジファンドで、年利12%の固定配当を目標とした運用を行っている点が特徴です。

イオン・イオンモール社債が、金利水準や信用評価の変化といった市場全体の動向に影響を受けやすいのに対し、ハイクア・インターナショナルは、ベトナムの日系企業に対する事業融資を収益源としており、株式や債券市場の短期的な変動とは異なる軸で収益を確保しています。

500万円投資で年間60万円の安定配当を実現

ハイクアインターナショナルの最低投資額は500万円、利率12%の固定配当を基本方針としています。

| 年数 | 年間配当額 | 累計配当額 |

|---|---|---|

| 1年後 | 60万円 | 60万円 |

| 3年後 | 60万円 | 180万円 |

| 5年後 | 60万円 | 300万円 |

| 10年後 | 60万円 | 600万円 |

このように、元本の500万円を維持しながら、毎年60万円(3ヶ月毎に15万円)の配当を受け取ることができます。

なぜ安定した12%配当が可能なのか?

ハイクアインターナショナルは、ベトナムで複数の事業を展開する「SAKUKO Vietnam(日本製品専門の小売チェーン)」への融資で収益を獲得しています。

実店舗からの安定収益が配当の源泉となっており、株価や金利といった金融市場の変動に左右されにくい仕組みとなっています。

| 事業部門 | 展開規模 | 月間売上高 |

|---|---|---|

| SAKUKO STORE | 35店舗 | 約1.5億円 |

| BEARD PAPA | 11店舗 | 約5,000万円 |

| SAKURA HOTEL | 2店舗 | 約3,000万円 |

| グループ合計年商 | – | 25億円 |

SAKUKO Vietnamは、グループ全体で25億円の売上を達成しており、ベトナムUPCoM市場へも上場申請中です。上場が実現すれば、さらなる事業拡大と配当の安定性向上が期待できます。

イオン社債 vs ハイクア リターン比較

| 比較項目 | イオン株式会社 第28回無担保社債 | ハイクア |

|---|---|---|

| 利回り | 2.025% | 12%固定 |

| 最低投資額 | 100万円 | 500万円 |

| 配当頻度 | 年2回 | 年4回(四半期毎) |

| 500万円 7年運用 | 利息計約70.9万円 (税引前) | 配当計420万円 (税引前) |

| 差額 | +349万円 | |

同じ500万円の投資でも、7年間で約349万円もの差が生まれます。

ハイクアインターナショナルの3つの強み

- 固定12%配当

年4回(3月・6月・9月・12月)各3%ずつ確実に配当 - 運用手数料なし

信託報酬などの保有手数料が一切不要

※5年以内の解約で解約手数料あり - 選べる運用方法

配当受取(単利)を選択可能 - ロックアップなし

必要に応じていつでも解約可能な柔軟性

リスクがゼロというわけではありませんが、収益の源泉を分けて考えたい投資家にとって、比較検討する価値のある選択肢と言えるでしょう。

まずは無料の個別相談で、詳しい事業内容や配当の仕組みを確認してみてはいかがでしょうか。

\手数料0円で年12%の固定配当/

ハイクア・インターナショナルについて詳しく知りたい方は、以下の記事をご覧ください。

アクション合同会社【年利17%実績・バランス型】

アクション合同会社は2023年設立の新進気鋭のヘッジファンドで、2024年度は年利17.35%の驚異的な実績を記録しています。

代表の古橋弘光氏は、トレーダーズホールディングス株式会社の元取締役で、30年以上金融業界に携わってきた経験豊富な人物です。イオン社債の年利2.025%と比較すると8倍以上のリターンを実現しています。

500万円投資で年間85万円の高リターンを狙う

アクションの実績ベースで計算すると、500万円の投資で毎年85万円の利益が期待できます。つまり、わずか4年で投資元本を回収できる計算です。

| 年数 | 年間運用益 | 累計運用益 |

|---|---|---|

| 1年後 | 85万円 | 85万円 |

| 2年後 | 85万円 | 170万円 |

| 4年後 | 85万円 | 340万円 |

| 10年後 | 85万円 | 850万円 |

なぜ17%超の高リターンが可能なのか?

『みんなのFX』で知られるトレイダーズホールディングス元取締役の古橋弘光氏が運営。相場下落時でも収益を狙える多角的な投資戦略でイオン社債では実現できない高リターンを実現しています。

- 日本株バリュー投資

割安株の発掘と集中投資で大きなリターンを狙う - 事業投資

実業への直接投資で相場に左右されない安定収益 - ファクタリング

短期高利回りの資金運用で確実な利益確保 - Web3事業

次世代技術への先行投資で将来の成長を取り込む

2024年度の安定した運用実績

四半期レポートで運用状況を確認でき、透明性の高い運用体制を整えています。

- 年間リターン:17.35%

- 500万円投資の場合の年間利益:約87万円

- 多角的な投資戦略でリスク分散

- 四半期毎の運用報告で透明性を確保

※実際の運用成績は市場環境により変動します

日本株バリュー投資、事業投資、ファクタリング、Web3事業という4つの収益源を組み合わせた多角的な戦略により、市場環境に左右されにくい安定した運用を目指しています。

これが、どんな相場でも利益を追求するヘッジファンドの真骨頂です。

アクションが向いている投資家

- イオン・イオンモール社債の利回りでは物足りない方

年1-2%ではなく、17%以上のリターンを狙いたい - 相場下落時も利益を狙いたい方

市場価格下落時でも多角的な戦略で収益確保 - プロの運用に任せたい方

金融業界30年のベテランによる運用 - 透明性を重視する方

月次レポートで運用状況を確認可能

最低投資額は500万円からと、こちらも本格的なヘッジファンドとしては始めやすい設定となっています。

高リターンには相応のリスクも伴いますが、まずは無料の個別面談で、詳しい運用戦略やリスク管理体制を確認することをおすすめします。

\年利17%超の実績/

よくある質問

では最後に、イオン社債・イオングループ社債についてよくある質問を紹介します。

本記事の解説まとめ

イオン社債・イオンモール社債は、大手流通グループが発行する社債として、安定性を重視する個人投資家から概ね良好な評判を得ています。

両社とも投資適格級の格付けが付与されており、安全性の面で大きな差はないと評価されています。

一方で、発行頻度や利回り水準、年限には違いがあるため、投資家の受け止め方や評判には一定の差が見られます。

また、利回りは1~2%台が中心であることから、高利回りを期待する層には物足りないと感じられる点も事実です。

総合すると、イオン・イオンモール社債は、大手グループの信用力を背景に、安定性を重視したい個人投資家にとって選択肢になりやすい社債といえます。

一方で、利回り水準は控えめでインフレに弱いため、イオン社債を活用しつつも、より高いリターンが期待できる別の投資先に資産の一部を振り分け、利益を補うのがおすすめです。

定期収入を目的に投資先を探している方は、イオングループ以外の社債銘柄や、社債以外の運用手法も併せて検討してみるとよいでしょう。