ソフトバンク社債に興味があっても、特徴や「本当に買って大丈夫なのか」危険性がわからず、今のタイミングで買うべきか投資を迷っている人は少なくありません。

ソフトバンク社債は銀行預金より遥かに高い利回りが魅力的な一方で、巨額投資に伴う財務の不安定さや劣後債特有の仕組みなどリスクも多いため、代替投資先も上手に活用すれば順当な資産形成が可能です。

今回は、2026年最新の売れ行きや口コミから判明した「危ないと言われる6つのリスク」と「5つのメリット」、専門家による今後の予測を詳しく解説します。

ソフトバンク社債より安定してお得に資産を増やせる今注目の投資先(利回り12〜17%以上)も紹介。

ソフトバンク社債に危険を感じている人へは、プロ運用で安定&高利回りの投資先2選をご覧ください。ハイクア(年利12%固定)とアクション(年利17.35%実績)を詳しく紹介しています。

ソフトバンクグループの概要

多くの方がソフトバンクと聞くと携帯キャリアを連想されるかもしれません。

しかし、ソフトバンクグループ株式会社は携帯事業を行う会社とは別の純粋持株会社です。

1981年に孫正義氏が設立した同社は、現在1254社の子会社を抱える巨大投資企業へと成長しました。

主な事業は、IT・AI・半導体・ロボットなど最先端分野の企業への投資です。

| 事業セグメント | 事業内容 |

|---|---|

| 持株会社投資事業 | 直接または子会社を通じた幅広い企業への投資 |

| ソフトバンク・ビジョン・ ファンド事業 | 巨大ファンドを通じたテクノロジー分野への投資 |

| ソフトバンク事業 | 携帯サービスやICTサービスの提供(ソフトバンク株式会社など) |

| アーム事業 | 買収した英国半導体設計企業アーム社を中心とした事業 |

ソフトバンクでは、株式の取得や売却、配当金の受け取りで多くの収益を生み出しており、資本金は約2,388億円にのぼり、投資会社として世界でも有数の規模を誇っています。

ソフトバンク社債の基本とは?

ソフトバンク社債には、携帯キャリアのソフトバンク株式会社が発行する社債と、持株会社のソフトバンクグループ株式会社が発行する社債があります。

一般的に「ソフトバンク社債」と呼ばれるのは、より高い利回りが期待できるソフトバンクグループの社債です。

社債とは、企業が事業資金を調達する目的で投資家に発行する有価証券。

投資家は社債を購入して満期まで保有すれば、定期的に利子を受け取り、満期時には元本が戻ってきます。

ソフトバンク社債の特徴を以下の項目で解説していきます。

SBG個人向け社債の種類

ソフトバンク(SBG)社債は、機関投資家向けと個人投資家向けの2種類に分けられます。

| ソフトバンク社債 | 最低投資額 |

|---|---|

| 機関投資家向け | 1億円 |

| 個人投資家向け | 100万円 |

機関投資家向けは最低投資額が1億円と高額な一方で、個人向けは100万円から購入可能です。

個人向け社債は他社と比べて相対的に高利回りなため、発行から数時間で完売する人気商品となっています。

特に福岡ソフトバンクホークスボンドの愛称で親しまれ、多くの個人投資家が注目している商品です。

個人向け社債では珍しい存在

日本の社債市場では、ソフトバンク社債のように個人向けに小口化された社債はまだ少数派です。

多くの企業は機関投資家向けの大口社債を中心に発行しており、個人が購入できる機会は限られています。

しかし、ソフトバンクグループは積極的に個人向け社債を発行し、一般投資家にも門戸を開いている点が特徴的です。

また、100万円の比較的手が届きやすい金額設定も、個人投資家から支持される理由のひとつでしょう。

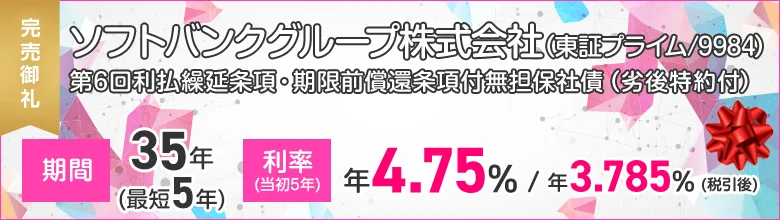

高利回りが最大の魅力

ソフトバンク社債の最大の魅力は、なんといっても高い利回りです。

銀行預金の金利が0.001%程度の時代に、ソフトバンク社債は年利3.50%~4.10%(第67回・仮条件)の魅力的な利回りを提供しています。過去の発行実績では年利1.38%~4.75%の範囲で推移してきました。

【確定】第67回社債の利回り(2025年11月26日決定・完売済み)

- 正式利率:年3.98%(税引前)

税引後:年3.171% - 100万円投資の場合

年間3.98万円(半年ごと1.99万円)の利息 - 7年満期まで保有

利息総額27.86万円(税引前) - 募集結果

2025年11月27日募集開始、数日で完売

他社の個人向け社債が0.3%~3.15%程度である実態と比較すれば、差は歴然としています。

他社の社債を圧倒する利回りがある一方で、年10%を超えるインフレや将来の物価上昇を考えると、資産を大きく増やすには物足りないのが実情です。

もし、格付けが不安定な社債に資金を7年も固定されるリスクを取るなら、プロが運用戦略を駆使して年利10%〜20%を目指すヘッジファンドが、リターンの効率面で非常に優れています。

さらに高い利回りを狙うなら

- ハイクアインターナショナル

年利12%固定・手数料完全無料 - アクション

前年度年利+17.35%の確かな実績

いずれも市場変動に左右されにくい収益構造を実現しており、社債にはない「高い収益性」と「プロに任せる安心感」を両立しています 。

詳細は「ソフトバンク社債のリスクが気になるなら」から確認してみてください。

ただし、高い利回りには相応のリスクも理解しておく必要があるでしょう。

主要な個人向け社債の概要

| 銘柄タイプ | 代表的な利率 | 期間 | 特徴 |

|---|---|---|---|

| 無担保普通社債 | 1.38%~3.15% | 6~7年 | 最も一般的なタイプ |

| 劣後特約付社債 | 2.40%~2.48% | 7年 | 弁済順位が低い |

| 利払繰延条項付社債 | 2.75%~4.75% | 35年 | 利払い延期の恐れ |

ソフトバンク社債では、普通社債と劣後債では格付けに差があり、劣後債のほうがリスクは高めです。

また、期間も6年から35年まで幅広く、投資家のニーズに合わせて選択できるようになっています。

格付け推移と投資判断への影響

| 評価機関 | 現在の格付け | 投資判断への影響 |

|---|---|---|

| JCR (国内) | A~BBB | 投資適格水準を維持 |

| S&P (海外) | BB+ | 投機的要素を示唆 |

| Moody’s (海外) | Ba3 | 相当の信用リスクを指摘 |

【完売済み】第67回社債の発行結果(2025年12月8日発行)

2025年11月13日に発表された第67回無担保社債の詳細をご紹介します。

今回の売れ行きは非常に好調で、募集開始からわずか数日で完売となりました。

| 項目 | 内容 |

|---|---|

| 銘柄名 | ソフトバンクグループ株式会社 第67回無担保社債 (愛称:福岡ソフトバンクホークスボンド) |

| 社債タイプ | 無担保普通社債(劣後特約なし) |

| 発行総額 | 5,000億円 |

| 利率 | 年3.98%(税引前) 年3.171%(税引後) |

| 期間 | 7年 |

| 償還日 | 2032年12月8日 |

| 募集結果 | 2025年11月27日〜12月5日募集 募集開始から数日で完売 |

| 払込日 | 2025年12月8日 |

| 最低購入額 | 100万円(100万円単位) |

| 利払日 | 年2回(6月・12月) |

| 格付け | A(JCR) |

| 取扱証券会社 | SBI証券、野村證券、SMBC日興証券、 大和証券、三菱UFJモルガン・スタンレー証券 他 |

過去最大規模の6千億円から5千億円へ

前回の第65回社債(2025年5月発行)では6,000億円の過去最大規模でしたが、今回は5,000億円です。

一方で、利率は3.34%(第65回)から3.98%(第67回・確定)へ上昇しており、投資家にとっては魅力が増しています。

- 高利回り

→最大年4.10%は銀行預金(0.001%)の約4,000倍 - 募集期間が短い

→11月27日~12月5日のわずか9日間 - 完売済み

→募集開始から数日で完売(2025年12月上旬) - 使途は借入金返済

→新規投資ではなく既存債務の返済に充当

なぜ今5千億円の調達?

調達資金は「借入金の返済」に充てると明記されており、新規事業投資ではなく既存債務の借り換えが目的です。

こうした継続的な借り換え依存の資金調達構造を示唆しており、長期的な財務健全性への懸念材料となっています。

判断のポイント

高利回りは魅力的ですが、「借り換え目的」である点は、より安定した代替投資先を検討してもよいでしょう。

ソフトバンク社債は危険?理由を解説

高利回りが魅力のソフトバンク社債ですが、「危険」「危ない」の悪い口コミや評判、デメリットも少なくありません。

なぜソフトバンク社債は危険と言われるのか、6つのリスクを詳しく解説していきます。

- リスク①:発行体の財務状況が不安定

- リスク②:信用格付けが低水準で推移

- リスク③:劣後特約などによる未払い

- リスク④:期限前償還される可能性

- リスク⑤:中途売却による元本割れ

- リスク⑥:インフレ負けする可能性

ソフトバンク社債の危険性①発行体の財務状況が不安定

ソフトバンク社債の最大のリスクは、発行体であるソフトバンクグループの財務状況の不安定さです。

投資会社の性質上、同社の業績は投資先企業の株価変動に大きく左右され、過去5年間で大幅な乱高下を繰り返しています。

| 年度 | 純利益 | 自己資本比率 | 主な要因 |

|---|---|---|---|

| 2019年 | ▲9,616億円 | 27.2% | UberやWeWorkなどの評価損失 |

| 2020年 | 4兆9,879億円 | 18.3% | コロナバブルによる株価上昇 |

| 2021年 | ▲1兆7,080億円 | 12.3% | アリババ株式の暴落 |

| 2022年 | ▲9,701億円 | 23.3% | 継続的な投資損失 |

| 2023年 | ▲2,276億円 | 22.8% | 赤字幅は縮小も依然として不安定 |

| 2024年 | 1兆1,533億円 | 22.5% | 4年ぶりの黒字転換(AI投資が寄与) |

| 2025年 (4-9月) | 2兆9,240億円 | – | 中間期として過去最高益 (オープンAI投資で2.1兆円の利益) |

【2026年最新】OpenAIへの巨額出資と財務への影響

2025年12月31日、ソフトバンクグループは米OpenAIに対し、総額約3.5兆円(225億米ドル)の追加出資を完了したと発表しました。

追加出資により2025年度の業績には多額の評価益が計上されていますが、一方で手元資金の減少や負債比率(LTV)への影響も避けられません。

S&Pなどの格付け会社は、積極的な投資姿勢による「財務余力の低下」を懸念材料として挙げており、AI投資による将来の成長期待と、現在の財務リスクの両面を慎重に見極める必要があります。

継続的な借り換えリスク

特に懸念されるのは、継続的な社債発行による借り換え依存の資金調達構造です。

ソフトバンクグループは既存債務の借り換えのために数千億円規模の社債を定期的に発行しており、今回の第67回も調達資金は「借入金返済」に充当されます。継続的な借り換え依存の資金調達はいつか限界が来るリスクがあるでしょう。

- 市場環境悪化時の新規発行困難リスク

- 既存社債の償還に支障をきたす恐れ

- 投資家信頼失墜による連鎖的悪化の懸念

巨額投資による業績への影響

同社の投資戦略も大きなリスク要因となっています。

過去にはWeWorkやUberなどの巨額投資で失敗し、アリババ株の下落だけで1兆円を超える評価損を計上した背景もありました。

- WeWork:2023年11月に経営破綻、巨額の投資損失

- Uber:IPO後の株価低迷により大幅な評価損

- アリババ株:中国規制強化により1兆円超の評価損

- 為替リスク:円安により7,031億円の為替差損(2023年)

ハイリスクな投資戦略は、高いリターンを生む期待もある反面、社債投資家にとっては元本回収への不安要素となります。

ソフトバンクグループのような個別企業の財務状況や投資の成否を心配せず、プロの戦略で着実に資産を増やしたいなら、以下の運用先が非常に有効です。

- ハイクアインターナショナル

年利12%固定・手数料完全無料 - アクション

前年度年利+17.35%の確かな実績

いずれも市場の乱高下や特定の企業の経営状態に依存しすぎない収益構造を持っており、社債にはない「高い安定性」と「効率的な利回り」を両立しています。

詳細は「ソフトバンク社債のリスクが気になるなら」から確認してみてください。

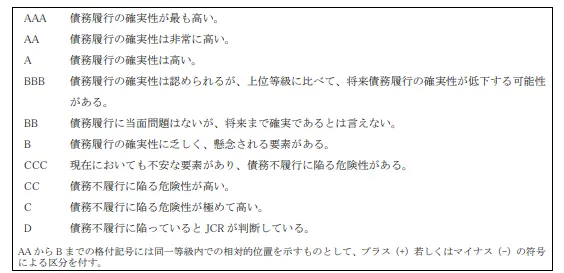

ソフトバンク社債の危険性②信用格付けが低水準で推移

ソフトバンク社債の信用格付けは、第三者機関の格付け会社による評価を見ると信用力が低水準といえます。

日本格付研究所(JCR)でのソフトバンク社債の格付けは、普通社債でA~A-、劣後債でBBB~BBB+です。

一方、海外格付け会社のS&PはBB+と投機的水準の評価をしています。

| 格付け会社 | 格付け | 評価 |

|---|---|---|

| JCR | A~A- | 債務履行の確実性は高い |

| S&P | BB+ | 投機的要素が大きい |

| Moody’s | Ba3 | 相当の信用リスクがある |

S&Pの統計では、BB格付けの企業の10年後デフォルト率は約11%となっています。

ソフトバンク社債の危険性③劣後特約と利払繰延条項による未払い

「劣後特約」や「利払繰延条項」の投資家に不利な条件が付いている銘柄が多い点が、ソフトバンク社債の危険性のひとつです。

発行されているソフトバンク社債の約半数は劣後特約や利払繰延条項などの特約付きであり、万が一の際に「元本が戻らない」「利息が支払われない」のリスクが高まっています。

倒産時に資金が戻らない「劣後特約」

劣後特約付きの社債は、発行体が破綻した場合の債権者への弁済順位が「普通社債→劣後社債→株式」の順に行われるため、倒産時には投資資金がほとんど戻らない危険性があります。

| 社債タイプ | 弁済順位 | 破綻時回収率 | 利率水準 |

|---|---|---|---|

| 普通社債 | 1位 | 比較的高い | 1.38%~3.15% |

| 劣後社債 | 2位 | 極めて低い | 2.40%~4.75% |

| 株式 | 3位 | ほぼゼロ | 配当利回り |

利息が止まる「利払繰延条項」

さらに注意が必要なのが、一部の社債に付いている「利払繰延条項」です。

利払繰延条項とは発行体の財務状況が悪化した場合、利息の支払いを延期できる条項です。

計画どおりに利子を受け取れないリスクがあるだけでなく、ソフトバンクの財務悪化のサインでもあります。

2023年4月発行の第6回劣後債は利率4.75%と高めですが、条項付き(リスク)である点に注意が必要です。

なお、こうしたリスクを避けつつ配当を確実に回収したい方には、ヘッジファンドも検討してください。

ソフトバンク社債の危険性④期限前償還される可能性

ソフトバンク社債には、期限前償還されるリスクがあります。

期限前償還条項付きの劣後債は、満期前に会社側の都合で償還される可能性が高いのが実情です。

初回償還可能日を過ぎると利率が上昇する仕組みのため、発行体は早期償還を選ぶケースがほとんど。

実際、2016年発行の3つの劣後債はすべて5~7年で繰り上げ償還されました。

ソフトバンク社債のように発行体の事情に振り回されず、プロの戦略で安定的なリターンを積み上げたい方は、以下のヘッジファンドを検討してみてください。

自分の計画通りに資産を増やしたいなら、プロに運用を任せるヘッジファンドが有効です 。

- ハイクアインターナショナル

年利12%の固定配当・いつでも解約可能な柔軟性 - アクション

前年度年利+17.35%の確かな実績

いずれも市場の急変や会社都合に振り回されにくい収益構造を持っており、長期にわたってプロが安定的にリターンを追求してくれます 。

詳細は「ソフトバンク社債のリスクが気になるなら」から確認してください。

ソフトバンク社債の危険性⑤中途売却による元本割れ

ソフトバンク社債は満期前でも証券会社で売却できますが、市場価格での売却となるため元本割れのリスクが伴います。

社債価格は金利動向や発行体の信用力によって日々変動し、特に最近は金利上昇局面にあるため、既発債券の価格は下落しやすい環境といえるでしょう。

市場環境の変化におけるソフトバンク社債の想定する影響は以下にまとめました。

| 市場環境 | 社債価格への影響 |

|---|---|

| 金利上昇時 | 社債価格は下落 |

| 金利低下時 | 社債価格は上昇 |

| 信用不安時 | 売却困難になる恐れ |

満期まで6年~35年と長期運用が前提の銘柄も多いため、途中で資金が必要になった場合は注意が必要です。

なお、価格の上下が激しい市場環境でも一定の利益を狙いたい方は、ヘッジファンドを検討してください。

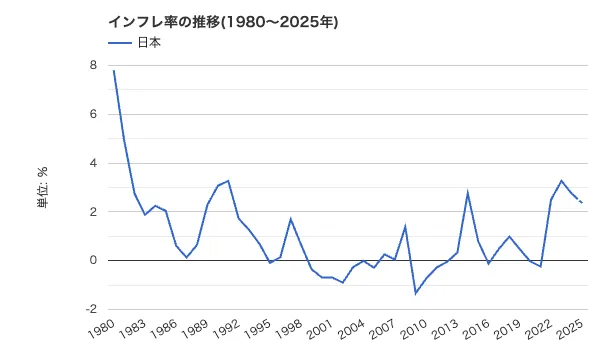

ソフトバンク社債の危険性⑥インフレ負けする可能性

ソフトバンク社債はインフレに負ける恐れがあります。

日本のインフレ率は2023年に3%を超え、今後も2%台が続くと予想される中、利率2.75%の社債ではインフレ率2%を差し引くと実質的な運用効果は年0.75%程度にしかなりません。

劣後特約付きでリスクが高いにもかかわらず、実質リターンがわずかでは割に合わないでしょう。

資産を本当に増やしたいなら、インフレを上回る運用先を検討する必要があります。

なお、ヘッジファンドは、10~20%と高い利回りが期待できる商品です。

ヘッジファンドについては、後述する「ソフトバンク社債のリスクが気になるなら高利回りのヘッジファンドがおすすめ」をご覧ください。

ソフトバンク社債の実態とよくある誤解

ソフトバンク社債は危険と不安の声がある一方で、誤解や過度な心配も少なくありません。

ここではソフトバンク社債の投資判断が大丈夫と言える根拠や実態を見ていきましょう。

社債と株式のリスクの違いを理解する

社債と株式では、リスクの性質が根本的に異なります。

株式は企業業績によって価格が大きく変動しますが、社債は満期まで保有すれば元本が戻ってくるのが基本です。

ソフトバンクグループが投資で損失を出しても、社債の元本や利息の支払い能力がすぐに失われるわけではありません。

過去の大企業の破綻例を見ても、社債がデフォルトするまでには相応の時間があるケースが多いのも事実です。

格付けから見る実際の信用力

ソフトバンク社債の格付けがBBやBBBだからといって、すぐに危険なのではありません。

JCRの格付けではA-やBBB+となっており、投資適格の水準は維持しています。

海外格付け会社の評価が厳しめなのは、国際基準での比較に起因するといえるでしょう。

| 格付け水準 | 意味 | ソフトバンクの位置 |

|---|---|---|

| AAA~AA | 最上級の信用力 | – |

| A~BBB | 投資適格 | JCRの評価 |

| BB以下 | 投機的水準 | S&Pの評価 |

日本企業の多くがBBB格付けで問題なく事業を継続している点も考慮すべきでしょう。

劣後債への投資判断の考え方

劣後債は確かにリスクが高めな一方で、リスクに見合った利回りが設定されており、国内大企業のデフォルト例は極めて少ないため過度に恐れる必要はない見方もあります。

大切なのはリスクとリターンのバランスを理解した上で、あくまで分散投資の一環として自分の投資方針に合うか判断する姿勢です。

もしリスクを抑えつつ着実に資産を増やしたいなら、配当の回収率が高く見込めるヘッジファンドへの出資も検討してみましょう。

財務状況の改善要因について

ソフトバンクグループの財務状況には改善の兆しも見えており、2023年は世界的な株式市場の回復によって赤字幅が前年の9,701億円から2,276億円へ大幅に縮小しました。

アーム社のナスダック上場も成功し、新たな収益源として期待されています。

アリババ株の一部売却なども進め、財務体質の改善に向けた取り組みは着実に進んでいるといえるでしょう。

ソフトバンクは、投資会社の性質上、市場環境の好転で一気に業績が改善する期待も秘めています。

ソフトバンク社債投資のメリットとは?

リスクばかりが注目されがちなソフトバンク社債ですが、投資メリットも数多く存在します。

実際、投資家たちの口コミから、「預金より効率よく増やせる」と多くの個人投資家が購入を希望している理由を見ていきましょう。

ソフトバンク社債のメリット①元本は基本的に変動しない

ソフトバンク社債は、発行体が倒産しない限り満期時に元本が全額戻ってくるため、株式のように日々の値動きを気にする必要がなく精神的な負担が少ない投資方法です。

満期まで保有すれば着実に資金が返る性質から、長期的な資産運用計画も非常に立てやすいといえます。

満期まで保有すれば元本が戻ってくる点は、社債の大きな安心材料です。しかし、2026年現在の物価上昇局面では、元本は守れてもお金の実質的な価値が目減りしてしまうリスクにも注意が欠かせません。

もし安全性を大切にしながらも、数年間の資金ロックの不自由さを解消し、さらに圧倒的なリターンを追求したいなら、プロが市場環境に合わせて収益を積み上げるヘッジファンドが非常に有効です。

ソフトバンク社債のメリット②高水準な利回りで安定収益が期待できる

銀行預金を大きく上回る年利1.38%~4.75%の高い利回りに加え、半年ごとに決まった利息収入が得られる点は大きなメリットといえます。

市場環境がどう変化しても約束された金利が支払われるため、定期的なキャッシュフローを計算できるのが強みです。

特に年金生活の方や、給与以外の安定した副収入源を作りたい方にとって、「確定利回り」は非常に魅力的な選択肢となります。

一般的な社債と比べても利率が高く設定されており、少しのリスクで大きなリターンを狙えて効率が良いです。

| 運用商品 | 期待利回り |

|---|---|

| 銀行預金 | 0.001%程度 |

| 国債(10年) | 0.8%程度 |

| 一般的な社債 | 0.3%~3.15% |

| ソフトバンク社債 | 1.38%~4.75% |

ソフトバンク社債のメリット③少額投資が可能で購入環境も充実

機関投資家向けの1億円とは異なり、個人でも100万円からの比較的手頃な金額で参加できる点は大きなメリットといえます。

SBI証券や野村證券など多くの主要証券会社で取り扱われているため、普段使っている口座から申し込みが可能である利便性の高さも特徴です。

退職金の一部やまとまった貯蓄を運用に回したい場合、特別な手続きなしでスムーズに投資を始められます。

凄まじい売れ行きで早期完売しやすい傾向はありますが、個人投資家に対して広く門戸が開かれている点は大きなメリットでしょう。

ソフトバンク社債のメリット④将来のリターンが予測しやすい

固定金利の社債は、満期までに受け取る利息の総額をあらかじめ把握できる点が大きな特徴です。

例えば100万円を年利3%で7年間運用すれば、税引前で21万円の利息収入が確定します。

将来の資金計画が立てやすく、老後資金の準備などにも活用できるでしょう。

ソフトバンク社債のメリット⑤発行企業の事業基盤が安定している

ソフトバンクグループは時価総額10兆円を超え、アーム社など収益基盤となる優良子会社を多数保有する巨大企業です。

「大きすぎてつぶせない」見方から政府や金融機関の支援も期待されており、投資損失はあってもグループ全体の存続力は高いと評価されています。

巨大な資産背景があるからこそ、「ソフトバンクなら大丈夫」である信頼感は他社債にはない大きな強みです。

こうした強固な事業基盤が、多くの個人投資家を惹きつける安心材料といえるでしょう。

ソフトバンク社債を購入する方法

ソフトバンク社債を購入するには、まず取り扱いのある証券会社で口座を開設する必要があります。

なお、ソフトバンク社債の取り扱いがある主な証券会社は、以下のとおりです。

- SBI証券

- マネックス証券

- 大和証券

- 野村証券

- 三菱UFJモルガン・スタンレー証券

- みずほ証券

- 東海東京証券 等

新規発行の情報については、ソフトバンクグループの公式サイトや各証券会社のホームページでの確認が便利です。

申し込みについても、証券会社の店頭窓口や電話、あるいは手軽なオンライン手続きなど、ご自身のスタイルに合わせて選べます。

事前に証券口座への入金を済ませ、募集要項をよく確認してから申し込みましょう。

ただ、ソフトバンク社債は人気商品のため、募集開始から数時間での完売も珍しくありません。

ソフトバンク社債の新規発行は不定期なので、購入を検討している方は日頃から情報収集を心がけましょう。

専門家の見解と今後の予測

ソフトバンク社債について、市場関係者はどのような見方をしているのでしょうか。

専門家の意見や今後の展望をまとめてみました。

投資家と発行体の「win-win」の関係性

証券アナリストの多くは、ソフトバンク社債は高利回りを求める投資家とリスク資本を必要とする発行体の利害が一致していると述べています。

ソフトバンクグループは劣後債で自己資本比率を改善でき、投資家は高い利回りを享受できます。

win-winな関係が続く限り、ソフトバンク社債の発行は継続されるだろうとの見方が大半です。

ただし、市場環境の急変や信用不安が起きれば、均衡は崩れる恐れもあります。

市場急変時に資産を守り、さらに高いリターンを目指すなら、プロが下落局面さえも利益に変える利回り12%以上のヘッジファンドが、社債の不安を解消する理想的な補完策となるでしょう 。

投資判断における重要なポイント

金融の専門家は、ソフトバンク社債への投資判断で重視すべき点を以下のように挙げています。

- 投資先企業の業績動向

(特にアーム社の成長性) - 自己資本比率の推移と財務健全性

- 新規社債発行の頻度と規模

- 格付け機関の評価変更

指標を定期的にチェックし、リスクの変化を見逃さないのが重要です。

分散投資の一環として組み入れるなら、全体の10%程度に抑えるべきとの意見も多く聞かれます。

本当に大きすぎてつぶせない企業?

投資業界で言われている「Too Big To Fail(大きすぎてつぶせない)」との考えには、賛否両論があります。

確かに時価総額10兆円規模の企業が破綻すれば、日本経済への影響は計り知れません。

しかし過去には、誰もが安全と信じていた大企業が破綻した例もあるので、絶対的な安全はないとの認識も必要でしょう。

最終的には、各投資家が自身のリスク許容度と照らし合わせて、「ソフトバンク社債を今買うべきか」を判断する姿勢が求められます。

社債が不安なら高利回りヘッジファンド

ソフトバンク社債は銀行預金より高い利回りが魅力的な一方で、劣後債特有のリスクや財務の不安定さを考えると、全資産を集中させるのは危険。

特に500万円以上の余剰資金があるなら、リスクを分散しつつ効率よく増やせる「ヘッジファンド」を検討すべきです。

プロが市場環境に左右されにくい戦略で運用するため、社債では届かない年利10〜20%規模の高リターンを狙えるでしょう。

今回は、社債の弱点を補う「攻め」と「守り」のバランスに優れた2つのファンドを厳選してご紹介します。

ハイクア|年利12%固定

ハイクアインターナショナルは、2023年に設立された日本の運用会社で、年利12%の固定リターンを実現している点が最大の特徴です。

ソフトバンク社債が市場の変動に左右されるのに対し、ハイクアインターナショナルはベトナム企業「SAKUKO Vietnam」への事業融資により安定した収益を実現します。

契約時点で年12%の配当を約束する仕組みで、相場変動に左右されない確実な収益が魅力です。

500万円投資で年間60万円の安定配当を実現

ハイクアインターナショナルの最大の魅力は、毎年確実に12%の配当を受け取れます。

| 年数 | 年間配当額 | 累計配当額 |

|---|---|---|

| 1年後 | 60万円 | 60万円 |

| 3年後 | 60万円 | 180万円 |

| 5年後 | 60万円 | 300万円 |

| 10年後 | 60万円 | 600万円 |

元本500万円は維持しながら、毎年60万円(3ヶ月毎に15万円)の配当を受け取れます。安定した配当収入として活用している投資家も少なくありません。

- 退職金の運用先を探している60代

年金の補完として月5万円の配当を活用 - 子育て世代の40代

教育費の足しに年60万円の配当を充当 - 資産形成中の30代

配当を再投資して10年で資産を大きく増やす

なぜ安定した12%配当が可能なのか?

ハイクアインターナショナルは、ベトナムで複数の事業を展開するSAKUKO Vietnam(日本製品専門の小売チェーン)への融資で収益を獲得しています。

実店舗からの安定収益が配当の源泉となっており、ソフトバンクのような相場変動の影響を受けにくい仕組みを確立しました。

| 事業部門 | 展開規模 | 月間売上高 |

|---|---|---|

| SAKUKO STORE | 35店舗 | 約1.5億円 |

| BEARD PAPA | 11店舗 | 約5,000万円 |

| SAKURA HOTEL | 2店舗 | 約3,000万円 |

| グループ合計年商 | 25億円 | |

SAKUKO Vietnamは、グループ全体で25億円の売上を達成しており、2026年にはベトナムUPCoM市場への上場申請中です。上場が実現すれば、さらなる事業拡大と配当の安定性向上が期待できます。

ソフトバンク社債とハイクアの投資効果を比較

実際の投資効果を具体的な数字で比較してみましょう。500万円を10年間運用した場合の違いは以下の通りです。

| 投資先 | 初期投資額 | 年利 | 10年後の利益 |

|---|---|---|---|

| ソフトバンク社債 | 500万円 | 3% | 約150万円 |

| ハイクア | 500万円 | 12% | 600万円 |

| 差額 | +450万円 | ||

同じ500万円の投資でも10年間で450万円の差が確認できます。

第67回社債 vs ハイクア 徹底比較

| 比較項目 | 第67回社債 | ハイクア |

|---|---|---|

| 利回り | 3.98% | 12%固定 |

| 最低投資額 | 100万円 | 500万円 |

| 購入難易度 | 抽選・先着 (数時間完売) | 相談後すぐ出資可能 |

| 配当頻度 | 年2回 | 年4回(四半期毎) |

| 発行体リスク | 借り換え依存 業績変動大 | 実店舗収益 安定性高 |

| 500万円 7年運用 | 利息計139.3万円(税引前) | 利息計420万円 |

| 差額 | +280.7万円 | |

ハイクアインターナショナルの3つの強み

- 固定12%配当

年4回(1月・4月・7月・10月)各3%ずつ確実に配当 - 手数料なし

信託報酬などの保有手数料が一切不要 - 選べる運用方法

配当受取(単利)を選択可能 - ロックアップなし

必要に応じていつでも解約可能な柔軟性

ソフトバンク社債は元本の安定性を重視する一方で、より積極的なリターンを追求したい方には、ハイクアインターナショナルのような確実性の高い固定配当型ファンドがおすすめです。

最低投資額は500万円からと、他のヘッジファンドと比較して投資しやすい金額設定になっています。まずは無料の個別相談で、詳しい事業内容や配当の仕組みを確認してみてはいかがでしょうか。

\手数料0円で年12%の固定配当/

ハイクア・インターナショナルについて詳しく知りたい方は、以下の記事をご覧ください。

アクション合同会社|年利17.35%実績

ソフトバンク社債は「倒産しない限り元本が守られる」安心感がある一方、「利回りの低さ(年3〜4%)」や「市場暴落時の無防備さ」との弱点があります。

そこで、賢い投資家が実践しているのが、社債でベースを固めつつ、相場環境に左右されず高い利益を狙う「アクション合同会社」をポートフォリオに組み入れる戦略です。

アクション合同会社は2023年設立の新進気鋭のヘッジファンドで、前年度は年利17.35%の驚異的な実績を記録しました。

代表の古橋弘光氏は、トレーダーズホールディングス株式会社の元取締役で、30年以上金融業界に携わってきた経験豊富な人物です。ソフトバンク社債の年利3-4%と比較すると、約6倍以上のリターンを実現しています。

ソフトバンク社債とアクションの「併用」がおすすめな理由

なぜ社債一本ではなく、アクションを組み合わせるべきなのか?

決定的な理由は、収益の性質が「真逆」だからです。

| 比較項目 | ソフトバンク社債 | アクション(ヘッジファンド) |

|---|---|---|

| お金が増える理由 | 会社が「倒産しないこと」 | プロの「運用スキル」 |

| 相場が下がった時 | 倒産リスクが高まり不安 | 「暴落」さえも利益に変える |

| 物価が上がった時 | 利益が相殺されてしまう | 高い利回りで資産を守り抜く |

| 投資の役割 | 守りの「貯金」に近い | 増やすための「攻め」の運用 |

ソフトバンク社債を検討している方は、「会社が潰れなければOK」との守りの心理が強いはずです。 しかし、社債一本の運用だけでは相場が大きく崩れた時や物価が上がった時に、資産の実質的な価値を守りきれません。

「守り(社債)」に「攻め(アクション)」を組み合わせると、どんな市場環境でも着実に資産を増やす盤石な体制が整います。

アクションの特徴:社債にはない3つの強み

ソフトバンク社債を検討している方の多くは「元本を守りつつ、着実に増やしたい」と考えているはずです。しかし、社債には「景気が悪くなると倒産リスクが怖い」「一度買ったら満期まで手出しができない」不自由さがあります 。

アクションは、社債のデメリットを「プロの運用力」で解決してくれる商品です。

- 相場が下がっても利益を狙える

暴落さえもチャンスに変える戦略 - 「いつ売買するか」の悩みゼロ

金融業界30年以上のプロが運用。すべて丸投げでOK - 社債の約5倍!年利17%超の実績値

ソフトバンク社債の年利3〜4%に対し、年利17.35%を記録した圧倒的な運用力

最大の特徴は、単に「株が上がる」のを待つだけの投資ではない点です 。事業融資やWeb3など、社債とは全く別の収益源を持っているため、ソフトバンクグループの業績を心配せずに、効率的に資産を増やせます。

資産の一部をこうした「プロの戦略」に預けると、将来への安心感が大きく変わるはずです 。

「いきなり投資するのは不安」「まずは話だけでも聞いてみたい」方も歓迎されているので、少しでも気になったら公式サイトをチェックして、気軽に無料相談を活用してみてください。

\ まずは運用実績をチェック /

アクションについて詳しく知りたい方は、以下の記事をご覧ください。

よくある質問

ソフトバンク社債は危険なのかよくある質問を解説していきます。

まとめ

ソフトバンク社債は、年利 1.38〜4.75% と預金や一般的な社債を上回る利回りを提示する一方で、発行体の財務変動・格付けの低水準・劣後条項や利払繰延条項など、投資前に把握すべき固有リスクを抱えています。

- 満期まで保有すれば元本償還が前提となる一方、中途売却では金利や信用度の悪化で元本割れもあり得る

- 劣後債や利払繰延債は普通社債より高利回りだが、倒産時の回収順位が低い点に注意

- 継続的な社債発行による「借り換え依存体質」が続く限り、財務指標と格付けの推移チェックは必須

- インフレ進行局面では実質利回りが目減りするため、インフレ率との比較も欠かせない

以上を踏まえ、ソフトバンク社債は「高めのクーポンを得ながら、信用リスクを取れるか」が投資判断の分水嶺となります。

自身の資産状況やリスク許容度を冷静に見極め、本当に今の自分にとって買うべきかを慎重に判断しましょう。