ひふみプラスでの運用を検討していても、最近の成績不振から「やばい」という評判を耳にして、投資を迷っている人は少なくありません。

かつては圧倒的な実績を誇りましたが、近年はインデックスを下回る局面も増えており、一部では「やめたほうがいい」という声も上がっているため、現状を冷静に判断する必要があります。

今回は、ひふみプラスの今後の見通しと最新の評判、アクティブファンドとして保有し続ける際のリスクを詳しく解説。

また、ひふみプラス以上のリターンが期待できる代替投資先として、事業融資で年利12%固定を実現する「ハイクアインターナショナル」や、2024年に年利17.35%を達成した「アクション」など、真に投資価値のあるファンドもご紹介します。

ひふみプラス今後の見通しはどうなる?やめた方がいいか検証【2026年最新】

ひふみプラスは、日本株を中心に成長企業へ投資するアクティブファンドです。

そのため、今後の見通しを考えるうえでは、日本株市場を取り巻く環境を把握しておくことが欠かせません。

2026年に向けた金融市場を見ると、日本株を取り巻く環境は「追い風と逆風が混在する局面」と言えます。

賃上げや設備投資の継続など、企業業績を支える要因がある一方で、金融政策や海外情勢を巡る不透明感も残っています。

- 金融政策の不透明感

日銀の金融政策正常化や海外金利動向次第では、株式市場の変動性が高まる可能性 - 海外情勢・地政学リスク

米国政治や国際情勢の変化が日本株全体の調整要因となる恐れ

- 賃上げと個人消費の持ち直し

内需関連企業の業績改善が期待される - 企業の設備投資意欲の継続

人手不足や省力化投資を背景に、成長企業の収益機会が拡大 - 日本企業の構造改革の進展

ガバナンス改善や資本効率向上が株価の下支え要因となる可能性

全体として、日本株市場は中長期的な成長要因を持つ一方、金融政策や海外情勢を背景に短期的な調整リスクも抱えています。

2026年に向けては、緩やかな成長と高い変動性が同時に続く相場環境を想定しておく必要があります。

こうした市場環境では、相場に連動せず独自の運用を行うアクティブファンドの腕の見せ所ではありますが、ひふみプラスは2018年以降、日経平均やTOPIXといった主要インデックスに対して劣後する局面が続いています。

相場環境の影響を考慮することも重要ですが、それ以上に、アクティブファンドとして信託報酬に見合うリターンを安定的に提供できているかが、投資判断の大きなポイントとなるでしょう。

短期的な価格変動の影響を抑えつつ、より安定したリターンを中長期で狙いたい場合は、値動きの性質が異なる投資先を組み合わせて検討するという選択肢も有効です。

- ハイクアインターナショナル:成長企業への事業融資で年利12%の固定配当を実現。事業融資なので日々の相場変動に影響されにくい。

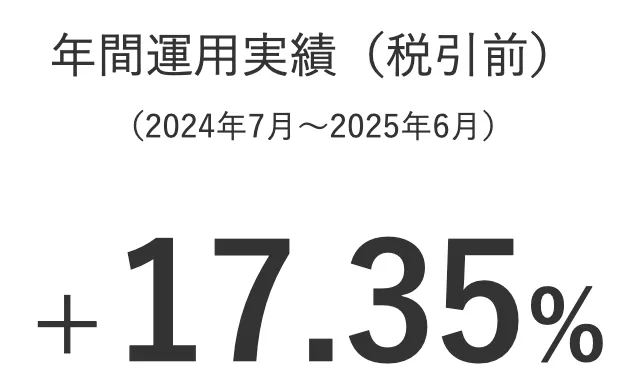

- アクション:2024年度年利+17.35%の実績を達成。さまざまな手法と分散投資により下落相場でも利益を狙える

ひふみプラスとはどんな投資信託?

国内成長株を中心としたアクティブ運用を行う「ひふみプラス」は、レオス・キャピタルワークスが運用しており、日本を根っこから元気にすることをコンセプトに掲げています。

ひふみプラスの運用責任者・組み入れ銘柄・分配金

ひふみプラスの運用責任者は、藤野英人氏が務めています。

藤野氏は長年の運用経験を持ち、日本企業の成長力を見極める独自の視点で投資先を選定しています。

また、同氏は2022年4月に一度運用から退いていましたが、成績不振を受けて2023年1月に運用責任者に復帰。

同年10月には約4000億円規模の大規模な銘柄入れ替えを実施し、成長株中心から大型バリュー株の比重を高める戦略転換を行いました。

| 項目 | 内容 |

|---|---|

| 運用責任者 | 藤野英人 ※2023年1月に運用責任者に復帰 |

| 上位組入銘柄 (比率) | 伊藤忠商事 (5.04%) フジ・メディア・HD (4.49%) トヨタ自動車(4.24%) MUFG (3.49%) ソニーグループ (3.37%) 等 ※2025年12月末時点 |

| 分配金 | 年1回決算 ※分配金の支払い実績はなし |

| 純資産総額 | 6,956億円(2026年1月23日時点) |

| 組入銘柄数 | 79銘柄(マザーファンドベース) |

組み入れは電気機器の比率がやや高い一方で、卸売、情報通信、銀行など幅広い業種にも配分されており、特定の業種に極端に集中した構成ではありません。

分配金については年1回決算の仕組みはあるものの、これまで分配金の支払い実績はなく、運用成果は分配せず基準価額の上昇を通じて投資家に還元する方針が継続されています。

掲示板でわかるひふみプラスのリアルな評判と口コミ

Yahoo!ファイナンスなどの掲示板では、ひふみプラスに対する様々な意見が交わされています。

良い評判としては、「少額の積立でも利益が出始めた」「NISA利用で長期的にプラス収益を実感」といった声があります。

一方で悪い評判には、「直近の成績の伸びが弱い」「信託報酬が高い」といった指摘も見られます。

| 主な内容 | |

|---|---|

| 良い評判 | ・藤野氏の復帰で期待感が高まっている ・長期保有で含み益が出始めた ・NISA口座での積立投資に適している ・2016年から投資して優良投信と実感 |

| 悪い評判 | ・信託報酬1.078%は依然として高い ・インデックスファンドとの成績差が縮小 ・純資産が拡大しすぎて機動的運用が困難 |

投資家の期待値や投資期間によって評価が分かれているようです。

ひふみプラス・ひふみ投信・ひふみワールドプラスの違いを比較

レオス・キャピタルワークスは様々な投資信託を運用していますが、中でも中核を担っているのが以下の3ファンドです。

それぞれ違いを確認してみましょう。

| 項目 | ひふみプラス | ひふみ投信 | ひふみ ワールドプラス |

|---|---|---|---|

| 投資対象 | 主に国内株式 | 主に国内株式 | 海外株式 |

| 購入場所 | 証券会社・銀行 | レオス・ キャピタルワークス (直販) | 証券会社・銀行 |

| 信託報酬 | 1.078% | 1.078% | 1.628% |

| 3年リターン (年率) | +17.57% | +17.37% | +22.17% |

| 購入手数料 | 最大3.3% | 0% | 最大3.3% |

| 新NISA対応 | 成長投資枠対象 つみたて投資枠対象 | 成長投資枠対象 つみたて投資枠対象 | 成長投資枠対象 つみたて投資枠対象 |

3ファンドはいずれもレオス・キャピタルワークスが運用するアクティブファンドですが、主な違いは「投資対象地域」と「購入チャネル」にあります。

ひふみプラスとひふみ投信は、ともに国内株式を中心とした運用を行い、銘柄選択や運用方針は共通です。

一方で、ひふみ投信は運用会社による直販専用ファンドであるのに対し、ひふみプラスは証券会社や銀行を通じて購入できる点が大きな違いです。

ひふみワールドプラスは、日本を除く海外株式を主な投資対象としており、米国株の比率が高い構成です。そのため、運用成果は海外株式市場の動向に加え、為替変動の影響も受けやすい点が特徴です。

いずれのファンドも分配金を出さない累積型で、運用成果は基準価額の上昇として反映されます。短期的なリターンの優劣よりも、投資対象地域・為替リスク・購入方法の違いを理解した上で選択することが重要です。

ここまで見てきた3ファンドはいずれも株式を主な投資対象としており、値動きの源泉は株式市場にあります。そのため、複数を組み合わせても資産全体のリスクは株式に偏りやすい点には注意が必要です。

中長期で安定した資産形成を目指す場合は、株式とは異なる値動きを持つ資産も含めて検討する視点が重要になります。こうした観点から、株式投資とあわせて検討されることが多いのが「オルタナティブ投資」です。

他の投資信託と比較して、より高いパフォーマンスを目指したい方は、こちらの記事も参考にしてください。

ひふみプラスが「やめた方がいい」と言われる4つ懸念点

ひふみプラスには投資を検討する上で知っておくべきデメリットがあります。

ここでは、やめた方がいいと言われる4つの懸念点を詳しく見ていきましょう。

懸念点①運用コストの負担が重い

ひふみプラスの手数料は、他のインデックスファンドと比べて高い水準にあります。

| 手数料の種類 | 金額・率 | 備考 |

|---|---|---|

| 販売手数料 | 最大3.3% | 購入時にかかる |

| 信託報酬 | 年率1.078% | 運用・管理にかかる |

| 監査費用 | 年率0.0055%以内 | 純資産総額にかかる |

年間管理費用として1.078%が運用成果に関係なく継続的に徴収される仕組みは、特に長期保有において投資収益を圧迫する要因となります。

実際に掲示板でも「信託報酬が鬼高い」「やっぱりコストの重さが気になる」といった声が上がっています。

このような手数料とリターンのバランスに悩む方には、代替投資先として安定した固定利回りを実現する「ハイクアインターナショナル」をおすすめします。

ハイクアインターナショナルは、ベトナムの自社グループ企業への融資事業を原資として、固定年利12%という安定した配当を実現しているファンド。

一般的な投資信託のように信託報酬で利益が大きく削られる構造とは異なり、融資事業の利益をダイレクトに享受できるスキームのため、元本を維持しながら毎年一定の収益を確保しやすい点が大きなメリットです。

懸念点②市場急落時のリスク耐性

ひふみプラスは暴落局面で日経平均やTOPIXよりも大きく下落する傾向があります。

過去のパフォーマンスを見ると、アクティブファンドなのに指数を下回る下落率を記録しています。

- 2018年の暴落時:日経平均以上の下落幅

- 2020年コロナショック:TOPIXを上回る下げ幅

- 2022年の調整局面:インデックスよりも大きな損失

暴落からの回復にも時間がかかり、マイナスを取り戻すのに数年必要なケースもあります。

リスクを抑えつつ年利10%以上を狙いたい人は、リスク耐性と高リターンを両立する以下の投資先もご検討ください。

- ハイクアインターナショナル:成長企業への事業融資で年利12%の固定配当を実現。事業融資なので日々の相場変動に影響されにくい。

- アクション:2024年度年利+17.35%の実績を達成。さまざまな手法と分散投資により下落相場でも利益を狙える

懸念点③大型化による運用制約

ひふみプラスは本来、日本の成長企業への投資で利益を上げてきました。

しかし運用額が大きくなるにつれて、成長株への投資がしにくくなっているのが現状です。

| 時期 | 成長企業への投資比率 | 参考資料 |

|---|---|---|

| 2012年5月 | 28.4% (マザーズ・JASDAQ) | 2012年05月度 月次レポート |

| 2025年2月 | 2.65% (グロース市場) | 2025年02月度 月次レポート |

成長企業への投資比率は約13年で10分の1以下に減少しています。

これは中型・小型株の発行済株式数が少なく、大量に購入すると5%以上の保有で大量保有報告書の提出が必要になるためです。

成長株への投資が減ったことで、ひふみプラスの特徴的な運用パフォーマンスが失われつつあります。

このような課題を受けて、藤野氏は2023年10月に運用戦略を大幅に見直しました。現在は市場環境に応じてより柔軟な運用を心がけています。

ただし、成長株への投資比率が大きく低下している構造は、短期では元に戻りません。

成長企業・成長株への投資チャンスを逃したくない方は、以下の投資先もご検討ください。

- ハイクアインターナショナル:ベトナム成長企業への事業融資で年利12%の固定配当を実現

- アクション:バリュー株とアクティビスト戦略を組み合わせた独自運用で2024年度年利17.35%の実績

懸念点④インデックスに劣後している

ひふみプラスは、2012年から2018年にかけて基準価額が大きく上昇し、高い評価を受けてきました。

その後は、定期的な下落の影響を受けながらも、基準価額自体は中長期で見ると右肩上がりを維持しています

ただし、近年の課題は「基準価額が下落していること」ではありません。

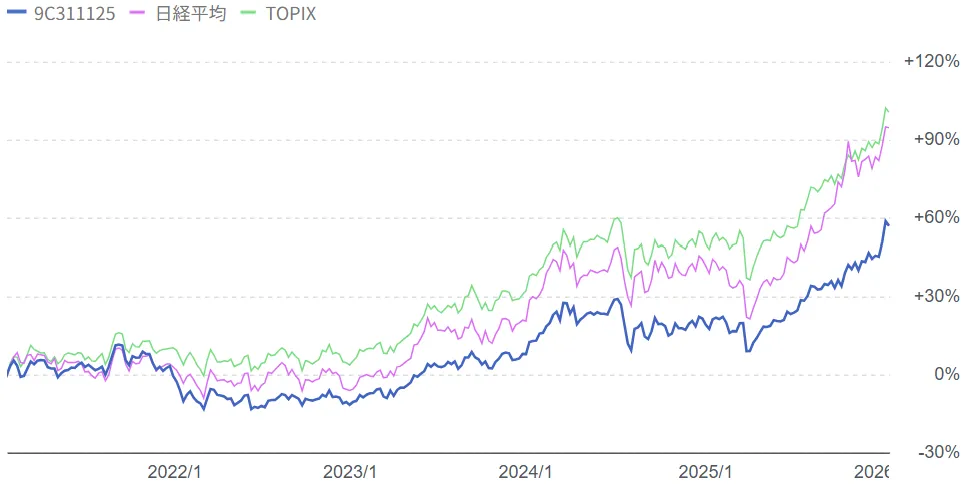

問題となるのは、同期間において日経平均やTOPIXといった主要インデックスを継続的に上回れていない点です。

上図のように、ひふみプラスとTOPIX・日経平均の値動きを比較すると、過去5年間では、ひふみプラスのパフォーマンスは一貫して下回って推移しており、主要インデックスとの差が徐々に広がっている点が読み取れます。

特に、2023年以降の日本株市場が力強く上昇した局面においても、インデックスに対する追随力は限定的で、アクティブファンドとして期待される「市場平均を上回る成果」を十分に発揮できていない状況が続いています。

アクティブファンドでありながら、インデックスを上回れない年が増えているのは大きな問題でしょう。

安定的に高いリターンが得たい方や近年の成績が安定している商品をお探しの方は、2024年度の運用成績で年利10%以上を達成している以下の投資先をご検討ください。

- ハイクアインターナショナル:成長企業への事業融資で年利12%の固定配当を実現。事業融資なので日々の相場変動に影響されにくい。

- アクション:2024年度年利+25%の実績を達成。さまざまな手法と分散投資により下落相場でも利益を狙える

ひふみプラスに向かない人の特徴とは?デメリットから読み解く

ひふみプラスのデメリットから、どんな人に向いていないのか見えてきます。

投資スタイルや性格によっては、他の選択肢を検討した方が良いケースもあるでしょう。

向かない人①海外株をメインに投資したい人

ひふみプラスの資産配分は、国内株式が9割以上を占めています。

| 資産の種類 | 配分比率 |

|---|---|

| 国内株式 | 97.13% |

| 海外株式 | 1.58% |

| 現金等 | 1.29% |

海外株式への投資比率はわずか2%以下という状況です。

米国株やインド株などの海外市場で運用したい方には、ひふみワールドプラスの方が適しているでしょう。

ひふみワールドプラスなら、米国株を中心に120銘柄へ分散投資でき、リスクを抑えながら高いリターンも狙えます。

向かない人②価格変動に敏感な人

日々の値動きが気になってしまう方は、ひふみプラスへの投資を再考すべきかもしれません。

投資信託は個別株ほどではないものの、市場の影響を受けて価格が変動します。

特にひふみプラスはアクティブファンドなので、インデックスよりも値動きが大きくなる傾向があります。

「朝起きたら暴落していた」なんてこともあり得るのです。

値動きを気にし始めると、起床時や通勤時間、食事中まで相場チェックに時間を取られてしまうこともあります。

このような方には、価格変動の影響を受けにくいヘッジファンドなどの選択肢もあります。

基準価額が高いことは危ない?やばい?デメリットか検証

ひふみプラスの基準価額は2026年1月23日時点で77,636円と、かなり高い水準になっています。

「基準価額が高すぎて買いにくい」「今から買うのは危険では?」と心配する声も聞かれますが、これは大きな誤解です。

基準価額の高さは、その投資信託が過去にどれだけ成長したかを示す指標に過ぎません。

例えば、10,000円でスタートしたファンドが77,636円になったということは、約7.7倍に成長したという実績の証明なのです。

投資信託は1口から購入できるため、基準価額が高くても100円から投資可能な証券会社もあります。

むしろ基準価額が着実に上昇している事実は、運用が順調に行われている証拠と捉えることができるでしょう。

基準価額の高さが示すように、安定した運用実績を求めるなら、投資対象を厳選して絶対収益を目指すヘッジファンドも有力な選択肢です。

ひふみプラスの投資価値を支える3つの強み

ここまでデメリットを見てきましたが、ひふみプラスには魅力的なメリットもあります。

長期投資を考えている方にとって、見逃せない3つの強みを確認していきましょう。

時間を味方につけた資産形成の実現

ひふみプラスの最大の魅力は、長期的な視点で見た時の成長力です。

2012年5月のスタート時点から現在まで約13年の期間において、1万円の投資元本が7万円超の評価額まで拡大し、約7倍以上の成長を記録しています。

預貯金だけでは決して得られない、素晴らしいリターンといえるでしょう。

FXや仮想通貨のように短期間で大きな利益を狙うこともできますが、リスクが高すぎて長期的な資産運用には不向きです。

ひふみプラスなら、着実に資産を増やしていくことが期待できます。

国内外上場株を組み合わせた分散運用ができる

ひふみプラスは、約180~190銘柄に分散投資しています。

電気機器、情報通信、サービス業など、幅広い業界への投資で下落リスクを最小限に抑える工夫がされています。

- 大型銘柄で守りを固める

- 成長株で攻めの投資も実施

- 市場環境に応じて柔軟に配分を調整

このような分散投資により、価格変動を抑えながら着実なリターンを目指しているのです。

さらに効果的な分散を求めるなら、オルタナティブ投資との組み合わせも検討してみてください。

ひふみプラスはNISA口座での投資が可能

ひふみプラスは、NISA (少額投資非課税制度) での投資に対応しています。

NISA口座内で購入すれば、配当金・分配金や値上がり益にかかる約20%の税金が非課税になります。

例えば40万円投資して10万円の利益が出た場合、通常なら2万円の税金がかかりますが、NISA口座なら10万円すべてが手元に残ります。

金融庁の審査基準をクリアした優良ファンドだからこそ、NISAへの採用が認められているのです。

節税効果を活用しながら、効率的な資産運用が可能になるでしょう。

ひふみプラスをNISAで運用するメリットは大きいですが、退職金の運用など、より大きな資金を効率的に増やしたい方は、NISAをどのように活用すべきか、こちらの記事も参考にしてください。

ひふみプラスがおすすめな人の特徴は

ひふみプラスは、すべての投資家に向いているわけではありません。

どんな人におすすめなのか、3つのタイプをご紹介します。

投資方針に共感する人

ひふみプラスには明確な投資哲学があります。

- 「投資は危ない」という悪いイメージを変えたい

- 志のあるお金と、志のある会社をつなぐ架け橋になりたい

- 規模の大小を問わず、成長の可能性がある会社に投資する

つまり「投資とは単に利益を稼ぐものではなく、企業の成長をともに楽しむもの」という考え方です。

オンラインやリアルでの交流イベントも多く開催され、投資家同士のつながりも感じられます。

「投資の根っこを変えたい」という想いに共感できる方にはぴったりでしょう。

日本企業への投資を考えている人

ひふみプラスは日本の割安株への投資を得意としています。

割安株とは、本来の価値より低く評価されている株式のことです。

これを見つけるには洗練された投資技術と緻密な市場分析が必要ですが、個人で見つけるのは難しいのが現実です。

ひふみプラスなら、プロの目利きによる日本株投資が比較的簡単に実現できます。

実際、運用開始から5年で基準価額は約3倍に成長した実績もあります。

時間をかけて資産を増やしたい人

ひふみプラスは長期での資産形成を目指す人に適しています。

2012年5月の運用開始から2026年1月までの14年弱で、基準価額は約7.7倍に上昇しました。

短期間で見ると運用パフォーマンスが悪い時期もありますが、10年以上の長期運用では優れた成績を残しています。

じっくり腰を据えて投資したい方には良い選択肢となるでしょう。

なお、安定して年利10%以上を狙いたい方は、オルタナティブ投資も選択肢に入れてみてください。

ひふみプラスの購入先はここ!おすすめ販売会社を厳選紹介

ひふみプラスは、ほとんどの証券会社や銀行で購入できます。

ただし購入単位や手数料は販売会社によって異なるため、自分に合った販売会社を選ぶことが大切です。

| 販売会社 | 購入単位 | 特徴 |

|---|---|---|

| SBI証券 | 100円以上1円単位 | ネット証券最大手、 つみたてNISA対応 |

| 楽天証券 | 100円以上1円単位 | 楽天ポイントで投資可能 |

| マネックス証券 | 100円以上1円単位 | 米国株にも強い |

| 三菱UFJ銀行 | 1万円以上1円単位 | 対面でのサポートあり |

ネット証券なら100円から購入でき、初心者でも始めやすいのが魅力です。

銀行での購入は最低1万円からですが、窓口で相談しながら投資できる安心感があります。

手数料や利便性を考えると、ネット証券での購入が特におすすめといえるでしょう。ただし、より高いリターンを求める方は代替投資手法も検討してみてください。

ひふみプラスの限界を突破|年利10%以上を安定して狙える代替投資手法2選

「ひふみプラスはやばい?」「やめたほうがいいのかな?」とお考えの方に向けて、以下2つの代替投資手法をご紹介します。

- ハイクアインターナショナル:成長企業への事業融資で年利12%の固定配当を実現

- アクション:プロによるさまざまな手法・分野への投資で年利25%の圧倒的実績

ここまで見てきたように、ひふみプラスには以下のような構造的な問題があります。

- 高い運用コスト:年率1.078%の信託報酬が利益を圧迫

- 暴落時の脆弱性:市場下落時に指数以上の下落幅を記録

- 成長株投資の限界:純資産拡大により小型成長株への投資が困難

- 直近の成績不振:2018年以降、インデックスを下回る年が増加

これらの問題を根本的に解決し、より安定した高リターンを実現するのが代替投資手法です。

ひふみプラスの構造的問題に運用の不安を感じている方は、ぜひ以下でご紹介していく代替投資手法をご検討ください。

【年利12%】ハイクアインターナショナル

ハイクアインターナショナルは、ベトナムの成長企業に資金を供給し、年利12%の固定配当を目指すプライベートデット型のファンドです。

株式のように日々の価格が上下しにくい設計のため、ブレを抑えながら収益の積み上げを狙える点が特長です。

ハイクアインターナショナルの投資戦略

ハイクアインターナショナルでは、投資家から集めた資金を、ベトナムの成長企業「SAKUKO Vietnam(サクコ)」へ貸付し、その利息収入を分配原資とします。

サクコは、日本由来の生活消費・ヘルスケア領域を中心に小売・流通や関連サービスを多角展開してきた企業グループで、都市部の中間層拡大と内需の伸びを背景に店舗網・売上を伸ばしてきました。

- 日本製品販売店「SAKUKO STORE」:35店舗

- 日本でも人気のスイーツ店「BEARD PAPA」:11店舗

- 日本人向けホテル「SAKURA HOTEL」:2店舗

グループ全体の売り上げは25億円で、従業員は500名以上。2026年にはベトナムUPCoM市場に上場を予定しており、今後さらなる成長が期待できる企業です。

また、マクロ面でもベトナムは若年人口比率の高さ、都市化の進展、生産拠点としての存在感が追い風となり、中長期の成長期待が見込まれます。

ひふみプラスとハイクアインターナショナルの特徴の違い

ひふみプラスとハイクアインターナショナルの特徴の違いを一覧表で比較してみましょう。

| 比較項目 | ハイクア インターナショナル | ひふみプラス |

|---|---|---|

| 期待利回り | 年間12% (固定) | 直近5年:+7.78% |

| 価格変動 | なし(固定配当) | 大きな変動あり |

| 手数料体系 | 無料 | 年率1.078% |

| 市場暴落の影響 | 受けにくい | 大きく受ける |

| 最低投資額 | 500万円 | 100円 |

| ロックアップ期間 | なし | なし |

ひふみプラスは上場株式でリターンを狙うため価格変動が大きく、市場下落の影響を受けやすい一方、ハイクアは貸付利息を原資に年12%の固定配当を狙うため日々の価格変動が発生しにくい設計です。

さらにハイクアは手数料無料、ひふみプラスは年率1.078%の信託報酬がかかります。

この違いから、安定性・費用のわかりやすさ・下落耐性を重視する方にはハイクアが適した選択肢になりやすいといえるでしょう。

ハイクアインターナショナルとひふみプラスの投資効果を比較

ひふみプラスとハイクアインターナショナルの投資効果を具体的に数値で比較してみましょう。

それぞれ初期元本500万円で、10年間複利運用した場合の利益額(税引き前)は以下のように変化します。

| 投資先 | ひふみプラス | ハイクア インターナショナル |

|---|---|---|

| 初期元本 | 500万円 | 500万円 |

| 想定年利 | +7.78% 2025年12月末時点 過去5年平均リターンを参考 | 12% |

| 最終評価額 | 約1,059万円 | 約1,553万円 |

| 差額 | 約+494万円 | |

同条件なら10年後はハイクアインターナショナルが約1,553万円、ひふみプラスが約1,059万円と、約494万円の差が生まれます。

同じ500万円でも、設計の違いでここまで変わります。固定12%の淡々とした積み上げが有利に働く結果といえるでしょう。

ハイクアインターナショナルはこんな人におすすめ

- 余裕資金として500万円以上の資金がある人

- 安定した高いリターンが欲しい人

- ファンドの透明性を重視する人

- 手数料にコストをかけたくない人

- 市場環境に左右されずに利益を追求したい人

上記の特徴に当てはまる方は、ハイクアインターナショナルの手数料無料で年12%の固定配当を目指す仕組みが相性良好です。

ハイクアインターナショナルの公式サイトでは、サクコ社の事業内容や今後の計画、代表者のプロフィールや考え、投資モデルについてなどを詳しく確認できます。

まずは公式サイトをご確認のうえ、興味のある方は無料の資料請求または無料個別相談をご検討ください。

資料請求や個別相談はいずれも契約前提ではなく、強引な勧誘も一切ありません。まずは公式サイトで情報を確認し、不安を解消したうえで、納得できた段階でご判断ください。

\無料の資料請求のみもOK/

ハイクアインターナショナルについて、詳しく知りたい方は下記の記事も参考にしてください。

【年利17.35%】アクション

アクションは2023年設立の新進気鋭のヘッジファンドで、バリュー株投資とアクティビスト戦略を組み合わせた独自の運用を行っています。

トレイダーズホールディングス株式会社の元取締役 古橋 弘光氏が代表 兼 運用責任者を務めており、株式相場の環境に合わせて”取り方”を柔軟に切り替えるのが特長です。

アクションの投資戦略

- バリュー株投資:割安な日本株を厳選

- アクティビスト戦略:企業に積極的に変革を働きかけ

- 事業投資:ファクタリング、Web3事業への投資

- 分散投資:株式以外の多角的な投資でリスク分散

アクションは、上記4つの戦略を組み合わせて運用しています。バリュー株投資では企業の実力に比べて割安な銘柄を選定し、評価が見直される局面での収益獲得を狙います。

一方、アクティビスト戦略は保有企業に経営・資本政策の改善を働きかけて、企業価値の引き上げにつなげるアプローチです。

さらに事業投資で株式と連動しにくい収益源(ファクタリング、Web3関連など)を取り込み、分散投資によって急落局面の振れ幅を抑えます。

年間15%以上のリターンを目標に掲げている中、上記の戦略により2024年度(2024年7月〜2025年6月)は年利17.35%という優れた実績を達成しました。

2025年度に入ってからもプラスの利回りを継続しており、投資家からの注目度もかなり高いファンドになっています。

ひふみプラスとアクションの特徴の違い

ひふみプラスとアクションの特徴の違いを一覧表で比較してみましょう。

| 比較項目 | アクション | ひふみプラス |

|---|---|---|

| 2024年実績 | +17.35% (2024年7月~2025年6月) | 約-2.43% (2024年1年間) |

| 運用責任者 | 古橋弘光氏 (トレイダーズHD元取締役) | 藤野英人氏 |

| 投資戦略 | バリュー株投資+ アクティビスト戦略 | 主に日本株(成長株中心) |

| 下落相場対応 | 多角的投資で対応 | 下落時は大幅マイナス |

| 最低投資額 | 500万円 | 100円 |

| 設立年 | 2023年 | 2012年 |

2024年の実績は、アクションが+17.35%、ひふみプラスが約-2.43%。直近一年の”取り方の違い”が数字に反映された形となっています。

また、運用スタイルではひふみプラスが主に日本の成長株中心、アクションはバリュー+アクティビスト+多角的投資で、環境に合わせて戦略を切り替えやすい設計です。

下落局面では、ひふみプラスが下落時に大幅マイナスが起こりやすい一方、アクションは多角的な投資で対応。

この違いから、「相場に合わせて取り方を変えたい」「下振れの出方を管理したい」という方に、アクションは相性が良いといえます。

アクションはこんな人におすすめ

- 高リターンを狙いつつ、相場環境に応じて戦略を切り替えたい方

- バリュー投資や企業への働きかけ(アクティビスト)に魅力を感じる方

- 下落局面の出方を管理しながら、上振れも取りにいきたい方

- 500万円以上の余裕資金があり、中〜高リスク許容度の方

- 株式だけでなく多角的な投資で分散を図りたい方

アクションは「ひふみプラスよりも高いリターンを狙いたい」「下落相場でも利益を追求したい」という積極的な投資家に適した選択肢です。

詳細な運用レポートや今後の方針、リスク、手続きの流れについては出資前の無料個別面談で確認できます。

公式サイトの問い合わせフォームから面談申し込みができますので、気になる方は一度話を聞いてみてはいかがでしょうか。

\新進気鋭のヘッジファンド/

アクションについて、詳しく知りたい方は下記の記事も参考にしてください。

投資手法別パフォーマンス比較|どれを選ぶべき?

| 投資手法 | 期待利回り | リスクレベル | 最低投資額 | おすすめ度 |

|---|---|---|---|---|

| ひふみプラス単体 | 不安定 | 中~高 | 100円 | ★★☆☆☆ |

| ハイクア | 年12%固定 | 低 | 500万円 | ★★★★★ |

| アクション | 年17%台 | 中 | 500万円 | ★★★★☆ |

- 安定性重視の方:ハイクアインターナショナル(年12%固定・価格変動なし)

- バランス重視の方:アクション(年17.35%実績・多角的投資戦略)

- 分散投資重視の方:上記2つを組み合わせてリスク分散

どの投資手法も無料での資料請求や個別相談が可能です。まずは情報収集から始めて、自分に最適な投資手法を見つけてください。

ハイクアやアクション以外にも、多様なヘッジファンドが存在します。他の選択肢も知りたい方は、最新のヘッジファンドランキングもぜひご覧ください。

よくある質問

ひふみプラスに関してよく寄せられる質問をまとめました。

- ひふみプラスは解約すべきですか?

- ひふみプラスの運用チャートについて教えてください。

- つみたてNISAや新NISAでひふみプラスに投資できますか?

- ひふみワールドプラスの今後の見通しについて教えてください。

- ひふみ投信の今後の見通しはどうですか?

- 他におすすめのアクティブ投信について教えてください。

本記事の解説まとめ

ひふみプラスは、長期的に日本株の成長を取り込むことを目的としたアクティブファンドです。

一方で、年率1.078%の信託報酬に見合うリターンを安定的に確保できているかという点では、慎重な評価が必要です。

特に、「相場急落時の下落耐性」「日経平均やTOPIXとの相対成績」などの問題点を踏まえると、単体での長期保有が最適とは言い切れません。

短期〜中期の値動きを抑えつつ、効率的なリターンを重視する場合、ひふみプラス単独での運用には限界があります。

収益構造の異なる投資先と組み合わせることで、これらの弱点を補いながらより効率的な資産運用を実現できるでしょう。

- ハイクアインターナショナル(年利12%固定)

価格変動リスクなしで安定した収益を実現。ベトナム成長企業への事業融資により、株式市場の影響を受けにくい投資が可能。 - アクション(年利17.35%実績)

バリュー株投資とアクティビスト戦略で、市場環境に左右されにくい多角的な運用を実現。

ハイクアやアクションのようなヘッジファンドに興味を持たれた方は、個人で始められるヘッジファンド投資について解説したこちらの記事も参考にしてください。