「2,000万円を10年間運用したら、どれくらい増えるのだろう?」

退職金や相続などでまとまった資金を手にした多くの方が、この疑問を抱えています。

10年という期間は、資産を大きく成長させる絶好のチャンスです。実際、年利5%で運用すれば約3,258万円、年利7%なら約3,934万円まで増やすことが可能です。

しかし、銀行預金に10年間預けても、わずか61万円程度しか増えません。インフレを考慮すると、実質的には資産が目減りしている状態です。

本記事では、2,000万円を10年間で効果的に増やしたい方に向けて、具体的な運用方法と10年後の資産シミュレーションを徹底解説します。

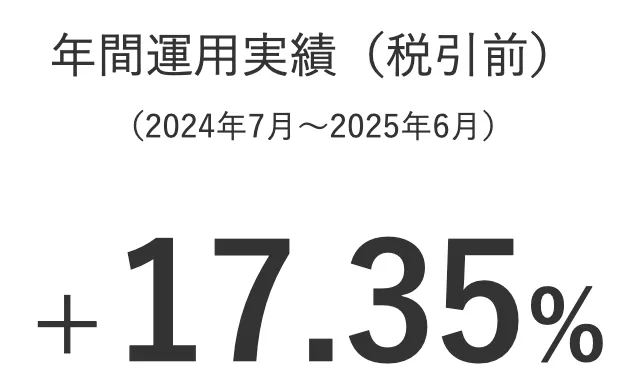

特に注目すべきは、年利12%固定や2024年度に+17%の実績を持つヘッジファンドです。これらを活用すれば、10年後には6,000万円以上の資産形成も夢ではありません。

年利10%以上の運用先をすぐに知りたい方は、おすすめヘッジファンド2選をご覧ください。年利12%固定や+17%の実績を持つファンドを詳しく紹介しています。

2,000万円を運用すべき理由とは?

手元に2,000万円の資金があっても、そのまま預金しておくだけで安心できるわけではありません。

将来の生活を見据えると、適切に運用することが重要になってきます。

ここでは、2,000万円を運用すべき3つの理由について詳しく見ていきましょう。

老後の生活資金が2,000万円では不足する可能性が高い

一般的に、退職金などでまとまった資金を受け取る機会が多い60代・70代は、他の年代と比較して金融資産保有額が高い傾向にあります。

しかし、2,000万円の貯蓄があっても老後資金として十分とは言えません。

特に今後インフレが進んだ場合、物価上昇によって実質的な資産価値が目減りするリスクがあります。

実際に必要な老後資金を計算してみましょう。

総務省の「家計調査(2024年平均)」によると、65歳以上の夫婦のみ無職世帯では実収入が月平均約25.2万円に対し、消費支出は約26.9万円で、月々約1.7万円の不足が発生しています。

この不足額にインフレを加味すると、必要資金は以下のように増加します。

| 期間 | インフレ率 | 月間不足額(最終年) | 総必要額 |

|---|---|---|---|

| 20年 | 0%(現状維持) | 約1.7万円 | 約408万円 |

| 20年 | 年2% | 約2.5万円 | 約490万円 |

| 25年 | 年2% | 約2.8万円 | 約640万円 |

| 30年 | 年2% | 約3.1万円 | 約820万円 |

さらに、住宅リフォーム費用(平均200〜400万円)、介護費用(在宅介護で月7〜10万円、期間5年と仮定すると420〜600万円)、医療費の増加も考慮すると、老後30年間で2,500万円〜3,500万円が必要になる計算です。

このように、2,000万円だけでは老後の生活を賄いきれない可能性が高いのです。

特に予期せぬ医療費や介護費用が発生した場合、さらに1,000万円から2,000万円の上乗せが必要になるケースもあるでしょう。

将来的な不安を解消するため、具体的な対策やリスクの考え方を下記の記事で確認しましょう。

銀行預金より効率的に資産を増やせる

2025年12月、日本銀行は追加利上げを実施し、政策金利を0.75%に引き上げました。

これを受けて大手銀行の定期預金金利は年0.25〜0.35%程度まで上昇し、ネット銀行では年0.3〜0.5%の金利を提示する金融機関も現れています。

一見すると預金金利が改善したように見えますが、2024年の消費者物価上昇率が約2%台で推移していることを考えると、依然としてインフレ率を大きく下回る水準です。

つまり、預金だけでは実質的に資産が目減りしている状態は変わりません。

2,000万円を10年間運用した場合を具体的に比較してみると、その差は明確です。

| 運用方法 | 年利 | 1年後の利益 | 10年後の資産額 | 10年間の増加額 |

|---|---|---|---|---|

| 大手銀行の 定期預金 | 0.3% | 6万円 | 約2,061万円 | 約61万円 |

| ネット銀行の 定期預金 | 0.5% | 10万円 | 約2,102万円 | 約102万円 |

| バランス型 資産運用 | 3% | 60万円 | 約2,688万円 | 約688万円 |

| 株式中心の 資産運用 | 5% | 100万円 | 約3,258万円 | 約1,258万円 |

年利3%で運用できれば年間60万円の利益が得られ、10年間で約690万円の資産増加が期待できます。

大手銀行の定期預金(年利0.3%)と比べると利益は10倍、ネット銀行の定期預金(年利0.5%)と比べても6倍の差があります。

なお、年利3〜5%を大きく上回る収益を目指したい方は、年利10%以上を実現するプロの運用手法も選択肢の一つです。

2,000万円なら多様な運用方法を選択できる

まとまった資金があることで、運用の選択肢は大きく広がります。

数十万円や数百万円では難しい投資手法も、2,000万円あれば検討できるようになるでしょう。

たとえば、最低投資額が500万円以上に設定されているヘッジファンドやプライベートデットファンドといった、富裕層向けの金融商品にもアクセスできるようになります。

また、2,000万円を複数の運用方法に分散配分することで、リスクを抑えながら効率的な資産運用が可能です。

資金の一部をNISAなどの税制優遇制度を活用した積立投資に回したり、債券で安定収益を確保したりと、柔軟な戦略が立てられます。

運用方法の選択肢が広がるメリットは、以下のようなポイントにあります。

- 最低投資額が高額な富裕層向け商品にもアクセスできる

- 複数の金融商品に分散投資することで、リスクを軽減できる

- リスクの高い投資からリスクを抑えた投資まで、自分に合った商品を選べる

- 運用期間や目標金額に応じて、柔軟に戦略を立てられる

2,000万円という資金規模だからこそ、あなたの状況や目標に最適な運用方法を見つけやすくなります。

次のセクションでは、具体的な運用方法について詳しく見ていきましょう。

2,000万円の運用方法7選|特徴と期待利回りを解説

2,000万円を運用する方法は多岐にわたります。

それぞれの運用方法には異なる特徴やリスクがあるため、自分に合ったものを選ぶことが大切です。

ここでは、代表的な7つの運用方法について、特徴と期待利回りを詳しく見ていきましょう。

不動産投資

不動産投資は、実物不動産(アパートやマンション)を購入し、家賃収入や売却益を狙う方法です。

2,000万円あれば、地方物件や都心ワンルーム複数戸への投資が検討でき、期待利回りは年3%〜6%程度で、安定した家賃収入が見込める点が魅力です。

また、インフレに強い資産としても評価されます。

しかし、空室リスク、修繕費用、管理の手間、そして換金性の低さがデメリットです。

特に地方では空室率上昇のリスクが指摘されているため、立地選定は極めて重要です。2,000万円全額ではなく、他の商品と組み合わせて分散投資することをおすすめします。

株式投資

株式投資は、企業株を購入し、配当金や値上がり益を狙う方法です。

2,000万円あれば、複数の銘柄に分散投資することでリスクを抑えつつ運用でき、長期的には年5%〜8%程度の高いリターン、つまり年間100万円〜160万円の利益を目指せます。

魅力は企業の成長と共に大きな収益を得られる点ですが、株価変動による元本割れリスクも高い点が最大の注意点です。

短期的な値動きに惑わされず、長期保有を前提とした戦略で臨むことが成功の鍵となります。

株価変動のリスクを避けつつ高いリターンを狙いたい方には、市場環境に左右されにくいヘッジファンドという選択肢もあります。

投資信託

投資信託は、複数の投資家から集めた資金を専門家が株式や債券などに分散投資する金融商品です。

少額から始められる商品も多く、2,000万円あれば複数のファンドに投資してリスク分散を図れます。

| ファンド種類 | 期待利回り | 2,000万円投資時の年間利益 |

|---|---|---|

| バランス型 | 年3〜5%程度 | 60万円〜100万円 |

| 株式中心型 | 年5〜7%程度 | 100万円〜140万円 |

投資信託の大きなメリットは、運用の専門家に任せられる点と、自動的に分散投資ができる点です。

投資初心者でも比較的始めやすい運用方法と言えます。

デメリットとしては、運用管理費用(信託報酬)が継続的にかかる点があります。

また、元本保証がないため、市場環境によっては損失が出る可能性もあるでしょう。

投資信託の年利3〜7%では物足りないと感じる方は、年利12〜17%の実績があるプロの運用サービスも検討する価値があります。

2,000万円を効率よく増やすため、「一番儲かる投資信託ランキング」で具体的な高評価ファンドをチェックしましょう。

債券投資

債券投資は、国や企業に資金を貸し付け、定期的な利子収入と満期時の元本償還を得る投資方法です。

2,000万円あれば安定した運用が可能で、利回りは国債で年0.5%〜1.5%、社債で年1.5%〜3%程度です。

最大の魅力は満期時の元本償還による安定性と定期的な利子収入です。

ただし、発行体の財務状況が悪化すると、利子の支払いが滞ったり元本が返済されなかったりするリスクもあります。

購入前に格付けなどで信用度を確認することが重要です。

債券投資の年利1〜3%では資産成長に時間がかかるため、より高い収益性を求める方は年利10%超のプロ運用ファンドとの組み合わせも効果的です。

REIT(不動産投資信託)

REITは、投資家から集めた資金で不動産を購入・運用し、そこから得られる賃料収入や売却益を分配する金融商品です。

少額から不動産投資ができる点が大きな特徴でしょう。

期待利回りは年3%から5%程度が一般的で、2,000万円を投資すれば年間60万円から100万円の分配金が期待できます。

実物不動産と比べて、はるかに少ない資金で始められるのがメリットです。

- 換金性: REITは証券取引所に上場しており、株式と同じように売買可能

- 投資金額: 実物不動産は数百万〜数千万円、REITは数万円から投資可能

- 管理の手間: REITは運営会社が管理、実物不動産は自己管理が必要

- 分散投資: REITは複数物件に自動分散、実物不動産は集中リスク

一方で、市場環境によって価格が変動するため、購入時より値下がりするリスクもあります。

また、実物不動産と同様に空室リスクの影響も受けるため、運用状況をチェックすることが大切です。

REITのリスクやデメリットを深く知りたい方は、下記の記事もご確認ください。

個人向け国債

個人向け国債は、国が発行する債券を個人が購入できる金融商品です。元本保証があり、安全性を重視する方に適した運用方法と言えます。

期待利回りは年0.05%から0.5%程度と低めですが、国が発行しているため信用度は非常に高いでしょう。

2,000万円を投資しても、年間1万円から10万円程度の利子収入にとどまります。

最大のメリットは元本割れのリスクがほぼないことです。変動金利型を選べば、市場金利の上昇に応じて受取利子も増える可能性があります。

ただし、利回りが低いため資産を大きく増やすことは期待できず、インフレが進めば実質的な資産価値が目減りする可能性もあるでしょう。

安全性を確保する目的で、資金の一部を割り当てる使い方がおすすめです。

個人向け国債の具体的な増え方やシミュレーションは、下記の記事で詳しく確認できます。

定期預金

定期預金は、一定期間お金を預けることで普通預金より高い金利を受け取れる預金商品です。

元本保証があり、預金保険制度の対象となるため安全性は高いと言えます。

しかし、現在の金利水準は大手銀行で年0.25〜0.35%程度、ネット銀行でも年0.3〜0.5%程度と極めて低く、2,000万円を預けても年間6万から10万円程度の利息しか得られません。

資産を増やす目的には向いていないでしょう。

定期預金のメリットは、元本が保証される安心感と手続きの簡単さにあります。ただし利回りが低すぎるため、インフレに負けて実質的な資産価値が減少してしまう可能性が高いです。

2,000万円の全額を定期預金に置くのではなく、緊急時用の生活防衛資金として一部を確保する程度の使い方が現実的でしょう。

残りの資金は、より高い利回りが期待できる運用方法を検討することをおすすめします。

2,000万円の一部を年利12〜17%を目指すヘッジファンドに配分することで、ポートフォリオ全体の収益性を高められるでしょう。

定期預金の金利ランキングについては、下記の記事も参考にしてください。

年利10%超を目指す!2,000万円運用におすすめのヘッジファンド2選

これまで紹介した運用方法の期待利回りは年3〜7%程度でしたが、より高いリターンを狙いたい方にはヘッジファンドという選択肢もあります。

ヘッジファンドは投資のプロが独自の戦略で運用を行う投資商品で、市場環境に左右されにくい絶対収益を追求します。

2,000万円のうち一部をヘッジファンドに配分することで、ポートフォリオ全体の収益性を高められる可能性があります。

- 高い期待リターン:年利12〜17%の実績を持つファンドも存在

- プロの運用:豊富な経験を持つ専門家が運用を担当

- 絶対収益追求:市場下落時でもプラスのリターンを目指す

- 分散効果:従来の株式・債券とは異なる投資戦略

ただし、ヘッジファンドには最低投資額(500万円〜1,000万円程度)の設定があるため、2,000万円という資金があるからこそ検討できる選択肢です。

今回は、実績と信頼性を重視して厳選した2つのヘッジファンドをご紹介します。それぞれ異なる投資戦略を採用しており、リスク許容度や投資目標に応じて選択できます。

それでは、各ヘッジファンドの詳細な特徴と、2,000万円の運用にどう組み込むべきかを順番に詳しく解説していきます。

ハイクアインターナショナル【年利12%固定・10年で3倍の資産形成】

ハイクアインターナショナルは、年利12%固定という確実な配当を実現している日本の運用会社です。

2,000万円を10年間運用した場合、総配当額2,400万円 + 元本2,000万円 = 4,400万円の資産形成が可能です。

10年間の配当シミュレーション(2,000万円投資の場合)

| 経過年数 | 年間配当額 | 累計配当額 | 元本+配当合計 |

|---|---|---|---|

| 1年後 | 240万円 | 240万円 | 2,240万円 |

| 3年後 | 240万円 | 720万円 | 2,720万円 |

| 5年後 | 240万円 | 1,200万円 | 3,200万円 |

| 8年後 | 240万円 | 1,920万円 | 3,920万円 |

| 10年後 | 240万円 | 2,400万円 | 4,400万円 |

10年間で元本の2.2倍、配当だけで2,400万円を受け取れる計算です。しかも配当は3ヶ月ごとに60万円ずつ、確実に振り込まれます。

なぜ年利12%の固定配当が可能なのか

ハイクアインターナショナルは、ベトナムの成長企業「SAKUKO Vietnam」への事業融資で収益を確保しています。

- グループ年商:25億円

- 店舗数:48店舗

(日本製品専門店35店、スイーツ店11店、ホテル2店) - 成長率:年間20%以上

- 2026年ベトナム市場上場申請中

ベトナムは年間GDP成長率5〜6%を維持する成長市場。SAKUKO Vietnamは、この成長市場で確実に収益を上げる実店舗ビジネスを展開しているため、株式市場の変動に左右されない安定配当が可能なのです。

ハイクアインターナショナルはこんな方におすすめ

- 退職金を受け取った60代の方

2,000万円の退職金から年240万円(月20万円)の配当収入を得ることで、年金と合わせて安定した老後生活を実現。 - 早期リタイアを目指す50代の方

2,000万円の投資で月20万円の配当収入を確保。給与収入と合わせて資産を積み上げ、10年後のFIRE実現。 - 教育費と老後資金を同時に準備したい40代の方

10年間の運用で元本2,000万円を4,400万円まで増やし、子供の大学進学費用と自身の老後資金の両方を確保。

最低投資額は500万円から。2,000万円なら分散投資の一環として、1,000万円をハイクアに、残りを他の運用に回すことも可能です。

\無料の資料請求のみもOK/

ハイクアインターナショナルについては、下記の記事も参考にしてください。

アクション合同会社【年利17.35%実績・10年で5倍を目指す】

アクション合同会社は、2024年度に年利17.35%という驚異的な実績を達成した新進気鋭のヘッジファンドです。

仮に年利17%を10年間維持できた場合、2,000万円が約1億円(約5倍)まで成長する計算です。

2024年度の実績

2024年度は+17.35%を達成。

また、2025年度は年12~17%のリターンを想定しているとのこと。これがプロの運用力です。

10年運用シミュレーション(2,000万円投資の場合)

| 経過年数 | 想定年利 | 資産額 | 増加額 |

|---|---|---|---|

| 1年後 | 17% | 2,340万円 | +340万円 |

| 3年後 | 3,205万円 | +1,205万円 | |

| 5年後 | 4,372万円 | +2,372万円 | |

| 7年後 | 5,982万円 | +3,982万円 | |

| 10年後 | 9,614万円 | +7,614万円 |

なぜ高リターンが可能なのか

代表の古橋弘光氏は、「みんなのFX」で知られるトレイダーズホールディングス元取締役。金融業界30年以上の経験を活かした多角的な投資戦略が強みです。

- 日本株バリュー投資

割安株を発掘し大きなリターンを狙う - 事業投資

実業への直接投資で安定収益 - ファクタリング

短期高利回りで確実な利益 - Web3事業

次世代技術で将来の成長を取り込む

最低投資額500万円から。2,000万円のうち500万円をアクションで積極運用、残りを安定運用に回すバランス戦略もおすすめです。

\新進気鋭のヘッジファンド/

アクションについて、詳しくは下記の記事も参考にしてください。

2,000万円を運用する際の重要ポイント5つ

2,000万円という大きな資金を運用する際は、いくつかの重要なポイントを押さえておく必要があります。

適切な知識がないまま運用を始めると、大切な資産を失うリスクがあるためです。

ここでは、2,000万円を運用する前に必ず知っておきたい5つのポイントを解説します。

2,000万円すべてを投資に使わないようにする

手元にある2,000万円を、全額投資に回すのは避けるべきです。

投資には必ず値動きがあり、一時的に資産が減少する可能性があるためです。

万が一に備えられる生活防衛資金を確保した上で、余裕資金を投資に回すことが基本になります。

急な出費が必要になった時、投資資産を損失覚悟で売却せざるを得ない状況は避けたいところです。

一般的には、生活費の6か月から1年分程度を現金や預金として確保しておくことが推奨されています。

- 会社員・公務員:生活費の6か月分

- 自営業・フリーランス:生活費の1年分

- 退職後・年金生活者:生活費の1〜2年分

たとえば2,000万円のうち、300万円〜500万円を生活防衛資金として確保し、残りの1,500万円〜1,700万円を運用に回すといった配分が現実的でしょう。

この配分なら、急な失業や病気があっても、投資を継続できる余裕が生まれます。

元本保証がない商品が多いことを把握する

投資商品のほとんどは元本保証がありません。

株式や投資信託はもちろん、比較的安全とされる債券でさえ、発行体の経営状況によっては元本割れのリスクがあります。

投資をしたからといって必ず資産が増えるわけではないという現実を、しっかり認識しておく必要があるでしょう。

過去には、リーマンショックやコロナショックなど、一時的に投資資産が大幅に減少する出来事もありました。

元本割れに耐えられない方は、元本保証のある銀行預金にお金を預けておく方が安心かもしれません。

一方で、多少の値動きは受け入れられる方なら、長期投資を続けることで元本割れのリスクを軽減できる可能性があります。

投資する際は「元本割れはつきもの」という意識を持ち、運用中の多少の値動きに動揺しないメンタルを養うことも大切です。

なお、プロが運用し市場下落時でもリターンを追求するヘッジファンドも、リスク分散の一環として検討できます。

元本割れのリスクを避けたい方は、下記の「安全な投資商品のランキング」を参考に、リスクを抑えた運用方法を検討しましょう。

リスクの低い商品から始めることを検討する

投資初心者がいきなり高リスクな商品に手を出すと、大きな損失を被る可能性があります。

まずはリスクの低い商品から始めて、徐々に投資に慣れていく方が安全でしょう。

たとえば、債券や投資信託のバランス型ファンドなど、値動きが比較的穏やかな商品から投資を始めるのがおすすめです。

投資に慣れてきたら、株式の比率を増やすなど、徐々にリスクを取っていくアプローチが現実的と言えます。

投資経験を積むことで、相場の値動きに対する耐性も身についてきます。

最初から2,000万円の全額を高リスク商品に投じるのではなく、段階的に投資していく戦略を取りましょう。

緊急時に備えた資金を確保する

資産運用を成功させるには、緊急時用の資金確保が不可欠です。

突然の病気や収入減少などの事態に備え、当面の生活費を賄える十分な預貯金を確保しておきましょう。

緊急資金がないと、想定外の出費時に市場が下落しているタイミングで投資資産を売却せざるを得ず、損失が確定してしまいます。

安心して長期運用を続けるためにも、2,000万円のうち少なくとも300万円から500万円程度は、投資に回さずにすぐに使える現金として確保しておくことが重要です。

分散投資でリスクを軽減する

投資の基本は分散投資です。

一つの金融商品に集中すると、値下がり時に大きな損失を被るリスクがあるため、投資先の国、地域、資産クラス(株式、債券など)を分散させることが重要です。

2,000万円という資金があれば、この分散投資を容易に実行できます。

たとえば、安定収益を狙う債券で土台を固めつつ、株式や投資信託で成長を狙うといった、バランスの取れた運用が可能です。

分散投資は、リスクを抑えながら資産を着実に増やしていくための、最も重要な戦略と言えます。

リスクを抑えながらも、さらに高リターンを目指せしたいなら、プロ運用のヘッジファンドがおすすめです。

【年代別】2,000万円運用の最適な戦略とポートフォリオ

2,000万円の運用方法は、年代によって最適な戦略が異なります。

若い世代ほど長期運用が可能なため積極的な投資ができ、高齢になるほど安定性を重視すべきだからです。

ここでは、年代別に適した運用戦略とポートフォリオの考え方を解説します。

30代・40代の積極運用戦略

30代・40代は運用期間を長く取れるため、多少のリスクを取った積極的な運用が可能です。

短期的な値動きがあっても、長期保有で回復を待つ時間的余裕があるからです。

株式や株式中心の投資信託に資金の60%から70%程度を配分し、残りを債券や安定資産に振り分けるポートフォリオがおすすめでしょう。

たとえば2,000万円なら、1,400万円を株式関連に、600万円を債券や現金に配分するイメージです。

具体的な配分例を見てみましょう。

| 資産クラス | 配分比率 | 投資金額 (2,000万円の場合) |

|---|---|---|

| 国内株式 投資信託 | 35% | 700万円 |

| 海外株式 投資信託 | 35% | 700万円 |

| 債券 | 20% | 400万円 |

| 現金 預金 | 10% | 200万円 |

NISAやiDeCoなどの税制優遇制度を最大限活用することも重要です。

積立投資を併用すれば、ドルコスト平均法の効果で購入単価を平準化できるでしょう。

この年代は収入も安定しているケースが多いため、一時的な含み損が出ても慌てずに保有を続けるメンタルを持つことが大切です。

50代のバランス重視運用戦略

50代は退職までの期間が見えてくる年代です。

積極運用も可能な一方で、リスク管理も意識し始める必要があるでしょう。

株式と債券をバランスよく配分し、株式比率を50%程度に抑える戦略が適しています。

2,000万円なら、1,000万円を株式関連、1,000万円を債券や安定資産に振り分けるイメージです。

50代のポートフォリオ例は以下の通りです。

| 資産クラス | 配分比率 | 投資金額 (2,000万円の場合) |

|---|---|---|

| 国内株式 投資信託 | 25% | 500万円 |

| 海外株式 投資信託 | 25% | 500万円 |

| 債券 | 35% | 700万円 |

| 現金 預金 | 15% | 300万円 |

債券の比率を高めることで、値動きを抑えながら安定収益を確保できます。

退職金を受け取った場合は、一度に全額投資せず、数年かけて段階的に投資していく方法も検討しましょう。

また、定期的にポートフォリオを見直し、リバランスを行うことも重要です。

株価が上昇して株式比率が高くなりすぎた場合は、一部を売却して債券に振り替えるといった調整が必要になるでしょう。

60代以降の安定運用戦略

60代以降は資産を取り崩しながら生活する時期に入ります。

大きな損失を避け、安定的に資産を維持することが最優先となるでしょう。

債券や配当株を中心としたポートフォリオで、株式比率は30%程度に抑えるのが基本です。

2,000万円なら、600万円を株式関連、1,400万円を債券や安定資産に配分するイメージになります。

60代以降のポートフォリオ例です。

| 資産クラス | 配分比率 | 投資金額 (2,000万円の場合) |

|---|---|---|

| 高配当株 REIT | 20% | 400万円 |

| バランス型 投資信託 | 10% | 200万円 |

| 債券 | 50% | 1,000万円 |

| 現金 預金 | 20% | 400万円 |

定期的な収入を確保するため、配当金や利子収入が得られる商品を選ぶことがポイントです。

REITや高配当株なら、年3%から4%程度の分配金が期待できるでしょう。

医療費や介護費用など、予期せぬ出費に備えて現金比率を高めに保つことも忘れずに。

必要な時にすぐ引き出せる流動性の確保が、この年代では特に重要になってきます。

2,000万円を10年運用したらいくらになる?利回り別シミュレーション

2,000万円を10年間運用すると、どれくらいの資産になるのでしょうか。

10年という期間は、複利効果を十分に活かせる理想的な運用期間です。早期リタイアを目指す方や、老後資金を準備したい方にとって、現実的かつ効果的な時間軸と言えるでしょう。

| 運用方法 | 年利 | 10年後の資産額 | 増加額 | 資産倍率 |

|---|---|---|---|---|

| 定期預金 | 0.3% | 約2,061万円 | +61万円 | 1.03倍 |

| 投資信託 (バランス型) | 3% | 約2,688万円 | +688万円 | 1.34倍 |

| 投資信託 (株式型) | 5% | 約3,258万円 | +1,258万円 | 1.63倍 |

| 株式投資 | 7% | 約3,934万円 | +1,934万円 | 1.97倍 |

| ヘッジファンド (ハイクア) | 12%固定 | 4,400万円 | +2,400万円 | 2.2倍 |

| ヘッジファンド (アクション) | 17% | 9,614万円 | +7,614万円 | 4.81倍 |

ここでは、10年間の運用を前提に、年利3%、5%、7%、そして高リターンが期待できるヘッジファンドのシミュレーション結果を詳しく見ていきましょう。

年利3%で2,000万円を運用した場合の資産推移

年利3%は、バランス型の投資信託や債券を中心とした運用で期待できる利回りです。

比較的リスクを抑えながら、着実に資産を増やせる水準と言えるでしょう。

2,000万円を年利3%で運用した場合の資産推移を表にまとめました。

| 運用期間 | 資産額 | 増加額 |

|---|---|---|

| 5年後 | 約2,319万円 | 約319万円 |

| 10年後 | 約2,688万円 | 約688万円 |

| 15年後 | 約3,116万円 | 約1,116万円 |

| 20年後 | 約3,612万円 | 約1,612万円 |

| 30年後 | 約4,854万円 | 約2,854万円 |

20年間運用すれば約3,600万円に達し、元本の1.8倍になる計算です。

30年後には約4,850万円と、2倍以上に増える可能性があります。

年利3%なら、毎年60万円の利益が期待できます。

複利効果で雪だるま式に資産が増えていくため、長期保有するほど効果が高まるでしょう。

リスクを抑えた運用を希望する方や、60代以降の安定運用を目指す方に適した利回り水準です。

年利5%で2,000万円を運用した場合の資産推移

年利5%は、株式を含むバランスの取れたポートフォリオで狙える利回りです。

リスクとリターンのバランスが良く、多くの投資家が目標とする水準でしょう。

2,000万円を年利5%で運用した場合の資産推移です。

| 運用期間 | 資産額 | 増加額 |

|---|---|---|

| 5年後 | 約2,553万円 | 約553万円 |

| 10年後 | 約3,258万円 | 約1,258万円 |

| 15年後 | 約4,158万円 | 約2,158万円 |

| 20年後 | 約5,307万円 | 約3,307万円 |

| 30年後 | 約8,644万円 | 約6,644万円 |

20年で約5,307万円、30年で約8,644万円まで増加する計算になります。

元本が2倍を超えるのは15年目あたりからです。

年利5%なら年間100万円の利益が期待できるため、老後の生活資金としても十分な水準と言えます。

30年運用すれば、ゆとりある老後生活を送るための資金が準備できるでしょう。

40代から50代で運用を始める方や、バランス重視の運用を希望する方に適した利回りです。

一方で、年利10%以上の高リターンを狙える運用手法を組み合わせることで、より早く目標資産額に到達できる可能性もあります。

年利5%の具体的な達成難易度や、その利回りを実現できるおすすめの投資商品は、下記の記事でご確認ください。

年利7%で2,000万円を運用した場合の資産推移

年利7%は、株式中心の積極的な運用で目指せる利回りです。

リスクは高めですが、長期保有によって大きなリターンが期待できます。

2,000万円を年利7%で運用した場合の資産推移を見てみましょう。

| 運用期間 | 資産額 | 増加額 |

|---|---|---|

| 5年後 | 約2,805万円 | 約805万円 |

| 10年後 | 約3,934万円 | 約1,934万円 |

| 15年後 | 約5,519万円 | 約3,519万円 |

| 20年後 | 約7,739万円 | 約5,739万円 |

| 30年後 | 約1億5,220万円 | 約1億3,220万円 |

20年で約7700万円、30年で約1億5,200万円と、驚異的な資産増加が見込めます。

30年後には元本の7倍以上になる計算です。

ただし、年利7%を安定的に維持するには、株式市場の変動リスクに耐える必要があります。

短期的には大きく値下がりする局面もあるため、長期保有を前提とした投資姿勢が求められるでしょう。

30代から40代の若い世代で、長期運用が可能な方に適した利回り水準です。

時間を味方につけることで、複利の効果を最大限に活かせます。

2,000万円の運用で成功するための資産配分の考え方

2,000万円を効率よく運用するには、適切な資産配分の考え方を理解することが重要です。

配分戦略を間違えると、期待したリターンが得られなかったり、想定以上のリスクを抱えたりする可能性があります。

ここでは、運用を成功させるための3つの重要な考え方を解説します。

一括投資と積立投資を組み合わせる

2,000万円という資金を効率的に運用するなら、一括投資と積立投資の両方を活用する戦略がおすすめです。

それぞれの長所を活かすことで、リスクを抑えながら資産を増やせる可能性が高まります。

債券などの安定資産に一括投資し、NISAやiDeCoを活用して長期で積立投資を行う組み合わせが効果的でしょう。

たとえば、2,000万円のうち1,500万円を債券に一括投資し、500万円を緊急資金として預金に置き、別途家計からの資金で毎月5万円ずつ積立投資するイメージです。

具体的な配分例を見てみましょう。

| 投資方法 | 対象商品 | 投資金額 | 期待効果 |

|---|---|---|---|

| 一括投資 | 債券 バランス型投資信託 | 1,500万円 | 安定収益の確保 |

| 積立投資 | 株式中心の投資信託 (NISA活用) | 毎月5万円 | リスク分散と成長 |

| 緊急資金 | 預金 | 500万円 | 流動性の確保 |

一括投資では想定年利4%で運用すれば、年間60万円の利益が期待できます。

積立投資では10年間で733万円程度になる可能性があり、合わせて約4,000万円の資産形成が見込めるでしょう。

この戦略なら、市場が下落した時も積立投資でコツコツ買い増しできるため、長期的な資産形成に有利です。

ポートフォリオの定期的な見直しを実施する

ポートフォリオの定期的な見直し(リバランス)は必須です。

市場環境の変化により、当初「株式50%・債券50%」などと設定した資産配分は必ず崩れます。

例えば、株価上昇で株式の比率が60%に増えると、想定以上のリスクを抱えることになります。

リバランスは半年に1回から1年に1回程度を目安に、以下の手順で行います。

- 現在の配分と目標配分を比較

- 増えすぎた資産を一部売却(利益確定)

- 減った資産を買い増す(割安購入)

これにより、利益確定とリスク抑制の二つの効果が得られます。

売却益には通常税金がかかりますが、NISA口座内であれば非課税で調整可能です。

手数料を考慮した商品選択をする

投資商品を選ぶ際は、手数料の水準を必ず確認しましょう。

手数料が高いと、運用成績が良くても最終的な手取り額が減ってしまうためです。

投資信託の場合、購入時手数料、信託報酬(運用管理費用)、信託財産留保額の3つの手数料がかかります。

特に信託報酬は保有している間ずっとかかり続けるため、長期運用では大きな差になるでしょう。

具体例で手数料の影響を見てみましょう。

2,000万円を20年間、年利5%で運用した場合です。

| 信託報酬 | 20年後の資産額 | 手数料の総額 |

|---|---|---|

| 0.1% | 約5,230万円 | 約380万円 |

| 1.0% | 約4,380万円 | 約1,230万円 |

| 差額 | 約850万円 | 約850万円 |

信託報酬が0.9%違うだけで、20年後の資産額に約850万円もの差が生まれます。

手数料は確実に発生するコストなので、できる限り抑えることが重要です。

最近は信託報酬0.1%台のインデックスファンドも増えています。

同じような運用内容なら、手数料の安い商品を選ぶのが賢明でしょう。

よくある質問

2,000万円の運用に関して、よくある質問とその回答をまとめました。

運用を始める前の疑問解消にお役立てください。

まとめ

2,000万円という資金は、預金だけでは老後資金として不足する可能性が高いため、インフレに負けない適切な運用が不可欠です。

運用を始める際は、全額投資を避け、生活防衛資金を確保した上で余裕資金を回すのが基本です。

また、リスクの低い商品から始め、徐々に慣れていくアプローチが安全です。

最適な運用戦略は年代によって異なり、30代・40代は積極的に、50代はバランス重視、60代以降は安定運用と、ライフステージに合わせた配分を心がけましょう。

運用に迷った際は、プロの専門家に相談し、中立的なアドバイスを受けることをおすすめします。

2,000万円というまとまった資金をお持ちであれば、その一部をヘッジファンドやプライベートデットファンドといった高リターンが狙える商品へ投資することをおすすめします。