「米国債はやめとけ」「リスクに見合わない」──安全資産として人気の米国債に対して、なぜこれほど厳しい評価が下されるのでしょうか?

答えは明確です。為替リスクや金利変動リスクを負いながら、年利3-5%程度の低リターンしか期待できないからです。

2025年時点で多くの投資家が米国債から撤退している背景には、「手数料負けしている」「もっと効率的な投資先がある」といった厳しい現実があります。

本記事では、米国債投資の隠れたリスクと問題点を徹底分析し、なぜ「やめとけ」と言われるのか、その根拠を数値データとともに明らかにします。

また、手数料以上のリターンを期待できる代替投資先として、2024年に年利17.35%を達成したアクションや、事業融資で年利12%固定を実現するハイクアインターナショナルなど、真に投資価値のあるファンドもご紹介します。

米国債への投資で後悔しないために、まずはリスクから順番に確認していきましょう。

米国債の代替投資先をすぐに知りたい方は、おすすめ運用先2選をご覧ください。年利12%~25%の実績を持つファンドを詳しく紹介しています。

初心者が知っておくべき米国債とは?

米国債について調べ始めたばかりの方は、まず基本的な仕組みから理解することが大切です。

2025年現在、「米国債はやめとけ」という声が投資家の間で増えている背景には、金融環境の大きな変化があります。

かつて「絶対安全」とされた米国債の神話に陰りが見え始めている今、改めて米国債とは何かを理解することが重要です。

投資の世界では「米国債はやめとけ」という声もありますが、その判断をするためにも、まずは米国債がどのような金融商品なのかを把握しておきましょう。

なぜ今「米国債はやめとけ」と言われるのか?基本から理解する

米国債とは、アメリカ合衆国政府が資金調達のために発行する債券のことです。

正式にはアメリカ財務省が発行主体となっており、投資家に対して元本の返済と利息の支払いを約束している有価証券です。

世界中の投資家から「最も安全な資産」として認識されているのが米国債の大きな特徴でしょう。

なぜこれほど信頼されているのでしょうか。

それは、アメリカが世界最大の経済大国であり、米ドルが国際的な基軸通貨として機能しているからです。

実際に、各国の中央銀行や年金基金なども外貨準備として米国債を大量に保有しています。

その発行残高は38兆ドル(2025年11月時点)を超え、世界の債券市場でも圧倒的な規模を誇ります。

ただし、「米国債はやめとけ」という意見があるのも事実です。

近年の財政赤字拡大や格付け引き下げなど、かつての絶対的な安全神話に陰りが見え始めているのも確かです。

日本の個人投資家が購入可能な米国債の種類とは

米国債にはさまざまな種類がありますが、日本の個人投資家が購入できるものは限られています。

アメリカ本国では5種類の米国債が発行されていますが、日本の証券会社を通じて購入できるのは主に中期国債と長期国債の2種類です。

| 米国債の種類 | 償還期間 | 日本での 購入可否 | 特徴 |

|---|---|---|---|

| 短期証券 (T-Bills) | 1年以内 | × | 割引債として発行 |

| 中期証券 (T-Notes) | 2~10年 | ○ | 半年ごとに利息支払い |

| 長期証券 (T-Bonds) | 20~30年 | ○ | 半年ごとに利息支払い |

| 物価連動国債 (TIPS) | 5~30年 | △ (投信経由) | インフレに連動 |

| 変動利付国債 (FRN) | 2年 | △ (投信経由) | 金利が変動 |

日本の投資家が購入できる中期証券と長期証券は、どちらも利付債と呼ばれるタイプです。

購入してから満期まで、定期的に利息を受け取ることができます。

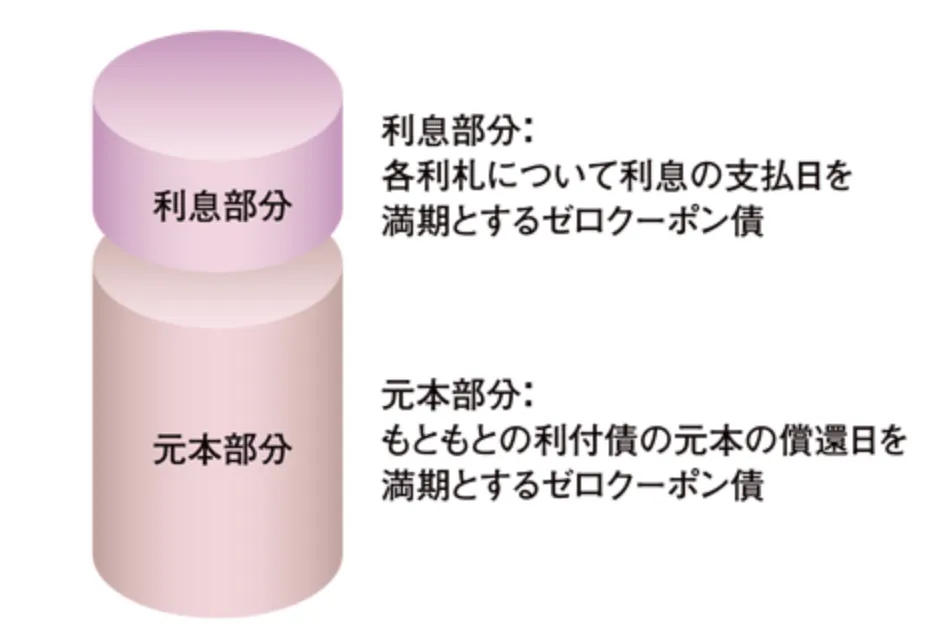

また、証券会社によってはストリップス債という商品も取り扱っています。

これは利付債の元本部分と利息部分を切り離して、それぞれを割引債として販売するものです。

投資信託やETFを活用すれば、物価連動国債や変動利付国債への投資も可能になります。

ただし、直接購入する場合と比べて信託報酬などのコストがかかる点は理解しておきましょう。

「米国債はやめとけ」という意見もありますが、まずはこうした基本的な商品性を理解したうえで、次に紹介するリスクについて確認していくことが大切です。

米国債はやめとけと言われる5つのリスク

米国債への投資を検討している方にとって、まず知っておくべきなのがリスクの存在です。

「米国債はやめとけ」という声が上がる背景には、いくつかの具体的な理由があります。

ここでは、投資前に必ず理解しておきたい5つのリスクについて詳しく見ていきましょう。

リスク①価格変動により元本割れする可能性がある

米国債は満期まで保有すればドルベースで元本保証されますが、途中売却時は金利変動により大きな損失が発生する可能性があります。

| 金利変動 | 債券価格 への影響 | 30年債の 価格変動例 |

|---|---|---|

| 金利1%上昇 | 価格下落 | 約-15% |

| 金利2%上昇 | 大幅下落 | 約-30% |

| 金利3%上昇 | 暴落 | 約-40%以上 |

◆実際の損失事例(2022-2023年)

FRBの急激な利上げにより、2022年に購入した30年物米国債は一時40%以上の含み損を記録。「安全資産」のはずが株式以上の損失となりました。

リスク②為替変動により損失が発生する可能性がある

米国債はドル建てのため、為替レートの変動で利息を含めても最終的に損失が出るケースがあります。

| シナリオ | 購入時 | 償還時 | 最終損益 |

|---|---|---|---|

| 円安進行 | 1ドル150円 | 1ドル180円 | +74万円 |

| レート不変 | 1ドル150円 | 1ドル150円 | +45万円 |

| 円高進行 | 1ドル150円 | 1ドル120円 | -3万円 |

| 大幅円高 | 1ドル150円 | 1ドル100円 | -35万円 |

リスク③米国の信用リスクを考慮する必要がある

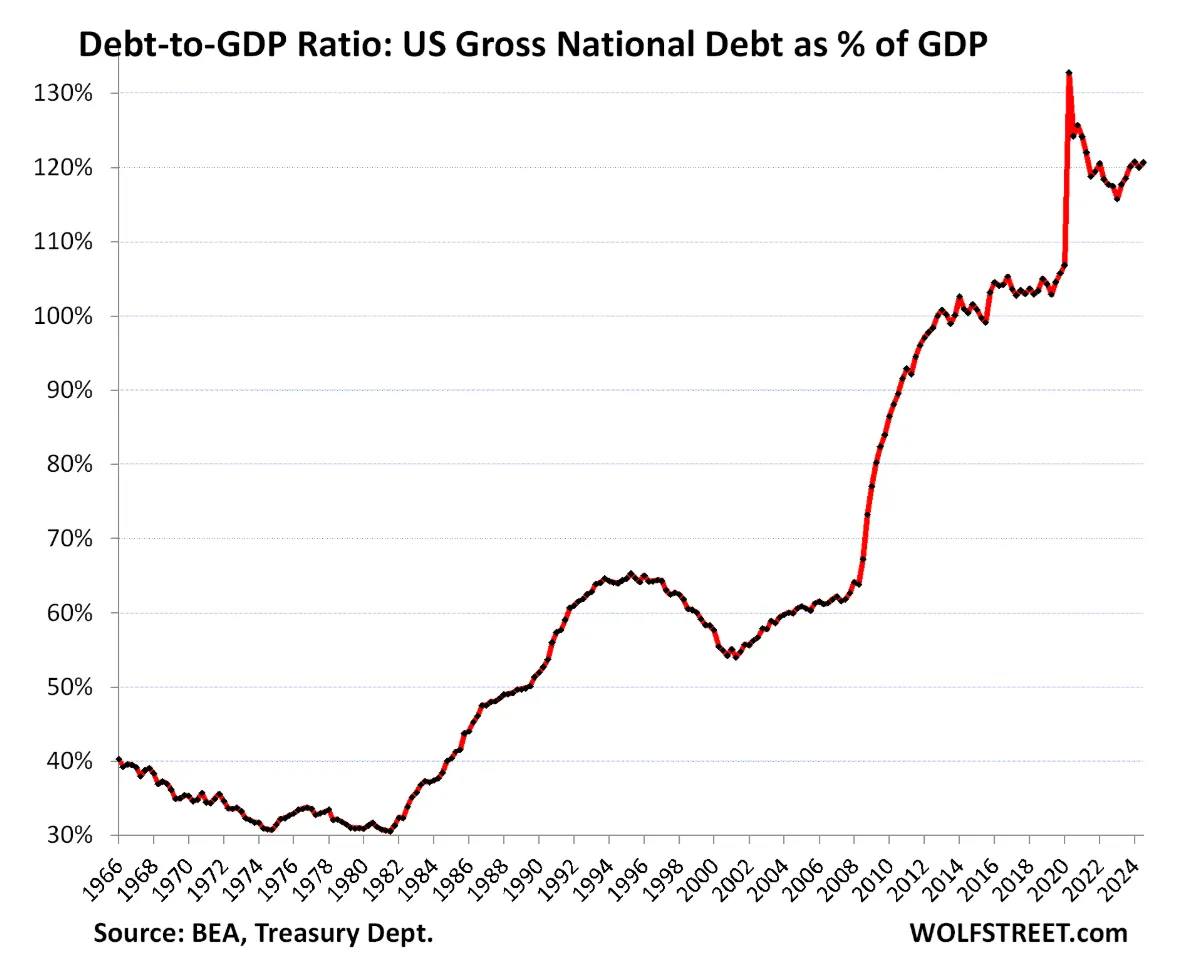

2025年5月にムーディーズが米国の格付けを「Aaa」から「Aa1」に引き下げするなど、「絶対安全」神話に陰りが見えています。

| 懸念要因 | 現状 | リスク |

|---|---|---|

| 連邦債務 | GDP比124%超 | 高 |

| 財政赤字 | 慢性的な赤字継続 | 高 |

| 債務上限問題 | 2025年中に再交渉必要 | 中 |

| 政治的対立 | 議会での合意困難 | 中 |

デフォルトの可能性は低いものの、政治的混乱による一時的な支払い遅延リスクは存在します。

リスク④他の投資商品と比較して利回りが低い

米国債の年利4.08%は、為替リスクを考慮すると他の投資商品より見劣りするのが現実です。

| 投資商品 | 期待年利 | 為替 リスク | 実質期待 利回り |

|---|---|---|---|

| 米国債10年物 | 4.08% | あり | 1-7% (変動大) |

| S&P500 | 10%超 | あり | 7-13% (変動大) |

| 日本株式 | 6-8% | なし | 6-8% |

| ハイクアイン ターナショナル | 12%(固定) | なし | 12% |

機会損失を避けたい方には、2024年実績17.35%のアクションという高利回り選択肢があります。

リスク⑤インフレによる実質的な価値低下がある

固定利回りの米国債は、インフレ率が利回りを上回ると実質的に資産価値が目減りしてしまいます。

| 期間 | 米国債 利回り | インフレ 率 | 実質 リターン |

|---|---|---|---|

| 2021年 | 1.5% | 7.0% | -5.5% |

| 2022年 | 3.0% | 9.1% | -6.1% |

| 2023年 | 4.5% | 3.2% | +1.3% |

| 2025年予想 | 4.3% | 2.8% | +1.5% |

地政学リスクや供給網混乱により、再びインフレが加速するリスクは常に存在します。

高いインフレ率が続くと資産が実質的に目減りする不安を解消するには、ヘッジファンドが有効です。インフレ環境下でも利益を追求する戦略で、あなたの資産価値を守りましょう。

リスク⑥満期前の売却で想定外の損失が発生する

米国債は満期まで保有すればドルベースで元本保証されますが、途中で売却する場合は市場価格での取引となり、大きな損失が発生する可能性があります。

特に問題となるのは、急な資金需要が発生したときです。医療費や教育費など予期せぬ出費で米国債を売却せざるを得ない状況になった場合、金利上昇局面では購入時より大幅に安い価格でしか売れません。

長期債ほど金利変動の影響を受けやすく、30年物米国債の場合、金利が1%上昇するだけで債券価格は約15%も下落します。

金利が3%上昇した場合、10年物でも利息を含めても元本割れする可能性があるのです。

中途換金リスクを避けるには、生活防衛資金を別途確保し、使う予定のない余裕資金で投資することが重要です。

| シナリオ | 購入時 | 5年後売却時 | 損益 |

|---|---|---|---|

| 金利変化なし | 100万円 | 約110万円 | +10万円 |

| 金利1%上昇 | 100万円 | 約105万円 | +5万円 |

| 金利2%上昇 | 100万円 | 約100万円 | ±0万円 |

| 金利3%上昇 | 100万円 | 約95万円 | -5万円 |

リスク⑦税金と手数料で実質リターンが大幅に目減りする

米国債投資では、税金と各種手数料を考慮すると、実質的な手取りは大幅に減少します。

主なコストは為替手数料(往復0.5~2円/ドル)、購入手数料(0~0.5%)、そして税金です。特に税金負担が重く、利息には米国源泉税10%と日本の所得税等20.315%が二重課税され、実質約28%が差し引かれます。

さらに為替差益が発生した場合は雑所得として総合課税されるため、所得が多い方は最大55%もの税金がかかることもあります。

100万円を年利4.08%で10年間運用した場合、表面では約41万円の利息ですが、税引き後は約29万円、為替手数料を引くと約27万円となり、実質年利は約2.7%まで低下します。

| コストの種類 | 内容 | 目安金額 |

|---|---|---|

| 為替手数料 | 円→ドル、ドル→円の両替時 | 往復0.5~2円/ドル |

| 購入手数料 | 証券会社により異なる | 0~0.5% |

| 税金(利子) | 米国源泉税+日本の所得税等 | 利息の約28% |

| 税金(為替差益) | 雑所得として総合課税 | 最大55% |

手数料ゼロのハイクアインターナショナルなら年利12%がそのまま受け取れるため、コスト効率で大きな差が生まれます。

米国債 vs 代替投資先の比較

実際に数字で比較すると、米国債の課題がより明確になります。

| 運用先 | 期待利回り | 手数料 | 為替 リスク | 透明性 |

|---|---|---|---|---|

| 米国債 | 年率3-5%程度 | 購入手数料あり | あり (大) | △ |

| アクション | 年率17.35% (2024年実績) | 成功報酬のみ | なし | 〇 |

| ハイクア インターナショナル | 年率12%(固定) | なし | なし | ◎ |

この比較表を見れば、なぜ「米国債はやめとけ」と言われるのか一目瞭然です。

米国債のメリット|本当にやめとくべきなのか検証

ここまで米国債のリスクについて見てきましたが、だからといって投資対象として全く価値がないわけではありません。

「米国債はやめとけ」という意見がある一方で、多くの投資家が今でも米国債を保有し続けているのには、それなりの理由があるのです。

ここでは、米国債が持つ5つのメリットについて確認していきましょう。

メリット①世界最高水準の安全性と信用力を持つ

米国のGDPにおける債務残高の推移

格付けが引き下げられたとはいえ、米国債の信用力は依然として世界トップクラスです。

アメリカのGDPは約30.6兆ドル(2025年11月時点)で、世界経済の約4分の1を占める圧倒的な規模を誇ります。

また、米ドルは国際決済の約6割で使われる基軸通貨です。

世界中の中央銀行が外貨準備として米国債を保有しており、その信頼性の高さを物語っています。

確かに財政赤字の問題はありますが、アメリカ経済の基盤そのものは強固です。

技術革新の中心地であり、世界をリードする企業が数多く存在しています。

新興国の国債と比べれば、デフォルトリスクは格段に低いでしょう。

「米国債はやめとけ」という声はありますが、安全性を重視する投資家にとっては、やはり魅力的な選択肢なのです。

メリット②安定した利息収入を得られる

米国債の大きな魅力の一つが、定期的に受け取れる利息収入です。

満期まで保有すれば、半年ごとに決まった金額の利息が支払われ、最終的には額面金額が返ってきます(ドルベース)。

2025年11月時点で10年物米国債の利回りは約4.08%です。

100万円分投資すれば、年間で約4万円の利息が期待できる計算になります。

株式投資のように日々の値動きに一喜一憂する必要もありません。

配当金のように企業業績に左右されることもなく、約束された利息を受け取ることができます。

老後の年金を補完する収入源として、あるいは定期的なキャッシュフローが欲しい方にとって、米国債は有力な選択肢となるでしょう。

メリット③円安時に為替差益を狙える

為替リスクは確かにデメリットですが、逆に考えれば円安になったときには利益が増えるチャンスでもあります。

購入時より円安が進めば、利息収入に加えて為替差益も得られるのです。

実際に、2022年から2023年にかけて急速な円安が進んだ際には、米国債投資で大きな利益を得た投資家も多くいました。

日本は少子高齢化や巨額の財政赤字など、長期的に見て円安圧力がかかりやすい構造的な問題を抱えています。

こうした状況を考えると、ドル資産を持つことは一つのリスクヘッジになるかもしれません。

もちろん為替の予測は難しいですが、「米国債はやめとけ」と決めつける前に、円安シナリオも視野に入れて検討する価値はあるでしょう。

さらに、ヘッジファンドは為替変動そのものを収益機会に変える戦略を持っています。円安メリットを享受しつつ、為替リスクに依存しない安定的なリターンを追求したい方に最適です。

メリット④少額投資が可能で売買しやすい

米国債投資のハードルは、思っているほど高くありません。

証券会社によって最低購入金額は異なりますが、楽天証券やSBI証券なら100ドル(約1万4000円)から投資を始められます。

これなら毎月少しずつ積み立てていくことも可能でしょう。

まとまった資金がなくても、コツコツと米国債を買い増していけるのです。

さらに米国債市場は世界最大規模を誇り、取引量も豊富です。

売りたいときにすぐ売れる、つまり流動性が高いというメリットがあります。

不動産投資のように、買い手が見つからずに困ることはありません。

急にお金が必要になったときでも、比較的すぐに現金化できるのは安心ですね。

「米国債はやめとけ」と言われることもありますが、少額から始められて売買しやすいという点では、初心者にも取り組みやすい投資商品と言えるでしょう。

メリット⑤資産分散によりリスクを軽減できる

投資の基本は分散です。すべての資産を一つの商品に集中させるのは危険ですよね。

米国債は日本株や国内不動産との相関性が低く、ポートフォリオ全体のリスクを下げる効果があります。

たとえば、日本株が暴落したときでも、米国債の価格は必ずしも同じように下がるわけではありません。

むしろ安全資産として買われ、価格が上昇することもあるのです。

J.P.モルガンのデータによると、米国10年物国債と日本株式の相関係数は0.18です。

これはほとんど連動しないことを意味しています。

また、円資産だけでなくドル資産を持つことで、通貨の分散にもなります。

日本経済に何か問題が起きても、資産全体への影響を和らげることができるでしょう。

「米国債はやめとけ」という意見もありますが、リスク分散の観点から見れば、ポートフォリオの一部に組み入れる価値は十分にあると考えられます。

さらに高度な分散効果と高いリターンを求めるなら、ヘッジファンドが最適です。市場の動きに左右されにくい「絶対収益」戦略で、ポートフォリオ全体の安定性を飛躍的に高めます。

メリット⑥日本国債と比較して高利回りが狙える

米国債の大きな魅力の一つが、日本国債と比べて圧倒的に高い利回りです。

2025年11月時点で、日本の10年国債利回りは1.7%程度なのに対し、米国債は4.08%と約2.4倍もの差があります。

| 比較項目 | 日本国債 (10年物) | 米国債 (10年物) |

|---|---|---|

| 利回り | 1.7% | 4.08% |

| 100万円投資 10年間の利息 | 約17万円 | 約41万円 |

| 為替リスク | なし | あり |

| 安全性 | 非常に高い | 非常に高い |

この利回り差は、投資額が大きくなるほど顕著になります。

1000万円を10年間運用した場合、日本国債なら約170万円の利息ですが、米国債なら約410万円と2倍以上の差が生まれるのです。

もちろん米国債には為替リスクがありますが、円高が大きく進まない限り、この利回り差を埋めるのは難しいでしょう。

日本は長年にわたる低金利政策が続いており、2025年に入って金利はやや上昇したものの、依然として米国との金利差は大きい状況です。

一方、アメリカは経済成長率も高く、金利水準も相応に維持されています。

「米国債はやめとけ」という意見もありますが、日本国債との利回り差を考慮すれば、資産の一部を米国債で運用する価値は十分にあると言えるでしょう。

米国債と他の投資商品を比較|リスク・リターンの違い

米国債への投資を検討する際、他の投資商品と比べてどうなのか気になりますよね。

「米国債はやめとけ」という意見が出る背景には、他にもっと魅力的な選択肢があるという考えもあるでしょう。

ここでは、代表的な投資商品と米国債を比較して、それぞれの特徴を確認していきます。

株式投資と米国債のリスク・リターンを比較

まず、多くの投資家が関心を持つ株式投資との比較から見ていきましょう。

株式投資は高いリターンが期待できる反面、価格変動が激しくリスクも大きいというのが一般的な特徴です。

| 比較項目 | 米国債 | 株式投資 |

|---|---|---|

| 期待リターン | 年4~5%程度 | 年7~10%程度 |

| 価格変動 | 比較的小さい | 非常に大きい |

| 元本保証 | 満期保有で保証 (ドル建て) | なし |

| 配当・利息 | 固定利息 | 業績により変動 |

| 必要な知識 | 基本的な知識で可 | 企業分析などが必要 |

過去のデータを見ると、S&P500などの株価指数は長期的に年率10%前後のリターンを生み出してきました。

これは米国債の倍以上です。

しかし、リーマンショックやコロナショックのような暴落時には、株価が30%以上下落することもありました。

精神的なストレスも相当なものでしょう。

一方で米国債なら、満期まで持てばドルベースでは元本が返ってきます。

夜も安心して眠れるという意味では、「米国債はやめとけ」とは言い切れない魅力があるのです。

投資信託と米国債の運用効率を比較

投資信託は、プロに運用を任せられる便利な商品として人気があります。

では、米国債と投資信託では、どちらが効率的に資産を増やせるのでしょうか。

投資信託の最大のメリットは、少額から分散投資ができることです。

100円から始められる商品もあり、米国債よりもハードルが低いと言えるでしょう。

ただし、注意すべきは手数料です。購入時手数料や信託報酬など、さまざまなコストがかかります。

年率1~2%の信託報酬は、長期で見ると大きな負担になります。

米国債なら、購入時の為替手数料以外に継続的なコストはかかりません。

10年、20年と長期保有するなら、この差は無視できないでしょう。

また、投資信託の基準価額は日々変動します。

元本割れのリスクもあり、安定性という点では米国債に軍配が上がります。

より高いリターンを目指すなら、低コストで実績のある投資信託の選択が重要です。

効率的な資産形成のために、具体的な人気ランキングや選び方のコツを、ぜひ以下のリンクでご確認ください。

日本国債と米国債の利回り・安全性を比較

同じ国債でも、日本国債と米国債では大きな違いがあります。

最も顕著な差は利回りです。

2025年11月時点で、日本の10年国債利回りは1.7%程度なのに対し、米国債は4.08%と約2.4倍の差があります。

100万円を10年間運用した場合、日本国債なら約17万円の利息ですが、米国債なら約41万円です。

この差は決して小さくありません。

安全性についてはどうでしょうか。

どちらも先進国の国債ですから、デフォルトリスクは極めて低いと言えます。

ただし、日本国債には為替リスクがないという大きなメリットがあります。

円で投資して円で返ってくるので、為替の心配をする必要がありません。

「米国債はやめとけ」という意見の中には、この為替リスクを避けたいという考えも含まれているでしょう。

しかし、利回りの差を考えると、一概に日本国債の方が良いとも言えないのが現実です。

日本国債と米国債、それぞれの利回りやリスクを踏まえた上で、退職金など大きな資金を効率的に運用するための具体的な方法や考え方を、以下の記事でさらに詳しく解説しています。

米国債が向いていない投資家の特徴

ここまで米国債のメリット・デメリットを見てきましたが、すべての人に適した投資商品というわけではありません。

投資スタイルや目標によっては、「米国債はやめとけ」という判断が正しいケースもあるのです。

ここでは、米国債投資を避けた方がよい投資家の特徴を5つ紹介します。

高いリターンを追求したい投資家

もしあなたが年率10%以上のリターンを目指しているなら、正直なところ米国債は物足りないでしょう。

米国債の利回りは4~5%程度で、為替リスクを考慮すると実質的なリターンはさらに低くなる可能性があります。

成長株への投資やヘッジファンド、不動産投資など、もっと高い収益を狙える選択肢はたくさんあります。

若い世代で時間的余裕がある方なら、リスクを取ってでも高リターンを追求する価値はあるでしょう。

資産を2倍、3倍に増やしたいという野心的な目標があるなら、「米国債はやめとけ」という判断は理にかなっています。

限られた資金を最大限に活用するには、他の投資先を検討すべきです。

特に、市場環境に左右されず絶対収益を目指すヘッジファンドは、高いリターンと柔軟なリスク管理を両立させたい野心的な投資家にとって、最適な選択肢の一つです。

為替リスクを避けたい投資家

為替の変動に神経をすり減らしたくない方には、米国債は向いていません。

円高が進めば、いくら利息を受け取っても最終的に損失が出てしまうこともあるからです。

毎日為替レートをチェックして一喜一憂するのは、精神的にも疲れますよね。

老後の大切な資金を運用するのに、そんなストレスは避けたいと思う方も多いでしょう。

国内の定期預金や日本国債なら、為替の心配は一切ありません。

利回りは低くても、確実に円で受け取れる安心感を重視するなら、「米国債はやめとけ」という選択も正解です。

「為替リスクは避けたい。でも、低金利も嫌だ。」という方に向け、円高のメリットを活かしながら利益を追求できる、具体的な投資信託の選び方を以下の記事でご紹介します。

短期での利益確定を希望する投資家

数か月から1年程度で利益を確定したい方にとって、米国債は適した商品とは言えません。

短期間では金利変動や為替変動の影響を大きく受けるため、元本割れのリスクが高くなります。

米国債の本来の魅力は、満期まで保有することで確実に利息を受け取れる点にあります。

途中売却を前提にすると、その魅力は半減してしまうのです。

短期的な値上がり益を狙うなら、株式のデイトレードやFXの方が向いているでしょう。

すぐに結果を出したい投資家にとっては、「米国債はやめとけ」というアドバイスが適切です。

しかし、デイトレードやFXよりリスクを抑えつつ短期で収益機会を狙うなら、ヘッジファンドの多様な戦略が有効です。プロの運用で機動的な利益確定を目指しましょう。

米国の政治・経済情勢に不安を感じる投資家

アメリカの将来に懐疑的な見方をしている方は、米国債への投資を慎重に考えるべきでしょう。

確かに財政赤字は拡大を続けており、債務残高はGDP比で124%に達しています。

政治的な対立も激しく、債務上限問題で混乱することもしばしばです。

中国の台頭や国内の分断など、アメリカが直面する課題は山積みです。

基軸通貨としてのドルの地位も、永遠に続く保証はありません。

こうした不安要素を重く見る投資家にとっては、「米国債はやめとけ」という判断も理解できます。

他の先進国や新興国への分散投資を検討するのも一つの選択肢でしょう。

インフレ率の上昇を懸念する投資家

将来的なインフレ加速を心配している方には、固定利回りの米国債はおすすめできません。

インフレ率が米国債の利回りを上回れば、実質的には資産価値が目減りしていきます。

2021年から2022年にかけてのインフレ急騰は、多くの投資家にとってショックでした。

物価上昇率が一時9%を超え、債券投資家は大きな実質損失を被ったのです。

地政学的リスクや気候変動、労働力不足など、インフレを引き起こす要因は今後も存在し続けるでしょう。

インフレに強い資産としては、株式や不動産、商品(コモディティ)などがあります。

物価上昇への備えを重視するなら、「米国債はやめとけ」という判断も妥当と言えるでしょう。

そこで、株式やコモディティへの投資に加え、インフレ時に利益を出す戦略を持つヘッジファンドが有効です。インフレリスクに柔軟に対応し、実質的な資産防衛を目指しましょう。

「米国債はやめとけ」なら何に投資すべき?プロが選ぶ代替投資

米国債のリスクを理解した上で、「それでも資産を増やしたい」と考える方に注目されているのがヘッジファンドという選択肢です。

ヘッジファンドは、投資家から集めた資金をプロのファンドマネージャーが運用し、市場環境に左右されずに利益を追求する投資ファンドです。

米国債 vs ヘッジファンド:リスク・リターン比較

| 投資商品 | 期待年利 | 最低投資額 | 市場環境への耐性 |

|---|---|---|---|

| 米国債(10年物) | 4.08% | 約1.4万円 | 低 (金利上昇で大幅下落) |

| アクション合同会社 | 17.35% (2024年実績) | 500万円 | 高 (アクティビスト戦略) |

| ハイクア インターナショナル | 12% (固定) | 500万円 | 高 (市場中立戦略) |

アクション合同会社詳細|年利17.35%の圧倒的実績

アクションは2024年度に年利17.35%という驚異的な成績を達成した新進気鋭のヘッジファンドです。

トレイダーズホールディングス株式会社の元取締役が運用責任者を務め、バリュー株投資とアクティビスト戦略を組み合わせた独自手法で高いリターンを実現しています。

| 比較項目 | アクション | 米国債 |

|---|---|---|

| 2024年実績 | +17.35% | +4.08% |

| 手数料体系 | 成功報酬のみ | 購入手数料あり |

| 運用戦略 | バリュー株+ アクティビスト | 満期保有 |

| 下落耐性 | ショート戦略で対応 | 市場連動で下落 |

500万円を投資していれば、125万円以上のリターンを得られた計算になります。

- 割安株発掘:機関投資家が見落とした優良企業を厳選

- アクティビスト活動:企業価値向上に積極的に関与

- 分散投資:ファクタリング・Web3事業への投資も実施

アクション合同会社は、バリュー株投資に加え、事業融資、Web3、ファクタリング、ESGなど多様な投資戦略を採用し、年間15%以上(2024年度実績は+17.35%)のリターンを目指すヘッジファンドです。

最低投資額が500万円とヘッジファンドとしては比較的低く、役員陣や実績を公式サイトで公開するなど透明性が高いのが特徴です。

出資した資金は1年間のロックアップ期間があるため、余剰資金での投資が推奨されます。

興味がある場合は、公式サイトから無料面談を申し込むことで詳しい説明を受けてみましょう。

\新進気鋭のヘッジファンド/

アクション合同会社について詳しくは下記の記事も参考にしてください。

ハイクアインターナショナル詳細|年利12%固定の仕組み

プライベートデットファンドは、企業への事業融資を通じて安定収益を狙う運用手法です。

国内では「ハイクアインターナショナル」が代表的な存在で、年間12%(固定)の配当を実現しています。

| 項目 | ハイクア インターナショナル | 米国債 |

|---|---|---|

| 期待利回り | 年12%(固定) | 年4.08%(変動) |

| 手数料 | 完全無料 | 購入手数料あり |

| 配当頻度 | 3ヶ月毎3% | 半年毎 |

| 最低投資額 | 500万円 | 約1万円 |

| 為替リスク | なし | あり(大) |

ハイクア社の最大の特徴は、ベトナムの優良企業SAKUKO VIETNAMへの事業融資に特化している点です。

- 固定年利12%:市場変動に左右されない安定収益

- 手数料完全無料:購入・運用・成功報酬すべて0円

- 透明性抜群:融資先企業の詳細情報を完全開示

- ロックアップなし:いつでも解約可能

年利12%なら約6年で資産が2倍になる計算です。米国債の為替リスクを考えると、実質的なリターン差は年7%以上にもなります。

また、最低投資額が500万円とヘッジファンドとしては比較的低く、ポートフォリオに組み込みやすいのが特徴です。

株式投資と異なり、企業が売上を出せば利息が得られるため、リターンまでの過程がシンプルで直接的です。

代表者が情報開示に積極的で、出資前に無料面談が可能、出資後も事業報告会があるなど透明性も高いと言えます。

まずは無料の資料請求で詳細な投資条件をご確認ください。年利12%の安定した固定リターンを実現する投資モデルの仕組みを詳しく知ることができます。

\無料の資料請求のみもOK/

ハイクアインターナショナルについて、詳しくは下記の記事も参考にしてください。

2つのファンドの投資額別シミュレーション比較

実際の投資額で比較すると、米国債との差は歴然となります。

| 投資額 | 米国債 (5年後) | アクション (5年後※) | ハイクア (5年後) |

|---|---|---|---|

| 500万円 | 約630万円 | 約1,525万円 | 約880万円 |

| 1000万円 | 約1,260万円 | 約3,050万円 | 約1,760万円 |

| 2000万円 | 約2,520万円 | 約6,100万円 | 約3,520万円 |

※アクションは2024年実績17.35%が継続した場合の試算

この比較を見れば、なぜプロの投資家が「米国債はやめとけ」と言うのか一目瞭然です。

各ヘッジファンドでは無料の個別相談を実施しています。まずは話を聞いてみて、自分の投資目標に合ったファンドかどうか判断することをおすすめします。米国債の為替リスクに悩んでいる方には、特に参考になるはずです。

米国債投資のシミュレーション|実際の運用結果を検証

理論的な話ばかりでは、実際の投資イメージがわきにくいですよね。

そこで、具体的な金額を使って米国債投資のシミュレーションを行ってみましょう。

「米国債はやめとけ」という判断が正しいのか、数字で検証していきます。

10年物米国債に100万円投資した場合のシミュレーション

まず、100万円を10年物米国債に投資した場合を考えてみましょう。

2025年11月時点の条件として、10年物米国債の利回りを4.08%、為替レートを1ドル150円と仮定します。

| 項目 | 金額・内容 |

|---|---|

| 投資額(円) | 100万円 |

| 投資額(ドル換算) | 約6,667ドル |

| 年間利息(ドル) | 約272ドル |

| 10年間の総利息(ドル) | 約2,720ドル |

| 満期時の受取額(ドル) | 約9,387ドル |

為替レートが変わらなければ、10年後には元本100万円に加えて、約41万円の利息を受け取れる計算になります。

年率にすると約4.08%の運用成績です。

銀行の定期預金と比べれば魅力的に見えますが、はたしてこれで十分でしょうか。

同じ期間で日本株に投資していたら、もっと大きなリターンが得られた可能性もあります。

「米国債はやめとけ」という意見には、こうした機会損失への懸念も含まれているのです。

為替変動を考慮した実質リターンを検証

次に、より現実的なシミュレーションとして、為替変動を考慮してみましょう。

過去10年間の為替レートは、1ドル80円から150円まで大きく変動してきました。

この変動幅を考慮すると、結果は大きく変わってきます。

| 償還時の 為替レート | 元本+利息 (円換算) | 損益 |

|---|---|---|

| 1ドル120円 (円高) | 約116万円 | +16万円 |

| 1ドル150円 (変化なし) | 約145万円 | +45万円 |

| 1ドル180円 (円安) | 約174万円 | +74万円 |

このように、為替レート次第で最終的な収益は大きく変わります。

円高になれば利益は減り、円安になれば増えるという具合です。

特に注意すべきは、大幅な円高になった場合です。

たとえば1ドル100円まで円高が進むと、利息を含めても約97万円となり、元本割れしてしまいます。

こうしたシミュレーション結果を見ると、「米国債はやめとけ」という意見も一理あることがわかります。

為替リスクを正しく理解し、自分のリスク許容度に合った投資判断をすることが大切です。

リスクを抑えるアメリカ国債の選び方

米国債への投資を検討する際、「どの米国債を選べばいいのか」という疑問を持つ方は多いでしょう。

同じ米国債でも、発行タイミングや利息の受け取り方、償還までの期間によって特徴が大きく異なります。

「米国債はやめとけ」というリスクを最小限に抑えるためには、自分の投資目的に合った種類を選ぶことが重要です。

ここでは、リスクを抑えた米国債選びの3つのポイントを詳しく解説していきます。

発行タイミングで選ぶ|新発債と既発債の違い

米国債は発行タイミングによって「新発債」と「既発債」に分けられます。

新発債は新たに発行される米国債で額面価格で購入でき、発行時の最新の市場金利が適用されるのが特徴です。

満期までの期間が明確で計画が立てやすい反面、発行日が限られているため購入タイミングが制約されます。

一方、既発債はすでに市場で取引されている米国債で、いつでも好きなタイミングで購入できる柔軟性があります。

残存期間が短い債券を選べば早期回収も可能ですが、市場価格が変動するため購入価格が複雑になります。

初めて米国債に投資する方には、価格がシンプルで分かりやすい新発債がおすすめです。

| 比較項目 | 新発債 | 既発債 |

|---|---|---|

| 購入価格 | 額面価格 | 市場価格(変動) |

| 購入タイミング | 発行日のみ | いつでも可能 |

| 償還期間 | 満期まで10年、20年など | 残存期間のみ |

| 価格の分かりやすさ | シンプル | やや複雑 |

利息の受け取り方で選ぶ|利付債とゼロクーポン債の比較

米国債には定期的に利息を受け取れる「利付債」と、利息を受け取らない代わりに割引価格で購入する「ゼロクーポン債」があります。

利付債は半年ごとに利息収入が得られるため、定期的なキャッシュフローを重視する方に適しています。

年金の補完や生活費の一部として利息を活用したい方におすすめです。

一方、ゼロクーポン債は満期時に一括で受け取るため、将来の特定時期にまとまった資金が必要な方(教育資金、住宅購入など)に向いています。

購入時に最終利回りが確定し、途中の利息管理が不要なのもメリットです。

ただし、ゼロクーポン債は利息を実際に受け取っていなくても毎年課税される場合があるため、税務面での確認が重要です。

| 比較項目 | 利付債 | ゼロクーポン債 |

|---|---|---|

| 利息支払い | 半年ごとに定期的 | なし(満期時に一括) |

| 購入価格 | 額面に近い価格 | 額面より大幅に安い |

| 向いている人 | 定期収入が欲しい方 | 将来資金が必要な方 |

| 再投資リスク | あり | なし |

投資期間で選ぶ|償還期間による特徴の違い

米国債の償還期間は短期の1年未満から長期の30年まで幅広く存在し、償還期間が長いほど一般的に利回りは高くなりますが、金利変動リスクも大きくなります。

中期債(5~10年物)はリスクとリターンのバランスが良く、最も流動性が高いため初心者におすすめです。

短期債(2年物)は金利変動の影響を受けにくく価格変動リスクが小さいですが、利回りは低めで頻繁な再投資が必要になります。

長期債(20~30年物)は最も高い利回りが期待できる反面、金利1%上昇で約15%も価格が下落するリスクがあります。

どの期間を選ぶべきか迷う方には、異なる償還期間の米国債を組み合わせる「ラダー戦略」がおすすめです。

定期的に満期が訪れるため流動性を確保でき、金利変動リスクも分散できます。

| 償還期間 | 利回り目安 | 価格変動リスク | 向いている人 |

|---|---|---|---|

| 短期(2年) | 4.0~4.3% | 小 | 初心者・近い将来資金が必要な方 |

| 中期(5~10年) | 4.3~4.5% | 中 | バランス重視の方 |

| 長期(20~30年) | 4.6~4.8% | 大 | 老後資金準備・途中売却予定なし |

よくある質問

米国債投資について、多くの方から寄せられる質問をまとめました。

「米国債はやめとけ」という意見もある中で、実際に投資を検討している方の疑問にお答えします。

まとめ

この記事では、「米国債はやめとけ」と言われる理由について、リスクとメリットの両面から詳しく解説してきました。

確かに米国債には、価格変動リスクや為替リスク、信用リスクなど、投資前に理解しておくべき注意点があります。

特に日本の投資家にとって、為替変動による損失は無視できない要素です。

しかし一方で、世界最高水準の安全性や安定した利息収入、ポートフォリオの分散効果など、米国債ならではのメリットも存在します。

大切なのは、「米国債はやめとけ」と決めつけるのではなく、自分の投資目的やリスク許容度に照らし合わせて判断することです。

安定性を重視する方には適していますが、高いリターンを求める方には物足りないでしょう。

もし米国債の利回りでは満足できないという方は、ヘッジファンドなどの代替投資も検討してみてください。

年利10%以上を狙える選択肢もあります。

「米国債はやめとけ」という結論に至った方は、以下をご検討ください。

- アクション:2024年+17.35%の圧倒的実績

- ハイクアインターナショナル:年利12%固定・手数料完全無料

いずれも成功報酬制で、運用成果を上げなければ手数料が発生しない投資家本位の仕組みです。詳細な比較で違いを確認してみてください。

まずは無料の資料請求で詳細を確認し、手数料に見合った確実なリターンを得られる運用先を選びましょう。