「退職金なしで老後の生活は大丈夫?」

終身雇用という言葉が過去のものとなり、転職が当たり前となった現代では、退職金制度のない会社も珍しくありません。

老後の大きな資金源として退職金をあてにしていた方にとっては、大きな不安要素となっているのではないでしょうか。

しかし、退職金がなくても、公的年金や自己資金の計画的な準備をすることで、豊かな老後生活を送ることは十分に可能です。

本記事では、退職金なしの現状と老後への影響を解説するとともに、公的年金や退職金だけでは足りない老後資金を効率的に準備するための具体的な対策方法をご紹介します。

漠然とした不安を解消し、安心してリタイアを迎えるためのヒントを見つけてください。

退職金なしの会社にお勤めで老後が不安な方、どう対策すべきかお悩みの方におすすめの記事です。

退職金なしの会社は意外と多い

「終身雇用」という言葉が過去のものとなりつつある現代において、退職金制度はもはや当たり前ではありません。

ここでは、退職金制度がない会社の割合や、それが法律違反ではないこと、そして退職金制度があっても金額が減少傾向にある現状について解説します。

退職金のない会社の割合は?

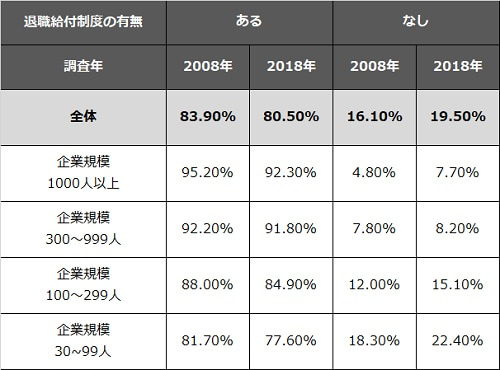

上記表を見ると、退職金制度なしの会社はなんと約20%。

企業規模の小さい会社ほど退職金制度がない割合が高い傾向にあるため、大企業にお勤めの方の中には退職金に対して何の心配や不安がない方もいらっしゃるかもしれません。

しかし、退職金制度が整っている大企業でも、安心してはいられない事情があります。

退職金制度なしは違法ではない

日本の法律では、企業に退職金制度の導入を義務付ける規定はありません。

そのため、会社が退職金制度を設けていなくても、それは法律違反にはなりません。

ただし、就業規則や労働協約に退職金制度の規定がある場合は、会社は従業員にその内容を周知し、規定通りに退職金を支払う義務があります。

もし、制度があるにもかかわらず支払われなかった場合は、労働基準法違反となります。

退職金制度は、あくまで各企業が任意で定める福利厚生の一つです。

退職金は減少傾向なので老後は安心できない

既出の通り大企業でも退職金なしの会社がじわじわ増えてきていることに加え、支給される退職金の金額自体も減少傾向にあるんです。

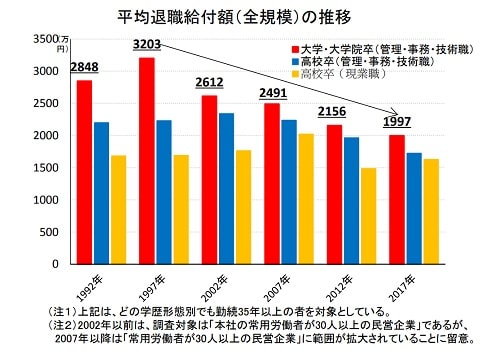

退職金金額はピーク時には3000万円以上でしたが、最近では2000万円前後と、4割程減少。

老後資金としてあてにしていた退職金が、いざ退職してみたら思っていた金額より少ないと慌ててしまいますよね。

さらに、年金の支給額までも引き下げ傾向にあります。

コロナ禍で経済が低迷する中、年金受給者の収入が減る。公的年金は国民年金、厚生年金ともに月々の支給額が引き下げられる。6月支給分から反映される。現役世代の賃金水準の低下に合わせて年金支給額を抑える新ルールが適用されたためで、17年度以来4年ぶりの引き下げだ。

(引用:朝日新聞)

加えて日銀は年2%の物価上昇(インフレ)率を目標に掲げているので、今後年々物価が上がっていくでしょう。

つまり、物価は上昇しているのに頼みの退職金や年金は減っていくという状況に。

想像するだけでも苦しい状況ですが、そんな中退職金なしでも不安なく暮らしていけるほど老後資金は十分なのでしょうか?

そのような苦しい状況を打開するためには、自分で資産を増やしていく必要があります。

特に、市場に左右されにくく、安定した利回りを狙えるヘッジファンドは将来の不安を解消する有効な手段となるでしょう。

退職金なしのメリット

退職金制度がない会社と聞くと、デメリットばかりを想像しがちですが、実はメリットも存在します。

制度がないからこそ得られる利点や、より自由な働き方につながる可能性があります。

ここでは、退職金なしの会社のメリットを具体的に見ていきましょう。

給与・賞与が高い傾向がある

退職金制度を設けている企業は、将来の退職金支払いに備えて、人件費の一部を積み立てています。

そのため、日々の給与や賞与に回せる金額が相対的に少なくなります。

一方、退職金制度がない会社では、その分の人件費を現時点の給与や賞与に充てているケースが多く見られます。

将来もらえるかどうかわからない退職金よりも、毎月の収入がアップする方が生活にゆとりが生まれ、自由に使えるお金が増えるというメリットがあります。

この傾向は特に中小企業やベンチャー企業で顕著です。

退職金の受取り手続きが不要

退職金を受け取る際には、退職所得の申告書など、いくつかの複雑な手続きが必要です。

書類の提出や源泉徴収、そして確定申告が必要になる場合もあります。

しかし、退職金制度がない場合は、そうした手続きが一切不要です。

退職時に会社とやり取りする書類が少なく、スムーズに退職できるため、転職を繰り返す方や、退職後にすぐ次のステップに進みたい方にとっては大きなメリットと言えるでしょう。

退職金カット・減額などの不安がない

退職金制度があっても、会社の業績悪化や経営破綻により、退職金が減額されたり、最悪の場合は支払われなくなったりするリスクがあります。

過去には大手企業でも退職金制度の改悪や廃止がニュースになった例もあります。

特に、以下のような状況では、退職金の不確実性が高まります。

- 経営悪化: 会社の業績が不振に陥った場合

- M&A: 買収や合併により、退職金制度が見直される場合

- 制度変更: 会社が一方的に退職金規定を変更する場合

退職金が「約束された未来の報酬」ではない以上、こうした不確実性は大きな不安要素です。

その点、退職金がない会社では、もともと「ゼロ」なので、将来的に減額されるといった不安を抱えることはありません。

退職金なしのデメリット

退職金がないことには、老後の生活に直結する大きなデメリットが伴います。

退職金は単なる報酬ではなく、老後の生活資金を補うための重要な備えです。

ここでは、退職金がない場合にどのようなリスクが生じるのか、具体的な影響を解説します。

自分で老後資金を準備する必要がある

退職金は、公的年金だけでは不足しがちな老後の生活費を補う重要な役割を担っています。

しかし、退職金制度がない場合は、この大きな資金源がないため、すべて自分で準備しなければなりません。

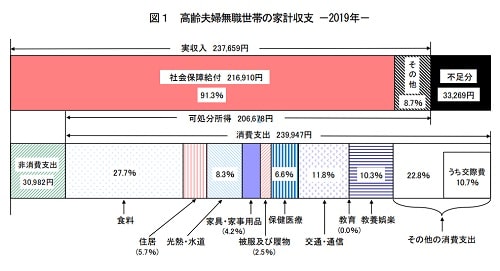

総務省の家計調査によると、高齢夫婦無職世帯の平均的な家計では、毎月の収入に対して約4万円~5万円の不足が生じるとされています。

この不足分を補うには、現役時代から投資などを活用して、計画的に資産形成を行うことが不可欠です。

リスクを抑えながら高い利回りを狙えるヘッジファンドもおすすめです。

死亡退職金も支払われないことがある

退職金制度がある企業では、従業員が在職中に亡くなった場合、遺族に対して「死亡退職金」が支払われるのが一般的です。

これは、遺族のその後の生活を支えるための大切な資金となります。

しかし、退職金制度そのものがない会社では、当然ながら死亡退職金も支払われないことがほとんどです。

これにより、万が一の事態が起こった際に、遺された家族が経済的に苦しい状況に陥るリスクが高まります。

退職金なしが与える老後への影響

退職金制度がないと、老後の生活には様々な影響が考えられます。

特に、資金計画においては大きな変化を余儀なくされます。

退職金なしの場合に考えられる、老後生活に与える影響について解説します。

公的年金だけでは生活費が不足する

公的年金は老後の生活を支える大切な柱ですが、それだけでは十分な生活費を賄えないのが現実です。

総務省の「家計調査」によると、高齢夫婦無職世帯の平均的な家計では、毎月の収入に対して約4万円〜5万円程度の不足が生じるとされています。

この不足分を補うために、多くの人が退職金をあてにしていました。

退職金がない場合、老後の人生設計の自由度が失われ、旅行や趣味など、豊かな暮らしを送るための資金が不足する可能性が出てきます。

住宅ローンの返済が苦しくなる

退職金は、住宅ローンの残債を一括返済する重要な資金源となることが多くあります。それが無ければ、定年後も年金収入からローンの返済を続けなければなりません。

年金収入は現役時代の収入より大幅に減ることが一般的であるため、ローンの支払いが家計を圧迫し、生活に余裕がなくなる可能性があります。

最悪の場合、住宅を手放すといった選択を迫られる事態も考えられます。

定年後も働き続ける必要性が出てくる

退職金がない場合、生活費の不足分を補うため、定年後も働き続ける必要性が出てきます。

- 再雇用・継続雇用制度の利用:長年勤めた会社で、雇用形態を変えて働き続ける

- アルバイトやパート:自分の体力や興味に合わせて、無理のない範囲で働く

- 専門知識を活かした業務委託・フリーランス:現役時代に培ったスキルで独立する

健康で意欲があれば問題ありませんが、体調を崩したり、希望する仕事が見つからなかったりすると、資金面で非常に苦しい状況に陥ります。

退職金があれば、ある程度の期間は働かずに済むという選択肢が生まれますが、それがないと働くことが義務に変わってしまうリスクがあります。

老後は精神的に不安が続く

退職金は、老後の生活における精神的な安心感にも繋がります。

まとまった金額が手元にあることで、病気や介護、予期せぬ大きな出費にも備えられ、「いざという時の備え」があるという心のゆとりが生まれます。

退職金がないと、将来への漠然とした不安が常に付きまとい、心身に負担をかける可能性があります。このような精神的なストレスは、老後の健康にも影響を及ぼしかねません。

この漠然とした不安を解消するには、自分で確実な資産を築くしかありません。

心のゆとりをもたらす有効な手段として、ヘッジファンドも一つの選択肢です。

退職金なしの老後資金をシミュレーション

ここで、退職金なしの場合の老後生活を具体的にシミュレーションしてみましょう。

貰える年金はいくら?

日本の公的年金制度は、国民年金と厚生年金の2階建て構造です。

- 国民年金:20歳~60歳未満の国民に加入義務

- 厚生年金:会社員・公務員対象で国民年金に上乗せ給付する制度

参考までに各年金の平均受給額は以下の通り。

| 男性 | 女性 | |

|---|---|---|

| 厚生年金 | 約17万円 | 約11万円 |

| 国民年金 | 約5.6万円 | 約5.6万円 |

実際の金額は、共働きなのかや夫婦どちらが専業主婦・主夫なのか、勤続年数、納付月数、給与などによって変わってきますが、総務省の調査によると、世帯別の年金額の平均は以下の通りです。

高齢夫婦無職世帯平均:約21万円

(引用:総務省 家計調査年報(家計収支編)2019年)

高齢単身無職世帯平均:約11万円

このようにおおよその年金受給額がわかると、次章で紹介する老後の必要資金額も把握しやすくなるので、ご自身やパートナーの年金受給額がいくらほどになるか、以下サイトも参考に一度算出してみると良いでしょう。

老後資金はいくら必要?

リタイア後の収入の目安を把握したところで、今度は老後生活にはどれほどの資金が必要になるか見てみましょう。

以下は、総務省による仕事をしていない高齢夫婦世帯の生活費を調査した結果です。

これによると、高齢夫婦無職世帯の生活費の平均は、月額約26万円。

もし老後の収入が年金だけ(世帯平均約21万円)とすると、約5万円の赤字になります。

「人生100年時代」に突入するとも言われているので、既出のデータをもとに65歳の定年後~100歳までに必要な金額を計算してみましょう(計算の便宜上夫婦の年齢は同じとします)。

毎月の収入:約21万円

老後の1か月の生活費:約27万円

毎月の赤字額:約6万円

65歳の定年後~100歳に必要な資金:6万円×12ヵ月×35年=約2520万円

このように、老後には年金以外に最低でも2500万円程が必要ということがわかります。

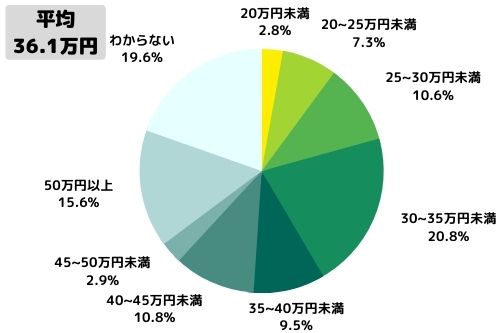

ちなみに、「夫婦2人が趣味や旅行等ゆとりある老後生活を送るために必要な資金額はいくらか」という意識調査では、月に平均36.1万円が必要という結果に。

よって、ゆとりある老後生活を送るとなると必要資金額は5000万円以上にまで膨らむこともありえます。

あくまで平均値から算出した目安金額ではありますが、リタイア時に退職金というまとまった資金が入らない方はなおさら、不安なく安心して老後を暮らすために何かしらの対策が必要ということがお分かりいただけたかと思います。

とはいえ、数千万円という金額はこつこつ節約するなどでは到底達成できない金額ですよね。

退職金なしで老後資金が不安な人がすべき対策

退職金が出ない分、老後に向けて資産運用で財産を増やしながら対策したいもの。

ここでは、リスク度合いや運用の効率性の面からおすすめしたい運用方法3つをピックアップしました。

1.保険

実は、貯蓄型保険も資産運用の手段として利用できるのはご存知でしょうか?

- 終身保険

- 学資保険

- 個人年金保険

- 養老保険

一定期間保険料を払うことでいざという時に保障が下りますし、契約後は毎月自動で引き落とされるのみと手間がかかりません。

ただし、途中で解約すると元本割れする可能性があるため、長期間にわたって保険料を払い続ける必要があります。

そのため、長期間手を付けなくてもよい資金がある方におすすめでしょう。

| 収益性 | 低(年1%以下) |

|---|---|

| リスク度 | 低 |

| 難易度 | 低 |

| メリット | ・運用は保険会社が行うので手軽に始められる ・いざという時に保障が下りる ・生命保険控除で節税効果もある |

| デメリット | ・途中解約すると解約返戻金が元本割れする可能性がある ・返戻率が低く思ったより資産が増えない |

| 向いている人 | ・長期間手をつけなくてよい余裕資金がある人 |

老後対策に特化した保険:個人年金保険・養老保険

個人年金保険と養老保険は、老後資金を準備するための保険です。

- 個人年金保険

-

支払った保険料は運用され、所定の年齢になった時に保険金(年金)を受け取る保険(積立期間で死亡した場合は、それまで積み立てた保険料が死亡保険金となる)。

- 養老保険

-

満期までに契約者が死亡した場合、満期まで生存していた場合のどちらも同額の保険金を受け取ることができる。

どちらも公的年金に加えて老後資金を蓄えられるというメリットがありますが、特に養老保険は保障と資産形成の2つの目的を兼ね備えた保険のため、保険料は割高です。

加えて個人年金保険の返戻率は104~106%程度と、思ったより資産が増えないのが本音です。

続いて紹介する運用方法のように、同じ期間でより大きいリターンの見込める金融商品もあるので、保険の契約前は慎重に検討すると良いでしょう。

2.投資信託(NISA・iDeCo)

投資のプロが投資家に代わって運用し、運用で出た利益を投資者へ還元する仕組みの投資信託。

月1万円程度の少額から投資ができることに加え、複数の商品に投資する言わばパッケージ商品を購入するだけで良いため、投資初心者も分散投資しやすいというメリットがあります。

ただし日経平均株価やTOPIXといった市場平均に沿った運用が主となるため、下落相場の時は利益が出にくいというデメリットも。

また、購入時や売却時にかかる手数料や、投資信託の保有中の運用コスト(信託報酬)が割高になりやすいため、購入前には手数料とパフォーマンスが納得いくものなのか注意して確認する必要があります。

最近は購入手数料が無料であるノーロードファンドや、信託報酬率を極力下げたファンドも増えてきているので、低コストでリターンとのバランスが良いファンドを見つけて投資できると良いですね。

| 収益性 | 中(年3~5%) |

|---|---|

| リスク度 | 中 |

| 難易度 | 中 |

| メリット | ・運用をお任せできる ・商品数が多く自分にあったものを選びやすい ・少額から分散投資ができる |

| デメリット | ・相場が下がると利益が出にくい ・手数料が割高になりがち |

| 向いている人 | ・少額から投資したい方 ・プロの手を借りて運用したい方 |

投資信託での資産運用時に活用したいのが、税制優遇制度のNISA・つみたてNISAとiDeco(個人型確定拠出年金)です。

投資信託でより高いリターンを狙いたい方は、下記の最新儲かる投資信託ランキングをご覧ください。

お得に投資できるNISA・つみたてNISA・iDeCo

せっかく投資で利益を出したのに、そこには約20%の税金がかかってしまいます。

しかし、NISA・つみたてNISA・iDeCoでは、以下表内のような条件下のもと一定の投資額で生じた利益が非課税に。

お得に資産運用ができるので積極的に活用していきましょう。

| NISA | つみたてNISA | iDeCo | |

|---|---|---|---|

| 非課税対象商品 | 株式・投資信託 | 金融庁指定の投資信託・ETF | 預貯金・投資信託・保険 |

| 年間投資限度額 | 120万円/年 | 40万円/年 | 14万4000~81万6000円 ※職業、加入年金制度により異なる |

| 運用可能期間 | 最長5年 | 最長20年 | 60歳まで |

| 資金の引き出し | いつでも可 | いつでも可 | 原則不可能 |

| 特徴 向いている人 | ・幅広い商品から選べる ・積立・一括購入どちらも可能 ・投資金額や商品の面でつみたてNISA | ・選べる商品は限定的 ・積立のみ可能 ・コツコツ投資向け | ・公的年金に上乗せできる私的年金制度 ・毎月の掛金に応じて所得税・住民税が節税できる ・老後資金を準備し |

各制度によって対象の金融商品や年間投資限度額が変わってくるので、一度ご自身にあった制度はどれかじっくり検討してみると良いでしょう。

下記の記事ではNISA運用について詳しく解説しているので、退職金がなくても老後資金の参考になるでしょう。

NISAを使って長期的な資産運用と安定性を求める人には、投資信託の金(ゴールド)ETFもおすすめです。

3.ヘッジファンド

ヘッジファンドは、ファンドマネージャーに運用をお任せしてくれる点は投資信託と同じですが、不特定多数の投資家を募集対象とする投資信託とは異なり、限られた人数の投資家のみが投資できるファンドのため、より運用の自由度が高いのが特徴です。

そのため、ヘッジファンドは下落相場でも利益を狙いやすく、どのような相場環境でもプラスリターンを狙いに行く絶対収益を基本としています。

手数料体系も、投資信託では投資額に対して運用成績の良し悪しに関係なく固定で差し引かれる一方、ヘッジファンドは利益が出た時にまとまった手数料が発生する成功報酬が基本。

このように、下落に強く、かつ結果至上主義スタイルが魅力のヘッジファンド。

ただし最低投資額が1000万円程と、投資ハードルはやや高め。まとまった資金がある方だからこそ可能な運用先と言えるでしょう。

また、年10%以上というハイリターンを狙えるのは魅力的ですが、ファンドによってはハイリスクハイリターンの投資方法等で運用されるものもあるため、ご自身のリスク許容度に見合ったファンド選択がポイントです。

| 収益性 | 高(10%以上) |

|---|---|

| リスク度 | 中 |

| 難易度 | 中 |

| メリット | ・運用お任せで手間いらず ・年利10%以上を狙うこともできる ・比較的自由な運用ができ、相場が悪い時もリターンを狙える |

| デメリット | ・最低投資額が高額 ・ネット状に情報が少ない |

| 向いている人 | ・プロの力を借りて効率よく資産運用したい方 ・まとまった資金のある方 |

ヘッジファンドに興味を持ったけど、どれを選べばいいか分からないという方は、下記の本国内のおすすめヘッジファンドランキングを参考にしてみてください。

そんなヘッジファンドの中でも、リスクを抑えながらも高い利回りを狙える「ハイクアインターナショナル」を紹介します。

ハイクアインターナショナル

| 運用会社 | 合同会社 ハイクア・インターナショナル |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(大阪) |

| 主な投資対象 | SAKUKO VIETNAM (2011年創業のベトナム企業) |

| 主な投資戦略 | 事業融資 |

| 年間期待利回り | 年利12% |

| 最低投資金額 | 500万円 |

| 運用の相談 | 資料請求・面談 |

| 公式サイト | ハイクア・インターナショナル |

株式会社ハイクア・インターナショナルは、2023年に日本で設立された運用会社です。

この会社が提供するヘッジファンドは、ベトナムで35店舗を展開する企業「SAKUKO Vietnam」への事業融資から利益を得て、投資家へ分配します。

このファンドの最大の特徴は、年利12%の固定リターンを3ヶ月ごとに分配する点です。

一般的なヘッジファンドが市場の変動に左右されることが多いのに対し、SAKUKO社の強固で安定した事業基盤が収益源となるため、運用リスクを非常に低く抑え、高い確実性を実現しています。

投資は500万円から可能で、ロックアップ期間がないため、いつでも解約できることも魅力の一つです。

興味をお持ちの方は、まずは公式サイトから資料を請求し、運用実績や投資方針をご確認ください。

ハイクア社についてのより詳しい解説が知りたい方は、以下の記事をご確認ください。

退職金なし老後資金生活の前に知っておくべきポイント

最後に、退職金なしの方が老後に向けた対策を成功させるうえで知っておきたいポイントを3つお伝えします。

支出の見直し・転職も一つの手

資産運用でお金を増やすのと同時に、支出や現在の給与の見直しをするのも有効でしょう。

いくら投資で収益を出しても、出ていくお金が大きいとなかなか資産がたまりません。

家賃や光熱費、通信料金など日頃の支出から、削れるものがないか見直してみると、毎月の積み重ねで年間で数十万円減らせた!なんてこともありえます。

また、退職金のない会社から退職金のある会社へ転職したり、より年俸の高い会社に転職したりするのも一つの手です。

ただ、転職したものの、会社の都合等で減俸になったり退職金制度がなくなったりする可能性がないわけではないので、そのようなリスクも考慮したうえで対策を検討するとよいでしょう。

資産運用のスタートは早めにすべし

これから投資を始める方の中には「投資は危ないから避けたい」「不安だから資産運用はもう少し勉強してから始めよう」とお考えの方もいらっしゃるかもしれません。

しかし、資産運用のタイミングが遅れる程、短期間で老後に必要な資産を準備する必要があります。

老後に必要な資金額には変わりはない(むしろインフラでもっと増える可能性も…!)のに運用期間は短くなるため、必然的に投資額は大きく・狙うリターン率も大きくなり、ハイリスクハイリターンでの運用方法を選択せざるを得なくなるでしょう。

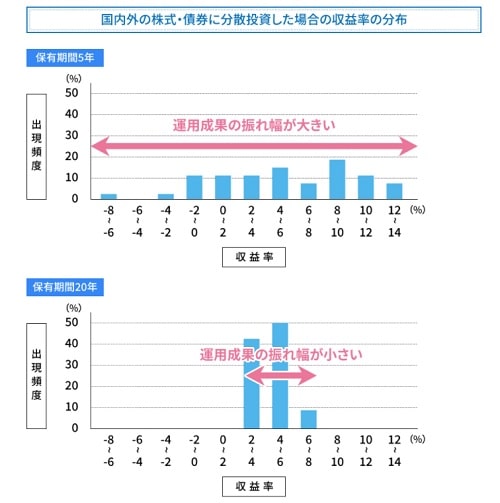

一方で運用期間が長期間の場合は、運用成果の振れ幅が小さく、比較的安定した運用ができるという調査結果もあります。

そのため、リスクを抑えて安全に資産運用するには、少しでも早く投資を始めた方が良いんです。

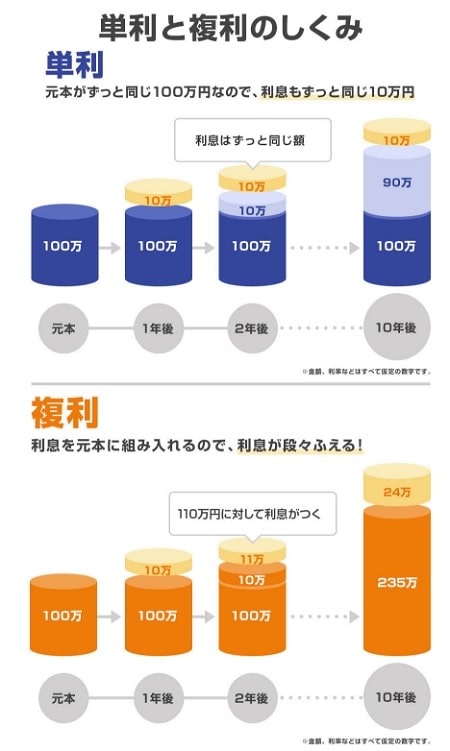

また、長期投資の場合、効率的な資産形成を助ける複利効果も期待できるんですよ。

投資はリスクが不安という方でも始めやすい、安全性の高い投資商品を知りたい方は、こちらの記事も参考にしてください。

複利運用で効率的に

- 複利運用:元本+投資で得た利益を追加して運用する

- 単利運用:利益を元本に加えずに運用する

複利運用を続けることで、雪だるま式に資産が増えるため、より効率的な資産運用が期待できます。

複利効果があるのとないのとでは、以下の図のように将来の資産に大きな差が。

さらにこの複利効果は、投資期間が長いほどその効果が増大します。

このように運用の安定性・効率性のためにも、退職金なしの方は尚更なるべく早くそして長期目線で運用・対策するのがおすすめです。

複利効果を最大限に活かしたいなら、高いリターンを再投資に回せるヘッジファンドがおすすめです。

退職金なしでも早めの資産形成で老後資金に不安なし

今回は退職金なしの場合、老後に向けてどのような対策をするべきか、対策に適したおすすめ金融商品をご紹介しました。

退職金の金額自体が減少傾向にある今、退職金制度のある方も安心してはいられませんが、退職金が出ない方は特に早くに対策を始める必要があります。

投資が初めての方は不安も多いかとおもいますが、自分のリスク許容度に適した方法であれば無理なく運用することも可能です。

不安なく安心して老後を迎えるためにも、今回ご紹介した金融商品などをはじめご自身にぴったりの運用方法探しを始めてみてはいかがでしょうか?

今回記事中でご紹介した運用方法の中でも、ヘッジファンドについて初めて聞いた・よく分からないから不安という方も多いかと思うので、興味のある方は以下の記事も是非参考にしてみてください。