「仕組み預金の金利をランキングで知りたい!」

仕組み預金の商品は様々な銀行が募集・取り扱いをしていますが、それぞれの金利をランキング形式で紹介をしているコンテンツはなかなかありません。

そこで本記事では、二重通貨型(ドル)、期間延長型(フラット型)、期間延長型(ステップアップ型)の3つのタイプに分けて仕組み預金の金利をランキング形式でご紹介したいと思います。

また、仕組み預金の概要やメリット・デメリット、選ぶ際の注意点なども解説。

さらにはリスクを抑えながらより高いリターンを狙える運用先についてもご紹介していますので、最後までお見逃しなく!

【二重通貨型(ドル)】仕組み預金の金利おすすめランキング

まずは二重通貨型(ドル)タイプの仕組み預金の金利ランキングです。

各商品名クリックで詳細にジャンプ▼

| 順位 | 年利 | 商品名 | 銀行名 |

|---|---|---|---|

| 1位 | 年10.0% | 円仕組預金 コイントス | 住信SBIネット銀行 |

| 2位 | 年8.50% | スイッチ円定期預金(円仕組預金) | auじぶん銀行 |

| 3位 | 年4.61% | パワード定期(外貨投資型-円タイプ) | SBI新生銀行 |

| 4位 | 年4.40% | パワード定期(円投資型) | SBI新生銀行 |

| 5位 | 年2.00/ 年2.50% | 円活 エンカツ 外国為替レート参照型円定期預金 | 東京スター銀行 |

- ドル型に絞って選定

- ランキングは年率で選定(※1年未満の商品の場合は実際の利回りは低くなる)

1位:年10.0%|円仕組預金 コイントス【住信SBIネット銀行】

| 金利 | 年10% ※1ヵ月預金のため実際の利回り:約0.83% |

|---|---|

| 商品名 | 円仕組預金 コイントス |

| 銀行名 | 住信SBIネット銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 10万円以上1円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1ヵ月 |

| 特徴 | 円安局面か同値の場合: 元本と利息は円のまま受け取り 円高局面になった場合: 元本は外貨に交換のうえ受け取り、利息は円で受け取り ※特約実行時は実勢為替レートより不利な特約レートで外貨に交換されるため、元本割れの可能性が高い。=元本割れリスク |

二重通貨型(ドル)タイプの仕組み預金の金利ランキング第1位は住信SBIネット銀行が提供する「円仕組預金 コイントス」です。

円ではじめて元本は円か外貨で受け取り、利息は円で受け取りとなります。

金利が年10%と高くランキング第1位となりましたが、預け入れ期間が1ヵ月ですので、実際の利回りは約0.83%となる点には注意が必要です。

特約レートは募集終了日翌営業日の東京時間午前10時における住信SBIネット銀行の為替レートをもとに決定される。

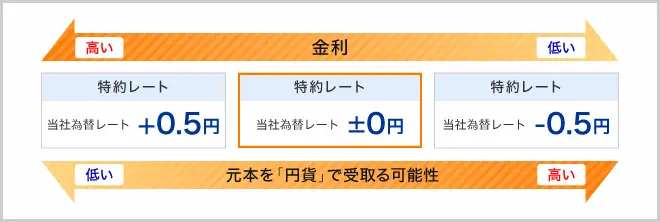

利用者が+0.5円または±0円、-0.5円を選択することで特約レートが「為替レート+0.5円」または「為替レート±0円」、「為替レート-0.5円」に設定される。

例)為替レートが1USD=100円の場合

+0.5円選択 → 特約レート:100.5円(100円+0.5円)

±0円選択→特約レート:100円(100円±0円)

-0.5円選択 → 特約レート:99.5円(100円-0.5円)

特約判定日(原則として満期日の2営業日前)の基準レートと特約レートを比較し、円高・円安により受け取り通貨が決定される。

+0.5円選択により、より高い金利が適用されるが、外貨での受け取り可能性は高くなる。

-0.5円選択により、より低い金利が適用されるが、円での受け取り可能性は高くなる。

2位:年8.50%|スイッチ円定期預金(円仕組預金)【auじぶん銀行】

| 金利 | 年8.500% ※1ヵ月預金のため実際の利回り:約0.70% |

|---|---|

| 商品名 | スイッチ円定期預金(円仕組預金) |

| 銀行名 | auじぶん銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 10万円以上10万円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1ヵ月 |

| 特徴 | 円安局面か同値の場合: 元本と利息は円のまま受け取り 円高局面になった場合: 元本は外貨に交換のうえ受け取り、利息は円で受け取り ※特約実行時は実勢為替レートより不利な特約レートで外貨に交換されるため、元本割れの可能性が高い。=元本割れリスク |

二重通貨型(ドル)タイプの仕組み預金の金利ランキング第2位はauじぶん銀行が提供する「スイッチ円定期預金(円仕組預金)」です。

円ではじめて元本は円か外貨で受け取り、利息は円で受け取りとなります。

こちらも金利が年8.500%と高くランキング第2位となりましたが、預け入れ期間が1ヵ月ですので、実際の利回りは約0.70%となる点には注意が必要です。

3位:年4.61%|パワード定期(外貨投資型-円タイプ)【SBI新生銀行】

| 金利 | 年4.61% ※基準レート/1年 |

|---|---|

| 商品名 | パワード定期(外貨投資型-円タイプ) |

| 銀行名 | SBI新生銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 店頭: 10,000基本通貨単位以上、1補助通貨単位 インターネット: 7,000基本通貨単位以上、1補助通貨単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1ヵ月、3ヶ月、6か月、1年 |

| 特徴 | 円安局面か同値の場合: 元本と利息は円に交換して受け取り 円高局面になった場合: 元本と利息は外貨のまま受け取り ※外貨↔円の交換には手数料がかかる |

二重通貨型(ドル)タイプの仕組み預金の金利ランキング第3位はSBI新生銀行が提供する「パワード定期(外貨投資型-円タイプ」です。

外貨からはじめて元利は円または外貨で受け取りとなります。

金利は預け入れ期間1年の基準レートが年4.61%のため第3位にランクインしましたが、実際には預け入れ期間によって金利は異なります。

| 預入期間 | 基準レート+1円 | 基準レート |

|---|---|---|

| 1ヵ月 | 年8.02% ※実際の利回り: 約0.67% | 年10.96% ※実際の利回り: 約0.91% |

| 3ヶ月 | 年6.26% ※実際の利回り: 約1.57% | 年7.31% ※実際の利回り: 約1.83% |

| 6ヶ月 | 年5.15% ※実際の利回り: 約2.58% | 年5.60% ※実際の利回り: 約2.80% |

| 1年 | 年4.41% | 年4.61% |

預け入れ期間が短いほど年利は高くなりますが、実際に預け入れ期間で割ると実際の利回りは低くなることが分かります。

ご自身の目標や目的に合った商品を選ぶと良いでしょう。

基準レートは預入時刻により決定され、預入が営業日14時までの場合は当日15時、14時以降の場合は翌営業日15時の為替レートが基準レートとなる。

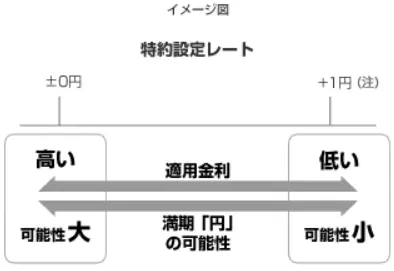

利用者が+1円または±0円を選択することで、特約設定レートが「基準レート+1円」または「基準レート±0円」に設定される。

例)基準レートが1USD=100円の場合

+1円選択 → 特約設定レート:101円(100円+1円)

±0円選択→特約設定レート:100円(100円±0円)

満期時は、満期日午後2時頃の為替レートと特約設定レートを比較し、円高・円安により受け取り通貨が決定される。

+1円選択により、より低い金利が適用されるが、円での受け取り可能性は低くなる。

4位:年4.40%|パワード定期(円投資型)【SBI新生銀行】

| 金利 | 年4.40% ※基準レート/1年 |

|---|---|

| 商品名 | パワード定期(円投資型) |

| 銀行名 | SBI新生銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 店頭: 100万円以上1円単位 インターネット: 30万円以上1円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1ヵ月、3ヶ月、6か月、1年 |

| 特徴 | 円安局面か同値の場合: 元本と利息は円のまま受け取り 円高局面になった場合: 元本と利息は外貨に交換のうえ受け取り ※満期時の元金と利息を「外貨」で受け取った場合、満期時の為替レートで円に交換すると、元本割れの可能性が高い。=元本割れリスク |

二重通貨型(ドル)タイプの仕組み預金の金利ランキング第4位はSBI新生銀行が提供する「パワード定期(円投資型)」です。

円ではじめて元利は円か外貨で受け取りとなります。

金利は預け入れ期間1年の基準レートが年4.40%のため第4位にランクインしましたが、実際には預け入れ期間によって金利は異なります。

| 預入期間 | 基準レート | 基準レート-1円 | 基準レート-3円 | 基準レート-5円 |

|---|---|---|---|---|

| 1ヵ月 | 年10.14% ※実際の利回り: 約0.85% | 年-% | 年-% | 年-% |

| 3ヶ月 | 年6.21% ※実際の利回り: 約1.55% | 年4.84% ※実際の利回り: 約1.21% | 年-% | 年-% |

| 6ヶ月 | 年4.96% ※実際の利回り: 約2.48% | 年4.20% ※実際の利回り: 約2.10% | 年-% | 年-% |

| 1年 | 年4.40% | 年3.98 | 年3.22% | 年2.55% |

預け入れ期間が短いほど年利は高くなりますが、実際に預け入れ期間で割ると実際の利回りは低くなることが分かります。

ご自身の目標や目的に合った商品を選ぶと良いでしょう。

基準レートは預入時刻により決定され、預入が営業日14時までの場合は当日15時、14時以降の場合は翌営業日15時の為替レートが基準レートとなる。

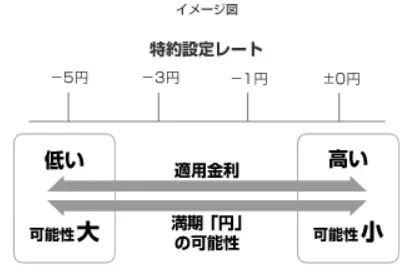

利用者が-1円/-3円/-5円/±0円を選択することで、特約設定レートが「基準レート-1円」「基準レート-3円」「基準レート-5円」「基準レート±0円」に設定される。

例)基準レートが1USD=100円の場合

-1円選択 → 特約設定レート:99円(100円-1円)

-3円選択 → 特約設定レート:97円(100円-3円)

-5円選択 → 特約設定レート:95円(100円-5円)

±0円選択→特約設定レート:100円(100円±0円)

満期時は、満期日午後2時頃の為替レートと特約設定レートを比較し、円高・円安により受け取り通貨が決定される。

-1円/-3円/-5円選択により、より低い金利が適用されるが、円での受け取り可能性は高くなる。

5位:年2.00/年2.50%|円活 エンカツ 外国為替レート参照型円定期預金【東京スター銀行】

| 金利 | 円安・同値:年2.000% ※6か月預金のため実際の利回り:1% 円高:年2.500% ※6か月預金のため実際の利回り:1.25% |

|---|---|

| 商品名 | 円活 エンカツ 外国為替レート参照型円定期預金 |

| 銀行名 | 東京スター銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 店頭・テレホンバンク: 100 万円以上 1 円単位 インターネット : 10 万円以上 1 円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 6ヶ月 |

| 特徴 | 円安局面か同値の場合: 元本と利息は円のまま受け取り 円高局面になった場合: 元本は外貨に交換のうえ受け取り、利息は円で受け取り ※特約実行時は実勢為替レートより不利な特約レートで外貨に交換されるため、元本割れの可能性が高い。=元本割れリスク |

二重通貨型(ドル)タイプの仕組み預金の金利ランキング第5位は東京スター銀行が提供する「円活 エンカツ 外国為替レート参照型円定期預金」です。

円ではじめて元本は円か外貨で受け取り、利息は円で受け取りとなります。

金利は判定日の為替レートが特約レートより円安または同値の場合年2%、円高の場合は年2.5%となりランキング第5位にランクインとなりましたが、預け入れ期間が6ヵ月ですので、実際の利回りは1%または1.25%となる点には注意が必要です。

二重通貨型仕組み預金は、高金利の魅力がある一方で、為替変動によっては外貨での受け取りとなったり、円に交換する際に元本割れとなるリスクがあります。

商品の仕組みとリスクを十分理解した上で、余裕資金での投資を検討することが重要です。

【期間延長型(フラット型)】仕組み預金の金利おすすめランキング

次に、期間延長型(フラット型)タイプの仕組み預金の金利ランキングです。

各商品名クリックで詳細にジャンプ▼

| 順位 | 年利 | 商品名 | 銀行名 |

|---|---|---|---|

| 1位 | 年2.000% | 円定期plus+ | ソニー銀行 |

| 2位 | 年1.800% | プレミアム金利円定期預金(円仕組預金)15年タイプ | auじぶん銀行 |

| 2位 | 年1.800% | スタードリーム円定期15年タイプ | 東京スター銀行 |

| 4位 | 年1.600% | 円仕組預金 プレーオフ | 住信SBIネット銀行 |

| 5位 | 年1.400% | スタードリーム円定期10年タイプ | 東京スター銀行 |

| 5位 | 年1.400% | BANK The エクセレント定期 | あおぞら銀行 |

| 7位 | 年1.111% | 楽天エクステ預金最長15年 | 楽天銀行 |

| 8位 | 年0.550% | 楽天エクステ預金最長10年 | 楽天銀行 |

- フラット型に絞って選定

- ランキングは年率で選定

1位:年2.0%|円定期plus+【ソニー銀行】

| 金利 | 年2.000% |

|---|---|

| 商品名 | 円定期plus+ |

| 銀行名 | ソニー銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 10万円以上1円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1年~15年 ※毎年銀行が満期日を繰り上げるかどうかを決定。最短1年、最長15年の預入期間 |

| 特徴 | 円ではじめて元利も円で受け取り |

期間延長型(フラット型)タイプの仕組み預金の金利ランキング第1位はソニー銀行が提供する「円定期plus+」です。

円ではじめて元利も円で受け取りとなります。

金利が年2%と高くランキング第1位となりました。

2位:年1.80%|プレミアム金利円定期預金(円仕組預金)15年タイプ【auじぶん銀行】

| 金利 | 年1.80% |

|---|---|

| 商品名 | プレミアム金利円定期預金(円仕組預金)15年タイプ |

| 銀行名 | auじぶん銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 10万円以上10万円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1年~15年 ※毎年銀行が満期日を繰り上げるかどうかを決定。最短1年、最長15年の預入期間 |

| 特徴 | 円ではじめて元利も円で受け取り |

期間延長型(フラット型)タイプの仕組み預金の金利ランキング第2位はauじぶん銀行が提供する「プレミアム金利円定期預金(円仕組預金)15年タイプ」です。

円ではじめて元利も円で受け取りとなります。

金利が年1.80%と高くランキング第2位となりました。

2位:年1.80%|スタードリーム円定期15年タイプ【東京スター銀行】

| 金利 | 年1.80% |

|---|---|

| 商品名 | スタードリーム円定期15年タイプ |

| 銀行名 | 東京スター銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 店頭・テレホンバンク: 100 万円以上 1 円単位 インターネット : 10 万円以上 1 円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1年~15年 ※毎年銀行が満期日を繰り上げるかどうかを決定。最短1年、最長15年の預入期間 |

| 特徴 | 円ではじめて元利も円で受け取り |

期間延長型(フラット型)タイプの仕組み預金の金利ランキング同率第2位は東京スター銀行が提供する「スタードリーム円定期15年タイプ」です。

円ではじめて元利も円で受け取りとなります。

金利が年1.80%と高くランキング同率第2位となりました。

4位:年1.60%|円仕組預金 プレーオフ【住信SBIネット銀行】

| 金利 | 年1.60% |

|---|---|

| 商品名 | 円仕組預金 プレーオフ |

| 銀行名 | 住信SBIネット銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 10万円以上1円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1年~10年 ※毎年銀行が満期日を繰り上げるかどうかを決定。最短1年、最長10年の預入期間 |

| 特徴 | 円ではじめて元利も円で受け取り |

期間延長型(フラット型)タイプの仕組み預金の金利ランキング第4位は住信SBIネット銀行が提供する「円仕組預金 プレーオフ」です。

円ではじめて元利も円で受け取りとなります。

金利が年1.60%でランキング第4位となりました。

5位:年1.40%|スタードリーム円定期10年タイプ【東京スター銀行】

| 金利 | 年1.40% |

|---|---|

| 商品名 | スタードリーム円定期10年タイプ |

| 銀行名 | 東京スター銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 店頭・テレホンバンク: 100 万円以上 1 円単位 インターネット : 10 万円以上 1 円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1年~10年 ※毎年銀行が満期日を繰り上げるかどうかを決定。最短1年、最長10年の預入期間 |

| 特徴 | 円ではじめて元利も円で受け取り |

期間延長型(フラット型)タイプの仕組み預金の金利ランキング第5位は東京スター銀行が提供する「スタードリーム円定期10年タイプ」です。

円ではじめて元利も円で受け取りとなります。

金利が年1.40%でランキング第5位となりました。

ランキング第2位の「スタードリーム円定期15年タイプ(年利1.8%)」とは同一の商品ですが、こちらは預け入れ期間が10年で年利1.4%となります。

期間が短くなる分年利が低くなりますが、ご自身の目標や目的に合った商品を選ぶと良いでしょう。

5位:年1.40%|BANK The エクセレント定期【あおぞら銀行】

| 金利 | 年1.40% |

|---|---|

| 商品名 | BANK The エクセレント定期 |

| 銀行名 | あおぞら銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 100万円以上 1円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1年~10年 ※毎年銀行が満期日を繰り上げるかどうかを決定。最短1年、最長10年の預入期間 |

| 特徴 | 円ではじめて元利も円で受け取り |

期間延長型(フラット型)タイプの仕組み預金の金利ランキング同率第5位はあおぞら銀行が提供する「BANK The エクセレント定期」です。

円ではじめて元利も円で受け取りとなります。

金利が年1.40%で同率第5位となりました。

7位:年1.111%|楽天エクステ預金最長15年【楽天銀行】

| 金利 | 年1.111% |

|---|---|

| 商品名 | 楽天エクステ預金最長15年 |

| 銀行名 | 楽天銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 10万円以上10万円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1年~15年 ※毎年銀行が満期日を繰り上げるかどうかを決定。最短1年、最長15年の預入期間 |

| 特徴 | 円ではじめて元利も円で受け取り |

期間延長型(フラット型)タイプの仕組み預金の金利ランキング第7位は楽天銀行が提供する「楽天エクステ預金最長15年」です。

円ではじめて元利も円で受け取りとなります。

金利が年1.111%でランキング第7位となりました。

8位:年0.550%|楽天エクステ預金最長10年【楽天銀行】

| 金利 | 年0.550% |

|---|---|

| 商品名 | 楽天エクステ預金最長15年 |

| 銀行名 | 楽天銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 10万円以上10万円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1年~10年 ※毎年銀行が満期日を繰り上げるかどうかを決定。最短1年、最長10年の預入期間 |

| 特徴 | 円ではじめて元利も円で受け取り |

期間延長型(フラット型)タイプの仕組み預金の金利ランキング第8位は楽天銀行が提供する「楽天エクステ預金最長10年」です。

円ではじめて元利も円で受け取りとなります。

金利が年0.550%と最も低く、ランキング第8位となりました。

ランキング第7位の「楽天エクステ預金最長15年(年利1.111%)」とは同一の商品ですが、こちらは預け入れ期間が10年で年利0.550%となります。

期間が短くなる分年利が低くなりますが、ご自身の目標や目的に合った商品を選ぶと良いでしょう。

期間延長型(フラット型)は、長期間安定した高金利での運用を希望し、資金の流動性にある程度余裕がある人や、仕組み預金の特性(銀行による満期日決定権、中途解約制限等)を十分理解した上で、通常の定期預金を上回る金利メリットを重視する人に向いているでしょう。

期間延長型(ステップアップ型)タイプの仕組み預金の金利ランキング

最後に、期間延長型(ステップアップ型)タイプの仕組み預金の金利ランキングです。

各商品名クリックで詳細にジャンプ▼

| 順位 | 年利 | 商品名 | 銀行名 |

|---|---|---|---|

| 1位 | 1年目:年1.10% | BANK The エクセレント定期 | あおぞら銀行 |

| 2位 | 1年目:年1.00% | 円定期plus+ | ソニー銀行 |

| 3位 | 1年目:年0.75% | 右肩上がり円定期 満期日繰上特約付円定期預金6年タイプ | 東京スター銀行 |

| 4位 | 1年目:年0.60% | 円仕組預金 プレーオフ | 住信SBIネット銀行 |

| 4位 | 1年目:年0.60% | 右肩上がり円定期 満期日繰上特約付円定期預金3年タイプ | 東京スター銀行 |

| 6位 | 1年目:年0.35% | 楽天エクステ預金最長10年 | 楽天銀行 |

- ステップアップ型に絞って選定

- ランキングは1年目の年率で選定

1位:年1.10%|BANK The エクセレント定期【あおぞら銀行】

| 1年目の 金利 | 年1.10% |

|---|---|

| 商品名 | BANK The エクセレント定期 |

| 銀行名 | あおぞら銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 100万円以上 1円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1年~10年 ※毎年銀行が満期日を繰り上げるかどうかを決定。最短1年、最長10年の預入期間 |

| 特徴 | 円ではじめて元利も円で受け取り |

期間延長型(ステップアップ型)タイプの仕組み預金の金利ランキング第1位はあおぞら銀行が提供する「BANK The エクセレント定期」です。

円ではじめて元利も円で受け取りとなります。

1年目の金利が年1.10%と最も高くランキング第1位となりました。

金利は以下のように推移します。

| 年数 | 適用利率 |

|---|---|

| 1年目〜3年目 | 年1.1% |

| 4年目〜6年目 | 年1.5% |

| 7年目〜10年目 | 年2.0% |

2位:年1.00%|円定期plus+【ソニー銀行】

| 1年目の 金利 | 年1.00% |

|---|---|

| 商品名 | 円定期plus+ |

| 銀行名 | ソニー銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 10万円以上 1円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1年~10年 ※毎年銀行が満期日を繰り上げるかどうかを決定。最短1年、最長10年の預入期間 |

| 特徴 | 円ではじめて元利も円で受け取り |

期間延長型(ステップアップ型)タイプの仕組み預金の金利ランキング第2位はソニー銀行が提供する「円定期plus+」です。

円ではじめて元利も円で受け取りとなります。

1年目の金利が年1.00%でランキング第2位となりました。

金利は以下のように推移します。

| 年数 | 適用利率 |

|---|---|

| 1年目 | 年1.00% |

| 2年目 | 年1.20% |

| 3年目 | 年1.30% |

| 4年目 | 年1.40% |

| 5年目 | 年1.50% |

| 6年目 | 年2.00% |

| 7年目 | 年3.00% |

| 8年目 | 年5.00% |

| 9年目 | 年8.00% |

| 10年目 | 年10.00% |

3位:年0.75%|右肩上がり円定期 満期日繰上特約付円定期預金6年タイプ【東京スター銀行】

| 1年目の 金利 | 年0.75% |

|---|---|

| 商品名 | 右肩上がり円定期 満期日繰上特約付円定期預金6年タイプ |

| 銀行名 | 東京スター銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 店頭・テレホンバンク: 100 万円以上 1 円単位 インターネット : 10 万円以上 1 円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1年~6年 ※毎年銀行が満期日を繰り上げるかどうかを決定。最短1年、最長6年の預入期間 |

| 特徴 | 円ではじめて元利も円で受け取り |

期間延長型(ステップアップ型)タイプの仕組み預金の金利ランキング第3位は東京スター銀行が提供する「右肩上がり円定期 満期日繰上特約付円定期預金6年タイプ」です。

円ではじめて元利も円で受け取りとなります。

1年目の金利が年0.75%でランキング第3位となりました。

金利は以下のように推移します。

| 年数 | 適用利率 |

|---|---|

| 1年目〜2年目 | 年0.75% |

| 3年目〜4年目 | 年1.00% |

| 5年目〜6年目 | 年1.100% |

4位:年0.60%|円仕組預金 プレーオフ【住信SBIネット銀行】

| 1年目の 金利 | 年0.60% |

|---|---|

| 商品名 | 円仕組預金 プレーオフ |

| 銀行名 | 住信SBIネット銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 10万円以上1円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1年~10年 ※毎年銀行が満期日を繰り上げるかどうかを決定。最短1年、最長10年の預入期間 |

| 特徴 | 円ではじめて元利も円で受け取り |

期間延長型(ステップアップ型)タイプの仕組み預金の金利ランキング第4位は住信SBIネット銀行が提供する「円仕組預金 プレーオフ」です。

円ではじめて元利も円で受け取りとなります。

1年目の金利が年0.60%でランキング第4位となりました。

金利は以下のように推移します。

| 年数 | 適用利率 |

|---|---|

| 1年目 | 年0.60% |

| 2年目 | 年0.70% |

| 3年目 | 年0.80% |

| 4年目 | 年0.90% |

| 5年目 | 年1.00% |

| 6年目 | 年1.50% |

| 7年目 | 年3.00% |

| 8年目 | 年4.50% |

| 9年目 | 年6.00% |

| 10年目 | 年7.50% |

4位:年0.60%|右肩上がり円定期 満期日繰上特約付円定期預金3年タイプ【東京スター銀行】

| 1年目の 金利 | 年0.60% |

|---|---|

| 商品名 | 右肩上がり円定期 満期日繰上特約付円定期預金3年タイプ |

| 銀行名 | 東京スター銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 店頭・テレホンバンク: 100 万円以上 1 円単位 インターネット : 10 万円以上 1 円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1年~3年 ※毎年銀行が満期日を繰り上げるかどうかを決定。最短1年、最長3年の預入期間 |

| 特徴 | 円ではじめて元利も円で受け取り |

期間延長型(ステップアップ型)タイプの仕組み預金の金利ランキング同率第4位は東京スター銀行「右肩上がり円定期 満期日繰上特約付円定期預金3年タイプ」です。

円ではじめて元利も円で受け取りとなります。

1年目の金利が年0.60%でランキング同率第4位となりました。

金利は以下のように推移します。

| 年数 | 適用利率 |

|---|---|

| 1年目 | 年0.60% |

| 2年目 | 年0.70% |

| 3年目 | 年0.80% |

ランキング第3位の「右肩上がり円定期 満期日繰上特約付円定期預金6年タイプ」とは同一の商品ですが、こちらは預け入れ期間が最長3年で1年目の年利が0.60%となります。

最長の預け入れ期間が短くなる分年利が低くなりますが、ご自身の目標や目的に合った商品を選ぶと良いでしょう。

6位:年0.35%|楽天エクステ預金最長10年【楽天銀行】

| 1年目の 金利 | 年0.35% |

|---|---|

| 商品名 | 楽天エクステ預金最長10年 |

| 銀行名 | 楽天銀行 |

| 預金保険 | 対象 |

| 最低預入額 | 10万円以上10万円単位 |

| 中途解約 | 原則として、中途解約× ※やむを得ず中途解約する場合は損害金の支払いが発生。=元本割れの可能性 |

| 預入期間 | 1年~10年 ※毎年銀行が満期日を繰り上げるかどうかを決定。最短1年、最長10年の預入期間 |

| 特徴 | 円ではじめて元利も円で受け取り |

期間延長型(ステップアップ型)タイプの仕組み預金の金利ランキング第6位は楽天銀行が提供する「楽天エクステ預金最長10年」です。

円ではじめて元利も円で受け取りとなります。

1年目の金利が年0.35%と最も低く、ランキング第6位となりました。

金利は以下のように推移します。

| 年数 | 適用利率 |

|---|---|

| 1年目 | 年0.35% |

| 2年目 | 年0.40% |

| 3年目 | 年0.45% |

| 4年目 | 年0.50% |

| 5年目 | 年0.55% |

| 6年目 | 年0.60% |

| 7年目 | 年0.65% |

| 8年目 | 年0.70% |

| 9年目 | 年0.75% |

| 10年目 | 年0.79% |

期間延長型(ステップアップ型)は、延長されるたびに金利が段階的に上昇する魅力がある一方で、銀行による期間延長権により最長期間まで資金が拘束される可能性や、中途解約時の元本割れリスクがあります。

段階的な金利上昇メリットを享受したく、資金の流動性に十分余裕があり、仕組み預金の特性を理解した上で長期的な高金利運用を重視する人に向いているでしょう。

そもそも仕組み預金とは?

仕組預金は、従来の預金にはない独特な特徴を持つ金融商品です。

一般的な定期預金と異なり、複雑な仕組みが組み込まれているため、投資前に十分な理解が必要になります。

通常の定期預金に金融デリバティブを組み込んだ預金商品

仕組預金の最大の特徴は、金融デリバティブ(金融派生商品)が組み込まれていることです。

金融デリバティブとは、株価や為替レート、金利などの価格変動を利用した金融取引のことを指します。

通常の定期預金では、預入時に決まった金利が満期まで適用されます。

しかし仕組預金では、特定の条件(為替レートの水準や金利の動向など)によって、受取利息や満期日、さらには受取通貨まで変わる可能性があります。

この仕組みにより、銀行は市場リスクを投資家に移転する代わりに、通常の預金よりも高い金利を提供できるのです。

つまり、投資家が一定のリスクを負担することで、高いリターンを狙える商品設計となっています。

仕組み預金の代表的な分類【二重通貨型】【期間延長型】

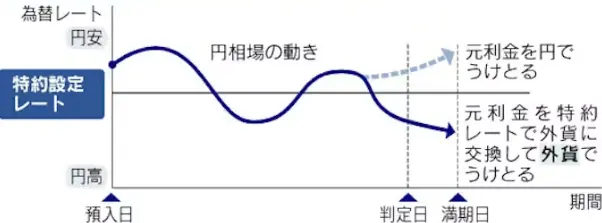

仕組預金は主に「二重通貨型」と「期間延長型」の2つのタイプに分けられます。

二重通貨型は、預入通貨と償還通貨が異なる可能性がある商品です。

引用:日本経済新聞

例えば円で預け入れても、満期時の為替水準によっては外貨(米ドルやユーロなど)で償還される場合があります。

為替レートが預入時より円安に進めば円での受取りとなりますが、円高に進んだ場合は外貨での受取りになることが一般的です。※1

円高局面になった場合、受け取りパターンは以下のように商品によって異なります。

- 元本は外貨に交換のうえ受け取り、利息は円で受け取り

- 元本と利息は外貨に交換のうえ受け取り

- 元本と利息は外貨のまま受け取り(外貨で預け入れた場合) など

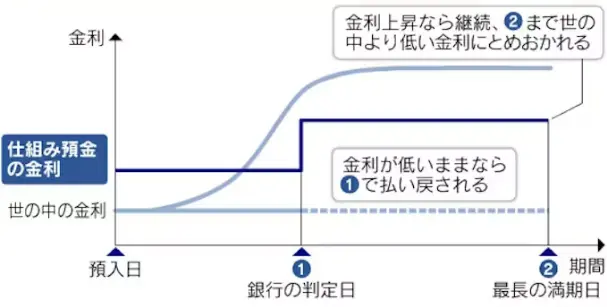

期間延長型は、銀行の判断により預入期間が当初予定より延長される可能性がある商品です。

引用:日本経済新聞

金利環境の変化に応じて、銀行が有利と判断した場合に満期日を先延ばしできる権利を持っています。

投資家にとっては資金の拘束期間が予想以上に長くなるリスクがあるということです。

また期間延長型にはさらに「ステップアップ型」と「フラット型」2つのパターンがあります。

ステップアップ型は時間の経過とともに金利が段階的に上昇する方式です。

例えば最初の1年は年1.0%、2年目は年1.5%、3年目以降は年2.0%といったように、預入期間が長くなるほど高い金利が適用されます。

ただし、銀行が早期償還を選択した場合は、高金利の恩恵を十分に受けられない可能性があるため注意が必要です。

一方フラット型は、預入期間を通じて同一の金利が適用される方式です。

延長されても金利は変わらないため、シンプルで理解しやすい構造となっています。

どちらのタイプも金利が高い代わりに銀行側により有利な条件が設定されており、投資家は不確実性の高い条件下での運用を強いられることになります。

仕組み預金のメリットとデメリット

メリットとして最も大きいのは、通常の預金商品と比較して高い金利が期待できることです。

年利0.6%から場合によっては年利10%を超える金利が設定されることもあり、低金利環境下では魅力的に映ります。

また、基本的には満期まで待てば「名目上は※2」元本保証がされているケースが多く、株式投資のような大幅な元本割れのリスクは限定的とされています。

さらに、一度契約すれば特別な管理は不要で、満期まで放置できる手軽さもメリットとして挙げられるでしょう。

例①)【二重通貨型】100万円を預け入れ、満期時に「100万円相当」を受取れるという商品の場合・・・

円で受取りの場合:

受取額:100万円 → 名目も実質も元本保証

外貨で受取りの場合:

契約時:1ドル=100円

満期時:1ドル=80円(円高進行)

受取額:1万ドル

→外貨での受け取りの場合、名目上は100万円分(1万ドル×100円)は保証されているが、実質的には1万ドル×80円 = 80万円相当しか受け取れない

→期間延長型でも同様で、名目金額は戻るが長期間の資金拘束により機会損失が発生し、実質的には損失となる場合がある

デメリットでは、まず中途解約が原則として不可能な点が挙げられます。

急な資金需要が発生しても、預けた資金を引き出すことはできません。

仮に解約が認められたとしても、元本を大幅に下回る金額しか戻ってこない可能性が高いです。

さらに、商品構造が複雑で一般の投資家には理解が困難な点も問題です。

金融デリバティブの仕組みや判定条件を完全に把握することは専門知識なしには難しく、想定外の結果に驚くケースが少なくありません。

仕組み預金を選ぶ際の注意点

仕組預金を検討する際は、表面的な金利の高さだけで判断してはいけません。

高金利の背景には必ず相応のリスクが存在するため、そのリスクが自分の許容範囲内かどうかを慎重に検討する必要があります。

また例えば年利10%の商品でも、預け入れ期間が1ヵ月と短い場合は実際に適用される金利は約0.83%となるなど、預け入れ期間によっては実際の利回りが低くなる場合もあるので注意をしましょう。

商品の仕組みを完全に理解することも欠かせません。

判定レートの設定方法、満期延長の条件、中途解約時のペナルティなど、重要な条件を人に説明できるレベルまで理解しておくことが重要です。

また、投資に回す資金は必ず余裕資金に限定しましょう。

10年以上の長期間にわたって資金が拘束される可能性もあるため、その間に必要になるかもしれない資金での投資は避けるべきです。

最後に、複数の金融機関の商品を比較検討し、仕組預金以外の投資選択肢も含めて総合的に判断することをおすすめします。

リスクとリターンのバランスを考慮して、自分の投資目的に最も適した商品を選択することが大切です。

リスクを抑えながら収益を狙うなら「オルタナティブ投資」も検討を

ここまで解説したように、仕組預金は高い金利が期待できる代わりに、様々なリスクを投資家が背負う必要があります。

また基本的には満期まで保有すれば元本保証となりますが、預け入れ時から円高に転じた場合は実際には元本割れとなってしまいます。

そして期間延長型の場合、最長10年・15年など長期に渡って資金を拘束されてしまうことで、より条件の良い投資機会を逃してしまうことで実際には損失となる場合も。

つまり仕組み預金は、金利(通常の定期預金より高い程度)に見合ったリスクであるかどうかはやや怪しいというのが実態です。

そこでここでは、仕組預金より高いリターンを狙いつつ、より透明性が高く理解しやすい投資手法として「オルタナティブ投資」という選択肢がありますので紹介したいと思います。

オルタナティブ投資とは、株式や債券といった「伝統的資産」以外の投資先を指します。

代表的な例としては、プライベートデットやヘッジファンド、保険、不動産、ブランド品、プライベートエクイティなどが挙げられます。

伝統的資産とオルタナティブ資産は相関性が低い傾向にあり、分散投資効果が期待できるとされています。

ここでは特におすすめのオルタナティブ投資「ヘッジファンド」と「プライベートデット」について見ていきましょう。

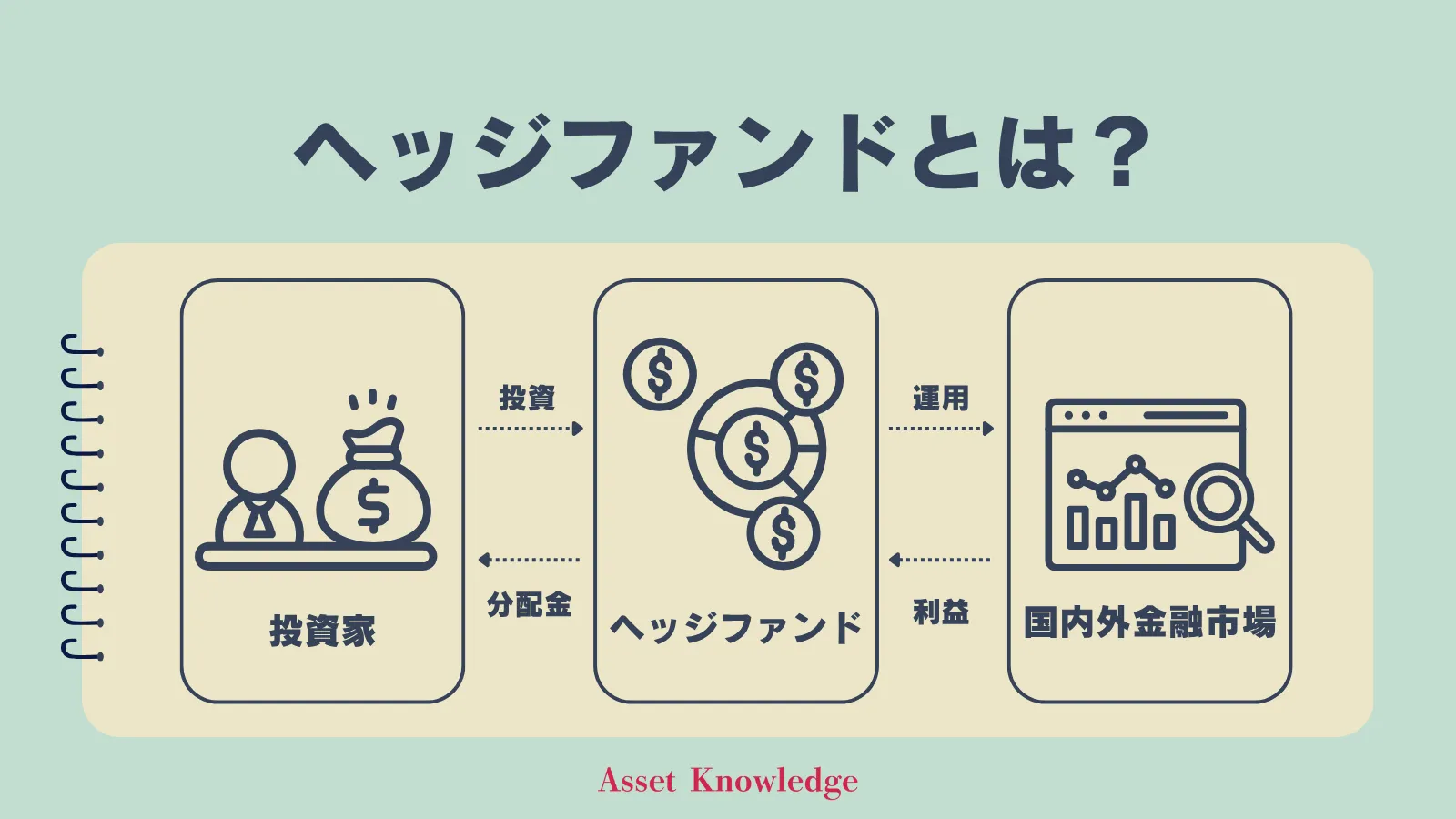

ヘッジファンド

ヘッジファンドとは、投資家から集めた資金をもとに国内外の金融市場へ投資を実施し、運用で得られた利益の一部を投資家に分配金として還元するという仕組みです。

ヘッジファンドでは下落局面でも利益を狙える「空売り」や「デリバティブ」などといった高度な投資戦略を駆使し、市場環境に関係なく高いリターンを目指すことが可能となります。

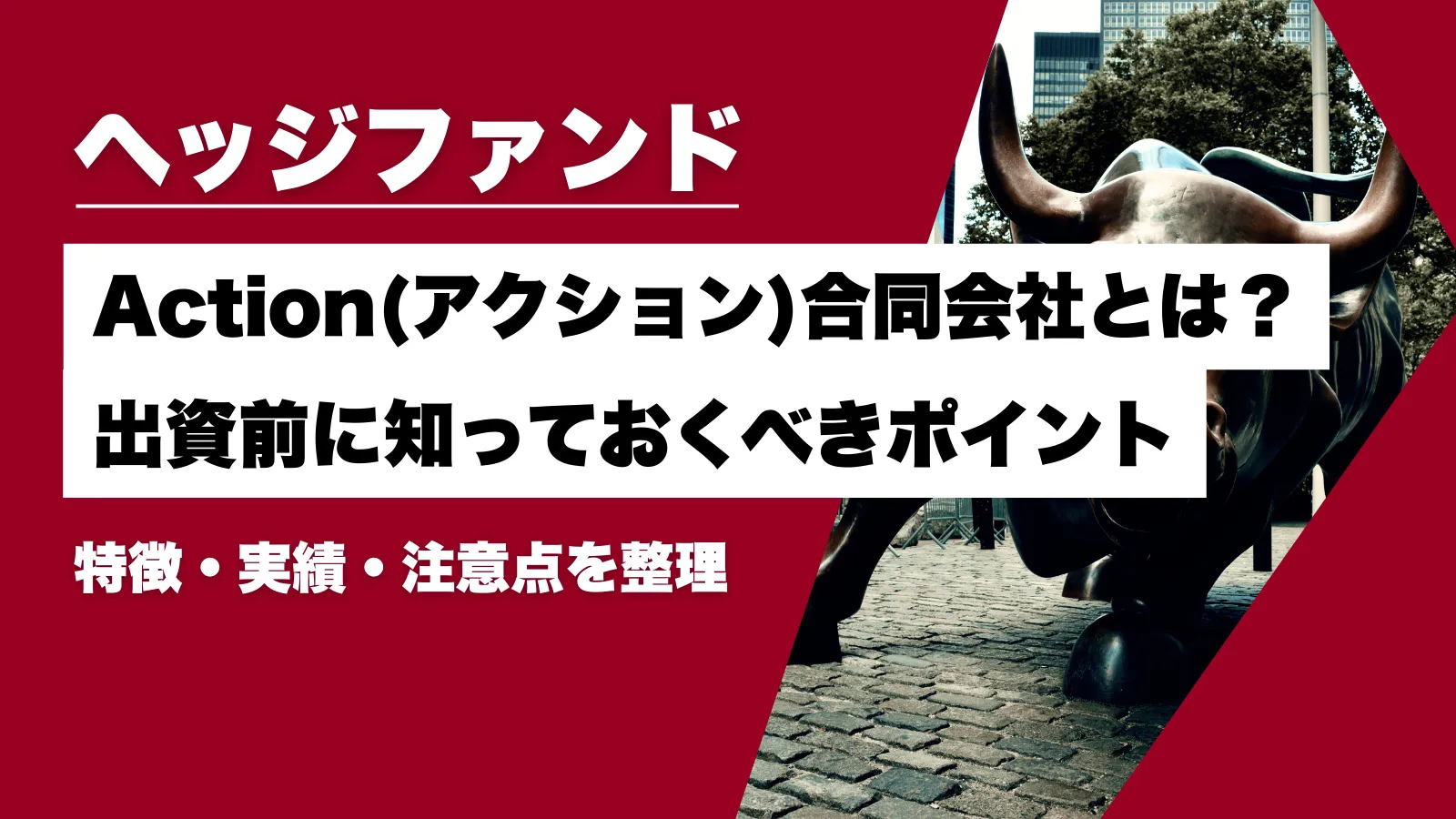

ではここで、おすすめのヘッジファンド「アクション」と「GFマネジメント」をご紹介します。

| 運用会社 | Action合同会社 |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(東京) |

| 主な投資対象 | ・バリュー株投資 ・事業投資 ・Web3事業 ・ファクタリングなど |

| 主な投資戦略 | ・資金配分の最適化 ・リスクヘッジの徹底 ・キャッシュフロー管理 ・市場動向の分析 ・パートナーシップの活用 |

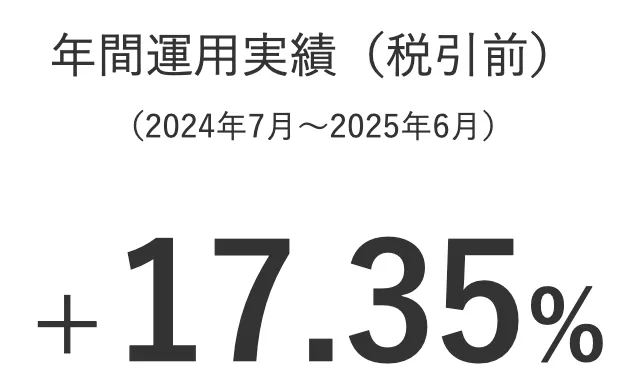

| 年間期待利回り | 年12〜17%想定(2025年度) ※2024年度実績:+17.35% |

| 最低投資金額 | 500万円 |

| 運用の相談 | 無料個別相談あり |

| 公式サイト | アクション |

アクションは2023年設立のヘッジファンドです。

伝統的な株式のバリュー株投資だけでなく、事業投資、Web3事業、ファクタリングなどといった様々な対象へ投資を実施。

リスクヘッジを図りながらも、年間15%以上のリターン獲得を目標としており、2024年度(2024年7月~2025年6月)のリターンは+17.35%と目標を上回りました。

2025年度に関しても、+12~17%のリターンを想定しているとのこと。

株式のバリュー投資で堅実なリターン獲得に期待しつつ、多様な分散投資で高いリスクヘッジも行ってくれるヘッジファンドで高いリターンを目指したいという方にはアクションがおすすめです。

最低投資額が500万円~というのもうれしいポイントですね。

アクションの運用手法や最新の運用実績などが気になる方は、以下の公式サイトからお問い合わせをどうぞ。

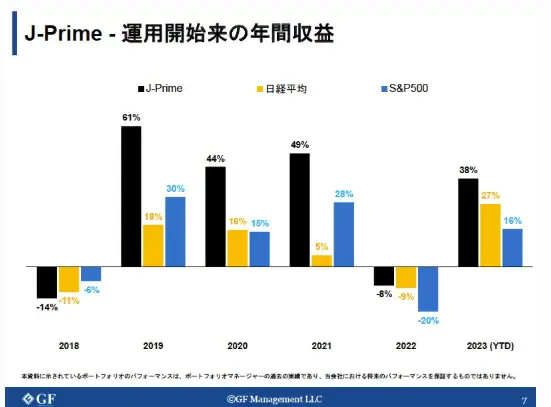

| 運用会社 | GF Management合同会社 |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(東京) |

| 主な投資対象 | 大型日本株 |

| 主な投資戦略 | 大型日本株への中期・長期投資 |

| 年間期待利回り | 年平均29%(2018~2023年の実績) |

| 最低投資金額 | 1000万円 ※500万円~相談可 |

| 運用の相談 | 面談 |

| 公式サイト | GFマネジメント |

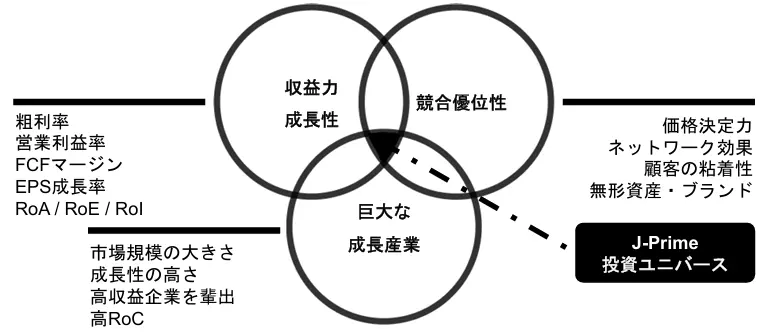

GFマネジメントは2023年に設立されたヘッジファンドです。

投資対象はシンプルに日本の大型株一本で、ヘッジファンドとしてはアクションより本格派です。

日本の大型株の中でも、「J-Prime投資ユニバース」に該当する20~30銘柄でポートフォリオを組み、3年~5年といった中長期運用を実施しています。

実はGFマネジメントの運用は設立前から始まっており、2018年~2023年の運用では開始来+277%(年平均+29%)という圧倒的な実績があります。

一方で、年度別で見るとマイナスの年もあり、一極集中投資のリスクとして挙げられるでしょう。

最低投資額は1000万円~ですが、500万円~も相談可とのことで、検討の価値がありますね。

GFマネジメントは500万円以上のまとまった資金があり、本格的なヘッジファンドで投資をしたいという方に向いているでしょう。

最新の運用実績やポートフォリオが気になる方は、以下の公式サイトからお問い合わせをどうぞ。

プライベートデット

プライベートデットとは、投資家から集めた資金をもとに未公開企業や成長企業に事業融資を実施し、これら企業から支払われる利息の一部が投資家に分配金として還元されるという仕組みです。

債券投資のように比較的安定的な分配金を期待できながらも、一般の金融商品よりも未公開企業への融資に伴う信用リスクや流動性の低さがリスク要因となるため、株式の配当収入よりも高い配当益を期待することも可能となります。

リスクを少しでも軽減させるには、投資家は信用度の高いプライベートデットファンドが厳選した案件を選ぶ必要があるでしょう。

そこでここでは、おすすめのプライベートデットファンド「ハイクアインターナショナル」についてご紹介したいと思います。

| 運用会社 | 合同会社 ハイクア・インターナショナル |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(大阪) |

| 主な投資対象 | SAKUKO VIETNAM (ベトナム企業) |

| 主な投資戦略 | グロース企業への事業融資 |

| 年間期待利回り | 年利12%(固定) |

| 最低投資金額 | 500万円 |

| 手数料 | 投資期間5年未満で解約時5% |

| 受取利益 | 最低投資金額の場合 ・四半期に1度:15万円 ・1年間:60万円 |

| 利益の受取 | 2パターン選択が可能 ①四半期ごとに受け取る ②受け取らずに再投資する |

| 運用の相談 | 無料個別相談 |

| 公式サイト | https://hayqua-international.co.jp/ |

ハイクアインターナショナルは、2023年設立のプライベートデットファンドです。

ベトナムの関連企業「SAKUKO VIETNAM(以下、サクコ社)」に事業融資を実施し、年に4回3%ずつ、年間合計12%の配当を実現しています。

サクコ社はハイクアインターナショナルの代表でもあるヤンヒデテツ氏が2011年にベトナムへ設立した企業で、現在は以下の3事業を中心に展開中です。

- SAKURA HOTEL(日本人向けのビジネスホテル):2店舗

- SAKUKO STORE(日本製の日用品や食品などを販売):35店舗

- BEARD PAPA(日本でも人気のスイーツ店):11店舗

同氏は今後も成長著しいベトナム市場での事業拡大を目指し、資金調達を目的にハイクアインターナショナルを設立したという背景があります。

投資家からの融資もあって、2024年にはパーソナルジム「123DIET」、日本式の加工技術を持つ牛肉加工工場の展開をスタートさせました。

また近々ベトナムのUPCoM市場への上場も控えているとのことで、今後の展開にも目が離せない企業です。

最低投資額は500万円~で、まとまった資金の運用を考えていた方にはピッタリの運用先。

債券投資のように安定的に、そして株式投資よりも高い配当利回りが期待できる「ハイクアインターナショナル」での投資を検討してみませんか?

興味のある方は以下の公式サイトから無料の個別相談お申込みをどうぞ。

仕組み預金の金利ランキングに関連してよくある質問

最後に、仕組み預金の金利ランキングに関連してよくある質問を見ていきたいと思います。

近年仕組み預金の販売が終了している理由は何ですか?

少し前までは、以下のような理由から仕組み預金が販売停止となることがありました。

- 2012年ごろ

預金者に支払われる金利のうちオプション料に相当する部分を預金保険の対象外にする方針を決めたため - 2022年ごろ

金融庁による顧客保護強化の流れで、仕組み預金に対する規制が厳格化されたため

ここ1年程度で仕組み預金の販売終了となっているケースとしては、2024年3月のマイナス金利解除および本年1月の政策金利引き上げによる金利環境の変化が主な理由と考えられます。

本来仕組み預金は、低金利時代においても少しでも高い金利を提供できる選択肢として提供された金融商品でしたが、金利上昇局面にある今、仕組み預金の魅力は大幅に低下。

通常の定期預金でも以前より高い金利が得られるようになったため、複雑なリスクを負ってまで仕組み預金を選ぶ必要性が薄れてきました。

また、金利上昇時には銀行側に有利な早期償還条項が発動されやすく、顧客にとって不利な商品特性が表面化しやすくなります。

さらに、銀行側も資金調達コストの上昇により収益性が悪化し、複雑な説明が必要な仕組み預金よりもシンプルな商品に注力する方針に転換。

このような金利環境の根本的な変化により、仕組み預金の存在意義そのものが問われる状況となっていると考えられます。

「仕組み預金には手を出すな」と言われる理由は何ですか?

仕組み預金は、通常の定期預金より高い金利が期待できるというのがメリットですが、投資家が背負うリスクやデメリットがあるため「仕組み預金には手を出すな」と言われていると考えられます。

仕組み預金のリスク・デメリットは以下の通りです。

- 中途解約が原則として不可能:

原則として、仕組み預金では中途解約をすることができません。

例外的に中途解約をする場合には、ペナルティーが発生し、元本を大幅に下回る金額しか戻ってこない可能性が高いです。 - 商品構造が複雑で一般の投資家には理解が困難:

仕組み預金の商品構造は非常に複雑で、一般の投資家には理解が困難です。

故に2022年ごろまでに十分に理解をしないまま銀行員におすすめされるがままに仕組み預金を始めてしまい、資金が拘束されてしまった・よくわからない間に損失となっていたといったケースが相次ぎました。

(現在は金融庁によって規制が強化され、十分に説明をしてくれるようになっています。) - 二重通貨型の場合、元本保証は満期時に円での受け取りの場合のみ:

円安になった場合、元本はそのまま返ってきますが、円高の場合は満期時の為替レートが適用されて外貨で払い戻しされます。

例えば預入時1ドル=100円で100万円を預けていて、満期時1ドル=80円となった場合、名目上は100万円分(1万ドル×100円)は保証されていますが、実質的には1万ドル×80円 = 80万円相当しか受け取れません。 - 期間延長型の場合、長期間の資金拘束により機会損失が発生する:

期間延長型の場合、銀行の判断で満期が延長される可能性があり、当初10年の予定が実際には1年で終了したり、逆に想定より長期化することで、より有利な投資機会を逃すなどの機会損失が発生する場合があります。

本ランキングに掲載の銀行以外で仕組み預金を取り扱っている銀行はありますか?

本ランキングに掲載以外の銀行としては以下が挙げられますが、いずれも仕組み預金の取り扱いはありませんでした。

| 銀行名 | 仕組み預金の 取り扱い |

|---|---|

| 三菱UFJ銀行 | なし |

| みずほ銀行 | なし |

| ゆうちょ銀行 | なし |

| オリックス銀行 | なし |

| イオン銀行 | なし |

| PayPay銀行 | なし |

| UI銀行 | なし |

| SBJ銀行 | なし |

ただし、「仕組み預金」としての取り扱いはないものの、通常の定期預金にデリバティブ(通貨オプション)を組み込んだ構造の商品を扱っている銀行もあるので、詳しくは各銀行へのお問い合わせをお願いします。

仕組み預金の最低預け入れ額はいくらですか?

仕組み預金の最低預け入れ額は10万円以上または100万円以上からの設定が一般的です。

同じ商品でも、インターネットからの申し込みの場合は10万円以上、店頭の申し込みだと100万円以上からと最低預け入れ額が異なる場合がありますので、条件をよく確認してから預け入れをすると良いでしょう。

預金保険制度とは何ですか?

預金保険制度とは、銀行が破綻した場合に預金者を保護する国の制度です。

各金融機関が預金保険機構に保険料を支払い、万が一破綻しても預金者の資産が守られる仕組みになっています。

日本では1預金者あたり1金融機関につき元本1,000万円とその利息まで保護されます。

本記事でご紹介した仕組み預金に関しては、全て預金保険制度の対象となります。

まとめ:仕組み預金の金利ランキング

本記事では、仕組み預金の金利おすすめランキングについて、二重通貨型(ドル)/期間延長型(フラット型・ステップ型)を徹底比較していきました。

それぞれのランキングは以下の通りです。

【二重通貨型(ドル)】

各商品名クリックで詳細にジャンプ▼

| 順位 | 年利 | 商品名 | 銀行名 |

|---|---|---|---|

| 1位 | 年10.0% | 円仕組預金 コイントス | 住信SBIネット銀行 |

| 2位 | 年8.50% | スイッチ円定期預金(円仕組預金) | auじぶん銀行 |

| 3位 | 年4.61% | パワード定期(外貨投資型-円タイプ) | SBI新生銀行 |

| 4位 | 年4.40% | パワード定期(円投資型) | SBI新生銀行 |

| 5位 | 年2.00/ 年2.50% | 円活 エンカツ 外国為替レート参照型円定期預金 | 東京スター銀行 |

【期間延長型(フラット型)】

各商品名クリックで詳細にジャンプ▼

| 順位 | 年利 | 商品名 | 銀行名 |

|---|---|---|---|

| 1位 | 年2.000% | 円定期plus+ | ソニー銀行 |

| 2位 | 年1.800% | プレミアム金利円定期預金(円仕組預金)15年タイプ | auじぶん銀行 |

| 2位 | 年1.800% | スタードリーム円定期15年タイプ | 東京スター銀行 |

| 4位 | 年1.600% | 円仕組預金 プレーオフ | 住信SBIネット銀行 |

| 5位 | 年1.400% | スタードリーム円定期10年タイプ | 東京スター銀行 |

| 5位 | 年1.400% | BANK The エクセレント定期 | あおぞら銀行 |

| 7位 | 年1.111% | 楽天エクステ預金最長15年 | 楽天銀行 |

| 8位 | 年0.550% | 楽天エクステ預金最長10年 | 楽天銀行 |

【期間延長型(ステップ型)】

各商品名クリックで詳細にジャンプ▼

| 順位 | 年利 | 商品名 | 銀行名 |

|---|---|---|---|

| 1位 | 1年目:年1.10% | BANK The エクセレント定期 | あおぞら銀行 |

| 2位 | 1年目:年1.00% | 円定期plus+ | ソニー銀行 |

| 3位 | 1年目:年0.75% | 右肩上がり円定期 満期日繰上特約付円定期預金6年タイプ | 東京スター銀行 |

| 4位 | 1年目:年0.60% | 円仕組預金 プレーオフ | 住信SBIネット銀行 |

| 4位 | 1年目:年0.60% | 右肩上がり円定期 満期日繰上特約付円定期預金3年タイプ | 東京スター銀行 |

| 6位 | 1年目:年0.35% | 楽天エクステ預金最長10年 | 楽天銀行 |

仕組み預金は、高い金利を提供する代わりに様々なリスクを投資家が様々なリスクを投資家が背負う必要があります。

どちらで運用するかはそれぞれのタイプや商品のメリット・デメリットをよく理解した上で検討すると良いでしょう。

仕組み預金は金利が高いと言われるものの、リスクに見合った金利ではないとも言われています。

500万円程度のまとまった資金をお持ちの方で、リスクが低く、より高いリターン獲得を目指したいという方は、オルタナティブ投資という選択肢も検討すると良いでしょう。

本記事でご紹介したオルタナティブ投資については、以下の記事でも詳しく解説していますので、参考にどうぞ。