2019年に金融庁が公表した、公的年金に加えて老後資金が2000万円不足する試算は、「老後2000万円問題」として大きな話題となりました。

資金を切り崩しながら生活する場合、老後資金1億円の生活レベルはどのくらいで何年暮らしていけるのでしょうか。また老後資金が1億円あったら資産運用をする必要はないのでしょうか。

結論として、筆者は資産運用で1億円以上に資産を増やしておくべき、と考えています。

当記事では「1億円で何年暮らせるのか」、「老後資金1億円の生活レベルはどの程度なのか」をはじめ、老後資産を1億円以上に増やすおすすめの運用方法も紹介。既に1億円以上の資産を持っている方も、今から資産1億円目指していく方も、是非ご参考ください。

老後資金が1億円あったら何年暮らせる?1億円の生活レベルは?

多くの人が「老後資金はいくらあれば安心だろう?」と考えています。

今回は、老後資金1億円を準備できたと仮定し、公的データに基づいた生活シミュレーションをします。1億円の大金があれば、私たちは何年暮らせるのか?

そして、生活レベルはどれほどなのか?データから見えてくる現実と、理想の老後生活とのギャップについて深掘りしていきましょう。

老後に必要な生活費

老後の生活を考える上で、まず知っておきたいのが平均的な支出です。

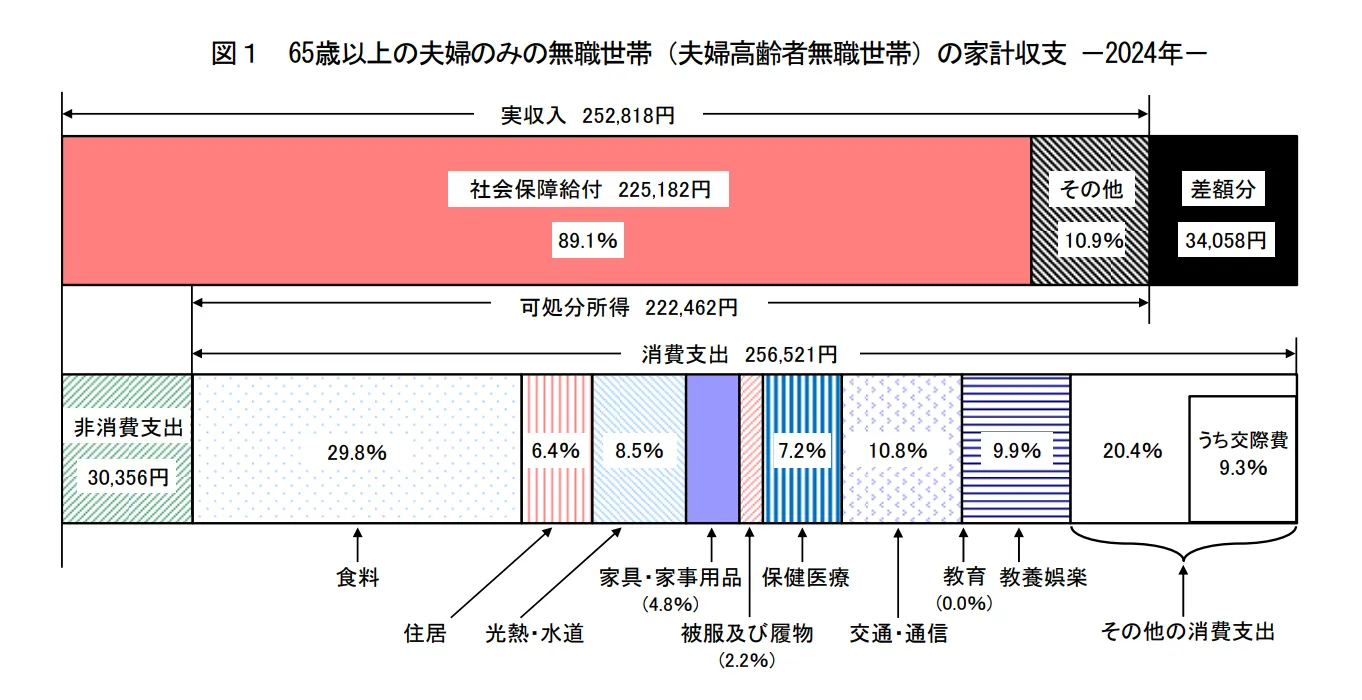

総務省の家計調査によると、65歳以上の夫婦無職世帯の月額消費支出は、約25.7万円となっています(2024年)。

内訳を見ると、食料が約7.6万円、住居が約1.6万円、光熱・水道が約2.2万円、そして医療・娯楽・交際費などがその他の支出として含まれています。

上記のデータは、年金収入などを考慮せず、純粋な支出額を示しており、老後の生活設計を立てる上で非常に重要な目安となります。

老後資金1億円で何年暮らせる?

平均的な支出額を基に、老後資金1億円で何年暮らせるのか計算してみましょう。

年間消費支出:月額25.7万円×12ヶ月 = 約308.4万円

暮らせる年数:1億円 ÷約308.4万円 = 32年

年間消費支出は、月額25.7万円×12ヶ月で約308.4万円となります。

1億円を年間消費支出で割ると、約32年分に相当します。つまり、65歳から平均的な生活水準を維持した場合、97歳までお金に困らずに暮らせる計算になります。

しかし、上記の試算はインフレや予期せぬ医療費を考慮していません。

資産を「切り崩す」だけの生活に不安を感じるなら、プロに運用を任せるヘッジファンドがおすすめです。下落耐性を備えた戦略で、1億円を「守りながら増やす」賢い選択肢を検討してみませんか。

1億円で豊かな生活レベルを維持するのは難しい

先ほどのシミュレーションはあくまで平均値であり、現実の老後生活は計算通りにはいかないかもしれません。

データが示す支出額は、あくまで基本的な生活を送るためであり、旅行や趣味、孫への援助といった「ゆとりある生活」を送るための費用は含まれていません。

さらに、医療費や介護費用など、予期せぬ大きな出費も発生する可能性があります。

1億円の資金は大きな安心をもたらしますが、理想の老後生活を送るためには、平均的な生活費だけでなく、個別のライフプランに基づいたより具体的な資金計画が重要です。

そこで、将来のインフレや医療費の増大に備え、資産の一部を「市場の変動に左右されない運用」へ割り振ることは、有効なリスク管理となります。

1億円という資本を活かし、年利10%〜15%台の収益をポートフォリオに組み入れるヘッジファンドへ投資することで、資産寿命を延ばしつつゆとりある生活を支える仕組みを、より具体的に検討してみてはいかがでしょうか。

老後資金1億円の生活レベル|富裕層世帯はどのくらいいる?

「老後資金1億円」と聞くと、多くの方が「本当に老後に1億円が必要なのか」と疑問に思うかもしれません。

しかし、実際に1億円以上の金融資産を保有している世帯は、日本にどれくらい存在するのでしょうか。

金融資産1億円以上を保有する世帯の割合や推移について詳しく見ていきます。

1億円以上の資産を持つ富裕層世帯の割合

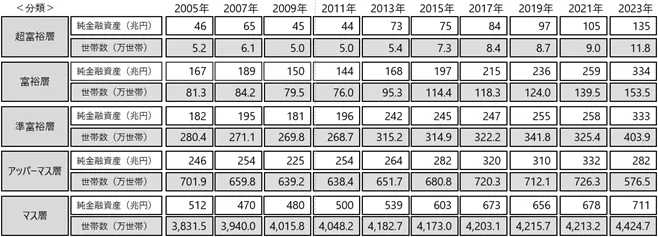

野村総合研究所の調査によると、純金融資産1億円以上を保有する「富裕層」および「超富裕層」は、2023年時点で約165.3万世帯に達しており、日本の総世帯数(約5,570万世帯)のわずか約3%にあたります。

野村総合研究所では、世帯の純金融資産保有額(保有金融資産の合計から負債を差し引いた額)をもとに、以下の5つに分類しています。

| 分類 | 純金融資産保有額 | 世帯数 | 割合 |

|---|---|---|---|

| 超富裕層 | 5億円以上 | 11.8万世帯 | 0.2% |

| 富裕層 | 1億円以上~5億円未満 | 153.5万世帯 | 2.8% |

| 準富裕層 | 5,000万円以上~1億円未満 | 403.9万世帯 | 7.3% |

| アッパーマス層 | 3,000万円以上~5,000万円未満 | 576.5万世帯 | 10.3% |

| マス層 | 3,000万円未満 | 4,424.7万世帯 | 79.4% |

1億円以上の資産を持つ世帯は全体の約3%しかいないため、100世帯のうち97世帯は1億円に到達していません。

一方で、約30世帯に1世帯は富裕層であると考えると、意外と珍しくないような感覚にもなるでしょう。

老後資金1億円を達成する世帯の推移

富裕層・超富裕層の世帯数は、近年増加傾向にあります。

| 調査年 | 富裕層・超富裕層の世帯数 | 前回調査比 |

|---|---|---|

| 2021年 | 約148.5万世帯 | – |

| 2023年 | 約165.3万世帯 | +11.3%(過去最高) |

2021年から2023年の2年間で、富裕層・超富裕層の世帯数は約16.8万世帯増加し、過去最高を記録しました。

増加の背景には、主に以下の3つの要因があります。

- 株価の上昇

2023年以降は日経平均株価が大きく上昇し、株式保有者の資産が増加 - 不動産価格の上昇

都市部を中心に不動産価格が上昇し、不動産を保有する世帯の資産価値が向上 - 資産運用の普及

NISAやiDeCoなどの制度が浸透し、積極的に資産運用する人が増加

富裕層世帯は増加傾向にあり、資産運用の重要性が年々高まっています。

適切な資産運用をすれば、1億円の目標も決して不可能ではありません。

ただし、株価や不動産の変動に依存した資産形成には、急落時のリスクが常に付きまといます。

市場の動向に左右されず着実に資産を積み上げたい方には、プロが多様な戦略で収益を追求する年利10%以上の「ヘッジファンド」という選択肢が、1億円達成へのより具体的な近道となるでしょう。

あなたに老後資金1億円は必要?求める生活レベルで判断

「老後資金として1億円が必要」と聞きますが、本当に誰もが1億円を目指すべきなのでしょうか。

実は、老後資金として1億円が必要かどうかは、求める生活レベルや個人の状況によって大きく異なります。

1億円が必要になるケースと、1億円がなくても安心して暮らせるケースを具体的に見ていきましょう。

1億円が必要になる3つのケース

以下のような状況に当てはまる場合、老後資金として1億円が必要になる可能性が高いでしょう。

- 持ち家がなく、老後も賃貸住宅で暮らし続ける予定がある

- 現役時代の年収が高く、老後も同等の生活水準を維持したい

- 旅行や趣味など、ゆとりある老後生活を送りたい

持ち家がない場合、老後も家賃の支払いが継続します。仮に月10万円の家賃を30年間支払い続けると、家賃だけで3,600万円が必要になります。都市部など家賃が高い地域では、さらに大きな負担となるでしょう。

また、現役時代に高収入だった方は、老後も同じような生活水準を維持したいと考える傾向があります。公的年金だけでは現役時代の支出を賄いきれないため、不足分を1億円の資産で補う必要が出てきます。

さらに、旅行や趣味、レジャーなどを楽しみたい場合、標準的な生活費に加えて月10〜15万円程度の上乗せが必要です。こうした「ゆとりある生活」を30年続けるには、年金収入だけでは足りず、1億円規模の資産が求められます。

1億円なくても安心できる3つのケース

一方で、以下のような状況であれば、1億円がなくても十分に安心して老後を過ごせる可能性があります。

- 住宅ローンを完済した持ち家があり、住居費の負担が少ない

- 夫婦で年金受給額が月20万円以上あり、安定した収入が見込める

- 節約志向で、夫婦2人で月20万円程度の生活費で満足できる

持ち家があり、住宅ローンを完済している場合、住居費は固定資産税や修繕費程度に抑えられます。家賃のような大きな固定費がないため、必要な老後資金を大幅に減せます。

また、夫婦ともに会社員として長く勤め、十分な厚生年金を受給できる見込みがある場合、年金収入だけで毎月の生活費の大半を賄える可能性が高まります。月20万円以上の年金があれば、節約を意識した生活であれば十分に暮らしていけるでしょう。

さらに、日々の生活で無理なく節約を実践でき、質素な暮らしでも満足できる場合は、毎月の生活費を低く抑えられます。夫婦で毎月20万円程度で十分に生活できるのであれば、標準的な年金受給額だけでも黒字になる可能性があり、1億円といった多額の資金がなくても安心です。

老後資金として1億円が必要かどうかは、個人のライフスタイルや価値観によって大きく変わります。自分がどのような老後生活を送りたいのかを具体的にイメージし、必要な資金の計算が重要です。

老後資金1億円でも生活レベルが維持できなくなる懸念点

老後資金1億円があれば、一見すると安泰のように思えます。しかし、平均的な家計データに基づく試算だけでは、変化の激しい現代のリスクを十分に網羅できているとは言えません。

長寿化に伴う支出の増加やインフレによる資産価値の目減りなど、1億円の大金を脅かす「6つの懸念点」について具体的に検証します。

「人生100年時代」への突入

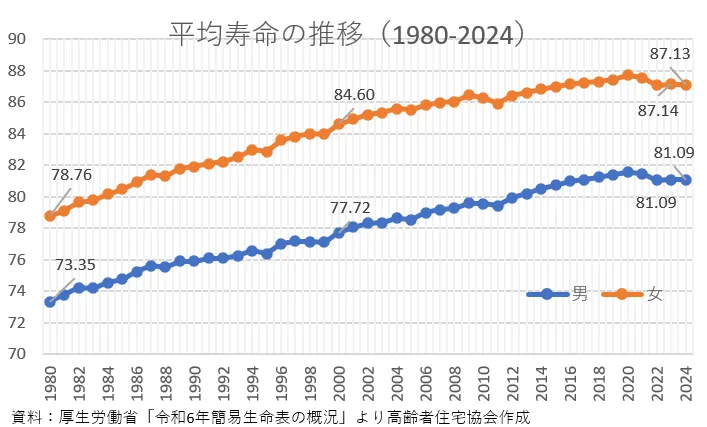

老後資金1億円が十分でないとされる大きな理由の一つに、「人生100年時代」への突入が挙げられます。

添付の「平均寿命の推移(1980-2024)」グラフが示すように、男女ともに平均寿命は年々伸び続けており、2024年時点で男性は81.09歳、女性は87.13歳と過去最高を記録しています。

老後生活が長期化すると、医療費や介護費用といった予期せぬ出費が増加し、1億円の貯蓄だけでは資産が底を尽きるリスクが懸念されます。

年間約300万円での生活レベルとは?

夫婦2人年間の生活費が約300万円の条件での老後生活は、現実的にどのくらい余裕があるのでしょうか。

まずは、以下の家計調査の内訳を見てみましょう。

| 内訳 | 月間 | 年間 |

|---|---|---|

| 食料(29.8%) | 76,442円 | 約92万円 |

| 住居(6.4%) | 16,417円 | 約20万円 |

| 光熱・水道(8.5%) | 21,804円 | 約26万円 |

| 家具・家事用品(4.8%) | 12,313円 | 約15万円 |

| 被服および履物(2.2%) | 5,644円 | 約7万円 |

| 保健医療(7.2%) | 18,470円 | 約22万円 |

| 交通・通信(10.8%) | 27,704円 | 約33万円 |

| 教育(0.0%) | 0円 | 0円 |

| 教養娯楽(9.9%) | 25,396円 | 約30万円 |

| その他の消費支出(20.4%) | 52,331円 | 約63万円 |

| 消費支出合計 | 256,521円 | 約308万円 |

この年間支出約300万円の生活は、持ち家がない人にとっては特に厳しい可能性があります。

家賃が月1.6万円、年間で約20万円の住居費は、賃貸住宅に住む場合、地方でも難しい水準です。特に都心部では、月1.6万円では部屋を借りられないでしょう。

また、医療費の項目も現実的ではない場合があります。

家計調査の年間医療費は約22万円ですが、大きな病気や長期入院を想定していません。

例えば、生命保険文化センターの調査では、入院費の平均は1日2.1万円であり、わずか10日程度の入院で年間医療費を使い切ってしまう計算です。

高齢になれば入院日数は長くなる傾向があるため、医療費が家計を圧迫するリスクは高まります。

さらに、旅行などの娯楽費は年間30万円と設定されていますが、夫婦で海外旅行に一度行くだけでほとんどを使い果たしてしまい、日々の生活で趣味を楽しむ余裕がなくなるかもしれません。

住宅形態、健康状態、娯楽への価値観など、様々な要因によって年間の支出は大きく変わります。

平均値の300万円は、ゆとりある生活を送るには十分とは言えないでしょう。平均的な生活水準では、予期せぬ医療費や住居費の増大に耐えきれないのが現実です。

資金不足を回避し、ゆとりある老後を掴むには、市場の波に左右されず安定して12%の高利回りを狙えるヘッジファンドが最適です。プロの運用で1億円を「守り」から「攻め」の資産へ変えましょう。

退職金の額が年々減っている

企業は退職金の原資を銀行などで積立をし、従業員が退職する際に支給をします。

しかし、バブル崩壊以降30年以上も続く「超低金利」の影響もあり、定年退職の退職金平均額は年々減っています。

| 調査年 | 大卒・大学院卒 | 高校卒 |

|---|---|---|

| 2008年 | 2,374万円 | 2,128万円 |

| 2013年 | 1,941万円 | 1,822万円 |

| 2018年 | 1,983万円 | 1,816万円 |

| 2023年 | 1,896万円 | 1,682万円 |

厚生労働省のデータによると、2008年から2023年の間に、大卒の退職金は478万円、高校卒も446万円減少しています。

バブル崩壊以降、日銀は「ゼロ金利政策」や「マイナス金利政策」を導入し、現在銀行の金利は普通預金で0.001%しかありません。

超低金利の影響は私たちの生活のみならず、企業が預ける銀行にも影響した結果、定年退職の退職金額が減っていってしまう事態になっているのです。

減少分は、以前なら退職金で賄えたはずの老後の生活費を、自分で用意しなければなりません。

人生100年時代で老後が長期化する中、退職金に頼るだけでは安心できません。

退職金の減少や低金利の時代に、老後資金を効率よく増やすには積極的な運用が不可欠です。

市場の変動に左右されにくい運用を目指すヘッジファンドは、退職金の不安を補う有力な選択肢となるでしょう。

退職金が期待できない今、老後資金を準備するにはどうすべきか?退職金なしでも安心できる具体的な対策方法はこちらで解説します。

年金は夫婦合わせて月23万円もらえるのか?

まずは年金の平均受給額の推移を見てみます。

| 世帯モデル | 月額 |

|---|---|

| 夫が会社員、妻が専業主婦 (国民年金+厚生年金) | 232,784円 |

| 夫婦ともに自営業 (夫婦ともに国民年金) | 138,616円 |

国の平均データに基づけば、夫婦で月23万円程度の年金は受給可能です。

しかし、「夫が会社員で平均的な収入を40年間得ていた」「妻が専業主婦で国民年金を納めていた」といった特定のモデルケースが前提です。

実際には、現役時代の働き方や年金加入期間、収入水準は人によって異なります。

夫婦ともに自営業の場合、国民年金のみの受給となり、月額の合計は13万円台にとどまります。

1億円の老後資金があっても、年金受給額が少ない場合は、資金の取り崩しペースが速まり、想定よりも早く資金が底をつく懸念があります。

インフレが進む中でも1億円あれば足りるのか?

総務省のデータによると、2025年7月の消費者物価指数は、前年同月比3.1%の上昇となり、依然として高い水準を維持しています。

特に食料品やサービス価格の高止まりが続き、家計への負担は重く、老後の生活費を圧迫する懸念があります。

通常インフレが続くと、物の価値が上がってお金の価値が下がります。

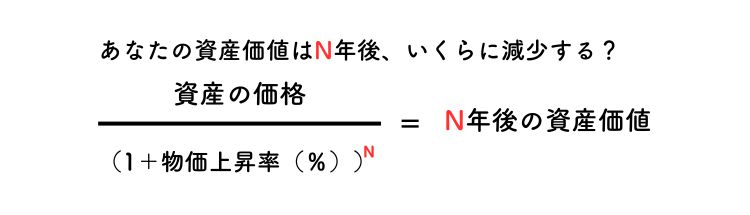

日本銀行では物価目標を2%に定めていますから、今後10年間インフレ率2%が続くと仮定した場合、お金の価値がどれくらい減るのかを以下の計算式を当てはめてシミュレーションしてみます。

すると、1億円の資金の実質価値は、10年後には8,200万円に減ってしまいます。

インフレがいつまで続くかは誰にも予測できませんが、日本銀行が物価目標を2%に据え置いている現状を踏まえると、状況の好転は期待しにくいと言わざるを得ません。

いつのまにかお金の実質価値は目減りするため、1億円を切り崩して生活していると30年足らずで資産が尽きてしまう危険性があります。

不測の事態に陥らないか

最後の懸念点ですが、大なり小なり不測の事態は必ずどこかで発生する現実です。

近年で言いますと、コロナウイルスで世界中がパンデミックとなり、会社が廃業に追い込まれる、コロナに感染して長期間入院する、借金を背負ってしまうなどといった予想外な出来事が実際に起きました。

さらに、コロナパンデミックの影響で既に上昇していた物価上昇は、ロシアによるウクライナ侵攻後にはより加速しました。

また、世界を巻き込むほどの事件でなくとも、突然大きな病を患ってしまうなど個人単位での問題も発生します。

世界規模から個人単位まで、不測の事態は突然起こります。

不測の事態への対策・解決には多くの資金が必要になる場合があるため、やはり老後資金は1億円あっても安心できないと言えるのです。

予測不能な事態に備えるためには、市場の動向に左右されず、どのような状況でも利益を追求する運用が有効です。

ヘッジファンドは、そうした守りの運用と攻めの運用を両立し、老後資金の不安を補う有力な選択肢となるでしょう。

老後資金1億円では足りなくなるケースを回避する方法

では、老後資金が1億円では足りなくなるケースを回避する方法はあるのでしょうか?

以下のポイントを今すぐにでも見直すだけで、1億円の老後資金が底を突くリスクを大幅に軽減できるはずです。

資産運用を始める

インフレ下ではお金の実質的な価値が下がってしまいますが、インフレによる資産の目減りを補うためには、インフレ率と同等以上の利回り率での資産運用する必要があります。

つまり、物価上昇率が2%だった場合は、利回り率2%以上が期待できる資産運用をすると、お金の価値が下がるのを防げるのです。

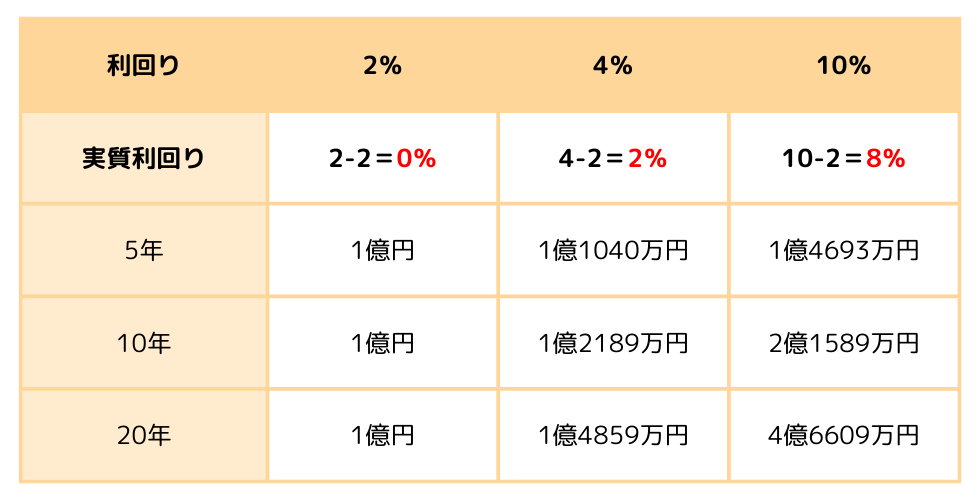

例えば今後20年間、日銀が目標とする物価上昇率2%が続いたとして、1億円を利回り2%以上が期待できる資産運用先に20年間預けたとします。

すると、インフレ率も利回りも2%なので、実質利回りは0%となり、20年間インフレに負けずに1億円を保ちつづけられるでしょう。

また、利回り4%で運用すれば実質利回りは2%、10%で運用すれば実質8%の利回りが得られます。

仮に10%の利回りで運用しつづけた場合、インフレに負けないのはもちろん、1億円だった資金は20年後には4.5倍の4億6609万円にもなるのです。

今後の日本では、退職金や年金収入を合わせたとしても、1億円を切り崩すだけでは老後資金が足らなくなる可能性は大いにあります。

老後資金が足らなくなる事態を回避するには、やはり資金を3%以上の利回りが期待できる運用先で資産運用をして、資金を「増やす」しか方法は残されていないでしょう。

市場の下落局面でも収益を狙う「絶対収益追求」の固定利回り12%のヘッジファンドもおすすめです。プロの高度な戦略で、インフレを凌駕する利回りとリスクヘッジを両立し、大切な1億円を賢く、着実に増やす運用を検討してみませんか。

今までの生活レベルを見直す

老後資金1億円で不足する事態を避けるためには、まず現在の生活レベルの見直しが重要です。

支出の多い項目を特定し、無駄を減らすと、老後に向けてより多くの資金を貯蓄できます。

例えば、日常の食費や趣味の費用を少しずつ抑えたり、定額サービスの契約を見直したりするだけで、大きな節約につながります。

また、健康なうちから適度な運動を心がけ、医療費の抑制など長期的な資金計画には欠かせません。

こうした地道な見直しが、老後のゆとりある生活を支えます

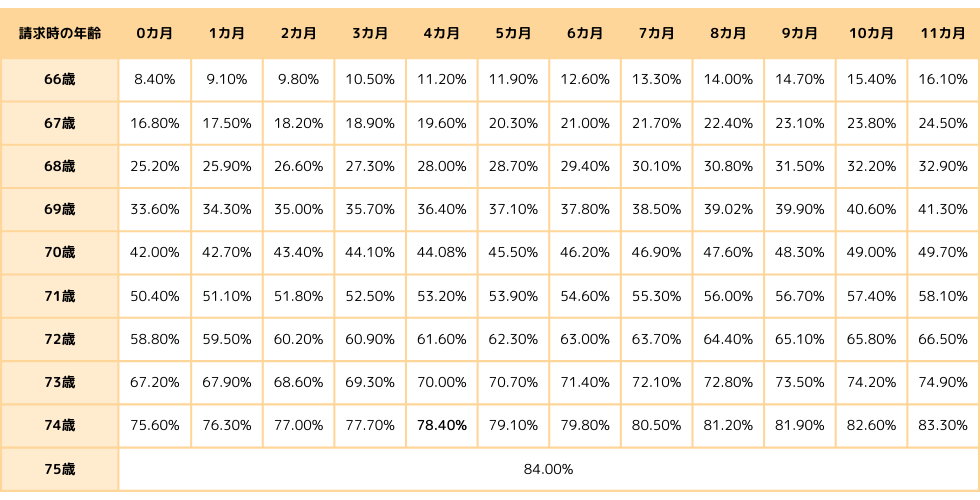

年金を繰り下げ受給する

年金は原則65歳から受け取りが可能ですが、実は本人が希望をすれば66歳以降~70歳までの期間、1か月単位で受給のタイミングを遅らせられます。

年金受給のタイミングを遅らせると、1か月ごとに0.7%の増額ができます。

0.7% × 65歳になった月から請求した月の前月までの月数 = 増額率(最大84%)

繰り下げ増額率の早見表はこちらです。

例えば、年金が受け取り可能な年齢(原則65歳~)になったとしても、無理のない程度に可能な限りは仕事をし、収入と退職金と1億円で生活。

そして労働に限界を感じた際に年金を受給をすると、増額した分も受け取れるので、少しでも将来の不安を取り除くためなら検討しても損はないでしょう。

可能な限り働く

老後資金が不足する懸念を回避するには、定年後も可能な限り働き続けるのがよいでしょう。

長寿化が進む「人生100年時代」において、60歳や65歳で完全に引退するのではなく、健康なうちはパートタイムやアルバイト、趣味を活かした仕事などで収入を得ると、老後資金の取り崩しを遅らせられます。

収入がある間は生活費の一部を賄えるため、1億円の貯蓄が尽きるまでの期間を大幅に延ばせます。

単に経済的な不安を減らすだけでなく、社会とのつながりを保ち、生きがいを見つける上でも大きなメリットとなります。

年金や退職金の受給額を把握しておく

老後資金の不足を回避するには、まず自分たちが将来どれくらいの年金や退職金を受け取れるのか、正確な額の把握が不可欠です。

年金や退職金の受給額は、老後の生活を支えるベースの収入源となります。年金は「ねんきん定期便」で、退職金は会社の就業規則などで確認できます。

具体的な金額を把握すると、老後に不足するであろう資金を正確に計算でき、いくら資産運用で補うべきか、より現実的な目標を立てられます。まずは現状を把握しましょう。

老後資金を上手に切り崩す

老後資金1億円を長持ちさせるには、貯蓄の賢い取り崩し方が鍵となります。

代表的な方法に、定額取り崩し方式と定率取り崩し方式があります。

- 定額取り崩し方式:毎月決まった額を取り崩す方法

- 定率取り崩し方式:残高の一定割合を取り崩す方法

定額取り崩し方式は、毎月一定額を引き出すシンプルな方法で、家計管理が容易なのがメリットです。

一方、定率取り崩し方式は、残高に対して決まった割合を取り崩すため、資産が減っても破綻しにくい利点があります。

たとえば、運用しながら定率で取り崩せば、資産の目減りを抑えつつ生活費を確保できます。

ご自身のライフスタイルや運用状況に応じて、最適な方法を選ぶことが重要です。

老後資金を1億円以上に増やす資産運用先

インフレによる実質的な資金の目減りに負けず、不測の事態に対応できるだけの資産を溜めるためには、利回り3%以上での運用継続が重要です。

利回り3%以上で運用でき、資産を1億円以上への増加が期待できる資産運用方法としては、以下の3つがおすすめです。

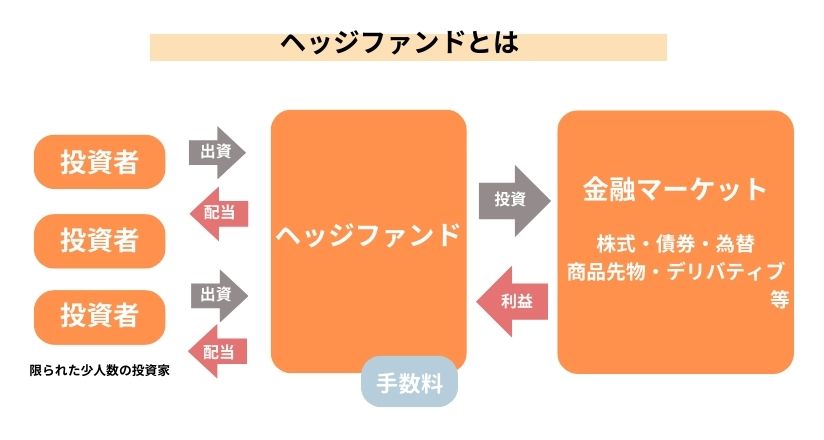

ヘッジファンド|利回り10%以上

ヘッジファンドでは「私募形式」で機関投資家や富裕層などの投資家から資金を集め、ファンドマネージャーの運用によって出た利益を投資家に還元します。

投資家は投資のプロに運用を任せられるので、投資初心者の方でも始めやすい特徴があります。

| 期待利回り | 10%以上 |

|---|---|

| メリット | ・高い利回りを期待できる ・投資のプロに運用を任せられる ・下落相場でも利益が狙える |

| デメリット (注意点) | ・高額な手数料が発生する ・最低投資額は1000万円~と高額 |

ヘッジファンドは主に機関投資家や富裕層を対象に投資家を集めるため、一般的には耳にする機会が少ないかもしれません。

しかし、日本のヘッジファンドであれば個人投資家でも受け付けているため、1000万円以上のまとまったお金が手元にある方には運用のチャンスがあります。

ヘッジファンドの魅力は何と言っても利回りの高さ。

投資信託では実施できない高度な投資戦略を駆使し、市場が下落傾向にあるときでも積極的に収益を狙う「絶対収益追求型」の投資なので、10%以上の利回りが期待できるのです。

さらに、ヘッジファンドは成功報酬が主な手数料となっているため、利益の捻出に全力を尽くしてくれます。

ただし、利回りが高い反面リスクもあるため、運用成績の低い会社を選んでしまうと損をしてしまうリスクも。

本記事では特におすすめのヘッジファンド「アクション」、「ハイクアインターナショナル」を紹介します。

アクション合同会社

| 運用会社 | Action合同会社 |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(東京) |

| 主な投資対象 | 事業投資・Web3事業・短期ファイナンスなど |

| 主な投資戦略 | ・株式の成長投資戦略 ・エンゲージメント投資 ・ポートフォリオ投資戦略 |

| 利回り | 17.35%(2024年度実績) |

| 最低投資金額 | 500万円 |

| 運用の相談 | 面談 |

| 公式サイト | アクション |

2023年に設立されたアクションは、元トレイダーズホールディングス取締役の古橋弘光氏が代表を務めるヘッジファンドです。

金融業界で30年以上の経験を持つ古橋氏が、事業投資・Web3事業・短期ファイナンスなど幅広い分野で運用を行っています。

2024年度には運用成績として17.35%を達成しており、安全な投資のポートフォリオのひとつに入れると良いでしょう。

- 圧倒的な運用実績

(※2024年度は年利17.35%) - 金融業界経験30年以上の実力ある運用チーム

- 多角的な投資でリスク分散

(事業投資、ファイナンス、Web3事業など) - 最低投資額500万円から

- ロックアップは1年間あり

アクション合同会社は、事業融資、Web3、ファイナンスなど多様な投資戦略を採用し、年間運用想定12〜17%(2024年度実績は+17.35%)リターンのヘッジファンドです。

1億円規模の資産運用を検討されている方にとって、同社へのポートフォリオ組み入れは、伝統的資産(株式・債券)のボラティリティを相殺し、資産全体の安定性と収益率を同時に引き上げる「戦略的な分散先」として極めて有効です。

最低投資額が500万円とヘッジファンドとしては比較的低く、役員陣や実績を公式サイトで公開するなど透明性が高いのが特徴です。

出資した資金は1年間のロックアップ期間があるため、余剰資金での投資が推奨されます。興味がある場合は、公式サイトから無料面談を申し込むことで詳しい説明を受けてみましょう。

ハイクアインターナショナル

| 運用会社 | 合同会社 ハイクア・インターナショナル |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(大阪) |

| 主な投資対象 | SAKUKO VIETNAM (ベトナム企業) |

| 主な投資戦略 | 事業融資 |

| 年間期待利回り | 年利12% |

| 最低投資金額 | 500万円 |

| 運用の相談 | 資料請求・面談 |

| 公式サイト | ハイクア・インターナショナル |

ハイクアインターナショナルは、年間12%(固定)の配当を実現している注目のヘッジファンドです。

関連会社のサクコベトナムへの事業融資を通じて、安定した収益を生み出しています。

なお、SAKUKOは大阪からベトナムに進出した企業で、日本製品販売店やスイーツ店、ホテルを多数展開しており、会長はハイクア社の代表でもある梁秀徹氏。日本メディアにもたびたび取り上げられる企業です。

- 年利12%固定の高利回り

市場変動に左右されない安定収益 - 株価変動リスクがない

事業融資型なので株式市場の影響を受けない - 高い透明性と信頼性

投資先の事業内容が明確で追跡可能 - 成長市場での運用:

ベトナムは年間6~7%の経済成長を継続中 - 定期的なキャッシュフロー

3ヶ月ごとに3%ずつ、年4回の分配金 - 最低投資額500万円から

他のヘッジファンドより参入しやすい

最低投資額が500万円とヘッジファンドとしては比較的低く、ポートフォリオに組み込みやすいのが特徴です。

株式投資と異なり、企業が売上を出せば利息が得られるため、リターンまでの過程がシンプルで直接的です。

代表者が情報開示に積極的で、出資前に無料面談が可能、出資後も事業報告会があるなど透明性も高いと言えます。

もしあなたが「1億円の大切な資産を減らさず、かつインフレに負けないゆとりを確保したい」と願うなら、市場の乱高下に左右されない事業融資型の当ファンドは理想的な選択肢です。

1億円を切り崩すだけの生活から、事業の成長を利息として受け取る仕組みへと、あなたのポートフォリオをアップグレードしてみませんか。

まずは無料の資料請求で詳細な投資条件をご確認ください。年利12%の安定した固定リターンを実現する投資モデルの仕組みを詳しく知れます。

ハイクア社についてのより詳しい解説が知りたい方は、以下の記事をご確認ください。

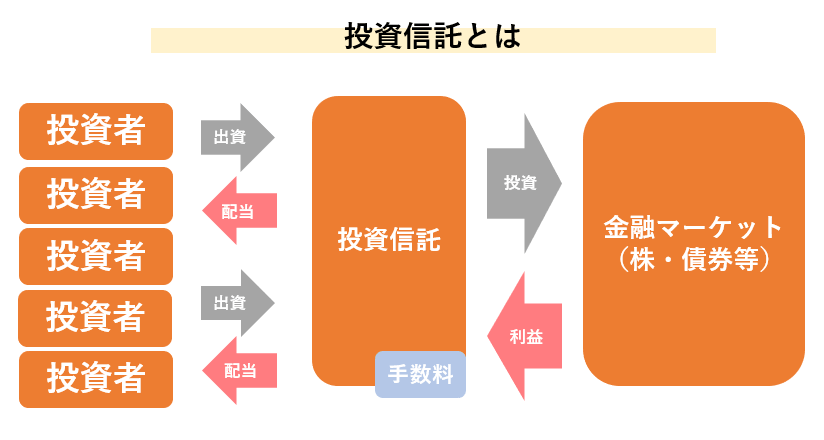

投資信託|利回り3-4%

投資信託もヘッジファンド同様に、投資家から資金を集め、ファンドマネージャーの運用によって利益を得ます。

ヘッジファンドと大きく異なる点は、手軽さにあるでしょう。

| 期待利回り | 3-4% |

|---|---|

| メリット | ・投資のプロに運用を任せられる ・小額から始められる ・馴染みある証券会社から購入可能 |

| デメリット (注意点) | ・成績に見合わない手数料がかかる ・市場が落ち込んでいるときは 利益を出しづらい |

投資信託は、SBI証券や楽天証券などの名の通った有名証券会社を通じて購入が可能。また最低投資額も100円~と手軽に安心して始められるのはメリットですね。

ただし、ヘッジファンドとは異なり、分散投資ができない、戦略の幅が狭いといった特徴があるので、投資対象の市場が落ち込んでいる場合には利益を出しづらい注意点もあります。

さらに、成績が悪い時でも手数料を徴収したりと、運用成績に見合わない手数料が発生してしまう点もデメリットでしょう。

投資信託は少額から始められますから、様々な銘柄に分散投資してリスクの分散を図り、また手数料が引かれてもしっかりと利益として残るようなファンドを選ぶようにしましょう。

投資信託については以下の記事でも詳しく解説がありますので、是非あわせてご確認ください。

株式|利回り4-5%

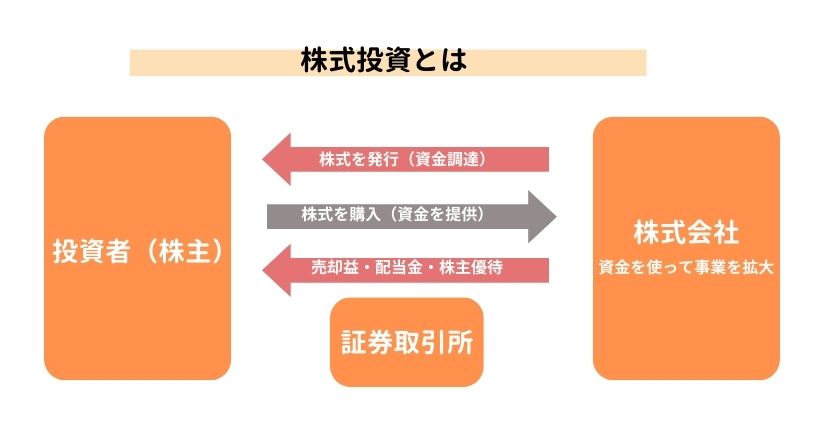

株式投資では、株式の売却益や配当金などで利益を得られます。

ヘッジファンドや投資信託とは異なり、投資家自身で運用するため手数料などのコストが抑えられます。

| 期待利回り | 4-5% |

|---|---|

| メリット | ・手数料などのコストが抑えられる ・小額からでも始められる ・配当金・売却益の両方から収益を 得られる |

| デメリット (注意点) | ・自己運用をする必要があり専門知識 が必要 ・情報収集・分析に手間がかかる |

株式投資には「バリュー株投資」と「グロース株投資」の2種類があります。

「バリュー株投資」は様々な指標を駆使して割安となっている銘柄を選定しなくてはならず、投資初心者には難しい手法です。

投資初心者の方が安易に手を出してしまうと損失の出る可能性が高いため、「バリュー株投資」を得意とするヘッジファンド等に任せたいところです。

一方の「グロース株投資」でも様々な指標を使用してグロース株を選定しますが、言ってしまえば「世間で注目をされていて、将来が期待されている企業」の銘柄に投資するだけでも案外値上がりを期待できるので、投資初心者・中級者にもおすすめ。

- リクルート

- メルカリ

- ウェルナビ など

株式投資は銘柄の選定や売買のタイミング、ポートフォリオの管理すべてを自分でやる必要がありますが、売買の流れや市場の動きを把握できますので、分散投資の一環として少額をトライしてみてはいかがでしょうか。

株式投資の難易度や、高利回りを狙う他の投資方法について、さらに詳しく知りたい方はこちらをご覧ください。

債券|利回り1-3%

後資金を1億円以上に増やす資産運用先として、債券は安定した運用を目指す上で重要な役割を果たします。

債券は国や企業が資金調達のために発行する借用証書であり、投資家は定期的に利子収入を得て、満期時には元本が戻ってきます。

株式よりも価格変動が小さく、比較的リスクを抑えて運用できるため、老後資金のような「守りの資産」に適しているとされています。

利回りは発行体の信用力や期間によって異なり、日本国債は現在1.0%前後、信用格付けの高い社債では1.0%〜3.0%以上の水準も期待できます。

インフレに連動する債券も物価上昇への備えとして有効です。ただし、発行元の信用力が下がると元本割れのリスクもあるため、株式など他の資産と組み合わせての分散投資が賢明です。

しかし、債券の低利回りでは、インフレや物価高による資産目減りを防ぎきれないのが実情です。

1億円の資本を活かし、真の安心を手に入れたい富裕層には、下落耐性と年利10%超の両立を目指すヘッジファンドが最適。プロの高度な戦略で、資産を守りながら「増やす」体制を整えましょう。

また、国債への投資を検討する方も多いでしょう。個人向け国債の具体的な増え方やシミュレーションについて、さらに詳しく知りたい方はこちらをご覧ください。

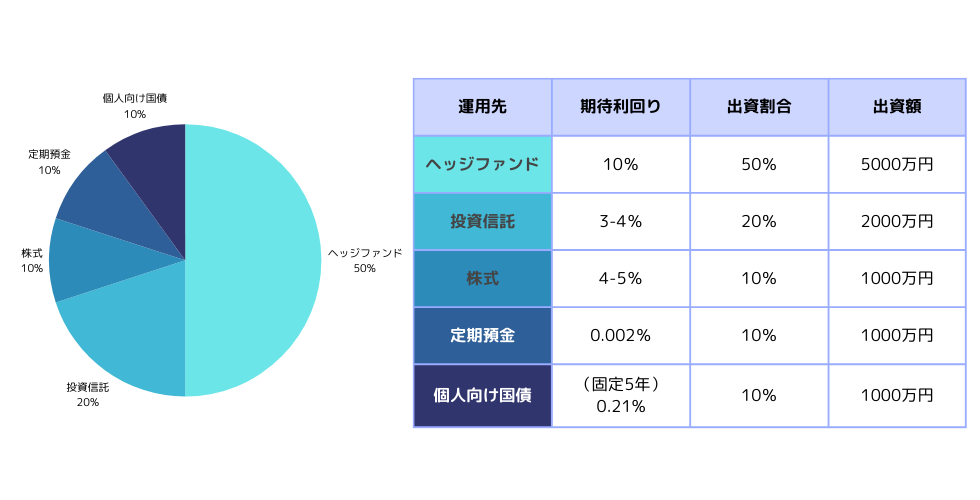

老後資金1億円超えの生活レベルを実現するポートフォリオ例

老後資金を1億円以上にふやすためのポートフォリオ例をご紹介します。

ヘッジファンドは期待利回りが10%以上と、高利回りが期待できる資産運用先です。

ヘッジファンドに預けるだけでファンドマネージャーが状況に応じて分散投資し、さらに高度な戦略を駆使して下落市場への耐性もあります。

高利回りかつリスク管理にも優れているため、出資割合は50%と資金の多くをヘッジファンドに回して効率よく利益を狙いましょう。

投資信託は下落市場では運用成績が悪くなる傾向にありますが、ヘッジファンドが投資していない投資先に個人的に分散投資をするとリスク管理ができます。

例えヘッジファンドで成績が悪かったとしても投資信託で補える可能性が高まるため、出資割合は20%と2番目に多く出資をしました。

株式に関しては、投資初心者にも始めやすい「グロース株投資」をポートフォリオに組み込んでいます。

株式投資では経済や金融の知識を付けられるので、将来的に資産運用をするためだけでなく、幅広い意味で自分の財産となるでしょう。株式投資は将来の自分のために投資をする意識で、1億円のうち10%は出資できると良いですね。

銀行での預貯金は運用している全期間で元本保証となります。

また定期預金は満期まで預ければ利息がプラスされるので、「資産の保全」として定期預金をポートフォリオに組みました。

ただし、銀行が破綻した場合には「ペイオフ制度」で1金融機関あたり1人につき1000万円までしか保証されないため、1億円のうちの10%(1000万円)を出資する形式を取っています。

最後に個人向け国債ですが、こちらは「元本確保」の金融商品となっており、途中解約をしない限りは元本が保証されます。

また定期的に利息も受け取れるので、国債に関しても「資産の保全」を目的として、多くの割合は取らずに10%をポートフォリオに組み入れました。

次の章では、上記ポートフォリオで20年運用をした場合のシミュレーションをしてみます。

老後資金を1億円以上に増やす|運用シミュレーション

前の章では老後資金を1億円以上にふやすためのポートフォリオの例を見ました。

ポートフォリオで実際に運用した場合の、5年後、10年後、20年後の運用益はどのくらいになるのかシミュレーションをしてみましょう。

本来、利回りは市場の変動の影響を受けて毎年異なりますが、各運用先の利回りが20年間固定していたとして紹介します。

| 出資先 | 出資額 | 5年後 | 10年後 | 20年後 |

|---|---|---|---|---|

| ヘッジファンド | 5000万円 | 8052万円 | 1億2968万円 | 3億3637万円 |

| 投資信託 | 2000万円 | 2318万円 | 2687万円 | 3612万円 |

| 株式 | 1000万円 | 1216万円 | 1482万円 | 2191万円 |

| 定期預金 | 1000万円 | 1000万1000円 | 1000万2000円 | 1000万円4001円 |

| 個人向け国債 (固定5年 /単利) | 1000万円 | 1010万5000円 | 1021万円 | 1042万円 |

| 元本 +受け取れる利息 | 1億円 | 1億3596万円 | 1億9150万円 | 4億1482万円 |

結果、運用開始からたった5年でも3600万円の利息を得られ、資金の合計は10年後には約2倍、20年後には4倍以上にも増やせました。

あくまでも各運用先の利回りが20年間固定していた場合のシミュレーションにはなりますが、運用先を分散すると効率的に運用益を得られる事がわかりましたね。

もし、5000万円を運用した場合、老後の生活がどう変わるか、具体的なシミュレーションで詳しく知りたい方はこちらをご覧ください。

老後も高い生活レベルを維持するために|資産1億円以上に増やすコツ

では最後に、老後資産を1億円以上に増やすためのコツをご紹介したいと思います。

「余裕資金」とは、全体の資金から「生活費」と「近い将来使い道が決まっている資金」を引いて残った、使い道の決まっていない・マイナスとなっても支障のない資金です。

「余裕資金」での投資が推奨されています。

資金は「生活費」「近い将来使い道が決まっている資金」「余裕資金」の3つに分け、投資は「余裕資金」でしましょう。

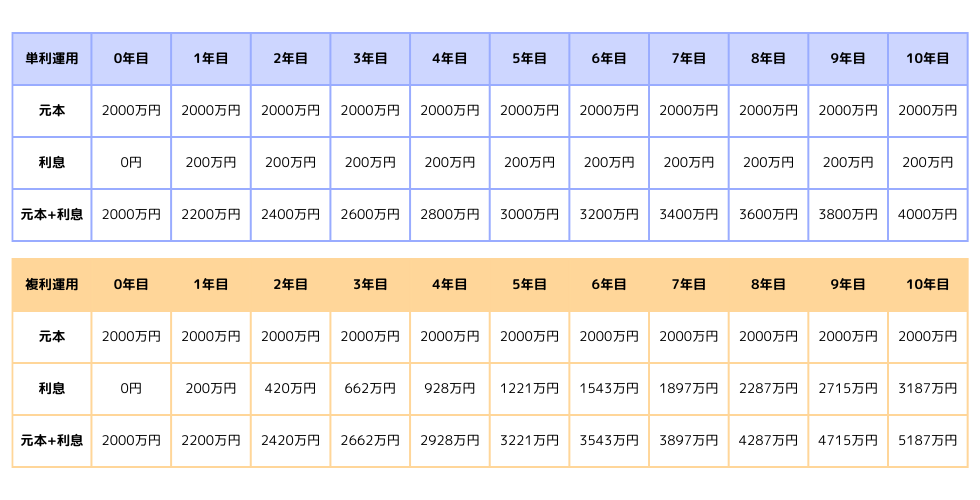

「複利運用」とは、運用で得た利息を元本に組み入れて再投資し、利息がさらなる利息を生み出す相乗効果を指します。

ちなみに資産運用をして得た利息は元本にプラスせずに受け取り、毎回同じ元本の額での運用を「単利運用」と言います。

では元本2000万円を10年間10%の利回りで運用をした場合、「複利運用」と「単利運用」ではどのような違いがあるのかを見比べてみましょう。

ご覧いただいたように、「単利運用」では10年後の元本+利息の合計は4000万円だったのに対し、「複利運用」では5487万円と、約1500万円の差があります。

資産運用をする際には「複利運用」し、効果的に利益を得るようにしましょう。

また資産運用は「分散投資」をしてリスクの分散をしましょう。

具体的には「銘柄」「時間」「地域」で分散投資します。国内と海外、アジアと欧州、債券と株式、円とドルなど、特性が異なる銘柄や地域に分散して投資するのがおすすめです。

また投資時期については長期間・積み立てにて出資しましょう。

長期間・積み立てにすると、例えばアジアの銘柄Aがマイナスになっても欧州の銘柄Bがプラスであればリスク分散が可能ですし、長期間・積み立てで出資すると値動きの平均化を図れます。

資産運用は「余裕資金」「複利運用」「分散投資」を心がけると、より効果的に収益を獲得できるでしょう。

ヘッジファンドは、市場の変動に左右されず、効率的な資産増加を目指すプロの運用です。老後資金の不安解消を助けてくれるでしょう。

よくある質問

老後資金1億円の生活レベルに関してよくある質問についてまとめました。

まとめ

本記事では、老後資金1億円でどのくらいの期間、どのような生活を送れるのかを徹底的に解説しました。

寿命の長期化や働き方の変化、さらにはインフレの長期化といった影響を考慮すると、結論として老後資金は1億円では足りません。

今1億円が手元にある方もない方も、早いうちから積極的に資産運用をし、将来のために準備をおすすめします。

筆者がおすすめするヘッジファンドについては、以下の記事でも紹介しています。

ヘッジファンドについてより詳しく知りたい方や、日本のおすすめヘッジファンドをランキング形式で知りたい方は是非ご参考ください。