退職金を受け取ったら、まずは銀行の定期預金…でも本当にそれでいいのでしょうか?

実は今、退職金専用の特別金利プランが各銀行で用意されており、通常の定期預金より有利な条件で預けることができます。

しかし一方で、「金利3%!」と謳っていても実は3ヶ月だけ、その後は0.225%になるなど、注意すべき落とし穴も存在します。

銀行の定期預金(年0.275%)ではインフレで実質マイナスです。月3万円の年金不足を補うなら、実績17.35%のアクションや年12%固定配当のハイクアも選択肢にいれましょう。

【最新】退職金定期預金の金利ランキング

まずは、多くの方が最初に検討される退職金専用定期預金の最新金利ランキングからご紹介します。

以下の金利は初回限定・期間限定がほとんどです。 「年3.0%」と表示されていても、実際は3ヶ月のみで、その後は0.225%になるケースが多いので注意が必要です。

| 順位 | 銀行名 | プラン名 | 金利 (税引前) | 適用期間 | 最低預入額 | 注意点 |

|---|---|---|---|---|---|---|

| 1位 | 西京銀行 | 退職金定期預金 | 3.0% | 3ヶ月 | 100万円 | 山口県周辺限定 3ヶ月後は0.225% |

| 2位 | みずほ銀行 | 退職金運用プラン | 2.2% | 3ヶ月 | 100万円 | 投資信託セット で金利UP |

| 3位 | みなと銀行 | セレクトG | 2.0% | 1年 | 500万円 | 兵庫県周辺限定 投資信託とセット |

| 4位 | 三井住友信託 | 退職金特別プラン | 2.0% | 3ヶ月 | 500万円 | 全国対応 投資信託セット可 |

| 5位 | 第四北越銀行 | ワンダフルライフ | 1.302% | 3ヶ月 | 300万円 | 新潟県周辺限定 |

| 6位 | 三菱UFJ信託 | 退職者特別プラン | 1.2% | 3年 | 500万円 | 全国対応 大手の安心感 |

| 7位 | トマト銀行 | セカンドプラスα | 1.1% | 3ヶ月 | 100万円 | 岡山県周辺限定 |

| 8位 | オリックス銀行 | eダイレクト定期 | 0.75% | 1年 | 100万円 | ネット専用 中途解約不利 |

| 9位 | ゆうちょ銀行 | 定額貯金 | 0.275% | 10年 | 1,000円 | 全国対応 いつでも解約可 |

| 10位 | 三菱UFJ銀行 | スーパー定期 | 0.275% | 1年 | 100万円 | 退職金専用 プランあり |

| ☆☆おすすめ アクション | ヘッジファンド | 17.35% | − | 500万円 | 手数料なし いつでも解約可 | |

| ☆おすすめ ハイクアインターナショナル | プライベートデットファンド | 12.0% | − | 500万円 | 手数料なし いつでも解約可 | |

特に注目すべきは、銀行預金を大きく上回る高利回りを実現しているアクションとハイクアインターナショナルです。銀行の約40倍の利回りで、年金の不足分を補える可能性があります。

主要銀行の退職金プラン徹底比較

ここでは、多くの方が利用を検討されるメガバンク・ゆうちょ銀行・ネット銀行の退職金プランを詳しく比較します。

メガバンク・ゆうちょ銀行の退職金プラン一覧

| 銀行名 | プラン名 | 金利 | 期間 | 最低額 | 条件 |

|---|---|---|---|---|---|

| ゆうちょ銀行 | 定額貯金 | 0.275% | 10年 | 1,000円 | なし |

| 三菱UFJ銀行 | 退職金運用プラン | 1.2% | 3ヶ月 | 500万円 | 投資信託セット |

| みずほ銀行 | 退職金運用プラン | 2.2% | 3ヶ月 | 100万円 | 退職1年以内 |

| 三井住友銀行 | 退職金特別プラン | 2.0% | 3ヶ月 | 500万円 | 投資信託50%以上 |

ゆうちょ銀行の退職金定期預金

| 金利 | 0.275%(定額貯金10年) |

|---|---|

| メリット | ・全国どこでも利用可能 ・1,000円から預入可能 ・6ヶ月経過後はいつでも解約可能 |

| デメリット | ・金利が低い ・退職金専用の特別プランなし |

| こんな方向け | 安心感を最重視する方 |

ゆうちょ銀行は全国約24,000の郵便局で手続きができるという圧倒的な利便性が魅力です。

残念ながら、他の銀行のような「退職金専用の特別金利キャンペーン」は実施していませんが、定額貯金なら6ヶ月経過後はいつでも解約可能で、急な出費にも対応できる柔軟性があります。

「ゆうちょ銀行に退職金2,000万円を10年預けたら?」

年0.275%の金利で10年間預けた場合:

2,000万円 → 約2,055万円(+55万円)

10年で55万円の利息は一見すると悪くないように見えますが、インフレ率2%が続けば、実質的な価値は1,680万円相当に目減りしてしまいます。

そのため、ゆうちょ銀行は「生活費3〜6ヶ月分の緊急資金」を預ける先としては最適ですが、退職金全額を預けるには適していないと言えるでしょう。

| おすすめする人 | おすすめしない人 |

|---|---|

| ・絶対に元本を減らしたくない ・年金だけで生活できる ・近くに郵便局がある | ・インフレに対応したい ・老後資金を増やしたい ・月3万円の赤字を補填したい |

「安心感は欲しいけど、金利0.275%では老後が不安…」という方へ。

ゆうちょ銀行の安全性を保ちながら、圧倒的な利回りを実現する選択肢があります。

| ゆうちょ銀行 (定額貯金) | アクション (ヘッジファンド) | |

|---|---|---|

| 年利 | 0.275% | 17.35% |

| 500万円 運用時の 年間収入 | 1.4万円 (月1,100円) | 85万円 (月7万円) |

| 10年後の 累計収入 | 14万円 | 850万円 |

| インフレ 対応 | 実質マイナス | 物価上昇を上回る |

| 安全性 | 元本保証 | 元本保証なし (分散投資でリスク軽減) |

ゆうちょ銀行は「生活費の確保」として最低限の資金を預け、退職金の本体は実績17.35%のアクションや年利12%固定のハイクアで運用する。これが、退職金世代の賢い新常識です。

三菱UFJ銀行・三井住友銀行・みずほ銀行の比較

| 銀行名 | 通常金利 | キャンペーン金利 | 条件 | 特徴 |

|---|---|---|---|---|

| 三菱UFJ銀行 | 0.275% | 最大1.0% (3ヶ月) | 投資信託 同時購入 | 退職金受取口座 指定で優遇 |

| 三井住友銀行 | 0.275% | 最大2.0% (3ヶ月) | 投資信託 50%以上 | SMBCダイレクト で金利UP |

| みずほ銀行 | 0.275% | 最大2.2% (3ヶ月) | 退職金 1年以内 | みずほマイレージ クラブ特典 |

メガバンク3行の退職金プランは、どれも「投資信託とのセット購入」が高金利の条件となっています。

各行の退職金プランの実態

退職金1,000万円を預ける場合

- 500万円:定期預金(年1.0%・3ヶ月)

→ 利息約1.25万円 - 500万円:投資信託購入(手数料2〜3%)

→ 初年度10〜15万円の手数料

結果、高金利の利息より投資信託の手数料の方が高い可能性があります。

最も高い1.2%の金利を得るには、

- 退職金の50%以上を投資信託で運用する必要がある

- SMBCダイレクトの契約が必須

- 3ヶ月後は通常金利0.275%に戻る

リスクを取りたくない方には不向きなプランです。

他行と比べて金利は低めですが:

- 投資信託の購入比率が比較的自由

- みずほマイレージクラブのステージ特典が充実

- 退職金受取から1年以内なら申込可能

金利は低いものの、条件の柔軟性では一番使いやすいと言えます。

メガバンクを選ぶメリット・デメリット

| メリット | デメリット |

|---|---|

| ✓ 全国に支店がある ✓ 対面で相談できる ✓ 大手の安心感 ✓ 他サービスとの連携 | ✗ 実質的な金利が低い ✗ 投資信託の手数料が高い ✗ 営業が強い場合がある ✗ 手続きが複雑 |

結局、メガバンクの退職金プランはお得なの?

正直なところ、「投資信託を買わされる」リスクを考えると、必ずしもお得とは言えません。

ただし、以下のような方にはメリットがあります。

- もともと投資信託での運用を検討していた方

- 退職金の振込先として指定されている方

- 住宅ローンなど他の取引がある方

それ以外の方は、のちほどご紹介する「ネット銀行」や「個人向け国債」の方が、シンプルで有利な条件で運用できる可能性が高いでしょう。

銀行の投資信託セット販売に不安を感じる方は、2024年実績17.35%を記録したアクション合同会社や手数料なしで12%固定配当のハイクアインターナショナルも選択肢として検討する価値があります。

退職金を銀行に預ける前に知っておくべき3つの真実

多くの方が「とりあえず銀行に預けておけば安心」と考えがちですが、実は銀行預金にも見落としがちなリスクがあります。

【真実1】高金利は最初の3ヶ月だけ

「年3.0%の特別金利!」という広告を見て飛びつく前に、必ず確認すべきことがあります。

| 期間 | 適用金利 | 受取利息(税引前) |

|---|---|---|

| 最初の3ヶ月 | 年3.0% | 約7.5万円 |

| 4ヶ月目〜1年 | 年0.225% | 約1.7万円 |

| 1年間の合計 | — | 約9.2万円 |

※実効金利に換算すると年0.92%程度になります。

さらに、ここから約20%の税金が引かれるため、実際の手取りは約7.3万円。1,000万円を1年間預けて7.3万円では、実質利回りは0.73%にしかなりません。

このように「高金利」の実態は期間限定。

本当に安定した利回りを求めるなら、期間限定ではない継続的な高利回りを検討する価値があります。

銀行の「最初の3ヶ月だけ高金利」に振り回されるより、毎年安定したリターンが期待できる運用先を検討しましょう。

- アクション合同会社

2024年度実績17.35%|四半期ごとの運用報告で透明性も確保 - ハイクアインターナショナル

年利12%固定配当|手数料なしで年4回の確実な配当

どちらも期間限定ではなく継続的な高利回りを実現。まずは無料相談や資料請求で、詳しい運用戦略を確認してみてください。

【真実2】インフレで実質マイナス運用になっている

2026年現在、日本のインフレ率は約2%で推移しています。これが退職金にどう影響するか、具体的に見てみましょう。

退職金2,000万円を年0.275%の定期預金に10年間預けた場合:

| 名目上の金額 | 2,055万円(+55万円) |

|---|---|

| インフレ考慮後の価値 | 1,680万円相当(-320万円) |

つまり、銀行に預けているだけで10年で320万円分の購買力を失うことになります。

これは「100円で買えたものが10年後には122円になる」ということ。退職金を守っているつもりが、実は確実に目減りしているのです。

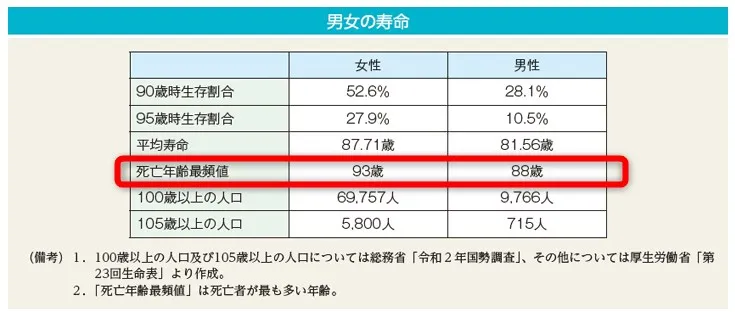

【真実3】年金だけでは月3〜5万円の赤字が30年続く

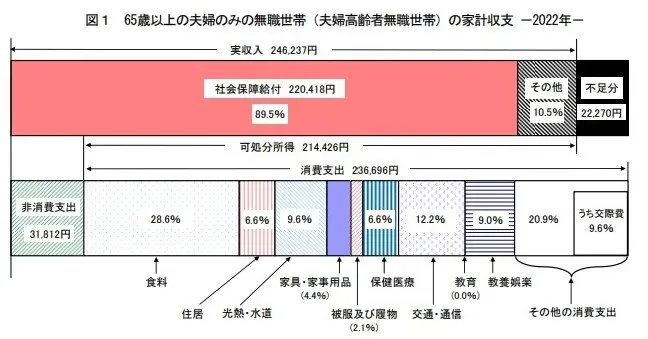

総務省の「家計調査報告」によると、65歳以上の夫婦世帯は毎月赤字になっているのが現実です。

老後の家計収支の現実

| 年金収入 | 約24万円 |

|---|---|

| 生活費 | 約27万円(最低限) 約38万円(ゆとりある生活) |

| 毎月の赤字 | 3〜14万円 |

この赤字を30年間(60歳から90歳まで)続けると、

- 最低限の生活:月3万円 × 12ヶ月 × 30年 = 1,080万円の不足

- ゆとりある生活:月14万円 × 12ヶ月 × 30年 = 5,040万円の不足

さらに年金支給額も減少中

追い討ちをかけるように、年金支給額自体も年々減少しているのです。

| 調査年 | 厚生年金 (月額) | 15年前との差 |

|---|---|---|

| 2005年 | 167,172円 | – |

| 2010年 | 150,034円 | ▲17,138円 |

| 2015年 | 145,305円 | ▲21,867円 |

| 2020年 | 144,366円 | ▲22,806円 (年27.6万円減) |

月2.3万円の減少は30年間で828万円もの差に。退職金を運用しなければ、この減少分も補えません。

医療費・介護費用の増加も

さらに忘れてはいけないのが、想定外の出費です。

- 医療費の増加:75歳以降は自己負担額が増加

- 介護費用:月額平均8.3万円(生命保険文化センター調査)

- 住宅の修繕費:築30年で500万円以上必要なケースも

「退職金2,000万円があれば大丈夫」は本当?

残念ながら、退職金を銀行に預けているだけでは、最低限の生活すら危ういのが現実です。

ここまで見てきたように、銀行の定期預金だけでは老後の赤字を補填できません。

そこで注目されているのが、銀行を通さずに企業に直接融資する「融資型ファンド」です。

| 定期預金 | 融資型ファンド | |

|---|---|---|

| 年利 | 0.275% | 12% |

| 500万円の年間収入 | 1.4万円 | 60万円 |

| 月換算 | 1,100円 | 5万円 |

特に「ハイクアインターナショナル」は、最低投資額500万円から始められ、3ヶ月ごとに15万円の配当を受け取れます。

【注意】退職金運用でよくある失敗パターン

- 銀行の営業に乗せられて投資信託を購入

→ 手数料3%+信託報酬2%で初年度から5%のマイナススタート - 「年7%」の表示に飛びついて退職金専用定期

→ 実は3ヶ月だけで、年間では0.75%程度 - FXや仮想通貨で一発逆転を狙う

→ 退職金の半分以上を失うケースも

退職金運用は「増やす」より「減らさない」ことが重要。「減らさない」ための第一歩は、実績と透明性のある運用先を選ぶことです。

アクション合同会社なら、四半期ごとの運用報告書で「何に投資しているか」が明確。金融のプロが30年超の経験で運用し、2024年度実績17.35%を公開しています。

- 直近の年利実績が+17.35%

- 金融業界30年以上のプロが運用

- 四半期レポートで運用の透明性が高い

退職金の預け先総合ランキング【安全性×収益性で評価】

ここからは、銀行預金を含めたすべての退職金の預け先を「安全性」と「収益性」で総合評価したランキングをご紹介します。

まずは、あなたの投資スタイルを確認してみましょう。

| 質問 | A | B | C |

|---|---|---|---|

| 元本割れリスク | 絶対に避けたい | 多少なら許容 | 長期なら許容 |

| 目標利回り | 年1-2%で十分 | 年3-5%欲しい | 年10%以上狙いたい |

| 運用期間 | いつでも解約したい | 3-5年は預けられる | 10年以上OK |

- Aが多い方

→「守り重視型」(ランキング8-11位がおすすめ) - Bが多い方

→「バランス型」(ランキング3-7位がおすすめ) - Cが多い方

→「積極運用型」(アクション・ハイクアインターナショナルがおすすめ)

各預け先をクリックで詳細へジャンプ▼

| 順位 | 預け先 | 期待年利 | 元本保証 | 最低額 | 特徴 |

|---|---|---|---|---|---|

| 1位 | アクション | 12-17% | なし (中リスク) | 500万円 | 高リターン実績 |

| 2位 | ハイクア インターナショナル | 12%(固定) | なし (低リスク) | 500万円 | 安定配当 |

| 3位 | 投資信託(NISA) | 3-8% | なし (中リスク) | 100円 | 非課税 |

| 4位 | 個人向け国債 | 1.1-1.35% | あり(国) | 1万円 | 最も安全 |

| 5位 | 社債 | 1-3% | あり (倒産除く) | 10万円 | 大手企業なら安心 |

| 6位 | 退職金専用定期 | 0.8-3% ※初回3ヶ月 | あり | 100万円 | 期間限定 |

| 7位 | 株式投資 | 3-5% (配当) | なし (高リスク) | 10万円 | 配当+優待 |

| 8位 | 外貨預金 | 2-5% | なし (為替リスク) | 10万円 | 米ドル高金利 |

| 9位 | ネット銀行定期 | 0.3-1% | あり | 1万円 | ネット完結 |

| 10位 | メガバンク定期 | 0.275% | あり | 1万円 | 対面相談可 |

| 11位 | 普通預金 | 0.02-0.1% | あり | 1円 | 生活費のみ |

【1位】アクション合同会社|年利17%の実績(ヘッジファンド)

| 項目 | 詳細 |

|---|---|

| 年率リターン | 年12〜17%想定 ※2024年度実績:17.35% |

| 運用会社 | Action合同会社 |

| 設立 | 2023年 |

| 本社所在地 | 日本(東京) |

| 最低投資額 | 500万円 |

| 主な投資対象 | ・バリュー株投資 ・事業投資 ・Web3事業 ・ファクタリングなど |

| 運用手法 | 4つの収益源で分散運用 |

| 運用の相談 | 無料個別相談あり |

| 運用レポート | 月1回発行 |

| 公式サイト | https://action-goudou.co.jp/ |

なぜ退職金運用にヘッジファンドが選ばれているのか

まず現実を見てみましょう。銀行定期預金(年0.275%)で500万円を運用しても、年間わずか1.4万円の利息にしかなりません。

月3万円の年金不足を補うには月2.5万円も足りず、さらにインフレ率2%を考慮すると実質マイナス運用です。

そこで今、退職金世代に選ばれているのがヘッジファンドです。

- 銀行預金では老後の赤字を補填できない

年0.275%では月3万円の不足分を補うことは不可能 - インフレに負けない運用が必要

物価上昇率2%に対し、年12〜17%なら資産を守りながら増やせる - 30年の長期運用で複利効果を最大化

60歳から90歳まで、時間を味方につけて安定収入を確保

銀行預金は「守る」だけですが、ヘッジファンドなら「守りながら増やす」ことが可能です。

アクション合同会社が選ばれる3つの理由

数あるヘッジファンドの中でも、アクション合同会社が退職金世代に選ばれる理由は以下の3つです。

- 直近実績17.35%と高い透明性

実績を隠さず明確に開示し、四半期レポートで運用状況を確認できる。設立から一貫した高リターンで継続的な実績がある - 金融のプロが運用

『みんなのFX』を成長させた古橋弘光氏が代表。金融業界20年以上の実績を持ち、「誰が運用しているか」が明確 - 3つの投資領域による徹底したリスク分散

事業投資・短期ファイナンス・Web3事業で分散。1つの市場に依存せず、安定したリターンを実現

「透明な実績」「プロの運用」「徹底した分散投資」の3つが揃った、退職金世代が安心して任せられるヘッジファンドです。

定期預金と比較|500万円運用で年間83.6万円の差

では、具体的にどれくらいの差が生まれるのか、銀行定期預金と比較してみましょう。

| 運用先 | 年利 | 年間収入 | 月換算 |

|---|---|---|---|

| 銀行定期預金 | 0.275% | 1.4万円 | 1,100円 |

| アクション | 17.35% | 85万円 | 7万円 |

| 差額 | — | 83.6万円 | 約6.9万円 |

年間83.6万円の差は、10年で836万円にもなります。

| 年数 | 運用益(年間) | 累計運用益 |

|---|---|---|

| 開始時 | – | 0円 |

| 1年後 | 85万円 | 85万円 |

| 2年後 | 85万円 | 170万円 |

| 6年後 | 85万円 | 510万円 |

6年で元本回収が完了。それ以降は純利益として、毎年85万円を受け取り続けられます。

高リターンには相応のリスクも伴いますが、まずは無料相談で、詳しい運用戦略やリスク管理体制を確認することをおすすめします。

\ まずは運用実績をチェック /

【2位】ハイクアインターナショナル|年利12%固定配当(融資型)

| 項目 | 詳細 |

|---|---|

| 年率リターン | 12%(固定) |

| 運用会社 | 合同会社ハイクア・インターナショナル |

| 設立 | 2023年 |

| 本社所在地 | 日本(大阪) |

| 最低投資額 | 500万円 |

| 主な投資対象 | SAKUKO VIETNAM(ベトナム企業) |

| 運用手法 | 新興国企業への事業融資 |

| 配当頻度 | 年4回 3%ずつ (1月・4月・7月・10月) |

| 運用の相談 | 無料個別相談あり |

| 公式サイト | https://hayqua-international.co.jp/ |

ハイクアインターナショナルは、年利12%の固定配当を実現する融資型ファンドです。

最大の魅力は、毎年安定して12%の配当を受け取れること。配当を生活費に充てることも、再投資して複利効果を狙うこともできます。

なぜ退職金運用に融資型ファンドが選ばれているのか

退職金運用で「元本を守りながら安定した収入が欲しい」という方に、今注目されているのが融資型ファンドです。

銀行定期預金(年0.275%)では500万円を預けても年間わずか1.4万円。一方、融資型ファンドなら年間60万円(年利12%)の安定配当を受け取れます。

その差は年間58.6万円。月換算で約4.9万円の違いが、老後の生活の質を大きく左右します。

- 固定配当12%で収入が安定

年4回(各3%)の配当で計画的な生活設計が可能。毎年確実に60万円を受け取れる - 株式市場の変動に左右されない

ベトナム実店舗ビジネスの売上が原資のため、株価暴落の影響を受けにくい - 手数料なしで実質利回りが高い

信託報酬など保有コストがゼロ。12%の配当がそのまま手元に残る

ヘッジファンドのような高リターンは狙わないが、「安定性」と「予測可能性」を重視する方に最適です。

ハイクアインターナショナルが選ばれる3つの理由

数ある融資型ファンドの中でも、ハイクアインターナショナルが退職金世代に選ばれる理由は以下の3つです。

- 年利12%固定配当の安定性

年4回(1月・4月・7月・10月)各3%ずつ確実に配当。相場変動に左右されず、計画的な生活設計が可能 - ベトナム35店舗超の実店舗ビジネスが裏付け

SAKUKO Vietnam(日本製品小売チェーン)への融資。実店舗の売上から生まれる安定キャッシュフローで年商25億円規模の実績 - 手数料なし&いつでも解約可能

信託報酬などの保有コストがゼロ。急な資金需要にも対応可能(要相談)で透明性の高い運用体制

「固定配当の安定性」「実店舗ビジネスの裏付け」「手数料なし」の3つが揃った、退職金世代が安心して任せられる融資型ファンドです。

定期預金と比較|500万円運用で年間58.6万円の差

では、具体的にどれくらいの差が生まれるのか、銀行定期預金と比較してみましょう。

| 運用先 | 年利 | 年間収入 | 月換算 |

|---|---|---|---|

| 銀行定期預金 | 0.275% | 1.4万円 | 1,100円 |

| ハイクア | 12% | 60万円 | 5万円 |

| 差額 | — | 58.6万円 | 約4.9万円 |

年間58.6万円の差は、10年で586万円にもなります。

| 年数 | 配当額(年間) | 累計配当額 |

|---|---|---|

| 開始時 | – | 0円 |

| 1年後 | 60万円 | 60万円 |

| 3年後 | 60万円 | 180万円 |

| 6年後 | 60万円 | 360万円 |

このように、毎年確実に60万円(年利12%)の配当を受け取れます。元本500万円はそのまま維持されるため、安定した不労所得として活用できます。

特に注目すべきは、ベトナムの経済成長を背景にした安定性です。SAKUKO STORE(日本製品販売店35店舗)、BEARD PAPA(人気スイーツ店11店舗)、SAKURA HOTEL(日本人向けホテル2店舗)を展開し、年商25億円規模の実績があります。

まずは無料の個別相談で、詳しい事業内容や配当の仕組みを確認してみてはいかがでしょうか。

\ 簡単1分!無料資料請求はこちら /

【3位】投資信託(NISA活用)|非課税メリットで実質利回りアップ

2024年から始まった新NISA制度により、投資信託の運用益が永久に非課税になりました。

| 通常の投資 | 利益の20.315%が税金 | 100万円の利益→手取り79.7万円 |

|---|---|---|

| NISA活用 | 税金0円 | 100万円の利益→手取り100万円 |

退職金世代にはリスクを抑えた「バランス型ファンド」がおすすめ。月10万円ずつ積立投資すれば、時間分散でリスクも軽減できます。

退職金世代におすすめの投資信託

| 商品名 | 投資対象 | リスク | 期待リターン | 信託報酬 |

|---|---|---|---|---|

| eMAXIS Slim バランス (8資産均等型) | 国内外の株式・債券・REIT | 中 | 4-6% | 0.143% |

| ニッセイ・インデックス バランスF(4資産均等) | 国内外の株式・債券 | 低-中 | 3-5% | 0.154% |

| たわらノーロード バランス(堅実型) | 債券70%・株式30% | 低 | 2-4% | 0.143% |

NISA枠(年間360万円)を活用すれば、運用益が非課税に。退職金から月30万円ずつ移していけば、リスク分散にもなります。

【4位】個人向け国債|国が保証する最も安全な運用

「絶対に元本を減らしたくない」という方には、個人向け国債が最適です。

| タイプ | 期間 | 金利(2026年1月) | 特徴 |

|---|---|---|---|

| 変動10年 | 10年 | 1.23% | 金利上昇時有利 |

| 固定5年 | 5年 | 1.35% | 中期運用向け |

| 固定3年 | 3年 | 1.10% | 短期運用向け |

銀行定期預金(0.275%)の約4倍の金利で、しかも国が元本を保証。1万円から購入でき、1年経過後はいつでも解約可能です。

個人向け国債の購入方法と注意点

| 購入先 | 手数料 | 購入可能額 | 特徴 |

|---|---|---|---|

| ゆうちょ銀行 | 無料 | 1万円〜 | 全国の郵便局で購入可能 |

| メガバンク | 無料 | 1万円〜 | 口座があれば即購入 |

| ネット証券 | 無料 | 1万円〜 | オンラインで完結 |

毎月発行されており、金利が上昇傾向の今が買い時。退職金の20-30%程度を国債で運用するのが一般的です。

【5位】社債|大手企業の信用力で安定運用

もう少しリターンを狙いたい方は、信用力の高い大手企業の社債がおすすめです。

トヨタ自動車(1.08-1.7%)、JR東日本(1.2-2.8%)など、倒産リスクの低い企業を選べば、銀行預金より高い利回りを安全に狙えます。

2025年発行の主要社債

| 発行企業 | 格付け | 利率 | 期間 | 最低購入額 |

|---|---|---|---|---|

| トヨタ自動車 | AAA | 1.08-1.7% | 2-7年 | 100万円 |

| JR東日本 | AA+ | 1.2-2.8% | 5-10年 | 100万円 |

| ソフトバンクG | A | 3.98% | 7年 | 100万円 |

| 楽天グループ | A- | 2.3-3.2% | 3-5年 | 100万円 |

注意:格付けが低いほど利率は高い傾向にありますが、倒産リスクも上がります。退職金運用ではA格以上を選ぶのが無難です。

【6位】退職金専用定期預金|期間限定の高金利を活用

退職金専用定期預金は、退職後1年以内限定で利用できる特別金利プランです。

退職金専用定期預金の活用法

- 3ヶ月の高金利期間だけ利用

期間終了後は他の運用先へ移す - 複数の銀行を渡り歩く

A銀行(3ヶ月)→B銀行(3ヶ月)→C銀行(3ヶ月) - 投資信託セットは避ける

手数料2-3%で実質マイナスになる可能性

【7位】株式投資|配当金で安定収入を確保

退職金運用での株式投資は、値上がり益より配当金を重視するのがポイントです。

退職金世代におすすめの高配当株

| 銘柄 | 配当利回り | 100株投資額 | 年間配当 | 特徴 |

|---|---|---|---|---|

| THK(6481) | 6.05% | 40.6万円 | 2.5万円 | 機械部品大手 |

| 川崎汽船(9107) | 5.71% | 21.4万円 | 1.2万円 | 海運業界 |

| DIC(4631) | 5.28% | 37.8万円 | 2.0万円 | 化学メーカー |

| マツダ(7261) | 4.54% | 12.1万円 | 5,500円 | 自動車メーカー |

配当金生活シミュレーション

退職金500万円を10銘柄に分散投資(各50万円)した場合:

- 平均配当利回り4%なら年間20万円の配当収入

- 配当金は年2回(6月・12月)に受取

- 株主優待も楽しめる(食品、商品券など)

リスク管理:個別株は値動きが大きいため、退職金の10-20%程度に留めるのが賢明です。

【8位】外貨預金|円安時代の選択肢

日本の低金利に対し、米ドルなら4-5%の金利が期待できます。ただし為替リスクには注意が必要です。

主要通貨の比較

| 通貨 | 金利 | 為替レート | 100万円投資時 年間利息 | リスク |

|---|---|---|---|---|

| 米ドル | 4-5% | 150円 | 4-5万円 | 円高で元本割れ |

| 豪ドル | 3-4% | 98円 | 3-4万円 | 資源価格に連動 |

| ユーロ | 2-3% | 162円 | 2-3万円 | 欧州情勢に左右 |

外貨預金の注意点

往復で2-3%の手数料がかかります。1年の金利が4%でも、手数料を引くと実質1-2%程度に。

例:100万円を米ドル預金→1年後に円に戻す。

・金利収入:+4万円

・為替手数料:-3万円

・実質利益:+1万円(1%)

為替変動リスクを考えると、退職金の5-10%程度に留めるのが無難です。

【9位】ネット銀行定期預金|メガバンクより高金利

ネット銀行は店舗コストがない分、メガバンクの3-4倍の金利を提供しています。

主要ネット銀行の金利比較

| 銀行名 | 1年定期 | 5年定期 | 特徴 |

|---|---|---|---|

| オリックス銀行 | 0.75% | 0.70% | 業界最高水準 ※1年の方が高金利 |

| SBI新生銀行 | 0.8% | 1.2% | キャンペーン多い |

| auじぶん銀行 | 0.4% | 0.5% | au経済圏で優遇 |

| 楽天銀行 | 0.2% | 0.4% | 楽天ポイント連携 |

ネット銀行のメリット・デメリット

| メリット | デメリット |

|---|---|

| ✓ 金利が高め ✓ 24時間手続き可能 ✓ 振込手数料が安い | ✗ 対面相談できない ✗ ATMが限定的 ✗ 通帳がない |

インターネットが苦手な方には不向きですが、金利重視なら検討の価値ありです。

【10位】メガバンク定期預金|安心感は最高だが…

三菱UFJ・三井住友・みずほの3大メガバンクは、安心感は抜群ですが金利は最低水準です。

メガバンクが向いている人

- 対面での相談を重視する方

- 相続・遺言の相談も同時にしたい方

- 年金受取口座として利用中の方

- 住宅ローンなど他の取引がある方

ただし、金利0.275%ではインフレ率2%に完敗。実質的に資産が目減りすることは理解しておきましょう。

メガバンクは「生活費3ヶ月分の緊急資金」を預ける程度に留め、残りはより金利の高い運用先を検討することをおすすめします。

【11位】普通預金|生活費のみに限定すべき

普通預金の金利は0.02-0.1%と限りなくゼロに近いです。退職金をここに置いておくのは最も非効率です。

普通預金の適正額

月の生活費が25万円なら:

- 最低限:75万円(3ヶ月分)

- 理想:150万円(6ヶ月分)

- 上限:300万円(12ヶ月分)

これ以上は機会損失です。定期預金や他の運用先へ移しましょう。

ペイオフ対策:1つの銀行で保護されるのは1,000万円まで。それ以上は複数の銀行に分散しましょう。

退職金2,000万円の理想的な配分プラン【リスク別3パターン】

ここまでご紹介した預け先を、どのように組み合わせれば良いか、具体的なプランを3つご提案します。

プランA:安全重視型(元本保証を最優先)

- 絶対に元本を減らしたくない

- 年金だけでなんとか生活できる

- 投資経験がまったくない

| 運用先 | 金額 | 年利 | 年間収入 |

|---|---|---|---|

| 普通預金 | 300万円 | 0.02% | 600円 |

| 個人向け国債 | 1,000万円 | 1.1% | 11万円 |

| 退職金専用定期 | 700万円 | 0.5% | 3.5万円 |

| 合計 | 0.73% | 約14.6万円 | |

年間14.6万円では月1.2万円にしかならず、老後の赤字は補填できません。

プランB:バランス型(安全性と収益性を両立)

- ある程度のリスクは許容できる

- 年金の不足分を補いたい

- 5-10年は使わない資金がある

| 運用先 | 金額 | 年利 | 年間収入 |

|---|---|---|---|

| 普通預金 | 200万円 | 0.02% | 400円 |

| 個人向け国債 | 500万円 | 1.1% | 5.5万円 |

| 投資信託(NISA) | 800万円 | 4% | 32万円 |

| 融資型ファンド | 500万円 | 12% | 60万円 |

| 合計 | 4.88% | 約97.5万円 (月8.1万円) | |

月8万円の副収入があれば、年金と合わせてゆとりある生活が可能です。

このプランの要となる融資型ファンドについては、ハイクアインターナショナル(年利12%固定)が安定性と収益性のバランスが取れています。より高いリターンを狙うならアクション合同会社(2024年実績17.35%)も検討してみてください。

プランC:積極運用型(高収益を追求)

- 退職金以外にも資産がある

- 投資経験がある程度ある

- 老後も積極的に資産を増やしたい

| 運用先 | 金額 | 年利 | 年間収入 |

|---|---|---|---|

| 普通預金 | 200万円 | 0.02% | 400円 |

| 個人向け国債 | 300万円 | 1.1% | 3.3万円 |

| 融資型ファンド | 500万円 | 12% | 60万円 |

| ヘッジファンド | 500万円 | 17% | 85万円 |

| 投資信託 | 500万円 | 5% | 25万円 |

| 合計 | 8.67% | 約173万円 (月14.4万円) | |

月14万円以上の副収入で、年金生活でも旅行や趣味を存分に楽しめます。

このプランの核となるのが高利回りのヘッジファンドです。

アクション合同会社なら、500万円運用の場合は2024年実績17.35%で月約7.2万円の収益を実現。

ハイクアインターナショナルは固定12%配当で安定性も確保できます。

退職金運用は長期視点が重要

退職金運用は、短期的な値動きに一喜一憂せず、10年、20年という長期スパンで考えることが成功の鍵です。

なぜ長期運用が有利なのか?

- 複利効果が最大化

10年で1.6倍、20年で2.7倍(年利5%の場合) - 一時的な下落を吸収

リーマンショック級の暴落も5年で回復 - インフレに勝てる可能性

短期では難しいが、長期なら物価上昇を上回れる

特に60歳で退職金を受け取った方は、90歳まで30年という運用期間があります。この時間を味方につけることで、以下のような成果が期待できます。

| 運用期間 | 銀行定期 (年0.275%) | 個人向け国債 (年1.1%) | バランス運用 (年5%) | 積極運用 (年10%) |

|---|---|---|---|---|

| 5年後 | 1,014万円 | 1,056万円 | 1,276万円 | 1,611万円 |

| 10年後 | 1,028万円 | 1,116万円 | 1,629万円 | 2,594万円 |

| 20年後 | 1,056万円 | 1,245万円 | 2,653万円 | 6,727万円 |

20年という時間があれば、年10%運用で資産は6.7倍になる可能性があります。これが複利効果の威力です。

退職金だけでは足りない!減り続ける退職金の現実

「退職金2,000万円」を前提に老後計画を立てている方も多いですが、実は退職金の支給額は年々減少しているのをご存知でしょうか。

| 調査年 | 退職金(大卒) | 退職金(高卒) | 15年前との差 |

|---|---|---|---|

| 2008年 | 2,280万円 | 1,970万円 | – |

| 2013年 | 1,941万円 | 1,673万円 | ▲339万円 |

| 2018年 | 1,788万円 | 1,396万円 | ▲492万円 |

| 2023年 | 1,623万円 | 1,378万円 | ▲657万円 |

15年間で大卒は657万円(28.8%)も減少。この傾向が続けば、10年後には退職金1,500万円を切る可能性も現実的です。

だからこそ、少ない退職金を効率的に運用することが重要。銀行の0.275%では到底足りません。年利12%の融資型ファンドなら、退職金1,500万円でも十分な老後資金を確保できます。

よくある質問

退職金の預け先について、多くの方から寄せられる質問にお答えします。

まとめ

退職金を銀行に預けているだけでは、インフレで実質的に目減りし、年金の不足分も補えません。

最低でも年2%以上の運用が必要な中、注目すべき選択肢が2つあります。

| アクション合同会社 | 2024年実績17.35% プロによる機動的な運用 |

|---|---|

| ハイクアインターナショナル | 年利12%固定配当 500万円で月5万円の安定収入 |

どちらも銀行定期預金の40倍以上のリターンが期待でき、無料の個別相談も実施しています。

60歳から90歳まで30年の運用期間があれば、退職金を大きく増やすチャンスは十分にあります。インフレが進む今、行動を起こすなら早い方が有利です。

まずは資料請求や個別相談で、詳しい内容を確認してみてはいかがでしょうか。