投資信託を始めるなら、できるだけ一番儲かる投資信託を選びたいですよね。

とはいえ、数千本ある投資信託の中から、本当に利益につながる銘柄や、これから上がる投資信託銘柄を見つけるのは簡単ではありません。

そこで本記事では、2026年の最新市場動向を踏まえながら、これから上がる投資信託銘柄を徹底分析。

その分析結果をもとに、各銘柄を比較検証し、2026年版の「一番儲かる投資信託ランキング」としてまとめました。

また本記事では、儲かる投資信託の選び方や年代別の投資戦略、リスク管理の基本についても詳しく解説しています。

ぜひ、自分に合った投資信託を見つけ、長期的な資産形成に役立ててください。

これから上がる投資信託銘柄は?一番儲かる投資信託ランキング【2026年最新】

早速、2026年の資産運用を検討している方に向けて、「一番儲かる投資信託ランキング」をまとめました。

本ランキングは、直近5年間の年率リターン(信託報酬差し引き後)を基準に順位付けしています。

一時的な値動きではなく、一定期間にわたり実績を積み上げてきた銘柄を対象としました。

それでは、ランキングを見ていきましょう。

| 順位 | 商品名 | 年率リターン | 最低投資額 | 期待できる収益 |

|---|---|---|---|---|

| 1位 | アクション | 15%以上目標 ※前年度17% | 500万円 | キャピタル+インカム |

| 2位 | ハイクア インターナショナル | 12%(固定) | 500万円 | インカム |

| 3位 | iFreeNEXT FANG+ インデックス | 約20-25% | 100円 | キャピタル |

| 4位 | eMAXIS Slim米国株式 | 約10-12% | 100円 | キャピタル |

| 5位 | SBI・V・S&P500 インデックス・ファンド | 約10-12% | 100円 | キャピタル |

| 6位 | eMAXIS Slim全世界株式 | 約8-10% | 100円 | キャピタル |

| 7位 | インベスコ世界厳選株式 オープン | 6.69~8.73% | 1万円 | コースにより異なる |

| 8位 | アライアンスバーン スタイン米国成長株投信 | -0.65~3.68% | 1万円 | コースにより異なる |

| 9位 | ニッセイ外国株式 インデックスファンド | 約8-10% | 100円 | キャピタル |

| 10位 | eMAXIS Slim 新興国株式インデックス | 約6-8% | 100円 | キャピタル |

これらのヘッジファンドは一番儲かる投資信託として高いリターンが期待できますが、その分まとまった資金が必要です。500万円以上の余裕資金がある方は、「投資信託とヘッジファンドの詳しい比較」をご覧ください。

上位2商品は最低投資額が500万円以上のヘッジファンドとなっています。

それでは、各商品の特徴を詳しく見ていきましょう。

1位:【年利17.35%】アクション

Action(アクション)は、前年度17%超の驚異的なリターンを叩き出し、今投資家から最も注目を集めている新進気鋭の運用会社です。

| 項目 | 詳細 |

|---|---|

| 年率リターン | 前年度実績17.35% |

| 運用会社 | Action(アクション)合同会社 |

| 設立 | 2023年 |

| 本社所在地 | 日本(東京) |

| 最低投資額 | 500万円 |

| 主な投資対象 | ・事業投資 ・Web3事業 ・短期ファイナンスなど |

| 運用手法 | ・資金配分の最適化 ・リスクヘッジの徹底 ・キャッシュフロー管理 ・市場動向の分析 ・パートナーシップの活用 |

| 運用の相談 | 無料個別相談あり |

| 運用レポート | 月1回発行 |

| お問い合わせ | 公式サイト |

どこかが崩れても致命傷にならない設計

アクションでは、『みんなのFX』で知られる元トレイダーズホールディングス取締役で金融業界歴30年以上の代表が運用責任者を務め、幅広い分野への分散投資で運用しています。

- 事業投資

事業への直接投資で相場に左右されない安定収益 - ファクタリング

短期高利回りの資金運用で確実な利益確保 - Web3事業

次世代技術への先行投資で将来の成長を取り込む

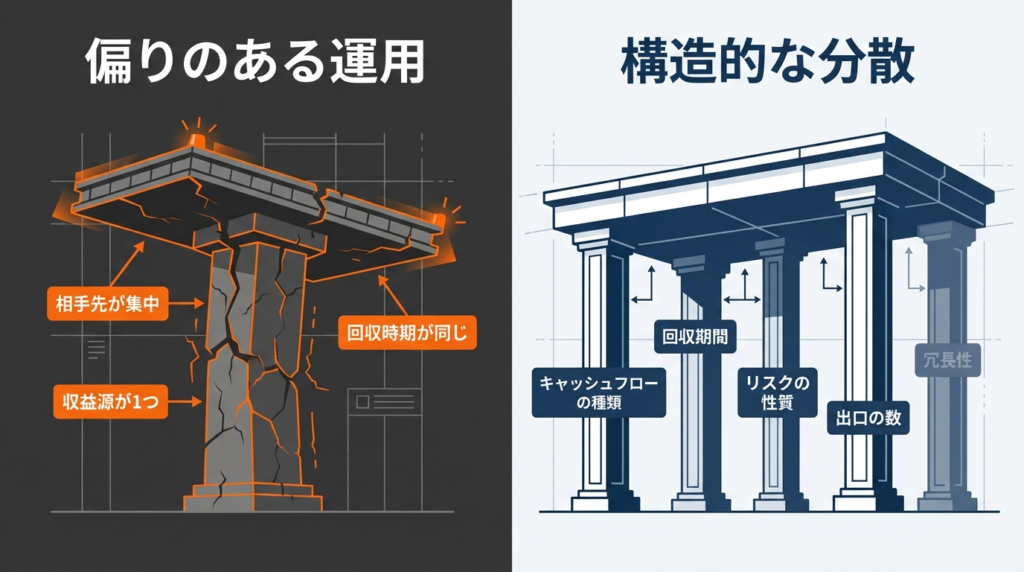

「銘柄を増やす」「投資先をたくさん作る」だけの単に投資テーマを増やす分散ではなく、構造的に偏らないより実務的な設計を徹底。

収益源が1つしかなく、売却益だけ、価格上昇だけに頼れば、相場が逆に動いた瞬間に総崩れします。

同じ投資先への集中投資や資金の回収タイミングが同じだと、1つの要因で同時にダメージを受けかねません。

同じ理由で同時に崩れる偏りを作らない、「どこかが崩れても致命傷にならない」設計が、安定した高リターンを維持するアクションの分散投資です。

【アクションの分散投資の設計】

| 分散の観点 | 具体例 |

|---|---|

| 収益の出方 | 利息、手数料、事業利益、売却益 などを組み合わせる |

| 回収期間 | 短期・中期・長期と分ける |

| リスクの種類 | 価格変動、信用、流動性、制度、 オペレーションなど |

| 出口 | 売却・返済など複数ルートを確保 |

金融業界のキャリアが長い代表は、大当たりした後に大失敗した運用会社や投資家を多数見てきた経験があるため、長く続けられる、生き残れる資産運用では右に出る者はいないでしょう。

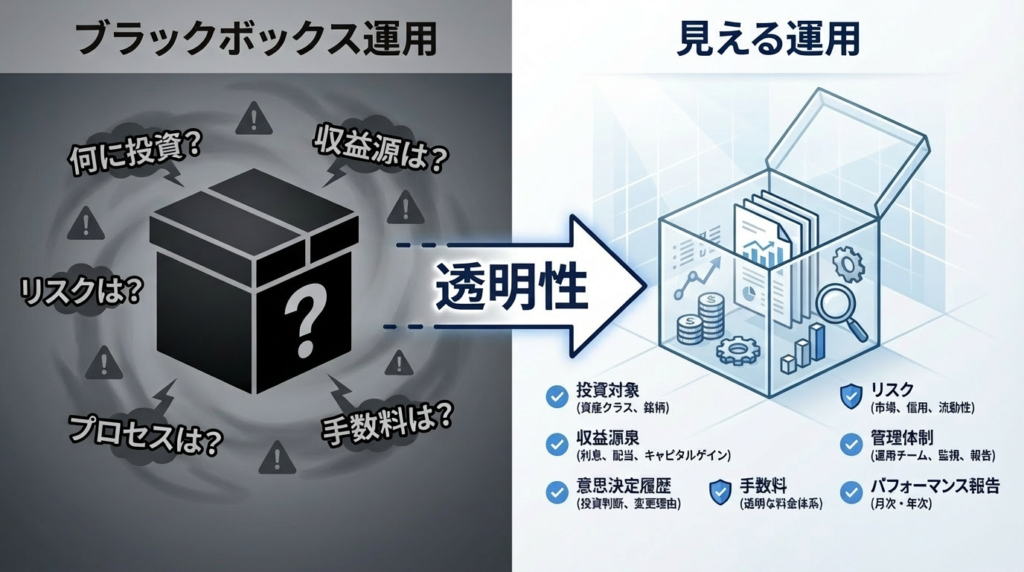

運用を見える状態にする高い透明性

アクションでは役員陣の経歴や運用の実績も公式サイトで公開していて、実際の運用状況は四半期ごとに運用レポートを発行するなど、透明性も間違いありません。

「当たった・外れた」で語られがちな成果ですが、どういう情報・基準・手順でどう判断したかを土台に、無料相談で運用を見える状態にしてくれます。

【アクションの見える運用】

| 項目 | 内容 |

|---|---|

| 投資対象 | 何に投資しているか (投資テーマ・資金使途) |

| 収益源泉 | どこからキャッシュが生まれるか |

| リスク | 価格変動以外も含めて、 何が起こり得るか |

| 管理体制 | 管理項目・頻度・担当 |

| 意思決定履歴 | いつ、何が起きて、どう判断したか |

ただの数字の羅列ではなく確固たる透明性があるからこそ、投資家は「自分のお金が今どうなっているのか」を常に把握可能です。

何かあったときに「確認できる明確な情報がある」ため、安心して運用を任せられるでしょう。

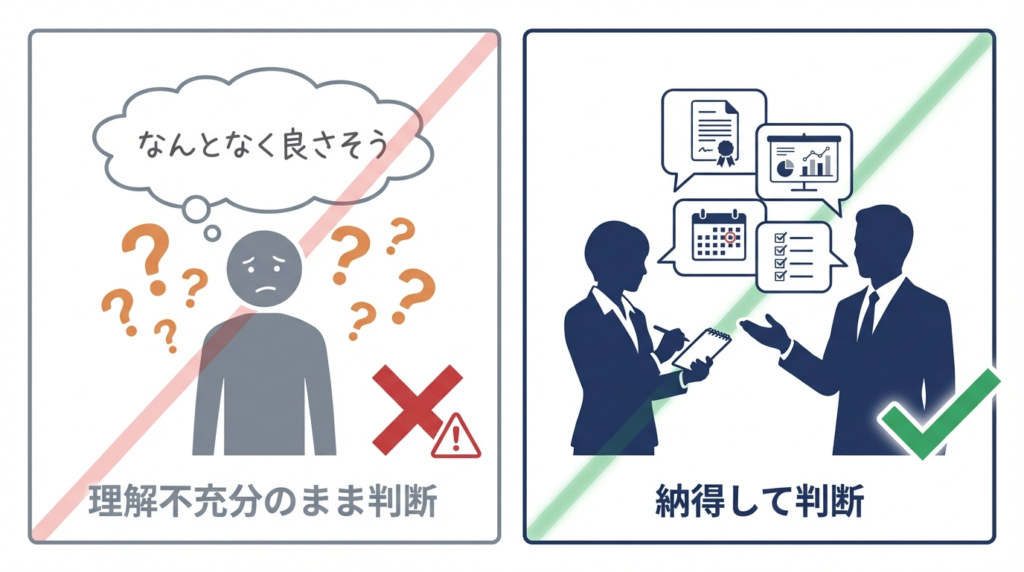

納得できなければ見送ってOK

アクションの面談では、「よく分からないけど、なんとなく良さそう」など、理解不十分な状態での投資を推奨しておらず、気になることがあればどんな質問でも歓迎してくれます。

不安が残るのは普通で、質問が出ない方が不健全、「納得できないなら見送ればいい」が代表の考え方です。

「質問が少ないよりもたくさん聞いてくれるほうが安心する」と明言していて、不安や疑問は遠慮せずにすべて質問して理解して納得した上で一緒に進められる関係を大切にしています。

\話を聞くだけでもOK/

投資信託とアクションの比較

市場暴落時の守りの強さやプロがどこまで自由に運用できるかなど「運用の質」の差が投資信託とアクションの大きな違いです。

| 比較項目 | 投資信託 | アクション |

|---|---|---|

| 年率利回り | 約5〜8%程度 | 17.35% (前年度実績) |

| 運用の柔軟性 | 特定の指数に 連動 | 多角的な投資戦略で収益を追求 |

| 市場暴落時 の耐性 | 市場とともに 下落しやすい | 相場に左右されにくい戦略 |

| 主な投資対象 | 上場株式・債券が中心 | 事業投資やWeb3など幅広く分散 |

| 透明性 | 目論見書・運用報告書 | 四半期ごとの詳細なレポート |

「株価指数」一本の柱に頼る投資信託に対して、アクションは事業投資や短期ファイナンスなど複数の収益源を組み合わせていて、特定の市場に依存しない安定した資産形成を目指せます。

アクションに1000万円投資すると、年間約170万円の収益を実現(前年度実績)可能です。

【アクションの1000万円配当シミュレーション】

| 年数 | 年間運用益 | 累計運用益 |

|---|---|---|

| 1年後 | 170万円 | 170万円 |

| 3年後 | 170万円 | 510万円 |

| 5年後 | 170万円 | 850万円 |

| 10年後 | 170万円 | 1,700万円 |

元本1000万円は維持しながら毎年170万円の利益が出て、6年で元本を上回る運用益を得られる計算に。

1000万円の投資を投資信託(国内株式:金利5%で試算)とアクションで比較すると、10年間で1,200万円の差が生まれます。

【投資信託とアクションの比較】

| 投資先 | 初期 投資額 | 年利 | 10年後 の利益 |

|---|---|---|---|

| 投資信託 | 1000 万円 | 5% | 500 万円 |

| アクション | 1000 万円 | 17% | 1,700 万円 |

| 差額 | +1,200 万円 | ||

アクションへの投資が向いている投資家の特徴は下記の通りです。

- 投資信託の利回りでは物足りない

年15%以上のリターンを目指す - 相場下落時も利益を狙いたい

市場変動時でも多角的な戦略で収益確保 - プロの運用に任せたい

金融業界30年のベテランによる運用 - 透明性を重視する

3ヶ月毎のレポートで運用状況を確認可能

投資信託で10年かけて得られる利益を数年で達成したいなら、Action(アクション)は有力な投資先として選択肢に入れるべきでしょう。

高リターンには相応のリスクも伴いますが、まずは無料の個別相談で、詳しい運用戦略やリスク管理体制の確認をおすすめします。

\金融業界歴30年のプロに直接相談できる/

2位:【年利12%】ハイクアインターナショナル

| 項目 | 詳細 |

|---|---|

| 年率リターン | 12%(固定) |

| 運用会社 | 合同会社 ハイクア・インターナショナル |

| 設立 | 2023年 |

| 本社所在地 | 日本(大阪) |

| 最低投資額 | 500万円 |

| 主な投資対象 | SAKUKO VIETNAM (ベトナム企業) |

| 運用手法 | 新興国企業への事業融資 |

| 配当頻度 | 年4回 3%ずつ (1月・4月・7月・10月) |

| 運用の相談 | 無料個別相談あり |

| 運用方法 | 単利運用・複利運用から選択可能 |

| 公式サイト | https://hayqua-international.co.jp/ |

ハイクアインターナショナルは、年利12%の固定配当を実現する事業融資型ファンドです。

最大の魅力は、毎年安定して12%の配当を受け取れること。配当を生活費に充てることも、再投資して複利効果を狙うこともできます。以下のシミュレーションをご覧ください。

500万円で年間60万円の安定配当

| 年数 | 配当額 (年間) | 累計配当額 |

|---|---|---|

| 開始時 | – | 0円 |

| 1年後 | 60万円 | 60万円 |

| 3年後 | 60万円 | 180万円 |

| 6年後 | 60万円 | 360万円 |

このように、毎年確実に60万円(年利12%)の配当を受け取れます。元本500万円はそのまま維持されるため、安定した不労所得として活用できます。

なぜ安定した12%配当が可能なのか?

ハイクアインターナショナルは、ベトナムで35店舗超を展開するSAKUKO Vietnam(日本製品専門の小売チェーン)への融資で収益を獲得。実店舗の売上から生まれる安定したキャッシュフローが配当原資となるため、相場変動に左右されにくいのが特徴です。

- 固定12%配当

→年4回(1月・4月・7月・10月)各3%ずつ - 手数料なし

→信託報酬などの保有手数料が不要 - 選べる運用

→配当受取(単利) or 再投資(複利) を選択

特に注目すべきは、ベトナムの経済成長を背景にした安定性です。

- SAKUKO STORE:日本製品販売店35店舗を展開

- BEARD PAPA:人気スイーツ店11店舗を運営

- SAKURA HOTEL:日本人向けホテル2店舗を経営

年商規模の拡大と共に、融資の安全性も向上しています。

投資信託の平均利回り5-8%と比較すると、12%固定配当は圧倒的な優位性があります。

まずは無料の個別相談で、詳しい事業内容や配当の仕組みを確認してみてはいかがでしょうか。

\年利12%の固定配当を実現/

ハイクア・インターナショナルについてのより詳しい解説が知りたい方は、以下の記事をご確認ください。

3位:iFreeNEXT FANG+インデックス

FANG+インデックスは、フェイスブック(現メタ)、アマゾン、ネットフリックス、グーグルなどの巨大テック企業に投資するファンドです。

2026年もこれから上がる投資信託銘柄として注目されているのがFANG+インデックスです。AI、クラウド、メタバースなど次世代テクノロジー分野への集中投資により、一番儲かる投資信託候補としての地位を確立しています。

テクノロジー株への集中投資となるため、値動きが大きくハイリスク・ハイリターンな商品といえます。

過去には年率20-25%のリターンを記録したこともあり、儲かる投資ランキングでは上位常連の銘柄ですが、下落時の影響も大きくなります。

「もっと安定して増やしたい」「下落リスクでも利益を狙いたい」という方は、以下の代替案との比較も参考にしてみてください。

| 商品名 | 市場暴落時の影響 | 運用の安定感 | 推奨する人 |

|---|---|---|---|

| iFreeNEXT FANG+ | 直撃を受ける | 値動きが 非常に激しい | 短期の下落を 許容できる方 |

| アクション | 下落局面を 収益機会に変える | プロによる 機動的運用 | 賢くリスク分散 したい方 |

| ハイクア | 影響を受けない | 元本変動なし (貸付) | 確実な不労所得 が欲しい方 |

特定の銘柄に依存するFANG+に対し、アクションやハイクアインターナショナルは「市場の荒波に左右されない資産形成」を得意としています。ポートフォリオの一部に組み込むことで、全体の安定性を飛躍的に高めることが可能です。

4位:eMAXIS Slim米国株式

米国株式市場への投資に特化し、長期的な資産形成に適しているのがeMAXIS Slim米国株式です。

S&P500指数との連動を目指す運用を行っており、アップルやマイクロソフトといった米国を代表する500社に分散投資できる一番儲かる投資信託の代表格として、儲かる投資ランキングで安定して上位に入る人気商品です。

過去の運用実績を見ると、S&P500指数の成長とともに中長期で着実にリターンを積み上げてきた実績があります。

2026年1月末時点では直近1年間で+15.40%と、堅調なパフォーマンスを記録しています。

信託報酬は0.09372%という業界最低水準を維持しており、コスト面でも優れています。投資初心者から経験豊富な投資家まで幅広く選ばれている、これから上がる投資信託銘柄の定番といえるでしょう。

5位:SBI・V・S&P500インデックス・ファンド

SBI・V・S&P500は、バンガード社のETFを通じて米国株式に投資するインデックスファンドです。

信託報酬が0.0938%程度とeMAXIS Slimシリーズに匹敵する低コストを実現しています。

SBI証券で購入すると、投信マイレージでポイントも貯まるのでお得感がありますね。

新NISAにも対応しており、長期的な資産形成に適しています。

6位:eMAXIS Slim全世界株式

ここからは一般的な投資信託のご紹介です。

eMAXIS Slim全世界株式は、世界中の株式に分散投資できる人気商品です。

信託報酬が0.05775%と業界最低水準なのが魅力的ですね。

100円から始められるので、投資初心者の方でも気軽にスタートできます。

新NISAの成長投資枠にも対応しているため、税制優遇を受けながら長期的な資産形成が可能です。

7位:インベスコ世界厳選株式オープン

インベスコ世界厳選株式オープンは、世界の優良企業約45社に厳選投資するファンドです。

為替ヘッジありなしで6つのコースが用意されており、毎月決算型の「為替ヘッジなし」コースは純資産3兆円超の人気商品となっています。

分配金を重視する方にはうれしい選択肢ですね。

信託報酬は1.903%とやや高めですが、プロによる銘柄選定を重視する方には検討の価値があるでしょう。

インベスコ世界厳選株式オープンは、プロの銘柄選定により安定した分配金を目指せる優れたファンドですが、高い信託報酬と世界的な株安局面での下落リスクが避けられません。

「コストを抑えてさらに高利回りを狙いたい」「市場環境に関わらず配当を維持したい」という方は、以下の代替案との比較もチェックしてみてください。

| 商品名 | 実質コスト | 下落相場での動き | 配当・利回り |

|---|---|---|---|

| インベスコ世界厳選 | 信託報酬 約1.9% | 市場に合わせて 下落する | 分配金利回り 約6-8% |

| アクション | 成功報酬型で合理的 | 下落を収益機会 に変える | 17.35% (2024実績) |

| ハイクア | 手数料 0円 | 株価に関係なく 定額配当 | 12% (固定利回り) |

知名度の高い投資信託は安心感がありますが、「手数料を差し引いた後の手残り」を考えると、ヘッジファンドという選択肢が圧倒的に有利になるケースも多いです。ご自身の余剰資金に合わせて、より効率の良い出口を検討してみましょう。

8位:アライアンスバーンスタイン米国成長株投信

アライアンスバーンスタイン米国成長株投信は、米国の成長企業に厳選投資するアクティブファンドです。

為替ヘッジの有無や分配頻度が異なる5つのコースから選べるのが特徴です。

毎月分配型のDコースは特に人気が高く、純資産総額が3兆円を超える巨大ファンドに成長しています。

ただし信託報酬は1.727%とやや高めなので、コストを意識する方は注意が必要でしょう。

アライアンスバーンスタイン米国成長株投信の詳しい分析や注意点については、アライアンスバーンスタイン米国成長株投信の評判と運用実績で解説しています。

9位:ニッセイ外国株式インデックスファンド

日本を除く先進国の株式市場に幅広く投資できるのが、ニッセイ外国株式インデックスファンドです。

MSCIコクサイ・インデックスとの連動を目指した運用で、信託報酬0.09889%という低コストを実現しています。

米国市場に加えて、ヨーロッパなど複数の先進国に分散投資したい方に適した選択肢です。

純資産総額は9,900億円を超える大型ファンドとして安定した運用実績があり、長期保有にも向いているでしょう。

10位:eMAXIS Slim 新興国株式インデックス

eMAXIS Slim 新興国株式インデックスは、MSCIエマージング・マーケット指数に連動を目指し、新興国の株式へ広く分散投資する低コストのインデックスファンドです。

信託報酬は年0.1518%以内(税込)と抑えめ。新NISAの「つみたて投資枠/成長投資枠」対象なので、少額から長期で積み上げやすいのが魅力です。

2026年1月末時点では直近1年間で+44.38%という魅力的なリターンを記録していますが、過去5の平均リターンは年6-8%程度が目安となります。

10位という順位が示すとおり、新興国特有のカントリーリスク(政治不安、為替急変動、規制変更)により、上位ファンドと比べて年ごとの値動きが大きく不安定になる傾向があります。

新興国ファンドのリスクとリターンを比較検討したい方は、下記の記事も参考にしてください。

これから上がる投資信託銘柄を選ぶための5つのポイント

投資信託で成功するには、商品選びがとても重要です。

どこがいいのか迷う方も多いでしょう。数千本もある商品の中から、本当に儲かるこれから上がる投資信託銘柄を見つけるのは簡単ではありません。

ここでは、失敗しない商品選びのポイントを5つご紹介します。

長期運用を前提に選ぶ

投資信託は短期的な値動きに一喜一憂するものではありません。

最低でも10年以上の長期保有を前提に商品を選びましょう。

短期的には下落することもありますが、世界経済は長期的に見れば成長を続けています。

たとえば米国株式市場は、過去30年間で約10倍に成長しました。

目先の利益にとらわれず、じっくりと資産を育てる気持ちが大切ですね。

リターンの安定性を重視して選ぶ

一時的に高いリターンを出した商品に飛びつくのは危険です。

半導体やAI関連など、話題のテーマ型投信はブームが去ると大きく下落するリスクがあります。

過去5年間のリターンを確認し、安定して成長している商品を選ぶことが重要です。

年率5-10%程度でも、複利効果で長期的には大きな資産に育ちます。

なお、「市場の変動そのものを避けたい」という方には、ハイクアインターナショナルのような年12%固定配当の代替投資先も選択肢の一つです。

株価に左右されず毎年確実に12%のリターンが得られるため、安定重視の投資家から支持されています。

手数料の低い商品を選ぶ

投資信託の手数料は、長期的なリターンに大きく影響します。

信託報酬が年1%違うだけで、20年後には資産額に20%以上の差が生まれることもあります。

インデックスファンドなら0.1%前後、アクティブファンドでも1.5%以下を目安に選びましょう。

購入時手数料が無料のノーロード商品を選ぶのもポイントです。

純資産総額の大きさで選ぶ

純資産総額は、その投資信託の規模と人気を表す重要な指標です。

最低でも100億円以上、できれば500億円以上の商品を選ぶと安心です。

規模が小さすぎると、運用が非効率になったり、最悪の場合は繰上償還のリスクもあります。

たとえば、eMAXIS Slim米国株式は純資産総額が10兆円超、アライアンスバーンスタイン米国成長株投信Dコースは3.2兆円超と、安定した規模を誇ります。

人気商品は純資産が増え続ける傾向にあるので、成長性も期待できます。

分配金の有無で選ぶ

分配金をもらいたいか、それとも資産の成長を重視するかで選ぶ商品が変わります。

定期的な収入が欲しい方は毎月分配型を、資産を大きく増やしたい方は分配金を出さない商品がおすすめです。

分配金を再投資に回すことで、複利効果を最大限に活かせます。

自分のライフプランに合わせて、最適な商品を選びましょう。

年代別|一番儲かる投資信託の選び方

年齢によって取れるリスクや投資期間が変わるため、年代に合わせた商品選びが大切です。

若い世代は積極的にリターンを狙える一方、定年が近い方は安定性を重視すべきでしょう。

それぞれの年代に適した投資戦略を見ていきましょう。

20〜30代は積極的な株式投資信託を選ぶ

20〜30代の方は、投資期間を30年以上確保できる最大の強みがあります。

短期的な値下がりがあっても回復する時間が十分にあるので、株式100%の積極的なポートフォリオがおすすめです。

具体的には、eMAXIS Slim米国株式やiFreeNEXT FANG+インデックスなど、成長性の高い商品を中心に組み立てましょう。

月々1万円でも、30年続ければ複利効果で大きな資産に育ちます。

今すぐ始めることが何より大切ですね。

40〜50代はバランス型投資信託を選ぶ

40〜50代は、老後資金の準備が本格化する時期です。

リターンを追求しつつもリスクを抑える必要があるため、株式と債券を組み合わせたバランス型が適しています。

株式70%、債券30%程度の配分から始めて、年齢とともに債券の比率を高めていくとよいでしょう。

教育費や住宅ローンの負担が大きい時期でもあるので、無理のない金額で継続することが重要です。

バランス型で土台を作ったうえで、ポートフォリオの一部にヘッジファンドを併用すると、安定性とリターンの両面で厚みが出ます。

具体的には、以下のようなメリットを受けられます。

- 相場に左右されにくいインカムの柱 (事業投資などのキャッシュフロー型) を加えられる

- 「これから上がる」成長株の初動に機動的に乗りやすい

- 株式+貸付など複数の収益源でドローダウンを抑えやすい

40代~50代の方には、以下2社のヘッジファンドが特におすすめです。

| 商品名 | 年率リターン |

|---|---|

| アクション | 15%以上目標 ※2024年実績17.35% |

| ハイクア インターナショナル | 12%(固定) |

60代以上は安定重視の債券型を選ぶ

60代以降は、築いた資産を守りながら運用する段階に入ります。

大きな値下がりは避けたいので、債券中心の安定型ポートフォリオへの移行を検討しましょう。

債券70%、株式30%くらいの配分が目安です。

毎月分配型の商品を選べば、年金の補完として活用することもできます。

ただし、人生100年時代を考えると、一部は成長資産として株式を残しておくのも賢明な選択かもしれません。

安定重視の債券中心ポートフォリオを土台にしつつ、ポートフォリオの一部でヘッジファンドを併用すると、守りを崩さずに収益機会を確保できます。

具体的には、以下のようなメリットを受けられます。

- 相場に左右されにくいインカムの柱 (事業投資などのキャッシュフロー型) を加えられる

- 債券だけでは届きにくいリターンの上乗せをねらえる

- 株式比率を抑えたまま収益源を分散できる

60代以上の方には、以下のヘッジファンドが特におすすめです。

| 商品名 | 年率リターン |

|---|---|

| アクション | 15%以上目標 ※2024年実績17.35% |

| ハイクア インターナショナル | 12%(固定) |

退職金の運用方法に迷っている方は、60代からの資産運用戦略を解説している以下の記事もご覧ください。

投資信託 vs ヘッジファンド!どちらが儲かるか徹底比較

投資信託とヘッジファンド、どちらを選ぶべきか悩んでいませんか?

両者には明確な違いがあり、投資家の資金力や目標リターンによって最適な選択が変わってきます。

ここでは4つの観点から、それぞれの特徴を比較していきましょう。

一般的なインデックスファンド以外にも、さわかみ投信やひふみプラスなどの独立系アクティブファンドも検討する価値があります。

期待リターンの違いを比較する

リターンの差は、両者の最も大きな違いといえるでしょう。

一般的な投資信託の期待リターンは年5〜10%程度ですが、ヘッジファンドなら年10〜30%のリターンも狙えます。

たとえば、今回ご紹介したアクションは2024年度の実績が17.35%という驚異的な成績を残しています。

ただし、高いリターンには相応のリスクも伴うことを理解しておく必要があります。

これから上がる投資信託銘柄を探している方で、新興国への投資を検討される場合は、新興国投資信託をおすすめしない理由についても事前に確認されることをおすすめします。

最低投資金額の違いを比較する

投資を始めるハードルの高さが大きく異なります。

投資信託は100円から始められるのに対し、ヘッジファンドは最低500万円〜1,000万円が必要です。

まとまった資金がない方にとって、ヘッジファンドは現実的な選択肢ではないかもしれません。

逆に、余裕資金が1,000万円以上ある方なら、ヘッジファンドで効率的に資産を増やすチャンスがあります。

運用の柔軟性の違いを比較する

運用手法の自由度に大きな差があります。

投資信託は法規制により運用手法が制限されていますが、ヘッジファンドは空売りやレバレッジなど多彩な戦略を駆使できます。

下落相場でも利益を狙えるのがヘッジファンドの強みですね。

アクションのように、株式だけでなく不動産やWeb3事業にも投資するファンドもあり、分散効果も期待できます。

手数料体系の違いを比較する

コスト面では投資信託が有利です。

投資信託の信託報酬は年0.1〜2%程度ですが、ヘッジファンドは管理報酬2%+成功報酬20%というのが一般的です。

つまり、利益の2割はファンドに持っていかれることになります。

それでも高いリターンを出せれば、手数料を差し引いても投資信託より手元に残る金額は大きくなるでしょう。

ただし、今回ランキング2位のハイクアインターナショナルは管理報酬・成功報酬ともに無料という珍しい料金体系を採用しています。

年利12%の固定配当を手数料負担なしで受け取れるため、実質的なリターンは投資信託を大きく上回ります。

まとまった資金がある方は、ハイクアインターナショナルの詳細を確認してみましょう。

儲かる投資信託で資産運用する際のリスク管理方法

投資信託で儲けるためには、リスク管理が欠かせません。

どんなに優れた商品でも、市場の変動による損失は避けられないものです。

大切な資産を守りながら着実に増やすために、3つのリスク管理方法を実践していきましょう。

投資先を分散させてリスクを軽減する

「卵を一つのカゴに盛るな」という投資の格言があります。

これは複数の資産に分散投資することでリスクを抑えるという意味です。

たとえば、日本株だけでなく米国株や新興国株、さらに債券や不動産投資信託(REIT)なども組み合わせることで、特定の市場が下落しても全体への影響を小さくできます。

最低でも3〜5本の異なるタイプの投資信託を保有することをおすすめします。

分散投資で新興国も検討される方は、新興国株式投資をおすすめしない理由も事前に確認しておきましょう。

定期的なリバランスで資産配分を調整する

時間とともに資産配分は変化していきます。

株式が値上がりすれば株式の比率が高くなり、当初想定していたリスクより高い状態になってしまいます。

そこで年1〜2回は資産配分を見直し、元の比率に戻すリバランスが必要です。

値上がりした資産を一部売却し、値下がりした資産を買い増すことで、自然と「高く売って安く買う」ことができます。

相場急変時の対応方法を決めておく

リーマンショックやコロナショックのような急落は、いつ起きるか分かりません。

実際、2025年4月には関税ショックによりS&P500が一日で約5%、NASDAQは約6%急落し、多くの投資家が動揺しました。

こうした局面でパニックになって底値で売却してしまうのが最悪のパターンです。

そのため、あらかじめ「20%以上下落したら追加投資する」「50%下落しても売らない」などのルールを決めておきましょう。

歴史を振り返れば、大きな下落の後には必ず回復局面が訪れています。2025年の関税ショック後も市場は数ヶ月で持ち直し、冷静に保有を続けた投資家は再び利益を享受しています。

冷静に対処できる準備をしておくことが大切です。

より安全性を重視した運用方法については、下記記事にてリスクを最小限に抑える戦略を詳しく解説しています。

一番儲かる投資信託の購入方法と始め方

投資信託を始めるには、いくつかのステップを踏む必要があります。

難しそうに感じるかもしれませんが、実際はとてもシンプルです。

ここでは、初心者でも迷わず始められる3つのステップをご紹介します。

ネット証券で口座開設をする

まずは証券会社に口座を開設しましょう。

おすすめは手数料が安いネット証券で、SBI証券、楽天証券、マネックス証券などが人気です。

口座開設はオンラインで完結し、最短で翌日から取引を始められます。

必要なものは運転免許証などの本人確認書類とマイナンバーカードだけです。スマホがあれば10分程度で申し込みが完了します。

「投資信託だけでは物足りない」「もっと攻めた運用や安定したインカムが欲しい」という方は、ランキング上位の以下の代替案を検討してみてください。

- アクション

2024年度年利+17.35%の確かな実績 - ハイクアインターナショナル

年利12%固定・手数料完全無料

これらはネット証券では購入できない特別な運用先ですが、成功報酬制(ハイクアは手数料無料)を採用しており、投資家と同じ目線で利益を追求する仕組みが整っています。

まずは無料の資料請求や個別相談から、最新の運用レポートを確認してみるのがおすすめです。

新NISAのつみたて投資枠を活用する

2024年から始まった新NISAは、投資の利益が非課税になる制度です。

新NISA開始から約1年半で、口座数は2,696万口座、買付額は63兆円に到達(参照:金融庁)。

旧NISA時代の10年間と比較して、わずか1年半で約2倍のペースで普及が進んでいます。

つみたて投資枠なら年間120万円まで非課税で投資できます。

通常なら利益の約20%が税金で引かれるところ、NISAを使えば全額が手元に残るのでとてもお得です。

証券口座を開設する際に、同時にNISA口座も申し込んでおきましょう。

毎月の積立金額を設定する

最後に、毎月いくら投資するか決めましょう。

無理のない金額から始めることが大切です。

最初は月1万円程度から始めて、慣れてきたら増額していくのがおすすめです。

ネット証券なら100円から積立設定できるので、まずは少額でお試しすることも可能です。

積立日は給料日の直後に設定すると、使ってしまう前に投資に回せるので続けやすいですよ。

よくある質問

一番儲かる投資信託について、多くの方から寄せられる質問をまとめました。

投資を始める前の疑問や不安を解消していきましょう。

まとめ

一番儲かる投資信託を選ぶには、自分の投資金額と目標リターンを明確にすることが大切です。

500万円以上の資金がある方は、年10〜30%のリターンが期待できるヘッジファンドがおすすめです。

特に上位2つの「アクション」「ハイクアインターナショナル」は、安定性と高いリターンを両立させている優良ファンドといえるでしょう。

一方、少額から始めたい方は、インデックスファンドで堅実に資産形成を進めるのが賢明です。

新NISAを活用すれば、税制優遇を受けながら効率的に資産を増やせます。

どの商品を選ぶにしても、長期的な視点を持って継続することが成功への近道です。

まずは自分に合った商品を見つけて、今すぐ第一歩を踏み出してみてはいかがでしょうか。