「ヘッジファンドをおすすめしないのはどんな人?」

「『おすすめしない』を覆すようなヘッジファンドはないの?」

「ヘッジファンドで大損した事例が知りたい」

「ヘッジファンドは、高利回りを目指せる投資」といわれていますが、ネット上に情報が少ないことから、投資をためらう人も多いのではないでしょうか。

ヘッジファンドは絶対追求型投資戦略を取っており、市場に関係なく常にプラスの成績が出せる投資先として知られていますが、人によってはおすすめしない運用先でもあります。

そこでこの記事ではヘッジファンドが「やめとけ」「おすすめしない」と言われる理由を徹底解説。

ヘッジファンドのデメリットを踏まえた上で、本当に信頼できる運用先をすぐに知りたい方は、おすすめヘッジファンド2選をご覧ください。年利12%~25%の実績を持つファンドを詳しく紹介しています。

ヘッジファンド投資をおすすめしない6つの理由

「ヘッジファンドはおすすめしない」と言われる理由は、以下のような人がいるからです。

最低投資額が高い

ヘッジファンドがおすすめしないと言われる理由として真っ先に挙げられるのは、その投資金額の高さです。

まず機関投資家や財団、上場企業オーナーしか投資できないファンドは数十億円からしか投資できません。

個人投資家が出資できるヘッジファンドでも、最低投資額は基本的には1000万や2000万円ほど。

最近500万円から投資可能な案件も出てきましたが、それまでは富裕層だけが独占しているものでした。

とはいえ、500万円でも他の投資と比べると最低投資額としては高額なのでおすすめしないと言われてしまう理由になっています。

500万円から投資可能で年利12〜25%の実績があるヘッジファンドについて、詳しく知りたい方は後述のこちらをご覧ください。

他の投資よりも手数料が高い

ヘッジファンドの主な手数料は以下の4つです。

- 購入時の手数料

- ヘッジファンドを維持する手数料

- ヘッジファンドの成功報酬

- 売却時の手数料

よく海外のファンドなどでは「2 and 20」や「2:20」といった表現がありますが、それは「管理手数料2%、成功報酬20%」を表すものです。

管理手数料は毎年元本の2%の金額が徴収され、成功報酬はファンドが出した利益の中から20%が取られるということです。

一般的な投資信託で言うと「管理手数料=信託報酬」ですので、ヘッジファンドは成功報酬が別で追加される形になります。

しかし成功報酬は運用成績がプラスの場合に発生するもので、マイナスになってしまった場合は徴収されません。

逆に言うと成功報酬こそがファンドの最大の収益源なので、これがあることによってファンド側が運用を頑張るインセンティブになるのです。

また、ヘッジファンドは投資信託と違って運用方法に厳しい規制がありません。その分運用のプロたちがあらゆる手段を使って最大の利益を追求していきます。

結果的に成功報酬があることで投資信託よりも高い利回りを得ることができるパターンが多く、ファンドと投資家はwin-winになっています。

だからこそ、富裕層がヘッジファンドに投資をしているのです。

ちなみに、事業融資で運用しているハイクアインターナショナルは年利12%を安定して受け取れる仕組みですが、手数料は発生しません。

もし手数料が気になる方で、かつ堅実に運用していきたいのであればおすすめのファンドなので検討してみてください。

ロックアップ期間中は資金を引き出せない

資金を自由に動かすことができない状態を「流動性が低い」と言います。

ヘッジファンドには、基本的にロックアップ期間というものがあります。

ロックアップ期間とは、簡単に言うと解約や出金ができない期間のことです。

なぜこのような期間が設けられているのかというと、ヘッジファンドが安定した運用を実現するためです。

ヘッジファンドは投資信託(公募形式)とは違い私募形式で、少数の投資家(50人程度)から資産運用資金を集めています。

投資資金のうち一人ひとりの占める割合が多いため、急に出金申請が来ると安定した投資戦略を取り続けることができなくなってしまいます。

中途半端にポジションを決済してしまうことが起きないために、ロックアップ期間を設けているのです。

多くのヘッジファンドでは、運用開始から1年程度は解約できないロックアップ期間が設定されています。また、ロックアップ期間解除の時期が決まっているパターンもあります。

ヘッジファンドの失敗例として、すぐに使用予定のある資金を運用にあててしまい、必要なときに換金できず失敗したなんてエピソードも珍しくありません。

ヘッジファンドを利用する場合、長期の利用になることはあらかじめ把握しておきましょう。

ロックアップ期間の例

| ファンド | ロックアップ期間 |

|---|---|

| ハイクアインター ナショナル | なし いつでも解約可能 |

| アクション | 1年間 |

情報開示が不十分

資産運用の方法としてヘッジファンドの利用を検討する中で、情報が集めづらいと感じる人も多いのではないでしょうか?

そもそもヘッジファンドは、マネージャーの特別な戦略によって好成績を出しています。

そんな各会社独自の投資戦略を公開してしまうと、自社の投資手法をマネされてしまうリスクがあるため、第三者には情報を公開していないのです。

なので、詳しい情報を知るためには、基本的には資料請求やお問い合わせをするしかありません。

私たちが調べた個人投資家におすすめできるファンドについてはこちらで解説しています。

ヘッジファンドを装った投資詐欺案件がある

日本ではヘッジファンドの情報が少ないため、不透明な点が多い投資といえるでしょう。

この不透明な部分を悪用してヘッジファンドを装った詐欺も発生しています。

ヘッジファンドのことをよく調べない投資家は、詐欺に引っかかってしまう可能性があるのです。

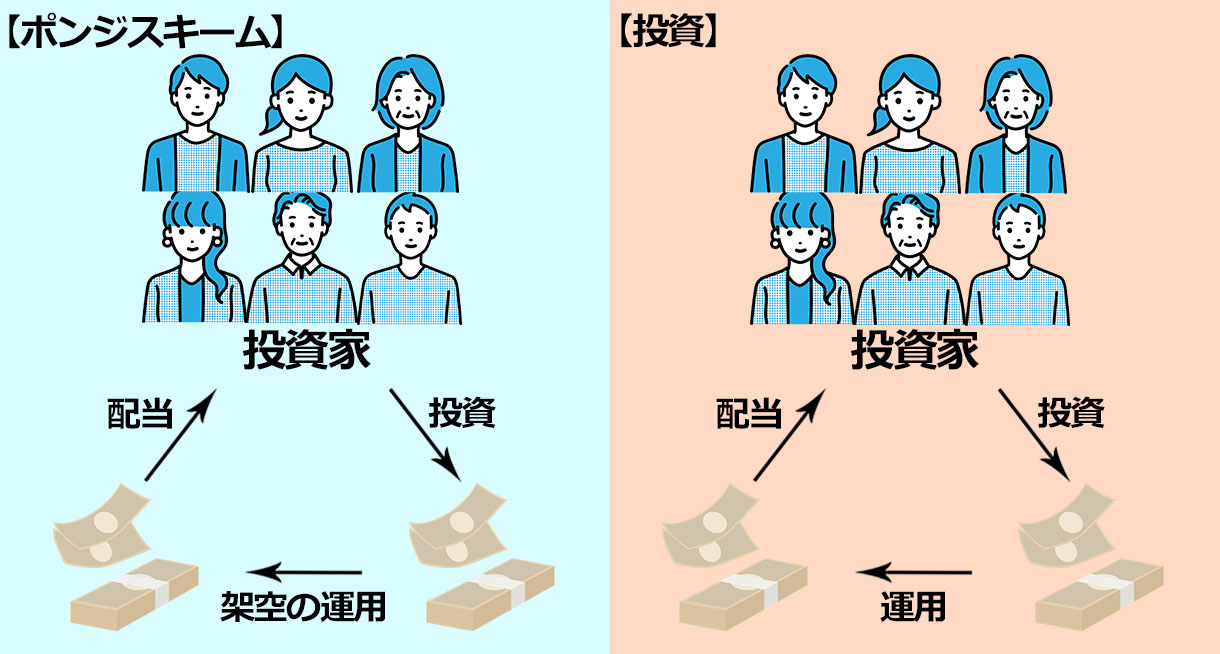

代表的な投資詐欺としては、ポンジスキームが知られています。

ポンジスキームとは?

ポンジスキームとは、投資家から出資金を集め、運用益を出しているように見せかけ、最終的にお金をだまし取る詐欺の手口です。

詐欺のヘッジファンド運用会社は、投資家から集めた資金で定期的に投資家に配当金を分配するため、詐欺だとわかるのは数か月・数年後です。

投資家もヘッジファンドから配当金が配られるため、詐欺と疑うことなく追加で出資したり、知人に紹介したりする可能性もあります。

ポンジスキームは古くからある詐欺の手口ですが、現在も使用され続けているため、十分に注意がしましょう。

ヘッジファンド詐欺に引っかからないために

ポンジスキームの詐欺に引っかからないためには、どのような対策をとることができるのでしょうか?

ヘッジファンド会社を騙る詐欺業者は、次のようなことを謳う傾向があります。

- 絶対もうかります

- 元本保証です

- 友人を紹介すると特典がもらえるキャンペーンがあります

- 勝率が高い自動売買ツールで運用しています

- 特殊な仮想通貨を使って利益が出せます

上記のような言葉には、注意しましょう。

以下を肝に銘じておいてください。

ヘッジファンドは元本保証ではなく、投資で必ず、儲かることはありません。友人紹介キャンペーンなども絶対にありません。超高度な分析を行うクオンツ運用はありますが、自動売買ツールではありません。ファンドが仮想通貨取引を行うとしたらビットコインかイーサリアム以外ありえません(他はリスクが高すぎるため)。

かの有名な投資家バフェットもマイナスを出します。

絶対儲かる投資はないので注意しましょう。

ポンジスキームは、お金を投資してくれる投資家が多ければ多いほど、長続きするため詐欺だとばれる期間が長くなります。

そのため友人を紹介すると特典がもらえるようなキャンペーンがあるのです。そのような運用会社には、注意しましょう。

また、昔からあるマルチやポンジスキームの謳い文句として「自動売買」という言葉はよく使われています。それ自体が悪いものではありませんが、クオンツ運用という戦略を取っているファンド以外ではあり得ません。

最近では「自動売買」のほかに「仮想通貨」を出して、より複雑な文句で投資家を騙そうとする手段もあります。仮想通貨自体も悪いものではありませんが、詐欺には注意してください。

元本割れのリスクがある

前述の通り、いかにプロが運用するヘッジファンドだとしても損をすることはあります。

それだけ金融相場というものは難しいのです。

また、過去の成績は参考にはなりますが、将来の利回りを約束するものではありません。

ファンド投資をする際はこの前提をよく理解しておくことが重要です。

なるべくマイナスを出したくなく、堅実に資産形成をしていきたいのであれば、そういった運用方法を取っているファンドもあります。

例えばハイクアインターナショナルは、事業融資により利息を得るファンドですので安定した高利回りを得ることができるのです。

マイナスが出ると、心理的に焦ってしまいマイナスが出たまま解約してしまうパターンも多くあります。特に投資による損失を経験したことがない初心者だとその反応は強くなってしまうでしょう。

そのため、ハイクアインターナショナルのようなファンドは投資初心者におすすめできます。

固定利回り12%:ハイクアインターナショナルの解説部分はこちら

ヘッジファンドで大損してしまった例

ヘッジファンドを運用して、大損をしてしまった例を見ていきたいと思います。

実際に大損をしてしまった例を知ることで、ヘッジファンドでの損失を防ぐことができるでしょう。

ヘッジファンドが破産寸前に追い込まれたゲームストップ事件

ゲームストップ事件は2021年に米国で起きた事件です。

ゲームストップという会社の株に対して多くのヘッジファンドが空売りを仕掛けていました。

この空売りに対して、掲示板などでインフルエンサーを中心とした呼びかけが行われ、多くの個人投資家が買い注文を仕掛けたのです。

背景として、ゲームストップは米国人が小さい頃に親しんだ街のゲーム屋さんの会社で、それを救おうという個人投資家たちの意図もありました。

結果的にゲームストップ株は、1ドルを割り込むレベルまで落ち込んでいた状態から最大で120ドルまで暴騰したのです。

空売りは信用取引なので、逆行してしまうと損失がどんどん膨らんでいきます。

この時、実際にメルビンキャピタルというヘッジファンドが破産寸前まで追い込まれたのです。

最終的には、他のファンドから援助を受け破産は回避されましたが、資金はかなり失ったことでしょう。

これは超特殊な例ですが、このようなケースで損失を被ることも絶対にないとは言い切れません。

回避するには、ロング・ショート戦略を主戦略とするファンドに資産の大部分を預けないことが挙げられます。

このようなリスクを避けるなら、透明性の高い運用先を選ぶべきです。

ハイクアインターナショナルは年次報告会で財務状況を開示し、代表がYouTubeにて顔出しでSAKUKO Vietnamの店舗運営状況を公開。

さらに融資先企業の売上・店舗数など具体的な事業データも確認でき、投資家が安心して資産を預けられる体制を整えています。

マイナスを出すリスクを考えずに投資してしまう例

例えば退職金2000万円をもらった時、銀行に預けているだけだとインフレによって毎年実質価値が減価してしまうため投資をしようと考える人が多くいます。

資産運用を調べて、ヘッジファンドを見つけプロなら絶対マイナスにならないと盲目的になり全額投資をしてしまうこともあるでしょう。

そんな中でファンドから送られてくる運用成績を見てマイナスが出ていたらどう思うでしょうか。

投資初心者が株を始めて間も無く損失が出ると、焦って損切りをしてしまう「狼狽売り」という反応をしてしまうことがよくあります。

それと同じように「これ以上の損失は我慢できない」と思ってしまい、解約を選択してしまう可能性があるのです。

そうすると、管理手数料(ファンドによっては契約時の手数料)、損失分、途中解約手数料などが発生し2000万円投資していたのに数ヶ月で1800万円になって返ってくるなんてことに。

このような事態を避けるためには、下記を把握しておいてください。

- 投資は「損をすることもある」ということを理解しておく

- 投資はなくなっても生活に支障が出ない余剰資金で行う

- 時には損失に耐える胆力も投資家なら必要

- 元本の安全性が高いファンドを選択する

私たちが調査したファンドの中で、ハイクアインターナショナルは元本の安全性が非常に高いと言えます。

それは利益を出す手法が事業融資だからです。

融資は、金融商品とは違い値動きはありません。もちろん、融資先の財務状況によっては焦げ付きが起きる可能性もありますが、それは信用力次第です。

リターンも年利12%と高いので、元本の安全性が高い投資先を探しているのであれば検討してみてはいかがでしょうか。

余剰金以外でヘッジファンド投資をしてしまう例

生活防衛資金をヘッジファンド投資に回してしまい、失敗するパターンもあります。

生活防衛資金とは、病気や事故など何か起きたときでも対応できるようにしておくための資金です。

例えば、コツコツ貯金をしていて口座資金が1000万円になったところで、「生活は毎月の給料で回るから、資産運用をしよう!」と思い立ち全額を投資してしまうとします。

しかし、基本的にヘッジファンドには解約できないロックアップ期間があります。

ロックアップ期間中に病気や事故を起こしてしまい、給料では賄えない支払いが生じてしまったらどうなるでしょうか。

保険に入っていたとしても一時的な建て替えが必要になるケースもあるので、最終的には親族やローン会社などに借金をすることになるでしょう。

このような事態を避けるためにも生活防衛資金には手をつけず、余剰資金で投資することをおすすめします。

ヘッジファンド投資で失敗しない方法

改めて、ヘッジファンド投資をする際に失敗しない方法をこちらでまとめていきます。

ヘッジファンドで失敗しない方法をまとめてみました。

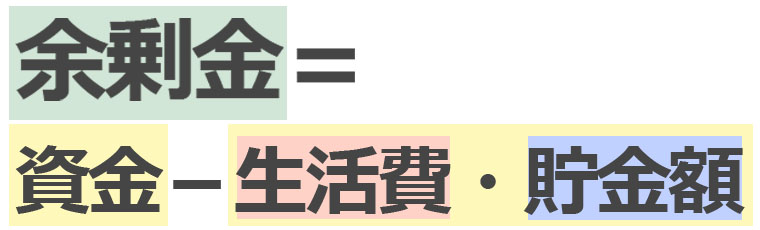

全財産を投資しない

ヘッジファンドに限らず投資は、余剰金で行うことが基本のリスク管理になります。

余剰金は、全体の資金から生活費と貯金額を引いた金額と言われています。

貯金額とは、今後10年以内に必要なお金を指します。

上記でもお話ししたように、ヘッジファンドは一度契約してしまうと簡単に解約ができません。

ヘッジファンドの解約手数料などを考えると、使用予定のある資金は銀行に保管しておくとよいでしょう。

ヘッジファンドを長期的に運用する

世界的な優秀なヘッジファンドの傾向を見ると、10年以上の長い期間投資を行い、利回り10%と高い利回り率を出しています。

長期運用は、短期の値動きを「ただのノイズ」にすることができるので、投資のリスク管理としても定番です。

またヘッジファンドの投資手法の1つとして、投資する時点では安値になっている商品を購入し、値上がりするのを待つ方法があります。

そのため戦略にもよりますがヘッジファンド投資をはじめたら、数か月・数年は待ち続ける必要があるといえるでしょう。

上記のような投資手法では、将来性を見越して商品を購入するため、一時的なマイナスがあっても長期的な目で見ればプラスの成績になることが多いのです。

自分に合った戦略のファンドを選ぶ

一口にヘッジファンドと言っても運用戦略はそれぞれ異なります。

そのため、自分に合った戦略のファンドに投資をするべきです。

具体的に下記のように自分の求めているものを羅列してみると選びやすくなります。

- 10年以上の長期投資

- リスクを負って爆発的に増えるよりも堅実で良い

- 増やすよりも減らさないを優先

- インフレに負けない利回りは欲しい

このように条件を出していけば、選択肢は絞られていくでしょう。

ヘッジファンドのメリット

ここまでヘッジファンドのリスクやデメリットを解説してきました。

今までの内容だけを読むとヘッジファンド投資が怖くなってしまった人もいるでしょう。

しかしヘッジファンドは、たくさんのメリットもあります。

以下ではヘッジファンドのメリットを2点お伝えしていきたいと思います。

高利回りが期待できる

ヘッジファンドの最大の魅力は、やはり高利回りですよね。

投資信託等と異なり、ヘッジファンドでは利回り10%以上を目指すことができ、目標金額にも早く達成できるでしょう。

ヘッジファンドが高利回りを出せる理由の1つは、投資する商品と戦略にあります。

プロが市場を徹底的に分析し、将来的な価格の下落・上昇を見極めて大量の銘柄を購入するため、個人の資金では不可能なレベルの利益を出せるのです。

また、ヘッジファンド専門の優秀なファンドマネージャーによって投資が行われるため、膨大な知識量と判断能力をもって、利益の最大化を追及した高利回りの運用が行えます。

リスク管理を行ってくれる

ヘッジファンドは、リスク管理も可能です。

ヘッジファンドの投資手法の1つとして、バリュー株への投資があります。

バリュー株の投資は、本来の価値より下回った値段で市場に出されている商品を見つけ、購入することで利益を得ます。

つまり本来の値段より安値になっているため、値段が暴落するリスクが非常に低い商品に投資します。

個人投資家はバリュー株を見つけ出すのが困難ですが、優秀なファンドマネージャーだからこそできる投資手法といえるでしょう。

逆におすすめできるヘッジファンド2選

ここまでヘッジファンドの「おすすめしない」理由を解説してきましたが、実は個人投資家でも安心して投資できる優良ファンドも存在します。

特に以下の2つのファンドは、最低投資額500万円から始められ、透明性の高い運用で実績を上げています。

- 最低投資額が500万円から(一般的なファンドは1000万円以上)

- 情報開示が充実していて透明性が高い

- 実績が明確で信頼できる

- 詐欺リスクが低い実業ベースの運用

- 無料相談で詳細を確認してから投資判断できる

それでは、各ファンドの詳細を見ていきましょう。

ハイクアインターナショナル【年利12%固定・安定重視】

ハイクアインターナショナルは、2023年に設立された日本の運用会社で、年利12%の固定配当を実現している点が最大の特徴です。

一般的なヘッジファンドが市場変動の影響を受けるのに対し、ハイクアインターナショナルはベトナム企業「SAKUKO Vietnam」への事業融資により安定した収益を実現します。契約時点で年12%の配当を約束する仕組みで、相場変動に左右されない確実な収益が魅力です。

500万円投資で年間60万円の安定配当を実現

ハイクアインターナショナルの最大の魅力は、毎年確実に12%の配当を受け取れることです。

| 年数 | 年間配当額 | 累計配当額 |

|---|---|---|

| 1年後 | 60万円 | 60万円 |

| 3年後 | 60万円 | 180万円 |

| 5年後 | 60万円 | 300万円 |

| 10年後 | 60万円 | 600万円 |

このように、元本500万円はそのまま維持しながら、毎年60万円(3ヶ月毎に15万円)の配当を受け取れます。安定した配当収入として活用している投資家も多数います。

- 退職金の運用先を探している60代

年金の補完として月5万円の配当を活用 - 子育て世代の40代

教育費の足しに年60万円の配当を充当 - 定期収入を求める50代

老後資金の準備として安定配当を重視

なぜ安定した12%配当が可能なのか?

ハイクアインターナショナルは、ベトナムで複数の事業を展開するSAKUKO Vietnam(日本製品専門の小売チェーン)への融資で収益を獲得しています。

実店舗からの安定収益が配当の源泉となっており、市場変動の影響を受けにくい仕組みを構築しています。

| 事業部門 | 展開規模 | 月間売上高 |

|---|---|---|

| SAKUKO STORE | 35店舗 | 約1.5億円 |

| BEARD PAPA | 11店舗 | 約5,000万円 |

| SAKURA HOTEL | 2店舗 | 約3,000万円 |

| グループ合計年商 | 25億円 | |

SAKUKO Vietnamは、グループ全体で25億円の売上を達成しており、2026年にはベトナムUPCoM市場への上場申請中です。上場が実現すれば、さらなる事業拡大と配当の安定性向上が期待できます。

他の投資商品との比較

ハイクアインターナショナルの年利12%は、他の投資商品と比較しても魅力的な水準です。

| 投資先 | 期待年利 | リスク | 配当の安定性 |

|---|---|---|---|

| 銀行預金 | 0.02% | 極小 | ◎ |

| 投資信託 | 3-7% | 中 | △ |

| 株式投資 | 5-10% | 高 | △ |

| ハイクア | 12%固定 | 低 | ◎ |

ハイクアインターナショナルの5つの強み

- 固定12%配当

年4回(1月・4月・7月・10月)各3%ずつ確実に配当 - 手数料なし

管理手数料・成功報酬が一切不要でコスト0 - 元本の安全性が高い

融資による運用で市場変動の影響を受けにくい - ロックアップなし

必要に応じていつでも解約可能な柔軟性 - 情報開示が充実

年次報告会やYouTubeで事業状況を確認可能

最低投資額は500万円からと、他のヘッジファンドと比較して投資しやすい金額設定になっています。まずは無料の個別相談で、詳しい事業内容や配当の仕組みを確認してみてはいかがでしょうか。

\無料の資料請求・個別相談実施中/

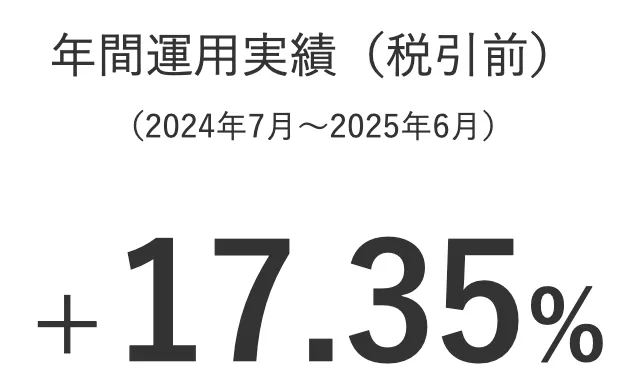

アクション合同会社【年利17.35%実績・高リターン追求型】

アクション合同会社は2023年設立の新進気鋭のヘッジファンドで、2024年度は年利17.35%の驚異的な実績を記録しています。

代表の古橋弘光氏は、『みんなのFX』で知られるトレーダーズホールディングス株式会社の元取締役で、30年以上金融業界に携わってきた経験豊富な人物です。

500万円投資で年間86万円の高リターンを狙う

アクションの実績ベースで計算すると、500万円の投資で毎年86.75万円の利益が期待できます。つまり、わずか6年で投資元本を回収できる計算です。

| 年数 | 年間運用益 | 累計運用益 |

|---|---|---|

| 1年後 | 86.75万円 | 86.75万円 |

| 2年後 | 86.75万円 | 173.5万円 |

| 6年後 | 86.75万円 | 520.5万円 |

| 10年後 | 86.75万円 | 867.5万円 |

なぜ17%超の高リターンが可能なのか?

アクションは多角的な投資戦略により、市場環境に左右されにくい安定した高リターンを実現しています。

- 日本株バリュー投資

割安株の発掘と集中投資で大きなリターンを狙う - 事業投資(貸付)

実業への直接投資で相場に左右されない安定収益 - ファクタリング

短期高利回りの資金運用で確実な利益確保 - Web3事業

次世代技術への先行投資で将来の成長を取り込む

特に注目すべきは、相場下落時でも収益を狙える多角的な戦略です。2024年8月の日経平均12%下落時も、アクションは月間+2.3%のプラス運用を達成しました。

2024年度の驚異的な運用実績

アクションに投資していると、四半期ごとに運用レポートが送られてきます。レポートで確認可能ですが、運用開始から四半期でマイナスリターンになったことはありません。

- 年間リターン:17.35%

- 月間プラス達成率:100%(4月以降)

- 最大月間リターン:4.8%

- 500万円投資の場合の年間利益:86.75万円

※実際の運用成績は市場環境により変動します

アクションが向いている投資家

- 高いリターンを追求したい方

年15%以上の高リターンで資産を大きく増やしたい - 相場下落時も利益を狙いたい方

市場が下落しても多角的な戦略で収益確保 - プロの運用に任せたい方

金融業界30年のベテランによる運用 - 透明性を重視する方

月次レポートで運用状況を確認可能

最低投資額は500万円からと、本格的なヘッジファンドとしては始めやすい設定になっています。高リターンには相応のリスクも伴いますが、まずは無料の個別面談で、詳しい運用戦略やリスク管理体制を確認することをおすすめします。

\2024年度17.35%の実績/

まとめ

今回はヘッジファンドのリスクやデメリットを徹底解説してきました。

結論として、しっかりとリスク対策を行えば、ヘッジファンド運用はおすすめできるといえるでしょう。

ヘッジファンドのリスク管理としては、長期運用を行うことや余剰金で行うことが挙げられます。

退職金をヘッジファンド投資に充て、上手に活用することで資産を効率的に増やすことができるでしょう。