2025年12月8日、イオン株が急落しました。多くの投資家が「なぜ下がったのか」「今から買っても大丈夫か」を知りたがっています。

結論から言うと、今から買うのは極めて危険です。

11月27日に過去最高値2,877.5円を記録した直後、株価は急落に転じ、12月8日には2,349円まで下落。わずか11営業日で17%以上の暴落となりました。しかし、この急落は「終わり」ではなく「始まり」に過ぎません。

現在もPER158倍という異常な割高水準、配当性向119.1%超えの危険な財務状況、そして証券アナリストの平均目標株価1,631円(現在価格からさらに-31%)という厳しい評価が続いています。急落後でも「まだ高すぎる」というのが専門家の見方です。

- PER158倍

→日本の上場企業平均(15倍)の10.5倍という異常値 - アナリスト目標株価-32%

→7人中6人が「中立」「売り」推奨 - 10月急騰の反動リスク

→わずか1ヶ月で33%上昇後の調整局面入り

この記事では、イオン株が危険とされる理由から今後の暴落シナリオ、そしてより安全で高収益な投資の選択肢まで詳しく解説します。

イオン株の暴落リスクを回避したい方へ

PER158倍のイオン株より安全で高収益な投資先をすぐに知りたい方は、年利12-17%のヘッジファンド2選をご覧ください。500万円の投資で年間60-85万円の収益実績を持つファンドを詳しく紹介しています。

イオン株への投資を検討中の方も、すでに保有している方も、最後まで読んで賢明な判断の参考にしてください。

【12月急落分析】イオン株価が下がりやすい月と今回の原因

「イオン株が下がったから今が買い時だ」と考えている方に警告します。

2025年に入ってからイオン株は年初1,240円から11月27日には過去最高値2,877.5円まで約2.3倍に急騰しました。しかし、その直後から急落が始まり、12月8日には2,349円まで下落。わずか11営業日で17%以上も暴落しています。

多くの投資家は「下がったから買い時」と考えがちですが、これは典型的なバブル崩壊の初期段階であり、さらなる下落リスクが極めて高い状況です。

理由①:急落後でもPER158倍—まだ「異常な割高」が続いている

2025年12月9日時点でイオンのPERは依然として158倍前後という異常値です。12月8日に18%急落してもこの水準であり、日本の上場企業平均(15倍前後)の10.5倍という状態は変わっていません。

同業他社と比較しても、その危険性は明白です。

| 企業 | PER | 評価 |

|---|---|---|

| イオン | 158倍 | 異常な割高 |

| セブン&アイHD | 21.6倍 | 適正 |

| パンパシHD | 28.7倍 | やや割高 |

| 日本企業平均 | 15倍前後 | 標準 |

過去の事例を見ても、PER100倍を超えた銘柄は高確率で急落しています。

10月の好決算を材料に急騰しましたが、業績改善以上に株価が上昇しすぎており、いつ暴落してもおかしくない状況です。

- 11月27日:過去最高値2,877.5円

→期待値ピーク到達(PER197倍相当) - 12月8日:2,349円まで急落

→わずか11営業日で-17.4%の暴落 - それでもPER158倍

→まだ日本企業平均の10.5倍という異常値 - 調整は始まったばかり

→目標株価1,631円まで-31%の下落余地

理由②:急落後でもアナリストは「さらに-31%下落」と予想

2025年12月時点で、証券アナリストの平均目標株価は1,631円です。(出典:みんかぶ)

12月8日の急落後も株価は2,356円前後で推移しており、目標株価までまだ約31%の下落余地があると専門家は見ています。「急落してもまだ高すぎる」というのがプロの厳しい見方です。

| アナリスト判断 | 人数 | 割合 | コメント |

|---|---|---|---|

| 強気買い | 1人 | 14% | 少数派 |

| 中立 | 3人 | 43% | 様子見推奨 |

| 売り | 2人 | 29% | 売却推奨 |

| 強気売り | 1人 | 14% | 即売却推奨 |

アナリストの86%が「買い」を推奨していないという事実は、プロの目から見ても危険な水準にあることを示しています。

理由③:12月の急落は「調整の始まり」に過ぎない

株価が短期間で急騰した後には、必ず調整局面が訪れます。

イオン株は10月だけで33%も上昇し、11月27日には過去最高値2,877.5円を記録しました。そして予想通り、12月に入って本格的な調整局面に突入しています。

- 11月27日:2,877.5円(過去最高値)

- 12月3日:2,579.5円(-10.4%)

- 12月8日:2,349円(-18.4%)

- 12月9日:2,356.5円(底値圏で推移中)

わずか2週間足らずで18%以上の急落が発生していますが、これは調整の「始まり」に過ぎません。PER158倍という異常値が正常化するには、さらなる下落が必要です。

「18%も下がったから底値だろう」と判断して12月9日の価格2,356円で100株購入した場合、アナリスト目標株価1,631円まで下落すると約72万円の損失が発生します。

急落後でもまだPER158倍という割高水準であり、「下落=買い時」という安易な判断は極めて危険です。

株主優待の年間還元額(約3万円)では到底カバーできない損失リスクです。

このような危険な状況下で無理に個別株に投資するよりも、年利12-17%を狙えるプロ運用の投資商品でリスクを抑えながら高いリターンを狙う方が賢明な選択といえます。

イオン株が抱える5つの構造的リスクとは

2025年10月の株価急騰は一時的な好材料によるものですが、イオン株には構造的な危険性が5つ存在します。

これらの問題は短期的な業績改善では解決できず、中長期的な投資リスクを高めている要因です。

バリュエーション指標から見る割高リスク

2025年11月13日時点で、イオンの株価収益率(PER)は約158倍という極めて危険な水準にあります。

日本の上場企業のPER平均値が15倍前後であることを考えると、イオン株のPERは業界平均の約5.2倍、日本企業平均の10.5倍という異常に高い水準です。

同業他社と比較しても、その危険性は明白です。

| 企業名 | PER | イオンとの差 | 評価 |

|---|---|---|---|

| イオン | 158倍 | – | 異常な割高 |

| セブン&アイHD | 21.6倍 | 約5.2倍安い | 適正水準 |

| パンパシHD | 28.7倍 | 約3.9倍安い | やや割高 |

| 小売業界平均 | 約22倍 | 約5.1倍安い | 標準 |

投資家の期待が企業の実力を大きく超えている状態であり、いつ株価が暴落してもおかしくありません。

企業の実力以上に買われている株式は、必ず適正価格への調整が入ります。過去の事例を見ても、PER100倍を超えた銘柄の多くは、その後30-50%の急落を経験しています。

- 適正価格の10.5倍

→いつ暴落してもおかしくない水準 - 下落余地-32%

→アナリスト予想でも大幅下落見込み - 少しの悪材料で暴落

→期待が高すぎると失望売りも大きい

このような危険な個別株に投資するよりも、年利12-17%で安定運用できるプロの投資商品を検討することを強くおすすめします。

配当持続可能性への懸念が拡大

イオンの配当性向は過去5年間で異常な変動を見せており、2025年2月期実績では119.1%という危険水準に達しています。これは企業が稼いだ利益の1.2倍を配当として支払っていることを意味し、内部留保を取り崩しての配当です。

- 2025年2月期 → 配当性向119.1%(危険水準)

- 2023年2月期 → 配当性向143.4%(超危険水準)

- 2022年2月期 → 配当性向468.0%(異常値)

健全な企業経営では配当性向30~50%が適正とされる中、業績が少しでも悪化すれば減配や無配転落は避けられないでしょう。

配当目的でイオン株を保有している方は、今のうちに配当減額リスクのない安定収益投資への分散を検討すべきです。

株主還元制度見直しの可能性

イオンの株主優待は、オーナーズカードによるキャッシュバック制度が魅力的です。株式分割後は100株以上で1%、300株以上で3%の還元率に変更されています。

しかし、この充実した優待制度が企業にとって大きな負担となっている側面があります。

配当性向が高い状態で株主優待も維持するのは、企業の財務を二重に圧迫する要因となっています。

近年、多くの企業が株主優待を廃止・縮小する傾向にあります。

コスト削減を迫られた場合、真っ先に見直される可能性があるのが株主優待制度なのです。

優待目的で保有している投資家が多いイオン株では、制度変更が発表されれば大量の売却が発生し、株価が急落するリスクがあります。

株主優待の見直しが不安な方は、優待制度の変更に左右されない安定収益を生む投資商品も並行して検討することをおすすめします。

収益性改善の困難さ

2024年から2025年にかけて、食品や日用品の原材料費は上昇を続けています。

イオンの主力である総合スーパー事業は、この影響を直接的に受けているのです。

実際に2024年3月から11月期の決算では、総合スーパー部門が192億円の営業赤字を計上しました。

前年同期の14億円の赤字から大幅に悪化している状況です。

人件費の上昇も追い打ちをかけています。

パート従業員の時給を平均7%引き上げたことで、コスト構造がさらに厳しくなりました。

消費者の節約志向も強まっており、値上げに踏み切れない状況が続いています。

原価上昇分を価格に転嫁できないまま、利益率が低下する悪循環に陥っているといえるでしょう。

競合他社との価格競争も激化しており、収益改善の見通しが立ちにくい状況が続いています。

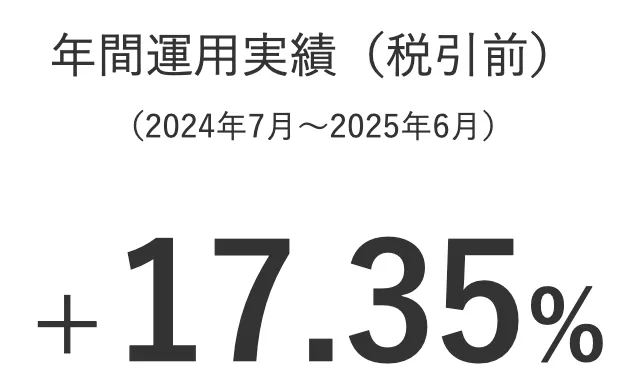

このような構造的な赤字体質の企業に投資するより、確実に年利12%の配当を出すハイクアインターナショナルや、4つの収益源で17%のリターンを実現したアクション合同会社の方が、投資先として魅力的です。

構造的な課題と投資リスク

イオンは長年にわたり、取引先企業との株式持ち合いを続けてきました。

しかし近年、コーポレートガバナンスの強化により、持ち合い解消の動きが加速しています。

2024年10月には、プライベートブランド「トップバリュ」の低価格帯商品を約500品目追加すると発表しました。

これは収益確保のための苦肉の策ともいえます。

持ち合い株式が売却されると、需給バランスが崩れて株価が下落する可能性があります。

安定株主が減少することで、株価の変動も大きくなるでしょう。

ただし、2024年に京成電鉄との資本業務提携を発表するなど、新たな関係構築も進めています。

約150億円相当の株式を相互に保有することで、一定の安定性は確保されました。

とはいえ、全体的な持ち合い解消の流れは変わらず、株価への下押し圧力は残っているといえるでしょう。

これらのリスクを踏まえると、イオン株に集中投資するよりも、プロが運用する分散投資商品への資産配分も検討する価値があります。

イオン株の基本情報と現在の株価状況

イオン株への投資判断をする前に、まず企業の基本的な情報を整理しておきましょう。

現在の株価水準や業績動向を把握することで、投資リスクをより正確に評価できるようになります。

事業内容と経営戦略

イオンは総合小売業を中心に、金融サービスや不動産開発まで幅広く手がける巨大企業グループです。

主力の総合スーパー事業では、全国に「イオン」「イオンスタイル」などの店舗を展開しています。

国内外で約2万1千店舗を運営し、グループ従業員数は約58万人にのぼります。

最近では「イオン生活圏」という独自のコンセプトを打ち出しています。

買い物だけでなく、医療や金融、エンターテインメントまで、生活に必要なサービスをワンストップで提供する戦略です。

海外展開にも積極的で、特にアジア地域での成長を重視しています。

中国やアセアン諸国での店舗数を着実に増やしており、2025年度末までに海外店舗をさらに拡大する計画を進めています。

直近の業績動向

2025年2月期通期決算では、営業収益10兆1,348億円(前期比+6.1%)と13期連続で過去最高を達成しました。しかし営業利益は2,377億円(同-5.2%)と減益となり、増収減益という厳しい状況です。

特に主力のGMS(総合スーパー)事業では、人件費上昇や原価高の影響で苦戦が続いています。売上は伸びても利益が減る構造的問題を抱えており、短期的な改善は困難な状況です。

一方、ドラッグストア事業(ウエルシアHD)やディスカウントストア事業は好調を維持していますが、GMS事業の不振を補うには至っていません。

売上高が増加しても利益が減少するということは、ビジネスモデルそのものに問題があることを示しています。原材料高や人件費上昇が続く中、この傾向は今後も続く可能性が高いでしょう。

配当政策と株主還元の方針

イオンは2025年2月期に年間配当40円へ増配を実施しました(前期36円から+4円)。2026年2月期も40円を維持する方針です。

しかし先ほど触れたように、配当性向が異常に高い水準で推移しているのが実情です。2025年2月期は119.1%、2024年2月期は約69%でしたが、過去には100%を大きく超える年もありました。

株主還元を重視する姿勢は評価できますが、無理な配当政策は企業の成長力を削ぐ可能性があります。内部留保が不足すれば、新規出店や設備投資が困難になるでしょう。

投資家としては、今後の減配リスクを考慮しておく必要があります。

高配当投資にリスクを感じる方は、高配当ETFをやめとけと言われる理由も参考にしてみてください。

株価推移と現在の水準

イオンの株価は長期的に右肩上がりのトレンドを維持してきました。2024年9月には分割前ベースで上場来高値4,000円台に到達しています。

2025年9月1日に1株→3株の株式分割を実施後、10月15日の好決算発表を受けて株価が急騰し、分割後ベースで2,400円台まで上昇しました。

2025年11月12日時点では2,390円で推移していますが、PER158倍という異常な割高水準にあり、証券アナリストの平均目標株価1,631円と比較すると約32%の下落余地があります。

100株単位での購入となるため、現在は約24万円から投資可能です(分割前は約120万円必要でした)。株式分割により個人投資家の参入しやすさは大幅に向上しました。

現在の配当利回りは約1.7%(年間配当40円÷株価2,390円)と、高配当株とはいえない水準です。株主優待を含めた実質利回りで考える必要がありますが、それでも他の高配当株と比べると見劣りする水準といえるでしょう。

テクニカル的には10月の急騰後に調整局面入りしており、短期的にはさらなる下落の可能性も否定できません。

イオン株の株主優待と配当の魅力

※重要

2025年9月1日に1株→3株の株式分割が実施されました。以下の情報はすべて分割後の基準で表示しています。

イオン株が個人投資家から支持される最大の理由は、充実した株主優待制度にあります。

配当金と優待を組み合わせることで、実質的な投資リターンを高められる点が大きな魅力となっているのです。

イオン株の配当金推移と実績

過去10年間のイオンの配当実績を見ると、安定的に増配を続けてきたことがわかります。

2014年2月期の年間配当26円から始まり、2024年2月期には36円まで増加しました。

2025年2月期は40円への増配を予定しており、株主還元に積極的な姿勢を示しています。

| 決算期 | 中間配当 | 期末配当 | 年間配当 |

|---|---|---|---|

| 2021年2月 | 18円 | 18円 | 36円 |

| 2022年2月 | 18円 | 18円 | 36円 |

| 2023年2月 | 18円 | 18円 | 36円 |

| 2024年2月 | 18円 | 18円 | 36円 |

| 2025年2月 | 20円 | 20円 | 40円 |

| 2026年2月(予想) | 20円 | 20円 | 40円 |

ただし配当利回りは約1.0%と、高配当株とはいえない水準です。

配当金だけを目的とするなら、他の銘柄を検討したほうがよいかもしれません。

オーナーズカードの活用で最大7%の還元を受けられる

イオンの株主優待の目玉は、何といってもオーナーズカードです。

保有株数に応じて、半年間の買い物金額に対して3%から最大7%のキャッシュバックを受けられます。

還元率は以下のように設定されています。

| 保有株数 | 還元率 | 半年100万円購入時の還元額 |

|---|---|---|

| 100~199株 | 1% | 1万円 |

| 200~299株 | 2% | 2万円 |

| 300~1,499株 | 3% | 3万円 |

| 1,500株以上 | 4% | 4万円 |

キャッシュバックは年2回、4月と10月に受け取れます。

日常的にイオンで買い物をする方にとっては、非常にお得な制度といえるでしょう。

半年間の対象上限は100万円までですが、年間で最大14万円の還元を受けられる計算になります。

イオン関連施設で使える優待特典を活用できる

オーナーズカードの特典は、買い物のキャッシュバックだけではありません。

イオングループの様々な施設で、割引や特別サービスを受けられるのも大きなメリットです。

映画好きの方なら、イオンシネマの割引は特に魅力的でしょう。

たとえばイオンシネマでは、一般料金1,800円が1,000円になります。

高校生以下なら1,000円が800円と、かなりお得な価格で映画を楽しめます。

レストランでの食事も10%オフになる店舗があります。

「おひつごはん四六時中」などの対象店舗では、家族での外食がぐっとお得になりますね。

さらにスポーツ用品店のスポーツオーソリティやペット用品のイオンペットでは、会計時に5%の割引を受けられます。

趣味やペットにかかる費用も節約できるのです。

旅行が好きな方には、パッケージツアーの2~4%割引もあります。

年に数回旅行する方なら、この特典だけでもかなりの節約になるでしょう。

長期保有株主には追加特典が付与される

イオンは3年以上株式を保有する長期株主を特に大切にしています。

継続保有3年以上の株主には、保有株数に応じてギフトカードがプレゼントされます。

この追加特典は、長期投資家にとって嬉しいボーナスといえるでしょう。

| 保有株数 | ギフトカード金額 |

|---|---|

| 1,000~1,999株 | 2,000円分 |

| 2,000~2,999株 | 4,000円分 |

| 3,000~4,999株 | 6,000円分 |

| 5,000株以上 | 10,000円分 |

1,000株以上の保有が条件となりますが、長く持ち続けることで実質的な利回りが向上します。

短期売買を繰り返すよりも、じっくり保有したほうがお得になる仕組みです。

これは企業側も安定株主を確保したいという思いの表れでしょう。

ただし、優待制度の変更リスクは常に意識しておく必要があります。

財務状況が悪化すれば、これらの特典が縮小される可能性もあるのです。

優待制度変更のリスクが心配な方は、優待に依存しない安定収益投資も並行して検討することをおすすめします。

イオン株の将来性と成長戦略を分析

イオン株には危険な側面がある一方で、将来の成長につながる戦略も着実に進めています。

国内市場が成熟化するなか、海外展開やデジタル化への取り組みが今後の株価を左右する重要なポイントになるでしょう。

アジア市場への事業拡大を加速させる

イオンのアジア戦略は、今後の成長を支える重要な柱となっています。

中国では22店舗、アセアン地域では13店舗を運営しており、2025年度末までにさらなる出店を計画しています。

特にベトナムやカンボジアでの展開に力を入れている状況です。

アジア各国の中間層が拡大していることも追い風となっています。

所得が増えた消費者は、品質の高い商品やサービスを求めるようになっており、イオンのビジネスチャンスが広がっているのです。

2021年から2025年までの中期経営計画では、海外事業の営業利益を2019年度と比べて2倍以上にする目標を掲げています。

野心的な目標ですが、アジア市場の成長性を考えれば達成可能かもしれません。

デジタルシフトで競争力を強化する

小売業界でもデジタル化の波は避けて通れません。

イオンも積極的にDX(デジタルトランスフォーメーション)を推進しています。

ネットスーパーの配送エリア拡大や、スマートフォンアプリの機能充実に取り組んでいます。

2026年度にはデジタル関連売上高1兆円を目指すという意欲的な計画も発表しました。

店舗では無人レジの導入も進めています。

人手不足の解消とともに、お客様の待ち時間短縮にもつながる取り組みです。

さらにビッグデータを活用した商品戦略も強化しています。

購買データを分析することで、より精度の高い品揃えや価格設定が可能になるでしょう。

ヘルス&ウエルネス事業が成長を牽引する

イオングループのなかでも、特に好調なのがヘルス&ウエルネス事業です。

ウエルシアホールディングスは売上高1兆2,000億円を超える規模まで成長しました。

ドラッグストア業界でトップクラスの地位を確立しています。

2024年にはツルハホールディングスとの経営統合も発表されました。

実現すれば、店舗数5,000店を超える巨大ドラッグストアチェーンが誕生することになります。

高齢化が進む日本では、健康関連商品の需要は今後も拡大が見込まれます。

調剤薬局の併設も進めており、地域の健康を支える存在として成長を続けるでしょう。

イオン生活圏の創造で独自価値を提供する

イオンが目指している「イオン生活圏」は、単なる小売業の枠を超えた構想です。

ショッピングモールを中心に、金融、医療、教育、娯楽まで、生活に必要なあらゆるサービスをワンストップで提供する計画を進めています。

たとえばイオンモール内に病院や学習塾、フィットネスクラブを誘致し、買い物以外の目的でも訪れる場所にしようとしています。

滞在時間が長くなれば、それだけ消費も増えるという狙いです。

イオンカードやWAONといった決済サービスも、この生活圏構想の重要な要素です。

グループ内での相乗効果を最大限に活かすことで、他社にはない価値を生み出せるかもしれません。

これらの成長戦略に期待しつつも、確実性を重視する投資家にはプロによる運用で安定リターンを狙う手法も魅力的な選択肢となるでしょう。

イオン株の買い時と売却タイミングを解説

イオン株への投資で利益を得るには、適切な売買タイミングの見極めが欠かせません。

現在の株価水準や今後の見通しを踏まえて、いつ買い、いつ売るべきなのか検討してみましょう。

証券会社が示す目標株価を確認する

アナリストの目標株価は、投資判断の参考になる重要な指標です。2025年11月12日時点で、証券アナリストの平均目標株価は1,631円です(出典:みんかぶ)。

現在株価が2,390円であることを考えると、目標株価を約47%も上回る異常な水準にあるといえるでしょう。

直近のアナリストの投資判断では「買い」推奨は見られず、「中立」や「売り」が86%を占める厳しい評価となっています。

PER158倍という異常値や、2025年10月だけで33%もの急騰が懸念材料として挙げられているケースが多いようです。

証券会社のレポートを読むと、現在の株価から32%程度の下落リスクを指摘する声が主流です。1,600円を下回った水準が、一つの買い場になる可能性があります。

決算月前後の値動きパターンを把握する

イオン株には、決算発表を軸とした季節的な値動きパターンがあります。

2月決算のイオンは、例年4月と10月に決算を発表します。

決算前は期待感から上昇し、発表後は材料出尽くしで調整という流れが多く見られます。

また、株主優待の権利確定月である2月と8月の前には、優待狙いの買いが入りやすい傾向があります。

権利落ち後は売り圧力が強まるため、注意が必要です。

年末年始の商戦期待で11月から12月にかけて上昇することもあります。

このような季節性を理解しておけば、より有利な売買タイミングを見つけられるでしょう。

テクニカル指標から売買タイミングを判断する

チャート分析も売買判断の重要な手がかりになります。イオン株の移動平均線を見ると、25日移動平均線を下回ると下落トレンド入りするパターンが確認できます。

逆に75日移動平均線がサポートラインとして機能することも多いです。

RSI(相対力指数)も有効な指標です。30以下になると売られすぎ、70以上で買われすぎと判断できます。2025年10月の急騰時は80近くまで上昇し、明らかな買われすぎ水準でした。

出来高の推移にも注目しましょう。株価が下落しているのに出来高が増えている場合は、投げ売りが出ている可能性があります。

総合的に判断すると、10月の急騰後に調整局面入りしているため、現在のイオン株は売り時に近い水準にあるといえるでしょう。

アナリスト目標株価の1,600円前後まで下落すれば、次の買い場になる可能性があります。

「いつ買えばいいのか」「いつ売ればいいのか」日々悩んでいませんか?

実は、タイミングを気にせず年利12-17%を狙える方法があります。

- ハイクアインターナショナル

→年利12%固定。相場に関係なく年4回配当 - アクション合同会社

→プロが売買タイミングを判断。2024年実績17.35%

イオン株で-32%の損失リスクを抱えながらタイミングに悩むより、プロに任せて確実にリターンを得る方が賢明です。

今すぐイオン株の売却を検討すべき投資家の特徴

現在のイオン株の危険な状況を踏まえると、以下に該当する投資家は今すぐ売却を検討すべきです。

- 10月以降に購入した方(2,000円以上)

→高値掴みリスク極大、-32%の下落余地 - PER100倍超えのリスクを許容できない方

→適正価格への調整は必ず来る - 優待目的ではなく売却益重視の投資家

→今が最後の逃げ場の可能性 - 暴落リスクを取りたくない方

→5つの暴落シナリオが現実化する前に - 他の安全な投資先への乗り換えを検討中の方

→早めの決断が重要

イオン株を保有し続けた場合の損失シミュレーション

仮に現在価格2,407円で100株保有している場合、アナリスト目標株価まで下落すると以下の損失が発生します。

| 項目 | 金額 |

|---|---|

| 現在の評価額 | 240,700円 |

| 目標株価での評価額 | 163,100円 |

| 予想損失額 | -77,600円 |

| 年間優待還元額 | 約3,000円 |

| 差し引き実質損失 | -74,600円 |

株主優待の還元額では到底カバーできない規模の損失が予想されます。

さらに、暴落シナリオが現実化すれば1,500円台まで下落する可能性もあり、その場合の損失は-90,700円(-37%)にまで拡大します。

イオン株を売却して乗り換えるべき投資先

イオン株のような高リスク・低リターンの銘柄を保有し続けるよりも、以下のような選択肢への乗り換えを検討すべきです。

特に500万円以上の余裕資金がある方は、イオン株の暴落リスクを抱えるよりも、年利12-17%で安定運用できるヘッジファンドへの分散を真剣に検討すべきです。

仮に500万円をイオン株からハイクアインターナショナルに乗り換えた場合。

- イオン株を保有し続けた場合

→-160万円の損失リスク(-32%) - ハイクアに乗り換えた場合

→年間+60万円の安定収益(年利12%) - 差額:+220万円

今すぐ行動を起こさなければ、手遅れになる可能性があります。

イオン株価が下がりやすい月の傾向と注意すべき時期

イオンの株価が下がる月について解説します。過去データを詳細に分析した結果、イオン株価には明確な季節性パターンが存在することが判明しました。

特に注意すべきは3月と9月ですが、2025年12月8日の急落は「材料出尽くし」という季節性とは異なる要因によるものです。

イオン株が下がりやすい月の実データ分析

過去3年間(2023年~2025年)の月次株価データを分析すると、以下の傾向が明確に現れています。

| 月 | 下落傾向 | 平均騰落率 | 主な要因 |

|---|---|---|---|

| 3月 | 下落しやすい | -1~-3% | 2月末の権利落ち後の売り圧力 |

| 9月 | 最も下落しやすい | -2~-4% | 8月末の権利落ち+中間決算への警戒 |

| 12月 | 2025年に急落発生 | -18.4% | 材料出尽くし+PER異常値の調整+需給悪化 |

| 2月 | やや下落 | -1~-2% | 権利確定後の調整局面 |

| 10月 | 下落傾向 | -3~-5% | 9月の下落トレンド継続 |

なぜ3月と9月に株価が下がるのか?3つの構造的要因

イオン株が3月と9月に下落しやすいのは偶然ではありません。権利落ち・決算発表・市場全体の季節性という3つの要因が複合的に作用しているためです。

①権利落ち日の売り圧力(最大の要因)

イオンの配当・優待の権利確定日は2月末と8月末です。権利確定後の3月初旬と9月初旬(権利落ち日)には、優待目的で購入した投資家が一斉に株を売却する傾向があります。

- 2021年2月25日(権利落ち日):前日比-5.2%(-184円)の急落

- 過去の権利落ち日の平均下落幅:27.6円

- 理論上の下落:配当18円+優待価値(実質3~7%キャッシュバック)

特にイオンはオーナーズカード(買い物の3~7%キャッシュバック)という魅力的な優待があるため、権利確定日前に買い、権利落ち後すぐ売却する「優待クロス取引」を行う投資家が多く、その反動で株価が大きく下落します。

②決算発表前の警戒感(9月特有)

9月は中間決算発表(10月中旬)を控えた時期で、業績への不透明感から投資家が慎重姿勢を強めます。

- 2024年10月:中間決算で営業利益16%減を発表 → 株価-4.08%

- 2023年10月:決算前の警戒売りで9月は-1.88%下落

小売業は人件費上昇や原材料高騰の影響を受けやすく、決算内容が市場予想を下回るリスクが常に存在します。この不確実性が、9月の売り圧力を強める要因となっています。

③市場全体の季節性(9月効果)

日本株全体でも「9月は最も株価が下落しやすい月」という統計データがあります(野村證券調査)。

- 日経平均の9月平均騰落率:-0.5~-2.3%

- 相場格言:「彼岸底」(9月下旬に株価が底を打つ)

- 海外投資家の夏季休暇明け後の売り圧力

イオンもこの市場全体のトレンドに連動し、個別要因(権利落ち・決算)と重なることで、9月は最も下落リスクが高い月となっています。

【最新分析】2025年12月8日の急落—3つの構造的要因

2025年12月8日の急落は、季節性とは異なる「構造的な要因」によるものです。

①材料出尽くし感(最大の要因)

10月15日の好決算発表を受けて株価が急騰(+33%)しましたが、その後は新たな好材料がなく、「これ以上の期待材料はない」との見方が市場で広がりました。11月27日の過去最高値がピークとなり、その後は利益確定売りが殺到しました。

②異常なバリュエーションへの警戒

ピーク時のPER197倍、急落後もPER158倍という水準は「さすがに上がりすぎ」との認識が市場で共有されました。日本企業平均の10.5倍という異常値に対する警戒感が一気に高まり、売りが売りを呼ぶ展開となりました。

③需給の悪化

信用倍率0.27倍という極端な低水準が示すように、売りポジションが買いポジションを大きく上回る状態でした。買い支えが消失したことで、株価は急落しやすい状態になっていました。

12月の急落は「権利落ち」のような予測可能な季節性ではなく、バブル的な上昇の反動という予測困難な要因によるものでした。専門家は「調整はまだ始まったばかり」と警告しており、今後もさらなる下落が続く可能性が高いと見られています。

2025年~2026年に注意すべき具体的な時期

現在のPER158倍という異常な高水準を考慮すると、以下の時期に特に大きな下落リスクが想定されます。

- 2025年12月下旬~2026年1月

12月8日の急落後も調整継続中 → 追加下落幅-10~-20%の可能性

理由:PER158倍の調整は始まったばかり。アナリスト目標株価1,631円まではまだ-31%の下落余地があり、需給悪化(信用倍率0.27倍)も継続中

【警戒レベル:高】

- 2026年3月初旬

2026年2月末の権利落ち後 → 予想下落幅-3~-5% - 2026年9月初旬

2026年8月末の権利落ち後 → 予想下落幅-2~-4%

【警戒レベル:中】

- 2026年4月中旬:2026年2月期本決算発表(業績が市場予想を下回る場合)

- 2026年10月中旬:2027年2月期中間決算発表前後

株価下落を逆手に取った投資戦略

この季節性パターンを理解している投資家は、下落時期を「買いのチャンス」として活用できます。

- 3月中旬~下旬、9月下旬~10月上旬に分割買いを行う

- 権利落ち後1~2週間は売り圧力が続くため、焦らずに底値を見極める

- 次の権利確定日(8月末・2月末)に向けて上昇局面で利益確定

- ただし、PER158倍という異常な高水準では、短期売買より長期保有リスクが高い

季節性パターンはあくまで過去の統計的傾向であり、業績悪化や市場環境の急変時には当てはまりません。現在のイオン株はアナリスト平均目標株価1,631円(-32%)という厳しい評価を受けているため、季節性を狙った短期売買より、根本的なリスクヘッジ戦略(後述のヘッジファンド活用など)を検討すべきです。

イオン株が暴落する可能性のある5つのシナリオ

現在のイオン株は、複数の暴落トリガーを抱えた極めて危険な状態にあります。

以下のシナリオのいずれかが現実化すれば、株価は急落する可能性が高いでしょう。

シナリオ①:次回決算の失望売り

2025年3-8月期は好調でしたが、次回決算(9-11月期)で市場予想を下回れば、期待値が高い分、失望売りも大きくなります。

PER158倍という水準は「完璧な業績」を織り込んでおり、少しでも予想を下回れば一気に20-30%の暴落もあり得ます。

シナリオ②:株主優待制度の廃止・縮小

配当性向100%超えの状態で株主優待も維持するのは、企業にとって二重の負担です。

優待制度の見直しが発表されれば、優待目的の個人投資家が一斉に売却し、株価が暴落する可能性があります。

実際、近年多くの企業が株主優待を廃止しており、イオンも例外ではありません。

シナリオ③:減配または無配転落の発表

配当性向119.1%という異常値は、いつ減配が発表されてもおかしくない状況です。

減配発表のタイミングで株価が10-20%急落することは珍しくありません。

シナリオ④:GMS事業の再悪化

総合スーパー事業の赤字幅は縮小していますが、構造的な問題は解決していません。

原材料費や人件費の再上昇により、再び大幅赤字に転落すれば、投資家の失望は大きくなります。

シナリオ⑤:市場全体の調整に巻き込まれる

日経平均が大きく下落した場合、PERが高い銘柄ほど売られやすい傾向があります。

イオン株は市場平均の10.5倍のPERですから、市場全体が10%下落すれば、イオン株は20-30%下落する可能性があります。

| 暴落シナリオ | 発生確率 | 予想下落率 | リスクレベル |

|---|---|---|---|

| 次回決算失望 | 40% | -20~30% | 高 |

| 優待廃止 | 20% | -15~25% | 中 |

| 減配発表 | 30% | -10~20% | 高 |

| GMS再悪化 | 35% | -15~20% | 中 |

| 市場全体調整 | 50% | -20~30% | 高 |

上記5つのシナリオのうち、いずれか1つでも現実化すれば20%以上の暴落は避けられません。複数のシナリオが重なった場合、株価は1,500円台まで急落する可能性もあります(現在価格から-37%)。

このような高リスク銘柄に大切な資産を投じるよりも、年利12-17%で安定運用できるプロの投資商品への分散を真剣に検討すべき時期です。

イオン株保有者が検討すべきリスクヘッジ戦略

イオン株の危険性を理解したうえで、すでに保有している方はどのような対策をとればよいのでしょうか。

リスクを最小限に抑えながら、投資成果を最大化するための戦略を考えてみましょう。

分散投資でポートフォリオを最適化する

イオン株だけに資産を集中させるのは、非常にリスクの高い投資戦略です。

一つの銘柄への投資比率は、全資産の10%以下に抑えるのが理想的でしょう。

もしイオン株の比率が高すぎる場合は、段階的に売却して適正な水準まで下げることをおすすめします。

小売業以外のセクターへの分散も重要です。

たとえば情報通信や医薬品など、景気の影響を受けにくい業種を組み入れることで、リスクを軽減できます。

国内株式だけでなく、外国株式や債券、REITなどの資産クラスも検討しましょう。

相関性の低い資産を組み合わせることで、市場の変動に強いポートフォリオを構築できます。

投資信託やETFを活用すれば、少額から分散投資が可能です。

手間をかけずにリスク分散したい方には、バランス型ファンドも選択肢になるでしょう。

また、5000万円の資産運用をお考えの方には、より高度なポートフォリオ構築も可能です。

損切りラインを事前に設定する

投資で最も大切なのは、損失を限定することです。

イオン株についても、購入価格から10~15%下落したら売却するというルールを決めておきましょう。

感情に流されず、機械的に実行することが重要です。

たとえば分割後1,700円で購入した場合、1,445円から1,530円あたりが損切りラインになります。

この水準を下回ったら、迷わず売却を実行しましょう。

逆指値注文を活用すれば、自動的に売却することも可能です。

仕事で相場を見られない方でも、確実にリスク管理ができます。

ただし優待目的で長期保有する場合は、別の考え方も必要です。

一時的な下落を気にせず、配当と優待を含めたトータルリターンで判断することも大切でしょう。

投資判断に迷う方は、安全な投資方法についても検討してみることをおすすめします。

他の安定資産への乗り換えを検討する

イオン株のリスクが高すぎると感じたら、より安定した資産への乗り換えも検討すべきです。

高配当株なら、通信大手や銀行株のほうが配当利回りが高く、財務も安定しています。

NTTや三菱UFJフィナンシャル・グループなどは、配当利回り3%以上を維持しています。

ただし、500万円以上の余裕資金がある方には、プロが運用するヘッジファンドという選択肢もあります。年利12-17%の高いリターンを狙いながら、リスク分散も図れる投資手法として注目されています。

どの資産に乗り換えるにしても、税金の影響を忘れずに計算しましょう。

まとまった資金での運用を検討中の方は、1000万円の預け先についても参考にしてください。

イオン株のリスクを回避する高収益投資の選択肢

イオン株のPER158倍という異常な割高状態や配当性向119.1%という危険な財務状況を考えると、500万円以上の資産をお持ちの方には、より安定した高収益投資としてヘッジファンドという選択肢があります。

ヘッジファンドは投資のプロが多様な投資戦略を駆使して高いリターンを目指す投資商品で、イオン株のような個別株リスクを避けながら、年利12-17%の高いリターンを狙える点が魅力です。

| 項目 | イオン株 | ヘッジファンド |

|---|---|---|

| 期待リターン | -32%(下落予想) | +12~17% |

| リスク水準 | 極めて高 (PER158倍) | 低~中 (プロ運用) |

| 暴落リスク | 5つのシナリオ | 分散投資で回避 |

| 配当リスク | 減配可能性大 (性向119%) | 固定リターン |

以下、実際に運用実績を上げている「ハイクアインターナショナル」と「アクション合同会社」という2つのヘッジファンドをご紹介します。

1位:ハイクアインターナショナル【年利12%・安定重視】

ハイクアインターナショナルは、年利12%の固定配当を実現する事業融資型ファンドです。

ベトナムで35店舗以上を展開する日本製品専門の小売チェーン「SAKUKO VIETNAM」への融資により、安定した配当収入を実現しています。

なぜ年利12%の安定配当が可能なのか?

ハイクアインターナショナルの収益源は、実店舗ビジネスから生まれる確実なキャッシュフローです。

- SAKUKO STORE:日本製品販売店35店舗を展開

- BEARD PAPA:人気スイーツ店11店舗を運営

- SAKURA HOTEL:日本人向けホテル2店舗を経営

これらの実業から生まれる売上が配当原資となるため、株式市場の変動に左右されない安定収益を実現できるのです。

500万円出資した場合の具体的なリターン

| 配当時期 | 配当率 | 配当額 | 累計配当額 |

|---|---|---|---|

| 3月 | 3% | 15万円 | 15万円 |

| 6月 | 3% | 15万円 | 30万円 |

| 9月 | 3% | 15万円 | 45万円 |

| 12月 | 3% | 15万円 | 60万円 |

毎年60万円の配当収入を安定的に受け取れます。元本500万円は維持されるため、長期的な資産運用に最適です。

| 最低出資額 | 500万円 |

|---|---|

| 年間配当率 | 12%(固定) |

| 配当頻度 | 年4回(1月・4月・7月・10月) |

| 運用手数料 | なし(配当から差し引かれない) |

| 解約 | いつでも可能(ロックアップなし) |

| 運用報告 | 年2回の事業報告会開催 |

代表の梁秀徹氏は2011年からベトナムで事業を展開し、現地の市場を熟知。YouTubeチャンネルでも事業の様子を確認でき、透明性の高い運用が特徴です。

\無料の資料請求のみもOK/

2位:アクション合同会社【年利17.35%・バランス型】

アクション合同会社は、2024年度に年利17.35%という驚異的な実績を達成したヘッジファンドです。

『みんなのFX』で知られるトレイダーズホールディングス元取締役の古橋弘光氏が運営し、多角的な投資戦略で高リターンを実現しています。

2024年度の運用実績

2024年度は+17.35と素晴らしい実績を記録しました。

2025年度に関しても、+12〜17%のリターンを想定しているとのことです。

500万円出資した場合の具体的なリターン

| 運用期間 | 想定リターン (年利17%の場合) | 累計運用益 | 評価額 |

|---|---|---|---|

| 1年後 | 85万円 | 85万円 | 585万円 |

| 3年後 | 85万円 | 255万円 | 722万円 |

| 6年後 | 85万円 | 510万円 | 1,010万円 |

| 10年後 | 85万円 | 850万円 | 1,350万円 |

6年で元本分の利益を回収できる計算です。毎年の運用益を引き出しても、元本500万円は維持されます。

4つの収益源による安定した高リターン

アクションが年利17.35%という高リターンを実現できる理由は、4つの異なる収益源を組み合わせた独自の投資戦略にあります。

| 日本株バリュー投資 | 割安株を発掘し集中投資 アクティビスト戦略も実施 |

|---|---|

| 事業投資 | 実業への直接投資 安定したキャッシュフロー確保 |

| ファクタリング | 短期・高利回りの債権投資 月利1-2%の安定収益 |

| Web3事業 | 次世代技術への先行投資 将来の成長機会を捕捉 |

複数の収益源を持つことで、市場環境に左右されにくい安定した高リターンを実現しています。株式市場が下落しても、ファクタリングや事業投資からの収益でカバーできる仕組みです。

アクション合同会社の運営体制

| 最低出資額 | 500万円 |

|---|---|

| 目標年利 | 15%以上 |

| 2024年実績 | 年12〜17%想定(2025年度) ※2024年度実績:+17.35% |

| 運用報告 | 3ヶ月毎に運用報告書レポート発行 |

| 運営責任者 | 古橋弘光氏 (トレイダーズHD元取締役) |

| 顧問 | 木内孝胤氏 (元衆議院議員・三菱銀行出身) |

金融業界で30年以上の経験を持つプロフェッショナルチームが、機動的な運用で高リターンを追求しています。

\新進気鋭のヘッジファンド/

イオン株との投資効果比較

ここまで紹介した2つのヘッジファンドとイオン株を、具体的な数字で比較してみましょう。

| 比較項目 | イオン株 | ハイクア | アクション |

|---|---|---|---|

| 期待年利 | -32% (暴落予想) | 12% (固定) | 17% (実績ベース) |

| 500万円投資 1年後 | 340万円 (-160万円) | 560万円 (+60万円) | 585万円 (+85万円) |

| 配当・優待 | 年1.7%配当 +優待3%程度 | 年4回配当 各3%ずつ | 運用益を 自由に引出可 |

| リスク要因 | ・PER158倍 ・配当性向119% ・5つの暴落シナリオ | ・事業融資型 ・実店舗収益 ・相場影響なし | ・分散投資 ・4つの収益源 ・月次黒字継続 |

| 最低投資額 | 約24万円 (100株) | 500万円 | 500万円 |

イオン株で年間8万5千円の配当+優待を得るために32%の暴落リスクを取るか、ヘッジファンドで年間60-85万円の安定収益を得るか。500万円以上の資金がある方なら、答えは明らかではないでしょうか。

よくある質問

イオン株への投資に関して、多くの方から寄せられる質問をまとめました。

まとめ

2025年12月8日、イオン株は予想通り急落しました。11月27日の過去最高値2,877.5円からわずか11営業日で2,349円まで18%以上の暴落を記録しています。

しかし、この急落は「終わり」ではなく「始まり」に過ぎません。イオン株は急落後も依然として以下の三重苦を抱えています。

- PER158倍という極端な割高水準

→急落後もまだ異常値。目標株価まで-31%の下落余地 - 配当性向119.1%という危険な財務状況

→減配リスクは変わらず存在 - アナリストの厳しい評価継続

→86%が「買い非推奨」、平均目標株価1,631円

すでにイオン株を保有している方は、12月の急落を機に売却を検討し、上記のヘッジファンドへの乗り換えを真剣に考えるべきタイミングです。

これから投資を検討する方は、「下がったから買い時」という考えは捨て、最初から年利12-17%を狙えるヘッジファンドを選ぶ方が賢明でしょう。

詳しくはヘッジファンドランキングやオルタナティブ投資の記事も参考にしてください。