京都府内唯一の地銀、京都銀行。キャッチフレーズは「飾らない銀行」だそうです。

京都をはじめ大阪、神戸、滋賀近郊にお住まいの方には「京銀」の愛称でおなじみですよね。

この記事では京都銀行で退職金の運用を検討している方向けに、おすすめの運用商品をご紹介いたします。

京都銀行の退職金向け運用商品

京都銀行ホームページ内に、「退職金専用プラン」のカテゴリーがあります。

開いてみると特別金利での定期預金のみの案内でした。

もちろんその他商品の取り扱いもありますが、まずは定期預金で退職金を運用されたらどうですか?といった考えのようです。

京都銀行で退職金を運用するのに向いていると思われる商品は以下の4つでしょうか。

- 定期預金

- 外貨預金

- 投資信託

- 保険

まずは定期預金のメリット・デメリット、そして京都銀行イチオシの定期預金についてご紹介いたします。

京都銀行の退職金特別定期預金

定期預金は1金融機関につき預金者1人当たり、元本1000万円までとその利息等が保護の対象になっています。

よって、安全性を第一に考える方に好まれます。

- メリット

-

元本保証で安全に運用できる

- デメリット

-

ほとんど利息はつかず、運用効果が薄い

京都銀行の定期預金ももちろん保護の対象ですから、利回りよりもとにかくお金を安全に保管したいという人におすすめです。

京都銀行では、退職金特別金利の定期預金を

- ファーストステップ

- ファーストステップⅡ

の2コースに分けています。

まずは基本の退職金特別金利の定期預金となるファーストステップから見ていきましょう。

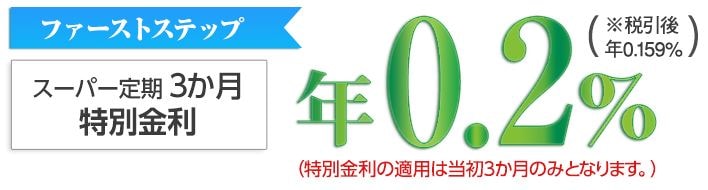

ファーストステップ

金利が、年0.2%の3ヶ月ものの定期預金です。

| 預入条件 | 退職金受け取り後、3か月以内の個人かつ満期後の資産運用について京都銀行にて相談を考えている人 |

|---|---|

| 預入金額 | 1人300万円以上3,000万円以内1円単位 ※ただし退職金の受取額が上限 |

| 期間 | 3ヶ月 |

| 金利 | 年0.2% ※税引き後 0.159% |

| 満期後の適用金利 | 解約日または継続日の普通預金利率 ※2021年9月23日時点では0.001% |

| 申込み必要書類 | ・退職金入金口座の通帳 ※現金で退職金を受取った場合を除く ・「退職所得の源泉徴収票」「退職金支給明細」等、退職金の受取日、受取金額を確認できる書類 |

条件に、満期後の運用を京都銀行で考えている人が対象とあります。

どこの銀行も定期預金の満期後、運用資金として使ってほしい気持ちはあっても、あまり表には出しません。

京都銀行のキャッチフレーズが「飾らない銀行」なだけあります。

ここまでストレートな表現で言われると、むしろ潔く感じますね。

実際に、この定期預金を申し込む際には簡単なアンケートを記入し、お金を預けた後は満期後の資産運用についての案内や提案を受ける必要があるそう。

金利は、年0.2%と他行の退職金特別プランに比べると、やや低いと言えるでしょう。

また、満期後の適用金利を定期預金の金利(メガバンクの場合年0.002%程)とする銀行が多い中、京都銀行では定期預金よりも金利の低い普通預金率を適用するそうです。

このような金利条件をふまえると、あまりおすすめできるプランではないかもしれないですね。

では、もう1つのプランも見てみましょう。

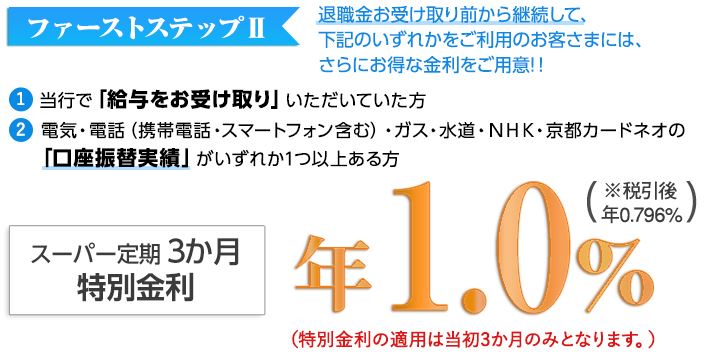

ファーストステップⅡ

こちらは金利がアップし、年1.0%の3ヶ月ものとなっています。

| 預入条件 | 退職金受け取り後、3か月以内の個人かつ満期後の資産運用について京都銀行にて相談を考えている さらに退職金お受け取り前から継続して、次のいずれかに当てはまる人 ・京都銀行経由で給与を受け取っていた人 ・電気・電話(携帯電話・スマートフォン含む)・ガス・水道・NHK・京都カードネオの「口座振替実績」がいずれか1つ以上ある人 |

|---|---|

| 預入金額 | 1人300万円以上3,000万円以内1円単位※ただし退職金の受取額が上限 |

| 期間 | 3ヶ月 |

| 金利 | 年1.0% ※税引き後 年0.796% |

| 満期後の適用金利 | 解約日または継続日の普通預金利率 ※2021年9月23日時点では0.001% |

| 申込み必要書類 | ・退職金入金口座の通帳 ※現金で退職金を受取った場合を除く ・「退職所得の源泉徴収票」「退職金支給明細」等、退職金の受取日、受取金額を確認できる書類 ・給与受取、口座振替、京都カードネオを利用した口座の通帳 |

こちらのプランは、これまでも京都銀行を利用していたお得意様向けのプランと言えるでしょう。

申込みにも追加で書類を提出する必要があるので、少し煩わしさが増しますが、0.2%だった金利が1.0%になるなら是非とも申し込みたいところですよね。

しかしこちらも満期後の金利は普通預金金利となる点に注意が必要です。

これら2つのプランを重複して利用することはできませんが、申し込むなら後者のファーストステップⅡ一択と言えるでしょう。

もしファーストステップⅡの条件に当てはまらないのであれば、京都銀行で退職金を定期預金に預入するメリットはあまり無いようにも思えます。

それでも預金が良いという方は、外貨預金についても一度検討してみると良いでしょう。

京都銀行の外貨預金

外貨預金は、円預金と異なり保護の対象からは外れていますが、円に比べて金利が高いことや、為替が円安になった場合に利益を得ることが出来ます。

- 円預金に比べて金利が高い

- 他通貨を保有することで分散投資の効果も

- 為替の変動によっては元本損失の可能性がある

外貨預金では金利と、為替手数料の2点に注意して見ると良いでしょう。

では、京都銀行の外貨預金は果たして評価できる外貨預金なのか見ていきたいと思います。

京都銀行の外貨預金プランは2つ。定期預金に預け入れる前にどちらか選択する必要があります。

- 金利プラン

- 相場プラン

それぞれのプランの内容について詳しく解説致します。

金利プラン

金利プランは、優遇された金利で定期預金に預けることのできるプランです。

選べる通貨は、アメリカドル、ユーロ、オーストラリアドル、ニュージーランドドル、中国元の5つ。

ニュージーランドドルと中国元は、窓口の利用に限り預入が可能となっています。

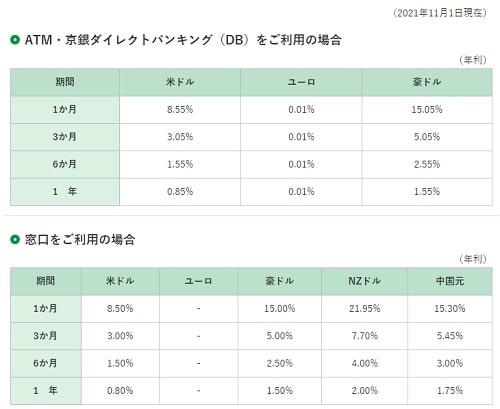

まずはATMや、京銀ダイレクトバンキング(インターネット経由)で預け入れる場合の期間と金利を確認してみましょう。

人気の米ドルは1年で0.85%、豪ドルも1.55%と金利はまずますではないでしょうか。

一方、窓口経由での申込ですと、金利がいくらか下がってしまいます。

ニュージーランドドルや中国元での預入れを検討している人は窓口で、米ドルや豪ドルの場合はATMやインターネットが有利と言えるでしょう。

| 対象者 | 個人 |

|---|---|

| 預入金額 (窓口) | 1,000通貨以上 (中国元の場合は10,000通貨以上) |

| 預入金額 (ATM・WEB) | 1,000通貨以上10万通貨未満 ※それ以上の場合は別途相談 |

| 満期後の金利 | 継続日の通常金利 |

| 預入れの条件 | 円預金からの振替えまたは円現金での預入れに限る |

預入金額は1,000通貨以上(ドル円の為替110円の場合、日本円で約11万円)となっています。

退職金からの振替であれば、この金額はクリアできそうです。

反対に預入の条件は10万通貨(ドル円の為替110円の場合、日本円で約1100万円)未満となりますので、これをオーバーしてしまう場合は、別途相談が必要です。

上限を超えてしまう場合は、米ドル+豪ドルなど、複数通貨で預けるのも1つの方法ではないでしょうか。

メガバンクより好条件かと思うので、外国為替にあまり抵抗のない方は検討の価値があるでしょう。

相場プラン

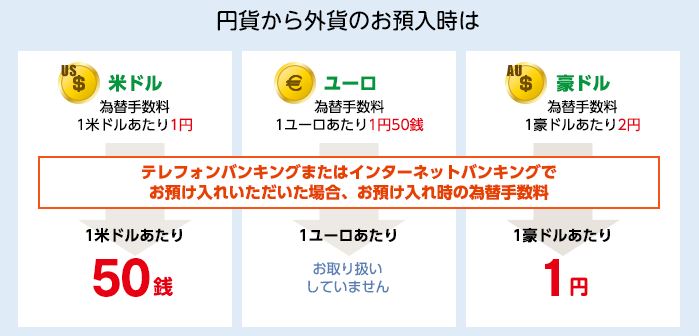

相場プランは、預入れ時に為替手数料が優遇されるプランです。

退職金は円貨で受け取る方がほとんどだと思います。

外貨預金を組むには、受け取った退職金(円貨)を外貨に換える必要がありますが、その時にかかる手数料が半分になるというプランですね。

日本は米ドルを多く保有している国家ですから、円を外貨にしたり反対に外貨を円にする際の為替手数料は、米ドル保有率が低い他の国と比べると安い方ではあるでしょう。

とは言え、手数料は安ければ安いほど良いですよね。

その点京都銀行の為替手数料が優遇されたこのプラン、実は他行と比較するとそこまでお得感は感じられません。

手数料が割高とされるメガバンクであっても、インターネット経由であれば1米ドルあたり25銭前後(京都銀行のプランの半分)で済むところがほとんど。

京都銀行で外貨預金をするのであれば先程の金利プランの方が良いのではないでしょうか。

またその他金融商品はどうかというと、数はそこまで多くありませんが京都銀行でも投資信託の取り扱いがあります。

京都銀行の投資信託

投資信託は、投資のプロにおまかせして運用ができるという点が一番のメリットですよね。

資産を分散させる効果もあるので、ある程度下落に強いというのも投資信託の魅力ではないでしょうか。

- 好きなテーマを選べる

- 運用はプロがおこなってくれる

- 分散投資が可能

- 元本損失の恐れがある

京都銀行で取り扱いのある投資信託は152件で、販売商品数としては多い方ではないでしょう。

では、退職金の運用におすすめな投資信託をご紹介する前に、投資信託の選び方について簡単に解説しますね。

- 手数料が安い

- 純資産額が低すぎない(50億円以上が理想)

- 納得できる投資方針やリスクの取り方であるか

退職金などある程度まとまった金額で投資信託を購入すると、手数料の負担も重くのしかかります。

例えば購入手数料が3%の投資信託を1000万円分購入すると、買うだけで30万円の手数料を負担することになります。

30万円分マイナスからスタートすることになりますので、その分運用効果も薄くなってしまうんです。

さらに、投資信託の保有期間には、信託報酬という管理コストも負担する必要があります。

投資信託はプロがかわりに運用してくれているわけですから、対価として支払うのは当然。

しかし、信託報酬も安ければ安いほど手元に残るリターンは高くなりますから、積極的に安いものを選びたいところです。

ちなみに、購入する際に必要な目論見書や販売説明資料の作成費(紙代)なども信託報酬から差し引かれるため、冊子での受取が不要なインターネット申し込みの方が手数料は有利になりやすいでしょう。

純資産総額は10億円を切ってしまうと、投資信託自体の運用が打ち切られてしまう可能性が出てきます。余裕を持って50億円を目安にすると安心でしょう。

そして、投資信託選びで一番大切なのが自分で納得できる商品か?という点。

頑張って働いた集大成とも言える退職金ですから、納得のいく商品で運用することが一番です。

ご自身の意向やライフスタイルに適した商品か、じっくり吟味することが大切でしょう。

おすすめの投資信託例

京都銀行で取り扱いのある投資信託の中から、カテゴリー別におすすめ例をご紹介いたします。

- 日本株式:つみたて日本株式

(三菱UFJ国際投信) - 外国株式:ニッセイ外国株式インデックスファンド

(ニッセイアセットマネジメント) - リート:ニッセイJリートインデックスファンド

(ニッセイアセットマネジメント) - バランス:つみたて8資産均等バランス

(三菱UFJ国際投信)

紹介した4つの投資信託は全て、各カテゴリーの中で手数料が最低水準、かつ純資産総額も豊富なものに絞っています。

数少ない京都銀行取り扱いの投資信託の中から選りすぐると、この4つの中から選ぶのが最適でしょう。

※ニッセイアセットマネジメントが運用する外国株式・リートカテゴリーの投資信託は、インターネットバンキングでのみ購入可能となっています。

投資信託と預金がパックになったプランも

京都銀行には、預入れ総額の50%以上を投資信託とすれば、円定期預金もしくは外貨定期預金の金利や為替手数料が優遇される、いきいきプランがあります。

- 預金金利や為替手数料が優遇される

- 投資信託のパフォーマンスによっては損失を被る可能性がある

- パックにできる投資信託の手数料が割高

退職金を投資信託で運用する意向のある方は、検討してみても良いかもしれません。

いきいきパック

例えば退職金1000万円分をいきいきパックにする場合、投資信託は絶対に500万円以上でないといけないということになります。

退職金での運用をお考えの人は、さらに優遇金利で預けることが可能です。

お決まりの3ヶ月ものですが、金利は年5.0%と魅力的に映ります。

同時に購入が必要となる投資信託ですが、窓口での取扱がされているものかつ、債券だけをパックにした公社債投信は除外となります。

残念ですが、上記で紹介した4つの投資信託のうち、ニッセイの2本はインターネットバンキング専用ですので、対象から外れてしまいます。

京都銀行で取り扱う投資信託全140件のうち、窓口で取り扱いされているものは116件、さらにそこから公社債投信を除くと73件ほどが、いきいきパックの対象になりそうです(2021年9月23日時点)。

特別金利の預金+投資信託のセット商品は、投資信託に係る手数料が高く設定されていることが多いですが、やはり京都銀行のラインナップも高いものが大半を占める印象でした。

投資信託のパフォーマンスによっては、マイナスになってしまう可能性もあります。

高い利息を受け取れるはずが、投資信託が足を引っ張って利息分を超えて損失が出てしまったらもったいないですよね。

退職金を投資信託で運用する意向がある方にはおすすめですが、高金利というだけでこちらを申し込むのは少し危険性が高いかもしれません。

また、ほかのキャンペーンとの併用ができない場合もあるそうなので、投資信託の手数料とあわせて購入前にじっくり検討した方が良いでしょう。

京都銀行の保険

退職金を老後の生活資金として備えたり、大切な家族のためにのこそうと考える方も多いと思います。

- 将来受け取る年金の仕組づくりができる

- 病気や介護に備えることができる

- 受取人を指定してお金をのこすことができる

- 短期で解約すると払込み額を下回る可能性がある

- 大きなリターンは見込めない

京都銀行で取り扱う、退職者におすすめの保険商品をご紹介いたします。

個人年金保険

退職後のセカンドライフでやりたいことをする時間はあっても、お金が追いつかずに諦めてしまうこともあるでしょう。国の年金だけでは、到底足りないとのデータも出ていますよね。

個人年金保険は、申込み時に設定した年齢になった時点から一定期間あるいは亡くなるまで毎年年金形式でお金を受け取ることができる保険商品です。

万が一期間中に被保険者(保険をかけた人)が亡くなった場合、引き続き家族が年金を受け取ることができます。

将来のための資産形成など、資産をふやしたい方におすすめです

終身保険

大切な家族に資産を引き継ぐことができる保険商品です。

被保険者が亡くなった場合に、あらかじめ指定された人が死亡保険金を受け取ることが出来ます。

名前をつけて残すことができるので、遺産相続もスムーズに、保険金も通常5日程度て受け取ることができるため葬儀費用として使用されることが多いです。

一般的な退職年齢(60歳~65歳)時点で申込をしておく方が、支払額が少なくなる傾向にありますから、退職をしたらなるべく早めに検討したいですね。

医療保険・がん保険

医療保険は病気や怪我をして入院・手術などが必要になった場合に備える保険商品です。

また、がん保険はがんと診断された場合や、入院・手術が必要となった時に給付金が支払われます。

一般的な病気や怪我よりも、がん治療にかかる費用は高額になることが多く、医療保険と合わせて加入する人が多い保険です。

いつまでも健康でいたいですが、万が一のことに備えて準備しておくことも大切でしょう。

積極的な運用を目指すならヘッジファンドがおすすめ

退職金は現在の低金利環境では価値が目減りするため、老後の資金を確保するには高いリターンを求める積極的な運用がおすすめです。

ヘッジファンドは市場環境に左右されにくい独自の投資戦略で、リスクを調整しながら高い収益を目指せます。

ここでは、特におすすめのヘッジファンド、ハイクアインターナショナルを紹介します。

ハイクアインターナショナル

| 運用会社 | 合同会社ハイクア・インターナショナル |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(大阪) |

| 主な投資対象 | SAKUKO VIETNAM(ベトナム企業) |

| 主な投資戦略 | 事業融資 |

| 年間利回り | 年利12% |

| 最低投資金額 | 500万円 |

| 運用の相談 | 資料請求・面談 |

| 公式サイト | ハイクア・インターナショナル |

ハイクアインターナショナルは年12%の固定リターンを提供し、3ヶ月ごとに配当を受け取ることができるため、運用成果を実感しやすいのが特徴です。

投資先はベトナムの大企業「SAKUKO」で、安定した小売事業による確実な収益が期待できます。

経済成長著しいベトナム市場の可能性に着目した投資戦略は、市場変動に左右されにくい点も魅力です。

最低投資額は500万円からで、ロックアップ期間は設定されておらず、気軽に始められます。

新興国への分散投資や確実性重視の退職金運用を考える方に最適な選択肢といえるでしょう。

興味のある方は公式サイトから資料請求をして、運用実績や投資方針を確認することをおすすめします。

ハイクア社についてのより詳しい解説が知りたい方は、以下の記事をご確認ください。

【退職金運用先レビュー】京都銀行まとめ

京都銀行では、その他の金融機関と同じように個人向け国債の取り扱いもあります。

ただ現金プレゼントのキャンペーン等は実施されていないようでしたので、京都銀行で購入するメリットはあまりないでしょう。

京都銀行で退職金を運用するなら、まずは比較的高金利の定期預金に3ヶ月預けるのがおすすめです。

また以前から京都銀行を利用していた人であれば、ファーストステップⅡを検討してみても良いでしょう。

定期預金に預けている3ヶ月の間で、満期後の退職金の使い道についてもじっくり考えてみても良いかもしれません。

本記事内の情報は執筆時時点の情報となります。最新の情報は各銀行ホームページにてご確認頂くことをおすすめ致します。

コメントはこちら