「200万円をどう運用すればいいのか分からない」と悩んでいませんか。

銀行に預けても増えないが、リスクの高い投資も不安という方も多いでしょう。

しかし運用方法を誤ると資金を減らすリスクもあるため、正しい知識が必要です。

この記事では、200万円運用の基本から具体的な投資方法、年代別戦略、よくある失敗例、年利別シミュレーションまで解説します。

200万円を安全かつ効率的に運用できるようになるので、ぜひ参考にしてください。

200万円の資産運用を始める前に知っておくべき3つの基本

200万円という資金は、資産運用を始めるのに適した金額です。

しかし、いきなり投資を始めてしまうと、想定外の損失を出してしまうリスクがあります。

ここでは、200万円の運用を始める前に確認すべき3つのポイントを解説。

資産運用で失敗したくない方は、ぜひ参考にしてください。

運用目的と期間を明確にする

運用目的と期間によって200万円の運用方法が大きく変わるため、資産運用を始める際は「何のために」「いつまでに」「いくら必要か」を明確にすることが大切です。

たとえば、5年後に住宅購入の頭金300万円が必要な場合と20年後の老後資金1,000万円を目指す場合では、適切な投資手法が異なります。

運用期間や目標金額ごとの200万円の運用例は下記の通りです。

| 運用期間 | 目標金額例 | 200万円の推奨運用方法 |

|---|---|---|

| 3年以内 | 250万円 | 個人向け国債・債券 |

| 5〜10年 | 300〜400万円 | 投資信託・REIT |

| 10年以上 | 500万円以上 | 株式投資・海外ETF |

このように、運用期間や目標金額によっておすすめの投資対象が変わります。

運用目的と期間を明確にした上で、運用方法を検討しましょう。

さらに、500万円以上の資産を築いた後は、年利10%以上を狙えるヘッジファンドという選択肢も視野に入ります。まずは200万円を着実に増やし、次のステージへの準備を進めましょう。

生活防衛資金は確保できているか

200万円を投資に回す前に、生活防衛資金が十分に確保できているか確認しましょう。

生活防衛資金とは、失業や病気などの緊急事態に備えて、すぐに引き出せる形で確保しておくお金のことです。

一般的には生活費の3ヶ月〜1年分を目安に確保しておくことが推奨されます。

| 家族構成 | 推奨期間 | 金額の目安 |

|---|---|---|

| 独身の方 | 生活費の3〜6ヶ月分 | 60万〜120万円程度 |

| 既婚・子どもなし | 生活費の6ヶ月分 | 120万〜180万円程度 |

| 既婚・子どもあり | 生活費の6ヶ月〜1年分 | 180万〜300万円程度 |

もし生活防衛資金が不十分なまま200万円すべてを投資してしまうと、予期せぬ出費で損失が出ているタイミングで売却せざるを得なくなります。

生活防衛資金を確保した上で、残った資金を200万円の運用に回しましょう。

リスク許容度を理解する

リスク許容度を理解しないまま資産運用を始めると、適切な判断ができなくなります。

リスク許容度とは、投資で損失が出た場合に精神的・経済的にどれだけ耐えられるかの度合いことです。

年齢、収入、家族構成、投資経験などによってリスク許容度は変わります。

- 年齢:若いほど長期運用できるためリスク許容度が高い

- 収入:安定した収入があるほどリスクを取りやすい

- 家族構成:扶養家族が多いほど慎重な運用が必要

- 投資経験:経験豊富なほど相場変動に冷静に対応できる

たとえば20代独身なら200万円の一時的な損失も回復を待てますが、50代で教育資金が必要な方は大きな損失を許容できません。

自分のリスク許容度を理解した上で、200万円に合った投資手法を選びましょう。

200万円で始められる主な運用方法の種類7選

200万円あれば、さまざま運用方法を検討できます。

それぞれの特徴やリスク、期待できる利回りを理解することが大切です。

ここでは200万円の運用におすすめの投資手法を7つ紹介しますので、自分に合った運用方法を見つけてください。

つみたてNISA・新NISA(成長投資枠)

| 預け先 | 証券会社 |

|---|---|

| 最低投資額 | 100円~ |

| 年間投資上限額 | つみたて投資枠:120万円 成長投資枠:240万円 |

| 期待年利 | 年利3~8% |

| リスク | 中~高 |

- 年間360万円まで投資可能(つみたて投資枠120万円+成長投資枠240万円)

- 運用益が非課税で、利益をそのまま受け取れる

- 非課税期間が無期限で長期投資に最適

- 少額から始められる

つみたてNISAや新NISAは、投資で得た利益が非課税になる国の制度です。

新NISAは通常なら約20%の税金がかかる運用益が非課税になるため、200万円の運用でも大きな節税効果が期待できます。

たとえば200万円を年利5%で10年間運用して325万円に増えた場合、増えた125万円に対し通常は約25万円の税金がかかりますが、NISA口座なら全額が手元に残る仕組みです。

非課税期間が無期限なので、長期でじっくり資産を育てたい方に最適な制度といえるでしょう。

NISAの効率的な使い方については、下記の記事も参考にしてください。

投資信託(インデックスファンド)

| 預け先 | 証券会社・銀行・郵便局 |

|---|---|

| 最低投資額 | 100円~ |

| 期待年利 | 年利3~8% |

| リスク | 中~高 |

- 100円から少額投資が可能

- 1つの商品で複数銘柄に分散投資できる

- プロが運用するため専門知識不要

- 日経平均株価やS&P500などの指数に連動するインデックス型が人気

- 新NISAやiDeCoで購入できる

投資信託は、複数の投資家から集めた資金を専門家が運用する金融商品です。

投資信託は1つの商品を購入するだけで複数の銘柄に分散投資できるため、リスクを抑えながら運用できます。

200万円を全額株式投資信託に投資すれば、新NISAの成長投資枠(年間240万円)をほぼ使い切れるため、税制優遇を最大限活用できるでしょう。

インデックスファンドなら信託報酬も年0.1%前後と低コストで、長期投資に適した商品です。

おすすめの投資信託ランキングについては、下記の記事も参考にしてください。

個別株式投資

| 預け先 | 証券会社 |

|---|---|

| 最低投資額 | 約10万円〜 |

| 期待年利 | 年利5~10%以上 (銘柄により大きく異なる) |

| リスク | 高 |

- 株価の値上がりで大きな利益を狙える

- 配当金による定期収入を得られる

- 株主優待がもらえる銘柄もある

- 市場で自由に売買できる流動性の高さ

- 企業分析や銘柄選定の知識が必要

株式投資は、企業の株式を購入し、値上がり益や配当金を得る投資手法です。

株式投資は銘柄選びに成功すれば、投資信託より高いリターンが期待できます。

200万円あれば10〜20銘柄に分散投資でき、リスクを抑えながら運用できるでしょう。

ただし個別銘柄は値動きが大きいため、投資経験がある方や、企業分析に時間をかけられる方に向いています。

米国株・海外ETF

| 預け先 | 証券会社 |

|---|---|

| 最低投資額 | 数百円~ |

| 期待年利 | 年利5~10% |

| リスク | 中~高 |

- 世界経済をけん引する米国企業に投資できる

- S&P500など主要指数に連動するETFが人気

- 分配金(配当金)を受け取れる

- 為替差益も狙える

- ドル建てのため為替リスクがある

米国株・海外ETFは、米国や世界の企業に投資できる金融商品です。

米国株は過去の実績から見ても長期的に右肩上がりで成長しており、200万円の長期運用に適しています。

S&P500連動ETFなら米国を代表する500社に分散投資でき、リスクを抑えながら成長の恩恵を受けられるでしょう。

新NISAの成長投資枠でも購入できるため、税制優遇を受けながら運用できます。

高配当ETFをおすすめする人・おすすめしない人など、ETFの注意点については下記をご覧ください。

債券・国債

| 預け先 | 証券会社 |

|---|---|

| 最低投資額 | 約1万円~ |

| 期待年利 | 年利0.5~5% |

| リスク | 低~中 |

- 満期まで保有すれば元本が償還される

- 定期的に利息(クーポン)を受け取れる

- 国債は国が発行するため安全性が高い

- 株式より値動きが小さく安定している

債券・国債は、国や企業が発行する有価証券で、安定した利息収入が得られる金融商品です。

国債は期間や国によって利回りが異なります。

主な国債の利回りは次の通りです。

| 債券種類 | 期間 | 利回り |

|---|---|---|

| 日本国債 | 3年 | 1.053% |

| 日本国債 | 5年 | 1.261% |

| 日本国債 | 10年 | 1.720% |

| 米国債 | 3年 | 3.611% |

| 米国債 | 10年 | 4.156% |

債券は元本の安全性が高く、200万円を守りながら運用したい方に適しています。

日本国債だけでなく、利回りの高い米国債を組み合わせれば、年利2〜3%程度の収益も期待できるでしょう。

ただし金利上昇時には債券価格が下落するリスクがある点には注意が必要です。

米国債券ETFの基本知識からメリット・デメリットについては、下記の記事も参考にしてください。

不動産投資(REIT)

| 預け先 | 証券会社 |

|---|---|

| 最低投資額 | 数万円~ |

| 期待年利 | 年利3~6% |

| リスク | 中 |

- 少額から不動産投資ができる

- 複数の不動産に分散投資できる

- 賃料収入を分配金として定期的に受け取れる

- 証券取引所で売買できる流動性の高さ

- 実物不動産と違い管理の手間がかからない

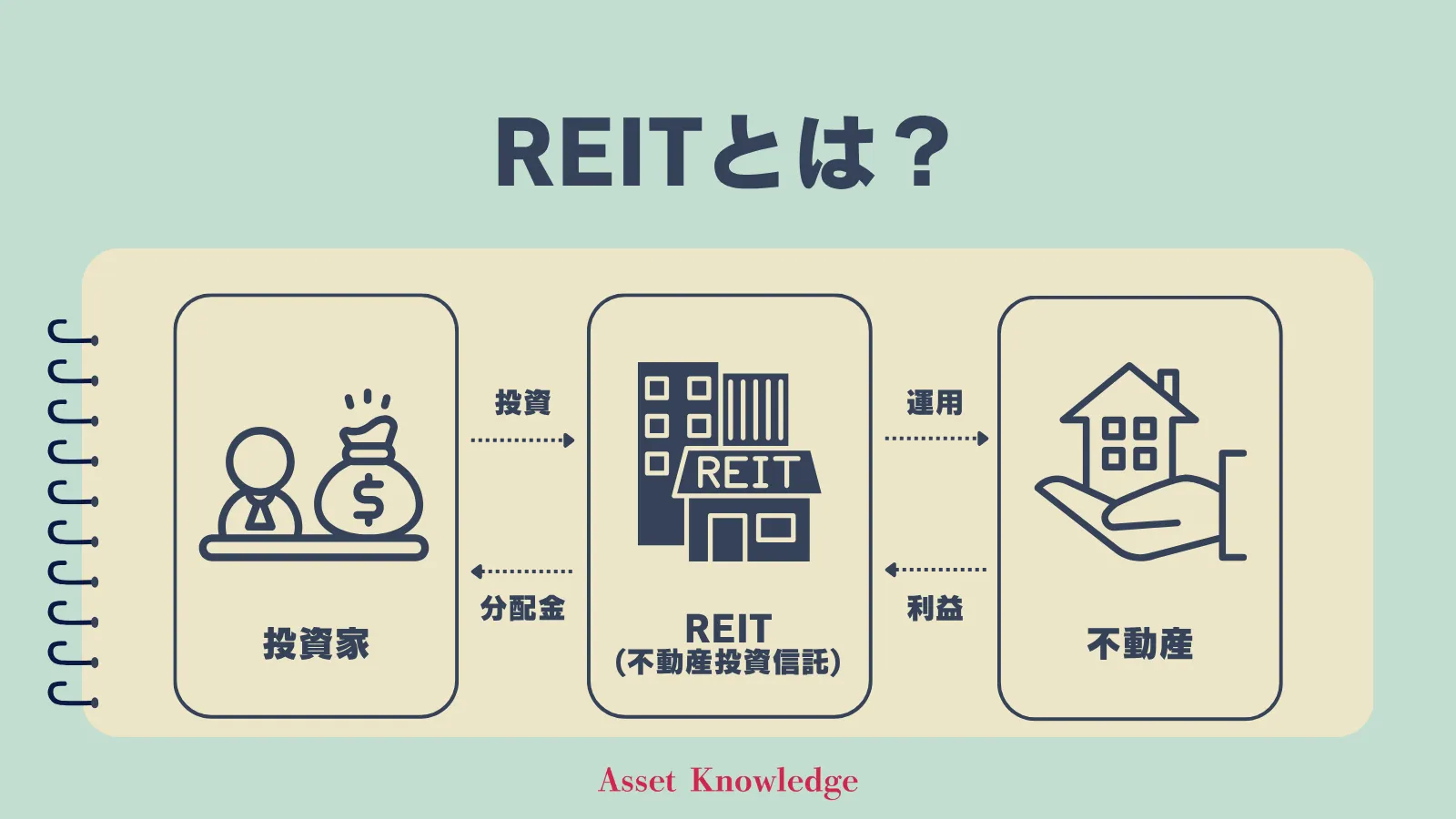

REIT(リート)は、不動産投資信託のことで、複数の投資家から集めた資金で不動産を運用する金融商品です。

REITは実物不動産を購入するより少額で始められ、200万円あれば複数のREITに分散投資できます。

オフィスビル、商業施設、住宅、物流施設など、さまざまなタイプのREITに投資すれば、リスク分散しながら家賃収入のような安定した分配金を得られるでしょう。

インフレに強い資産としても注目されており、長期的な資産形成に適しています。

REIT(リート)に興味を持った人は、下記記事にてリスクやデメリットも確認しておきましょう。

定期預金・個人向け国債

| 預け先 | 証券会社 |

|---|---|

| 最低投資額 | 1万円~ |

| 期待年利 | 0.99~1.19% ※2026年時点 ※最低保証0.05% |

| リスク | 極めて低 |

- 日本国が元本を保証しているため安全性が高い

- 最低金利0.05%が保証されている

- 1万円から購入できる

- 発行から1年経過すれば中途換金も可能

- 変動10年、固定5年、固定3年の3種類がある

個人向け国債は、日本政府が発行する債券で、元本保証があり安全性が極めて高い金融商品です。

ローリスクながら、定期預金よりも高い利回りが期待できます。

変動10年タイプなら半年ごとに金利が見直されるため、今後の金利上昇局面でも恩恵を受けられるでしょう。

定期預金や個人向け国債は、リスクを取りたくない方や近い将来に使う予定がある資金の一時的な運用先としておすすめです。

小さなリスクから始めたい投資初心者の方は、下記の記事の定期預金金利ランキングも参考にしてください。

年代・状況別の200万円運用戦略

200万円の運用方法は、年齢やライフステージによって最適解が異なります。

20代と60代では、リスク許容度や運用期間が大きく異なるためです。

ここでは年代別に最適な200万円の運用戦略を解説するので、自分の状況に合わせた運用方法を見つけてください。

20代・30代:時間を味方に資産を増やす長期戦略

20代・30代は、時間を味方につけて積極的に株式や投資信託へ投資するのがおすすめです。

この年代は運用期間が長く取れるため、一時的な下落があっても回復を待つ余裕があります。

20代・30代におすすめの200万円運用方法は次の通りです。

- 新NISA成長投資枠で株式投資信託に投資(年間240万円まで)

- S&P500やオールカントリーなどのインデックスファンド

- 米国株・海外ETFで世界経済の成長を取り込む

- 個別株式投資で高成長企業を狙う

- REITで不動産にも分散投資

たとえば200万円を新NISA枠で株式投資信託に投資し、年利5%で30年間運用すれば、約865万円に成長します。

若い世代は失敗しても取り返す時間があるため、リスクを取って高いリターンを狙いましょう。

40代・50代:リスクとリターンのバランスを

40代・50代は、守りと攻めのバランスを見直す時期です。

教育資金や住宅ローンなど具体的な目標時期が近づいているため、リスクを取りすぎると資金が必要なタイミングで損失を抱える可能性があります。

40代・50代におすすめの200万円運用方法は次の通りです。

| 資産配分例 | 金額 | 投資対象 |

|---|---|---|

| 株式(攻め) | 100万円(50%) | 投資信託 ETF |

| 債券(守り) | 60万円(30%) | 国債 社債 |

| REIT | 40万円(20%) | 不動産投資信託 |

このように株式と債券をバランスよく組み合わせることで、リスクを抑えながら安定した成長を目指せます。

子どもの大学進学や住宅購入など、具体的な目標時期の5年前からは債券比率を高めて、元本を守る運用に切り替えましょう。

60代以降:安定性を最優先に

60代以降は、元本を大きく減らさないことを最優先にした運用が大切です。

退職後は収入が減少するため、大きな損失が出ると生活に直接影響します。

60代以降におすすめの200万円運用方法は次の通りです。

- 個人向け国債(変動10年・固定5年)で元本を守る

- 高格付け社債で安定した利息収入を得る

- 高配当株式で定期的な配当収入を確保

- バランス型投資信託で株式比率を30%以下に抑える

- 定期預金で確実に資金を保管

たとえば200万円のうち140万円を国債・債券、40万円を高配当株、20万円を預金にするなど、安全資産の比率を70%以上に保つことをおすすめします。

年利2〜3%程度の控えめな目標でも、元本を守りながら安定した収入が得られるため、老後の生活資金として活用できるでしょう。

200万円運用で初心者がやりがちな5つの失敗

200万円という大きな金額を運用する際、初心者が陥りやすい特有の失敗パターンがあります。

ここでは200万円運用でよくある5つの失敗をご紹介するので、投資初心者の方は参考にしてください。

一度に全額を投資してしまう

200万円を一度に全額投資してしまうのは、初心者がやりがちな失敗の一つです。

投資直後に市場が大きく下落した場合、精神的に耐えられず損切りしてしまう初心者が後を絶ちません。

一括投資した場合と分割投資した場合の違いは次の通りです。

| 投資方法 | リスク | メリット |

|---|---|---|

| 一括投資 | 高値掴みのリスク大 | 上昇相場で利益最大化 |

| 毎月10万円×20回 | 価格変動を平準化 | 精神的負担が少ない |

ドルコスト平均法を活用し、200万円を毎月10万円ずつ20ヶ月に分けて投資すれば、高値で買ってしまうリスクを抑えられます。

時間をかけて少しずつ投資することで、相場の変動に慣れながら資産を増やしていきましょう。

高配当株だけに集中投資

配当利回りの高さだけを見て、200万円を高配当株だけに集中投資するのは危険です。

企業業績の悪化により減配や株価下落が起きると、トータルリターンが大きくマイナスになる恐れがあります。

高配当株集中投資のリスクは次の通りです。

- 業績悪化による減配で配当収入が激減する

- 株価下落により元本が大きく減少する

- 特定の業種に偏ると市場環境の変化に弱い

- トータルリターンで低配当の成長株に劣る可能性

たとえば配当利回り5%の高配当株に200万円投資しても、株価が30%下落すれば60万円の損失となり、配当収入では取り返せません。

高配当株は全体の30%程度にとどめ、成長株や投資信託と組み合わせて分散投資することをおすすめします。

短期的な値動きに一喜一憂

日々の株価変動を気にしすぎて、短期的な値動きで売買を繰り返すのは失敗のもとです。

感情的な売買を繰り返すと手数料がかさむだけでなく、長期的な成長機会を逃してしまいます。

短期売買と長期保有の違いは次の通りです。

| 投資スタイル | 特徴 | 200万円運用での結果 |

|---|---|---|

| 短期売買 | 感情的な判断が多い | 手数料負担大 損失リスク高 |

| 長期保有 | 市場の成長を享受 | 複利効果で資産増加 |

200万円を年利5%で20年間運用すれば約530万円に成長しますが、短期売買で損失を重ねればこの成長は期待できません。

一時的な下落に動揺せず、長期目線で資産を育てる姿勢を持ちましょう。

手数料の高い商品を選んでしまう

投資信託を選ぶ際、手数料(信託報酬)の確認を怠ると長期的に大きな損失につながります。

200万円という大きな金額では、わずかな手数料の差が最終的な資産額に大きく影響するためです。

信託報酬による20年後の資産額の差をシミュレーションしてみました。

| 信託報酬 | 20年後の資産額 |

|---|---|

| 0.1% | 約526万円 |

| 1.0% | 約485万円 |

| 2.0% | 約447万円 |

このように信託報酬が1%違うだけで、20年後には約41万円もの差が生まれます。

投資信託を選ぶ際は、信託報酬が0.5%以下の低コスト商品を選ぶようにしましょう。

なお、500万円まで資産を増やせば、手数料・成果報酬すべて無料で年利12%固定を実現するハイクア・インターナショナルへの投資も可能です。手数料負担ゼロで効率的な資産形成を目指せます。

分散投資を怠る

200万円を1つの銘柄や資産に集中投資すると、大きなリスクを抱えることになります。

特定の銘柄や資産が暴落した場合、資産全体が大きく減少してしまうためです。

分散投資すべき3つポイントをチェックしておきましょう。

- 銘柄の分散:1つの企業ではなく10〜20銘柄に分散

- 資産クラスの分散:株式・債券・REITなど複数の資産に分散

- 地域の分散:日本・米国・新興国など複数の地域に分散

たとえば200万円を日本株1銘柄に集中投資すると、その企業が倒産すれば資産がゼロになるリスクがあります。

しかし全世界株式インデックスファンドなら、数千社に分散投資できるため、1社の倒産が全体に与える影響は限定的です。

200万円という大切な資金だからこそ、しっかりと分散投資を行いましょう。

投資資金を200万円を500万円まで増やせば、ヘッジファンドではプロが自動で高度な分散投資を行ってくれます。自分で銘柄を選ぶ手間から解放される、次のステージを目指しましょう。

200万円を運用した場合のシミュレーション

200万円を運用すると、実際にどれくらい増えるのか気になる方も多いでしょう。

年利によって最終的な資産額は大きく異なります。

ここでは年利3%、5%、10%の3つのパターンで、10年後・20年後・30年後の資産額をシミュレーションするので、運用計画の参考にしてください。

年利3%で運用した場合(10年・20年・30年)

| 運用期間 | 資産額 | 増加額 |

|---|---|---|

| 10年後 | 約269万円 | 約69万円 |

| 20年後 | 約361万円 | 約161万円 |

| 30年後 | 約486万円 | 約286万円 |

年利3%で運用すると、200万円は10年後に約269万円、20年後には約361万円、30年後には約486万円に成長します。

30年間で元本が2.4倍以上に増える計算です。

年利3%は比較的安定した運用を目指す方に適した利回りといえます。

年利3%を目安に運用できる主な投資商品は、次の通りです。

- 個人向け国債(変動10年)

- バランス型投資信託

- 高格付け社債

- 債券型投資信託

年利3%程度なら、リスクを抑えながら着実に資産を増やせるため、初心者や安全志向の方におすすめの運用目標です。

なお、500万円まで資産を増やせば、年利10%以上を狙えるヘッジファンドへの投資も可能になります。

まずは安定運用で着実に資産を積み上げ、より高いリターンを目指せるステージへ進みましょう。

年利5%で運用した場合(10年・20年・30年)

| 運用期間 | 資産額 | 増加額 |

|---|---|---|

| 10年後 | 約326万円 | 約126万円 |

| 20年後 | 約531万円 | 約331万円 |

| 30年後 | 約864万円 | 約664万円 |

年利5%で運用すると、200万円は10年後に約326万円、20年後には約531万円、30年後には約864万円に成長します。

30年間で元本が4.3倍以上に増え、複利効果の威力を実感できる水準です。

年利5%は、リスクとリターンのバランスが取れた現実的な運用目標といえます。

年利5%を目安に運用できる主な投資商品は、次の通りです。

- インデックス型投資信託(全世界株式・S&P500)

- 米国株ETF

- REIT(不動産投資信託)

- バランス型ファンド(株式比率60%程度)

年利5%は長期投資の平均的なリターンに近い水準で、新NISAを活用すれば非課税で効率的に資産形成できるでしょう。

年利10%で運用した場合(10年・20年・30年)

| 運用期間 | 資産額 | 増加額 |

|---|---|---|

| 10年後 | 約519万円 | 約319万円 |

| 20年後 | 約1,346万円 | 約1,146万円 |

| 30年後 | 約3,491万円 | 約3,291万円 |

年利10%で運用すると、200万円は10年後に約519万円、20年後には約1,346万円、30年後には約3,491万円に成長します。

30年間で元本が17倍以上に増える、驚異的な複利効果が期待できる計算です。

ただし年利10%を達成するには、それなりのリスクを取る必要があります。

年利3%を目安に運用できる主な投資商品は、次の通りです。

- 個別株式投資(成長株)

- 米国株式(ハイテク株中心)

- アクティブ型投資信託

- ヘッジファンド(最低投資額500万円以上)

年利10%は高いリターンが期待できる一方で、値動きも大きくなるため、長期保有できる余裕資金での運用が前提です。

200万円を30年運用すれば3,000万円を超える資産になる可能性があるため、若い世代の長期投資には魅力的な目標といえるでしょう。

200万円を500万円に増やせば投資の世界が変わる!ヘッジファンドという選択肢

200万円の運用で安定したリターンを得られるようになったら、次は500万円を目指してみませんか。

500万円まで資金を増やせば、ヘッジファンドという新たな投資の選択肢が広がります。

ここではヘッジファンドの特徴や、200万円から資金を増やしてでも投資する価値があるのかを解説しますので、将来的な運用の参考にしてください。

ヘッジファンドとは?

| 預け先 | ヘッジファンド |

|---|---|

| 最低投資額 | 約500万円〜 |

| 期待年利 | 10%以上 |

| リスク | 低〜中 |

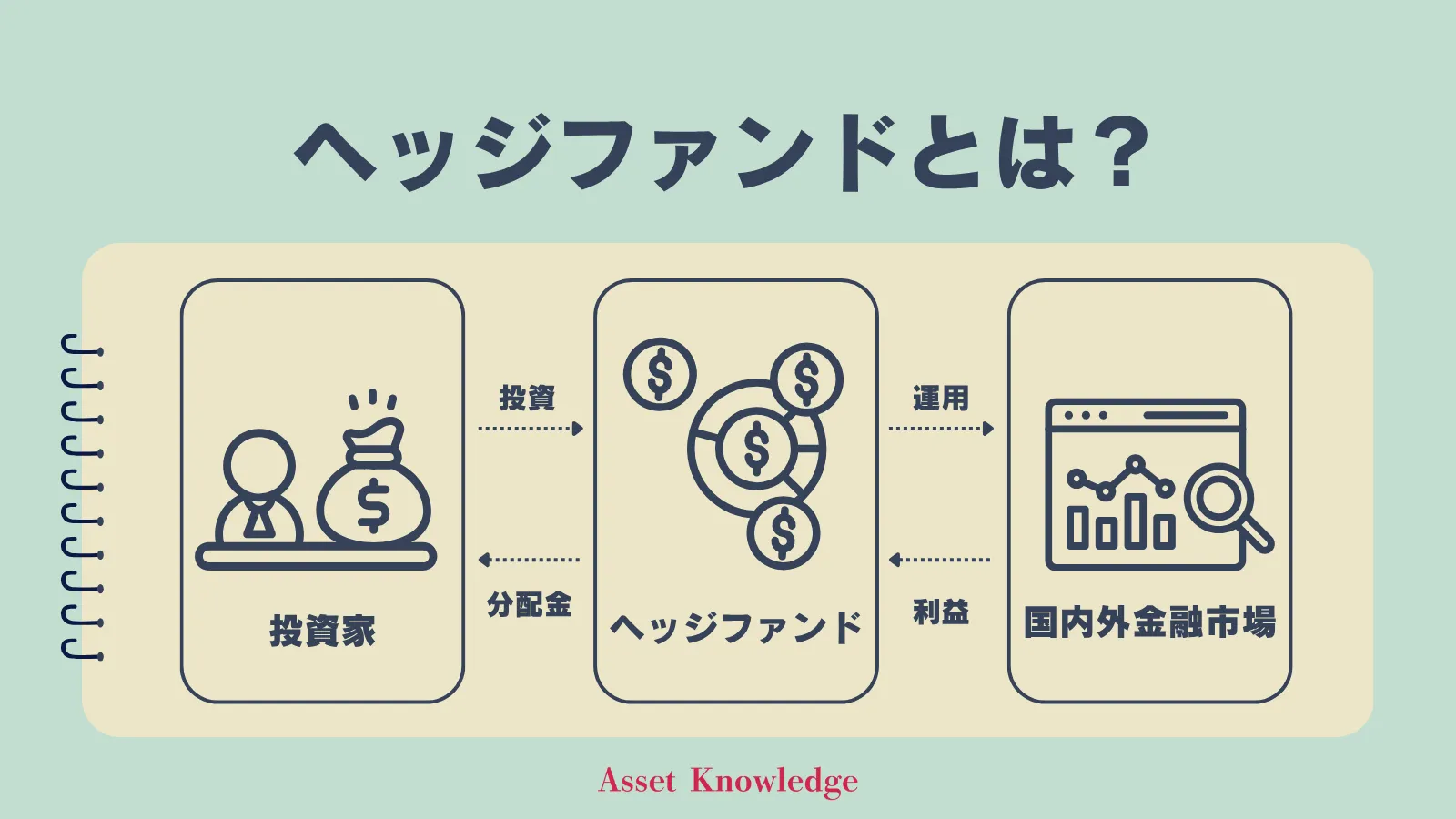

ヘッジファンドは、プロの運用者が投資家から資金を集め、高度な投資戦略で運用する私募ファンドです。

投資信託が不特定多数に販売される「公募」であるのに対し、ヘッジファンドは限られた投資家向けの「私募」形式のため、最低投資額が高く設定されています。

その分、空売りやレバレッジなど投資信託では制限される運用手法を駆使して、市場環境に左右されにくい安定したリターンを追求できるのが特徴です。

ヘッジファンドには、主に下記の特徴があります。

- 最低投資額は500万円〜1,000万円程度

- 市場の上げ下げに関係なく絶対収益を追求

- 年利10%以上の高いリターンが期待できる

- 投資信託より柔軟な運用戦略が可能

- プロに運用を完全に任せられる

ヘッジファンドは最低投資額が高いため敷居が高く感じられますが、その分一般の投資信託では実現できない高度な運用が期待できます。

200万円を年利5%で運用しても10年後は約326万円ですが、500万円をヘッジファンドで年利10%運用すれば10年後には約1,297万円になる計算です。

200万円の運用で実績を積み、資金を500万円まで増やせば、ヘッジファンドという選択肢が加わり、さらに効率的な資産形成が可能になるでしょう。

おすすめヘッジファンド2選

200万円の運用で着実に実績を積み、500万円に到達すれば、より高度な運用が可能になります。

ここでは500万円から投資できる、実績のあるヘッジファンド2選を紹介します。

200万円を効率的に増やし、次のステップとして検討する価値のある投資先です。

| ハイクア・インターナショナル | アクション合同会社 | |

|---|---|---|

| 年間利回り | 12%(固定) | 17.35%(2024年実績) |

| 投資戦略 | 事業融資 | 株式・事業投資・Web3など多角的 |

| リスク | 低(市場変動の影響なし) | 中(市場の影響あり) |

| 分配金 | 年4回(3ヶ月ごと) | 年1回 |

| 最低投資額 | 500万円 | 500万円 |

| ロックアップ | 1年間 | 1年間 |

| 手数料 | 無料 | 成果報酬あり |

| おすすめの人 | 安定した固定リターン重視 | 高いリターン重視 |

ハイクアインターナショナル【年利12%固定】

| 運用会社 | 合同会社 ハイクア・インターナショナル |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(大阪) |

| 主な投資対象 | SAKUKO VIETNAM (ベトナム企業) |

| 主な投資戦略 | 事業融資 |

| 年間期待利回り | 年利12% |

| 最低投資金額 | 500万円 |

| 運用の相談 | 資料請求・面談 |

| 公式サイト | ハイクア・インターナショナル |

ハイクアインターナショナルは、年間12%(固定)の配当を実現している注目のヘッジファンドです。

関連会社のサクコベトナムへの事業融資を通じて、安定した収益を生み出しています。

なお、SAKUKOは大阪からベトナムに進出した企業で、日本製品販売店やスイーツ店、ホテルを多数展開しており、会長はハイクア社の代表でもある梁秀徹氏。日本メディアにもたびたび取り上げられる企業です。

- 年利12%固定の高利回り

市場変動に左右されない安定収益 - 株価変動リスクがない

事業融資型なので株式市場の影響を受けない - 高い透明性と信頼性

投資先の事業内容が明確で追跡可能 - 成長市場での運用:

ベトナムは年間5~6%の経済成長を継続中 - 定期的なキャッシュフロー

3ヶ月ごとに3%ずつ、年4回の分配金 - 最低投資額500万円から

他のヘッジファンドより参入しやすい

最低投資額が500万円とヘッジファンドとしては比較的低く、ポートフォリオに組み込みやすいのが特徴です。

株式投資と異なり、企業が売上を出せば利息が得られるため、リターンまでの過程がシンプルで直接的です。

代表者が情報開示に積極的で、出資前に無料面談が可能、出資後も事業報告会があるなど透明性も高いと言えます。

まずは200万円を着実に運用して500万円を目指し、その後ハイクア・インターナショナルで市場変動に左右されない安定した高利回り運用に切り替える戦略は、長期的な資産形成において非常に効果的といえるでしょう。

まずは無料の資料請求で詳細な投資条件をご確認ください。年利12%の安定した固定リターンを実現する投資モデルの仕組みを詳しく知ることができます。

ハイクア・インターナショナルについて詳しく知りたい方は、以下の記事をご覧ください。

アクション合同会社【年利実績17%以上】

| 運用会社 | Action合同会社 |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(東京) |

| 主な投資対象 | 日本株・事業投資・Web3事業・ファクタリングなど |

| 主な投資戦略 | ・株式の成長投資戦略 ・エンゲージメント、アクティビスト投資戦略 ・ポートフォリオ投資戦略 |

| 利回り | 17.35%(2024年度実績) |

| 最低投資金額 | 500万円 |

| 運用の相談 | 面談 |

| 公式サイト | アクション |

2023年に設立されたアクションは、元トレイダーズホールディングス取締役の古橋弘光氏が代表を務めるヘッジファンドです。

金融業界で30年以上の経験を持つ古橋氏が、バリュー株投資や事業投資、ファクタリング、Web3事業など幅広い分野で運用を行っています。

2024年度には運用成績として17.35%を達成しており、安全な投資のポートフォリオのひとつに入れると良いでしょう。

- 圧倒的な運用実績(※2024年度は年利17.35%)

- 金融業界経験30年以上の実力ある運用チーム

- 多角的な投資でリスク分散

(株式、不動産、債券、ファクタリング、Web3事業など) - 最低投資額500万円から

- ロックアップは1年間あり

アクション合同会社は、バリュー株投資に加え、事業融資、Web3、ファクタリング、ESGなど多様な投資戦略を採用し、年間15%以上(2024年度実績は+17.35%)のリターンを目指すヘッジファンドです。

200万円から地道に資産を積み上げ、500万円の節目でアクション合同会社のような高いリターンを実現するヘッジファンドに切り替えることで、資産形成のスピードを飛躍的に高められるでしょう。

最低投資額が500万円とヘッジファンドとしては比較的低く、役員陣や実績を公式サイトで公開するなど透明性が高いのが特徴です。

出資した資金は1年間のロックアップ期間があるため、余剰資金での投資が推奨されます。

興味がある場合は、公式サイトから無料面談を申し込むことで詳しい説明を受けてみましょう。

アクション合同会社について詳しくは下記の記事も参考にしてください。

よくある質問(FAQ)

ここでは初心者からよく寄せられる質問に回答します。

投資を始める前の不安や疑問を解消し、安心して200万円の運用をスタートさせてください。

まとめ

200万円の資産運用を始める前に、まずは運用目的と期間を明確にしておきましょう。

生活防衛資金を確保した上で、自分のリスク許容度を理解することが重要です。

200万円で始められる主な運用方法について再確認しておきましょう。

運用方法は多種多様ですが、年代によって最適な運用方法が異なります。

20代・30代は時間を味方につけて積極的に株式投資でリターンを狙い、40代・50代は守りと攻めのバランスを取りながら株式と債券を組み合わせ、60代以降は元本を守ることを最優先に安全性の高い債券や国債中心の運用がおすすめです。

200万円を長期運用した場合のシミュレーション結果から投資先を選ぶのもいいでしょう。

| 年利 | 30年後の資産額 |

|---|---|

| 3% | 約486万円 |

| 5% | 約864万円 |

| 10% | 約3,491万円 |

200万円の運用で実績を積み、資金を500万円まで増やせば、ヘッジファンドという選択肢が加わります。

ヘッジファンドは最低投資額500万円からですが、年利10%以上の高いリターンが期待でき、市場環境に左右されにくい安定した運用が可能です。

すでに500万円の資金がある場合は、年利17.35%を達成したアクションや年間12%の分配金が得られるハイクアインターナショナルへの投資を検討してみてはいかがでしょうか。