「農林中金のおおぶねってやばいの?」という疑問を持つ投資家が増えている今、その実態はどうなっているのでしょうか。

奥野一成CIOが指揮を執る農林中金バリューインベストメンツの「おおぶね」シリーズは、長期厳選投資という独自路線で支持を集める一方、インデックスファンドと比較して苦戦が続いているとの声も上がっています。

本記事では、農林中金の運用方針と、<長期厳選投資 おおぶね>、<おおぶねグローバル>、<おおぶねJAPAN>の3つのファンドの実績を詳しく分析。

「やばい」と言われる理由や気になる評判の真相を探りながら、現在の相場環境を踏まえて、このファンドが合う投資家、他の選択肢を検討すべき投資家の特徴を明らかにしていきます。

なぜ農林中金おおぶねは「やばい」と言われるのか?

農林中金おおぶねシリーズは、投資哲学や運用の透明性で一定の評価を得ているファンドです。

それにもかかわらず、最近では「やばい」という声が目立つようになってきました。

その背景には、手数料の高さとパフォーマンスのバランスが取れていないという投資家の不満があります。

実際、農林中金おおぶねが「やばい」と言われる背景には、主に3つの理由があります。

| 「やばい」と言われる背景 | 具体的な内容 | 投資家への影響 |

|---|---|---|

| パフォーマンス不振 | 過去1年リターン+3.33% S&P500に全期間で劣後 | 年0.99%の手数料が無駄に |

| 投資方針のミスマッチ | GAFAMを外した厳選投資 テクノロジー株の恩恵を受けず | 市場上昇局面で取り残される |

| 将来の不透明性 | 第2次トランプ政権の政策リスク 関税引き上げの影響懸念 | 先行きの見通しが立てづらい |

特に手数料とパフォーマンスのバランスが取れていない点は、アクティブファンドとしての存在意義を問われる深刻な問題といえるでしょう。

農林中金おおぶねとは?運用会社とファンドの基本情報

農林中金おおぶねを理解するには、まず運用会社である農林中央金庫について知っておく必要があります。

以下で運用会社の概要から、ファンドの特徴、シリーズ全体の構成まで詳しく見ていきましょう。

農林中央金庫の概要と役割

| 項目 | 内容 |

|---|---|

| 名称 | 農林中央金庫 |

| 設立年 | 1923年(大正12年) |

| 本店所在地 | 東京都千代田区 |

| 役割 | JAグループの中央金融機関 |

| 主要出資者 | JA(農業協同組合)、JForest(森林組合)、 JF(漁業協同組合) |

| 預金残高 | 約100兆円(2026年1月時点) |

| 市場運用資産 | 約50兆円(2026年1月末時点) |

| 主な運用対象 | 外国債券、国内外株式、クレジット商品等 |

| 会員への還元方法 | 奨励金(預金の上乗せ金利)、出資配当 |

農林中央金庫(農林中金)は、JAやJForest、JFといった協同組合を束ねる金融機関です。

その運用資産は債券売却により減少傾向にあるものの、2026年1月末時点で約50兆円の資産を運用しています。

JAバンクやJFマリンバンクから預かった資金を世界中に投資し、安定した収益を会員に還元するのが主な役割です。

農林中金が個人向けに提供する投資信託「おおぶね」は、この豊富な運用経験を活かして開発されました。

ファンドの投資方針と特徴

農林中金おおぶねの最大の特徴は「長期厳選投資」という投資哲学にあります。

ファンドマネージャーの奥野一成氏が掲げる「構造的に強靭な企業®」への投資では、以下の3つの条件を重視しています。

| 選定条件 | 具体的な内容 |

|---|---|

| 付加価値の高い産業 | 他社には真似できない独自の価値を生み出している企業 |

| 圧倒的な競争優位性 | ブランド力や技術力で市場をリードする企業 |

| 長期的な潮流 | 時代の変化に対応し、成長し続けられる企業 |

この厳しい基準をクリアした企業だけを20~30社厳選し、じっくりと長期保有する戦略をとっています。

短期的な株価の動きに左右されず、企業の本質的な価値に投資するスタイルなのです。

投資信託シリーズの全体像

農林中金おおぶねシリーズは、投資対象や手数料体系が異なる3つのファンドで構成されています。

| ファンド名 | 投資対象 | 信託報酬 | 純資産総額 |

|---|---|---|---|

| 長期厳選投資 おおぶね | 米国株式 | 年0.99% | 約762億円 |

| おおぶねグローバル(長期厳選) | 北米・欧州・日本 | 年0.33%+成功報酬 | 約235億円 |

| おおぶねJAPAN(日本選抜) | 日本株式 | 年0.88% | 約92億円 |

メインファンドの「長期厳選投資 おおぶね」が最も規模が大きく、米国の優良企業に集中投資するスタイルです。

一方、グローバル版は成功報酬型の手数料体系を採用しており、運用成績が良いときだけ追加報酬が発生する仕組みになっています。

投資家は自分の投資方針や予算に合わせて、この3つから選べるようになっているわけです。

農林中金おおぶねシリーズの3つの投資信託を解説

農林中金おおぶねシリーズには、投資対象や運用方針が異なる3つのファンドがあります。

それぞれ特色があるので、自分の投資スタイルに合ったものを選ぶことが大切です。

<パートナーズ>長期厳選投資 おおぶね

シリーズの中核となる「長期厳選投資 おおぶね」は、米国市場の優良企業20~30社に集中投資するファンドです。

6000社以上ある米国上場企業から、独自の基準で厳選した企業だけに投資します。

- ゾエティス(5.6%)

- ビザ(5.5%)

- S&P グローバル(5.4%)

- テキサス インスツルメンツ(4.8%)

- マコーミック-議決権なし(4.1%)

興味深いのは、GAFAMのような巨大IT企業をあえて組み入れていない点でしょう。

代わりに動物用医薬品のゾエティス、決済大手のビザ、金融情報のS&Pグローバルなど、各業界で高い競争優位性を持つ企業を中心に投資しています。

ただし20~30社への集中投資は選定ミスのリスクが高く、実際にGAFAM除外が裏目に出ています。

銘柄選定リスクを避けたいなら、プロが運用する年利12%固定のヘッジファンドという選択肢もあります。

<パートナーズ>おおぶねグローバル(長期厳選)

グローバル版は、北米・欧州・日本の3地域から優良企業を選んで投資するファンドです。

最大の特徴は、成功報酬型の手数料体系を採用している点にあります。

- 基本報酬:年0.33%(業界最低水準)

- 成功報酬:基準価額が過去最高値を更新した場合、超過分の11%

- 純資産総額:約235億円(2026年1月時点)

運用がうまくいったときだけ追加で報酬を払う仕組みなので、投資家にとっては理にかなったシステムといえるでしょう。

地域分散の割合は、米国53.22%、欧州17.21%、日本13.04%となっています。(2025年3月末時点|参照:JAバンク)

<パートナーズ>おおぶねJAPAN(日本選抜)

日本株に特化した「おおぶねJAPAN」は、国内企業から約60銘柄を選んで投資するファンドです。

他の2つと比べて組入銘柄数が多いのが特徴で、より分散投資を意識した運用となっています。

| 項目 | 内容 |

|---|---|

| 運用会社 | 農林中金バリューインベストメンツ |

| 投資対象 | 日本株式 |

| 組入銘柄数 | 約60銘柄 |

| 信託報酬 | 年0.88% |

| 純資産総額 | 約92億円(2026年1月時点) |

シリーズの中では最も規模が小さく、まだ成長途中のファンドといえます。

日本企業の成長力に期待する投資家にとっては、検討する価値があるかもしれません。

農林中金おおぶねの運用実績と利回りを分析

農林中金おおぶねの実際の運用成績はどうなっているのでしょうか。

ここでは、3つのファンドそれぞれの利回りや実績を詳しく検証していきます。

<パートナーズ>長期厳選投資 おおぶねの実績

メインファンドである「長期厳選投資 おおぶね」の運用実績を見てみましょう。

| 期間 | リターン(年率) | S&P500 (比較) | 同分類 平均 |

|---|---|---|---|

| 1年 | +3.33% | +15.66% | 13.48% |

| 3年 | +16.24% | +29.90% | 25.10% |

| 5年 | +14.24% | +24.37% | 18.34% |

直近1年は+3.33%のプラスとなったものの、S&P500の+15.66%と比較すると大きく劣後しています。

3年・5年の中長期でも年率14~16%台のリターンを維持していますが、S&P500には全期間で10%以上の差をつけられており、アクティブファンドとしての付加価値が疑問視される結果となっています。

さらに注目すべきは、同分類平均と比較しても全期間で劣っている点です。1年で▲10.15%、3年で▲8.86%、5年で▲4.10%の差がついており、平均以下のパフォーマンスに留まっています。

<パートナーズ>おおぶねグローバル(長期厳選)の実績

グローバル版の実績も確認してみましょう。

| 期間 | リターン(年率) | 同分類平均 |

|---|---|---|

| 1年 | +3.45% | +17.35% |

| 3年 | +14.57% | +23.26% |

| 5年 | +10.60% | +16.96% |

3年・5年では年率10~14%台のプラス運用を達成していますが、同分類ファンドの平均をすべての期間で大きく下回っているのが現実です。

特に直近1年では▲13.90%ポイント、3年では▲8.69%ポイントの差がついており、グローバル株式ファンドの中でも苦戦が続いています。

成功報酬型の手数料体系を採用していますが、パフォーマンスが平均以下のため、アクティブファンドとしての存在意義が問われる状況といえるでしょう。

このような不安定な運用実績を避けたい方は、年利12%以上の固定リターンを実現するヘッジファンドという選択肢も検討してみてください。

<パートナーズ>おおぶねJAPAN(日本選抜)の実績

日本株ファンドの実績はどうでしょうか。

| 期間 | リターン(年率) | TOPIX (比較) | 同分類 平均 |

|---|---|---|---|

| 1年 | +7.29% | +25.01% | +25.51% |

| 3年 | +13.00% | +24.24% | +23.68% |

| 5年 | +7.21% | +15.92% | +13.82% |

5年リターンでは同分類平均を上回ったものの、1年・3年ではTOPIXや同分類平均を大きく下回るという厳しい結果になりました。

特に直近1年は+7.29%と一見プラスですが、TOPIXの+25.01%、同分類平均の+25.51%と比較すると約18%ポイントも劣後しており、日本株の上昇相場に全く乗れていない状況です。

3年リターンでも年率+13.00%に対し、TOPIXは+24.24%と約11%ポイントの差がついています。日本株に投資するなら、低コストのインデックスファンドのほうが圧倒的に良い成績を残せた可能性が高いといえるでしょう。

農林中金おおぶねの手数料は高い?適正水準を検証

投資信託を選ぶ際、運用成績と同じくらい重要なのが手数料です。

農林中金おおぶねシリーズの手数料は、アクティブファンドの中では比較的良心的な水準に設定されています。

| ファンド名 | 販売手数料 | 信託報酬(年率) | 信託財産留保額 |

|---|---|---|---|

| 長期厳選投資 おおぶね | 最大2.2% ※ネット証券は無料 | 0.99% | なし |

| おおぶねグローバル | 最大1.65% ※ネット証券は無料 | 0.33%+成功報酬 | なし |

| おおぶねJAPAN | 最大1.65% ※ネット証券は無料 | 0.88% | なし |

日本のアクティブファンドの平均信託報酬は年1.56%程度といわれているので、農林中金おおぶねはそれより低めの設定です。

特に注目すべきは売買回転率の低さで、長期厳選投資おおぶねは年0.09回、おおぶねJAPANでも年0.34回しか売買していません。

頻繁な売買による取引コストがかからない分、実質的な運用コストは抑えられているといえるでしょう。

ただし問題は、この手数料に見合った成果が出ているかという点です。

前述のとおり運用実績がインデックスに劣後している現状では、手数料の妥当性に疑問符がつくのも仕方ありません。

農林中金おおぶねとS&P500を徹底比較

農林中金おおぶねを評価する上で最も重要なのが、世界標準のベンチマークであるS&P500との比較です。

農林中金おおぶねシリーズには、投資対象ごとに3つのファンドが展開されていますが、今回はその中で最も人気が高く、シリーズの主軸である「長期厳選投資 おおぶね」に焦点を当てて検証します。

ここでは運用成績、手数料、投資方針の3つの観点から、両者の決定的な差を詳しく検証していきます。

運用成績の比較:全期間でS&P500に劣後

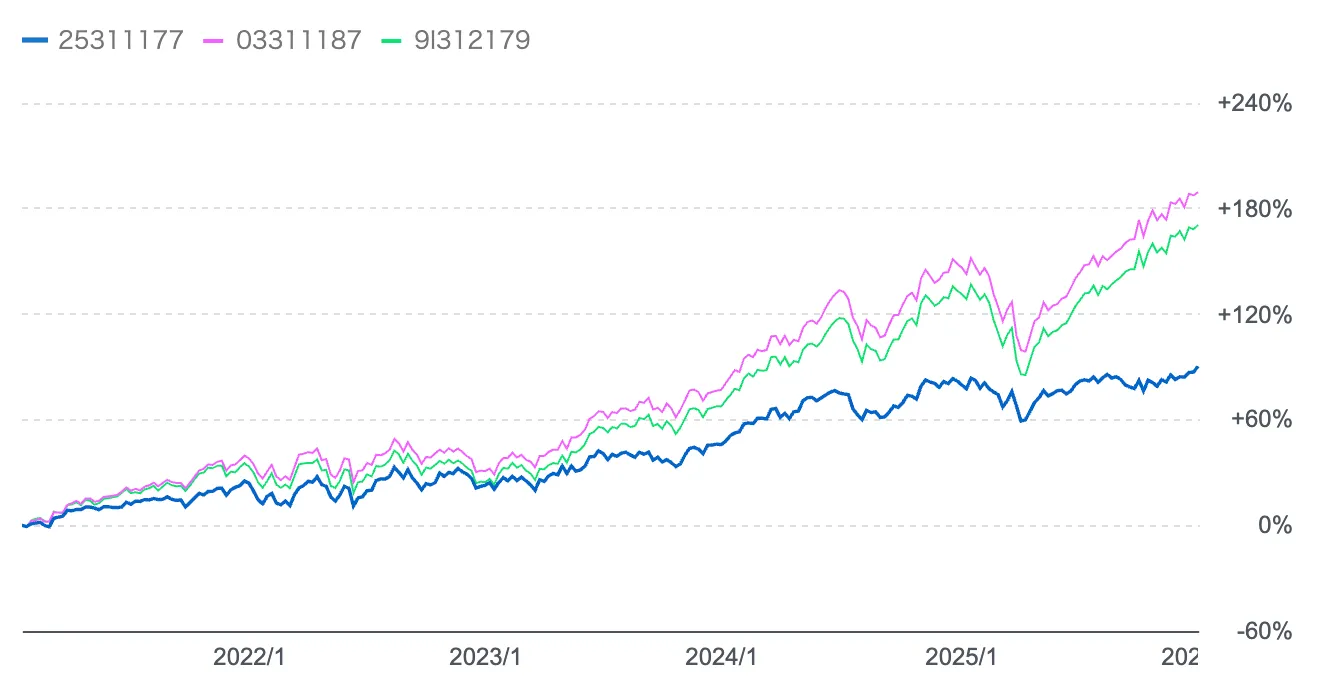

青:長期厳選投資 おおぶね

ピンク:eMAXIS Slim米国株式(S&P500)

緑:楽天・全米株式インデックス

上記のチャートは、長期厳選投資おおぶね・eMAXIS Slim米国株式(S&P500)・楽天・全米株式インデックスの5年間の比較です。

S&P500連動のeMAXIS Slim米国株式と比較すると、5年間で大きく差をつけられていることがわかります。

1年・3年・5年の年率で比較した表が以下です。

| ファンド名 | 1年リターン | 3年リターン(年率) | 5年リターン(年率) |

|---|---|---|---|

| 長期厳選投資 おおぶね | +3.33% | +16.24% | +14.24% |

| eMAXIS Slim米国株式 (S&P500) | +15.66% | +29.90% | +24.37% |

| 楽天・全米株式インデックス | +14.97% | +29.14% | +22.10% |

すべての期間でS&P500に大きく負けているのが現状です。

1年では約12%ポイント、3年では約14%ポイント、5年では約10%ポイントもS&P500に劣後しています。長期投資でも優位性を全く示せていません。

100万円を5年前に投資していた場合、農林中金おおぶねなら約192万円、S&P500インデックスなら約303万円になっている計算です。その差は約111万円にも達し、年0.99%の手数料を払いながら100万円以上の機会損失が生じていることになります。

農林中金おおぶねの運用成績がインデックスファンドに劣っているという上記の結果を踏まえて、他の儲かる投資信託が気になる方もいるでしょう。

全期間でS&P500に劣後という結果を見て不安を感じた方は、下落相場でもプラスを狙えるヘッジファンドを検討してみてください。年利12%の固定リターンなら、おおぶねのような「待った結果が報われない」リスクを回避できます。

運用成績の良い他の銘柄を知りたい場合は、以下の記事も参考にしてください。

手数料・コストの比較:10倍の差が生む影響

次に手数料面での比較です。

| ファンド名 | 信託報酬(年率) | 売買回転率 |

|---|---|---|

| 長期厳選投資 おおぶね | 0.99% | 0.09回 |

| eMAXIS Slim 米国株式 | 0.09372% | - |

農林中金おおぶねの信託報酬0.99%はS&P500インデックスファンドの約10倍という高さです。

この手数料差が長期的にどれだけの影響を与えるか、シミュレーションしてみましょう。

| 投資期間 | おおぶね (年率14.24%) | S&P500 (年率24.37%) | 差額 |

|---|---|---|---|

| 5年後 | 約192万円 | 約303万円 | 約111万円 |

| 10年後 | 約369万円 | 約919万円 | 約550万円 |

| 20年後 | 約1,362万円 | 約8,445万円 | 約7,083万円 |

20年という長期で見ると、その差は7,000万円以上にも拡大します。これは手数料差だけでなく、運用成績の差が複利で積み重なった結果です。

売買回転率0.09回という低さは評価できますが、それだけでは手数料の高さと運用成績の低さを正当化できないでしょう。

手数料が気になるなら、ヘッジファンド「ハイクアインターナショナル」も選択肢にしてください。

固定利回り12%という高いリターンに加え、運用手数料や成功報酬も一切かからないため、利益を圧迫する心配がありません。

投資方針の違い:集中投資 vs 分散投資

投資方針の違いも重要なポイントです。

| 項目 | 農林中金おおぶね | S&P500インデックス |

|---|---|---|

| 組入銘柄数 | 20~30社 | 約500社 |

| 投資スタイル | 厳選集中投資 | 時価総額加重平均 |

| 銘柄入替 | ほぼなし(年0.09回) | 定期的に入替 |

| GAFAM比率 | 0%(意図的に除外) | 約25%(時価総額反映) |

| セクター配分 | 資本財・ヘルスケア中心 | 情報技術・金融中心 |

農林中金おおぶねは20~30社への極端な集中投資が特徴です。

この方針は、選定が的中すれば大きなリターンが期待できますが、外れたときのリスクも高くなります。実際、GAFAMを意図的に外したことで、ここ数年の上昇相場で大きく出遅れました。

では、この「集中投資」という戦略が実際の値動き(ボラティリティ)にどう影響しているのか、数値で比較してみましょう。

数値で見ると明らかなように、集中投資を行う「おおぶね」はS&P500に比べて標準偏差が高く、値動きが一段と激しいことがわかります。

特に最大ドローダウンの差は顕著です。過去のデータでは、S&P500の下落が約37.3%に留まった局面でも、「おおぶね」は約49.7%と、より深い谷を経験するリスクがあることを示しています。

一方、S&P500は約500社に分散投資し、時価総額の大きい企業が自動的に組み入れられる仕組みです。市場全体の成長を確実に取り込める設計になっています。

「構造的に強靭な企業」という理念は素晴らしいものの、市場の現実では分散投資の方が安定したリターンを生んでいるというのが事実です。

どちらが長期投資に適している?

結論から言えば、長期投資を目指すならS&P500が適しています。

長期投資の成功に不可欠な「低コスト」「広範な分散」「市場成長の享受」という3要素において、S&P500は「おおぶね」を圧倒しています。

両者の特徴を改めて整理すると、その差は明白です。

| 比較項目 | S&P500(インデックス) | 長期厳選投資 おおぶね |

|---|---|---|

| コストの低さ | 圧倒的に低コスト | インデックスの10倍 |

| 分散の効き具合 | 500社に広く分散 | 20〜30社の集中投資 |

| 暴落時の耐性 | ドローダウンが相対的に小さい | 値動きが激しく下落幅も大きい |

| 運用の確実性 | 市場平均を確実に取れる | 特定の銘柄選びに左右される |

| 総合判定 | 長期資産形成におすすめ | 高リスク・高コストで長期保有に不向き |

20年後のシミュレーションで見られた7,000万円以上の差は、わずかな手数料と運用成績の乖離が、時間の経過とともに取り返しのつかない機会損失になることを証明しています。

おおぶねの掲げる投資哲学に共感し、特定の企業を応援したいという目的であれば選択肢に入りますが、「効率よく資産を増やす」を優先するのであれば、S&P500を選ぶのが賢明な判断と言えるでしょう。

もし、インデックス投資以上の高利回りを狙いつつ、暴落時の大きな下落も避けたいなら、ヘッジファンドがおすすめです。市場に左右されず着実に利益を積み上げ、資産を安全に守り抜きたい方はぜひご検討ください。

農林中金おおぶねの良い評判・口コミ

農林中金おおぶねには厳しい意見もありますが、支持する投資家からの好意的な評価も少なくありません。

実際の口コミから、どんな点が評価されているのか見ていきましょう。

良い評判①長期投資に適した運用方針

まず評価されているのが、ブレない長期投資の姿勢です。

「奥野氏の投資哲学には共感できる」「短期的な値動きに一喜一憂しない運用は安心感がある」といった声が聞かれます。

売買回転率が年0.09回という驚異的な低さは、まさに長期保有を貫いている証拠でしょう。

株価が下がっても慌てて売らず、じっくりと企業の成長を待つスタイルは、投資初心者にも理解しやすいと好評です。

ただし、長期投資の姿勢は評価できるものの、実際の運用成績が伴わなければ待つ意味がありません。

じっくり待った結果がS&P500に劣後では本末転倒です。長期的な視点を持ちつつ、より確実なリターンを求めるなら、年利12%以上の安定したヘッジファンドも検討する価値があるでしょう。

良い評判②農林中金という信頼性の高い運用会社

運用会社の信頼性も高く評価されています。

「農林中金グループという安心感がある。

JAバンクの資産運用を任されているだけの実力はある」という口コミが目立ちます。

実際、運用資産約50兆円という規模は伊達ではありません。

さらに「自己資金も投入している点が信頼できる」という声もあり、運用者が自分のお金も賭けている姿勢が評価されているようです。

良い評判③厳選投資による堅実な運用

銘柄を厳選する投資スタイルも支持を集めています。

「20~30社に絞り込んでいるから、どこに投資しているか把握しやすい」という意見があります。

組入上位にはコストコやコルゲート・パルモリーブなど、身近で理解しやすい企業が並んでいるのも安心材料のようです。

「GAFAMのようなバブル気味の銘柄を避けているのは賢明」と、あえて成長株を外す姿勢を評価する声もありました。

組入銘柄が把握しやすく、堅実な運用を評価する声が多いおおぶねですが、より安全な投資商品に関心がある場合は以下の記事も参考になります。

農林中金おおぶねの悪い評判・口コミ

一方で、農林中金おおぶねには批判的な意見も多く寄せられています。

投資家の不満がどこにあるのか、実際の口コミから探ってみましょう。

悪い評判①手数料が比較的高い

最も多い批判は、手数料に見合った成果が出ていないという点です。

「年0.99%の信託報酬を払っているのに、S&P500に全期間で負けている」「これならeMAXIS Slimで十分」といった声が目立ちます。

実際、eMAXIS Slim米国株式の信託報酬は0.09372%と、おおぶねの約10分の1の水準です。20年間で100万円を運用した場合、手数料だけで約18万円もの差が生まれます。

特に「おおぶねグローバル」の成功報酬については「運用成績が平均以下なのに3.8%も取られた」という不満も出ています。

高い手数料を払いながらインデックスに劣後し続ける状況に、投資家の不満が募るのも当然でしょう。

手数料負担なく高リターンを実現したいなら、運用手数料・成功報酬ゼロで年利12%固定のヘッジファンドという選択肢もあります。

悪い評判②短期的なリターンが期待しづらい

短期的な成果が見えにくいことも不満の種になっています。

「2年積立しているが成果なし」「含み益が出ていない」といった口コミが散見されます。

長期投資が前提とはいえ、数年経っても目に見える成果がないのは投資家にとってストレスでしょう。

「グロース株が強い時期に乗り遅れている」という指摘もあり、市場の流れを読めていないという批判も出ています。

農林中金おおぶねの短期リターンへの不満があるなら、市場の上げ下げに関わらず利益を追求するヘッジファンドが、より魅力的な選択肢となるかもしれません。

悪い評判③銘柄の集中投資によるリスク

20~30銘柄への集中投資スタイルにも懸念の声があります。

「銘柄が少なすぎて分散投資になっていない」「選定を間違えたときのダメージが大きい」という意見です。

実際、GAFAMを外したことで大きな機会損失を生んでいるのは事実でしょう。

「農林中金が2024年度に約1.8兆円の赤字を計上したので、ファンド自体が淘汰されるのでは?」という不安の声も出ており、運用会社への信頼も揺らいでいるようです。

このようなリスクを避けて安定運用を望む方は、市場変動の影響を受けにくい年利12%固定のヘッジファンドも検討してみてください。

農林中金おおぶねが向いている人・向いていない人の特徴

農林中金おおぶねは、投資家の考え方や目的によって向き不向きがはっきり分かれるファンドです。

| 項目 | 向いている人 | 向いていない人 |

|---|---|---|

| 投資期間 | 10年以上の長期投資が可能 | 1~2年で成果を出したい |

| 投資哲学 | 奥野氏の理念に共感できる | 市場平均を確実に上回りたい |

| リスク許容度 | 短期的な値動きを気にしない | 元本割れリスクを避けたい |

| 資金の性格 | 余裕資金での運用 | 生活に必要な資金 |

| 手数料への考え | 理念への対価として許容 | コスト最小化を重視 |

自分の投資スタイルと照らし合わせて、冷静に判断することが大切でしょう。

長期投資を前提とした人に向いている

農林中金おおぶねが向いているのは、10年以上の長期投資を考えている人です。

短期的な値動きを気にせず、企業の成長をじっくり待てる余裕がある投資家には適しているでしょう。

また、奥野氏の投資哲学に共感できることも重要なポイントです。

「構造的に強靭な企業」という考え方を理解し、納得できる人でないと続けるのは難しいかもしれません。

資金面では、まとまった余裕資金があり、多少のマイナスが出ても生活に影響しない人が向いています。

短期的な利益を求める人には向いていない

逆に向いていないのは、1~2年で成果を出したい人です。

実際、直近1年のリターンは+3.33%に留まっており、S&P500の+15.66%と比較すると大きく見劣りします。短期では満足できる結果が出ていないのが現実です。

また、手数料の安さを重視する人にも不向きでしょう。

年0.99%という信託報酬は、eMAXIS Slim米国株式(0.09372%)の約10倍に達します。インデックスファンドと比べれば明らかに高額です。

さらに、市場平均を確実に上回りたい人にもおすすめできません。

過去5年のリターンを見ても、S&P500に年率約10%ポイント劣後しており、長期でも優位性を示せていません。20年後には7,000万円以上の差が生まれる可能性があるのが実情です。

このような「待っても報われない」リスクを避けたい方は、市場変動に左右されず年利12%以上の固定リターンを実現するヘッジファンドを検討してみてください。v

今後の市場展望と農林中金おおぶねへの影響

2026年の投資環境は、農林中金おおぶねにとって追い風と逆風が混在する複雑な状況です。

市場の動向次第では、これまでの苦戦から脱却できる可能性もあるでしょう。

米国市場の動向と農林中金おおぶねへの影響

2026年の米国経済は、実質GDP成長率+2.3%と堅調な成長が予想されています。

S&P500企業全体では前年比+14.3%の利益成長が見込まれ、特にITセクターは+21.1%という高成長が期待されます。

ただし第2次トランプ政権による関税引き上げや対中強硬姿勢など、不確実な要素も多く存在します。

インフレ圧力の高まりやスタグフレーションのリスクも警戒されているのが現状です。

農林中金おおぶねのポートフォリオは資本財・サービス(24.1%)やヘルスケア(16.4%)が中心なので、テック株バブルの影響は受けにくいかもしれません。

むしろ金利動向や消費者の購買力といった、実体経済の動きが重要になってくるでしょう。

日本市場の展望と投資戦略への反映

日本市場については、企業業績の改善と株主還元の強化が続く見通しです。

円安基調が続けば輸出企業には追い風となり、農林中金おおぶねJAPANにもプラス材料となりそうです。

ただし日銀の金融政策正常化により、金利上昇局面に入る可能性もあります。

農林中金おおぶねJAPANの組入銘柄は内需関連も多いため、国内消費の回復度合いが鍵を握るでしょう。

全体として2026年は変化の多い年になりそうですが、長期厳選投資という方針を貫く農林中金おおぶねにとっては、短期的な変動よりも企業の本質的価値が試される局面といえそうです。

農林中金おおぶねの「やばい」説は本当なのか? 評判と実力を総点検

ここまで検証してきた内容を踏まえると、農林中金おおぶねが「やばい」と言われるのには確かな理由があることが分かります。

- パフォーマンス面:5年リターンでS&P500に約10%劣後

- コスト面:インデックスの10倍の手数料(年0.99%)に見合う成果なし

- 投資戦略面:GAFAMを外したことで大きな機会損失

- 運用会社の状況:農林中金自体が2024年度に約1.8兆円の赤字を計上

最大の問題は、アクティブファンドとしての付加価値を示せていない点でしょう。

「構造的に強靭な企業」への厳選投資という理念は素晴らしいものの、理念と市場の現実がかみ合わなかった結果、ここ数年は苦戦を強いられているというのが実情です。

ただし、2026年以降はテック株の調整局面やバリュー株への資金シフトが起これば、状況が変わる可能性もあります。

結論として、農林中金おおぶねは「やばい」という評価にも一理ありますが、長期投資の観点で見れば判断を急ぐ必要はないでしょう。自分の投資目的や期間を考慮して、冷静に判断することが大切です。

なお、農林中金おおぶねのリスクを避けながら高いリターンを狙いたい方は、プロが運用する安定型ヘッジファンドについても確認しておくことをおすすめします。

安定運用を目指すならヘッジファンドという選択肢

農林中金おおぶねのようなアクティブファンドに物足りなさを感じているなら、ヘッジファンドへの投資も検討する価値があります。

ヘッジファンドは市場の上下に左右されにくく、安定したリターンを追求する運用スタイルが特徴です。

以下で紹介する2社は、いずれも個人投資家でも500万円から投資できるファンドです。

ハイクアインターナショナル

| 運用会社 | 合同会社 ハイクア・インターナショナル |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(大阪) |

| 主な投資対象 | SAKUKO VIETNAM (ベトナム企業) |

| 主な投資戦略 | 事業融資 |

| 年間期待利回り | 年利12% |

| 最低投資金額 | 500万円 |

| 運用の相談 | 資料請求・面談 |

| 公式サイト | ハイクア・インターナショナル |

ヘッジファンドの選択肢として、ハイクアインターナショナルは特におすすめです。

年12%の固定リターンを提供しており、10億円の資産を運用する上で安定した収益源となり得ます。

ハイクアインターナショナルの投資手法は、ベトナム企業「SAKUKO Vietnam co ltd」への事業融資からリターンを得るというものです。

おおぶねのような株式市場に連動する投資信託では、市場の下落リスクや、期待した期間でリターンが出ないというリスクを避けることができませんが、ハイクアは市場の影響を受けません。

また、年4回の分配金受取りや透明性の高い運用スタイルがあるため、新興国市場の成長を取り込みながらリスクを抑えた資産運用を実現したい方におすすめの資産運用の方法といえます。

まずは無料の資料請求で詳細な投資条件をご確認ください。年利12%の安定した固定リターンを実現する投資モデルの仕組みを詳しく知ることができます。

\無料の資料請求のみもOK/

ハイクア社についてのより詳しい解説が知りたい方は、以下の記事をご確認ください。

プライベートデットファンドの概要やはじめ方について、詳しくは下記をご覧ください。

アクション

| 運用会社 | Action合同会社 |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(東京) |

| 主な投資対象 | 事業投資・Web3事業・短期ファイナンスなど |

| 主な投資戦略 | ・株式の成長投資戦略 ・ポートフォリオ投資戦略 ・分割投資によるリスク管理 |

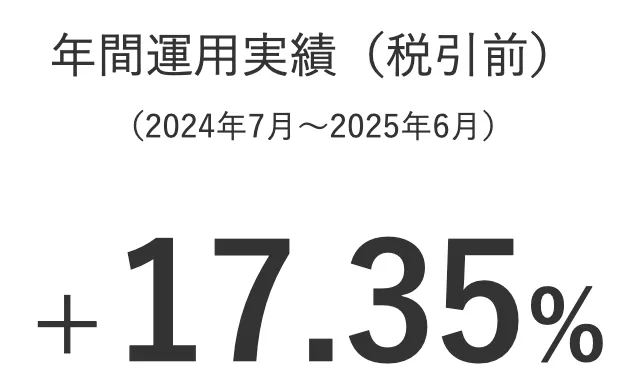

| 利回り | 年12〜17%想定(2025年度) ※2024年度実績:+17.35% |

| 最低投資金額 | 500万円 |

| 運用の相談 | 面談 |

| 公式サイト | アクション |

アクションでは、事業投資だけでなくWeb3事業、短期ファイナンスなど幅広い分野に投資することで、年間15%のリターンを目指しています。

実際に、2024年度(2024年7月〜2025年6月)の実績は年利17.35%という驚異的な成績を達成しました。

プロが運用する安心感と高い利回りを両立できる選択肢として注目されています。

運用実績については、3ヶ月ごとに出資者にのみ送付している「運用レポート」を機密情報保護の観点から面談時にのみ公開しているそうなので、気になる方はまずはお問い合わせからどうぞ。

アクションの特徴や実績について詳しく知りたい方は、以下の記事もご覧ください

ヘッジファンドについて、さらに詳しく知りたい方は、以下のヘッジファンドランキングも参考にしてください。

よくある質問

農林中金おおぶねについて、投資家からよく寄せられる質問をまとめました。

まとめ

農林中金おおぶねが「やばい」と言われる最大の理由は、高い手数料に見合った運用成績を出せていない点にありました。

年0.99%の信託報酬を払いながら、インデックスファンドに負け続けている現状では、投資家の不満が募るのも無理はありません。

長期厳選投資という理念は立派ですが、GAFAMを外したことによる機会損失は大きく、ここ数年の成績は満足できるものではありませんでした。

農林中金おおぶねへの投資を続けるかどうかは、奥野氏の投資哲学に共感できるか、そして10年以上の長期投資を覚悟できるかがポイントになるでしょう。

もし短期的な成果や安定したリターンを求めるなら、「出資してすぐの配当受取日に3%の配当を受取れる」「年10%以上の年利が狙える」ヘッジファンドも検討してください。

大切なのは、自分の投資目的と期間を明確にして、それに合った投資先を選ぶことです。