内部留保を投資信託で有効活用したいと考えている法人の方も多いのではないでしょうか。

現在、多くの企業が手元資金を銀行預金に預けたままにしていますが、年0.2%程度の低金利では実質的にマイナス運用となってしまいます。

しかし、投資信託で運用すれば本当に安全で効率的な資産形成ができるのでしょうか。

実は、法人の投資信託運用には個人にはないメリットがある一方で、税務処理の複雑化や元本割れリスクといった注意すべきポイントも存在します。

この記事では、内部留保を投資信託で運用するメリット・デメリットから注意点まで徹底解説。

自社に最適な資産運用戦略がわかるようになるので、ぜひ参考にしてください。

内部留保を投資信託で資産運用するメリット

ここでは、企業が蓄積した内部留保を投資信託で運用するメリットについて解説します。

具体的なメリットを知ることで、これまで想像もしなかったような資金活用の可能性に気づくことができるでしょう。

ぜひ最後までご覧ください。

内部留保を有効活用できる

企業が手元に留めている資金を銀行預金に置いたままにしておくと、インフレが進行した場合に実質的な価値が目減りするリスクを抱えることになります。

現在、普通預金の金利は上昇し始めていますが、それでも年0.2〜0.5%程度です。

投資信託を活用すれば、年3〜5%程度のリターンが期待でき、インフレに負けない資産運用が可能になります。

たとえば、1,000万円の内部留保を定期預金で5年間運用した場合、年0.2%として10万円程度の利息しか得られません。

一方、投資信託で年3%のリターンが得られた場合、複利効果により5年間で約160万円の収益となります。

複利とは利息が利息を生む仕組みのことで、運用期間が長くなるほど資産増加のペースが加速する点が大きなメリットです。

単利計算では150万円の収益にとどまりますが、複利では5年間で約10万円も多いリターンを期待できます

このように投資信託を活用することで、眠っている内部留保を成長資産に変えられるのです。

高い収益性を求めて有効活用したい方には、年利10%以上を実現するヘッジファンドという選択肢もあります。

少額から分散投資ができる

個別株への投資の場合、複数銘柄に分散しようとすると相当な資金が必要ですが、投資信託であれば、少額の資金でも数十社から数百社の企業に分散投資ができます。

投資信託は多くの投資家から集めた資金をひとつにまとめ、運用の専門家が複数の株式や債券などに投資する仕組みになっているからです。

個別株投資の場合、日本株は100株が最低売買単位(単元株)に設定されています。

たとえば、ソフトバンクグループの株価は約4,300円(2026年1月時点)ですが、100株単位の購入なので最低でも約43万円の資金が必要です。

しかし、日経平均株価に連動するインデックス型投資信託を購入すれば、100円程度からソフトバンクグループやトヨタ自動車などの日本を代表する225社に分散投資できます。

このように、少額からでも複数の優良企業に分散投資できる点が、投資信託の大きな魅力です。

運用の専門家に任せられる

投資の知識や経験が乏しい法人でも、投資信託を利用すればプロのファンドマネージャーに運用を委託できます。

これにより本業に専念しながら、効率的な資産運用が可能です。

ファンドマネージャーは市場分析や銘柄選定の専門知識を持ち、日々変化する経済情勢に応じて最適な投資判断を行います。

個人や法人が独自に情報収集や分析を行うには膨大な時間とコストが必要ですが、投資信託ならこうした業務を専門家に任せられるのです。

たとえばテクノロジー関連の投資信託であれば、IT業界に精通したファンドマネージャーが成長性の高い企業を厳選して投資します。

法人側は技術トレンドを詳細に把握する必要がなく、専門家の知見を活用できるわけです。

運用のプロに任せることで、本業のリソースを投資判断に割く必要がなくなり、企業経営により集中できる環境を整えられます。

投資対象が豊富

投資信託は株式、債券、不動産(REIT)など、さまざまな資産クラスに投資できるため、法人のニーズや投資方針に応じて柔軟な選択が可能です。

たとえば、株式型の投資信託では国内外の成長企業に投資でき、債券型では安定した利息収入を期待できます。

不動産投資信託(REIT)を組み入れたファンドの場合、オフィスビルや商業施設などの不動産収益を間接的に得られる点がメリットです。

このような多様な投資対象から、法人の資金規模やリスク許容度に最適な商品を選ぶことで、バランスの取れた資産運用戦略を実現できます。

投資対象の多様性が魅力ですが、結局どれが儲かるのかが重要です。

最新の儲かる投資信託ランキングをチェックし、最適な銘柄を見つけましょう。

必要経費として計上できる

投資信託の信託報酬(運用コスト)や手数料は、法人税法上の必要経費として計上できます。

そのため、税金対策としても有効です。

たとえば、1,000万円の投資信託を保有している場合、銘柄によって年率0.1〜2.5%程度の信託報酬が発生します。

金額でいうと年間1万〜25万円程度の費用です。

その分のコストを経費計上することで、税負担を軽減できます。

このように、税務上の取り扱いを有効活用することで、投資による利益だけでなく節税効果も期待できる点がメリットです。

他の所得との損益通算が可能

法人が投資信託の運用で損失を出した場合、本業の利益と相殺して税負担を軽減できる「損益通算」の仕組みを活用できます。

この制度は、個人投資家には適用されない法人特有のメリットです。

投資で発生した損失の分だけ課税対象となる所得を減らせるため、結果として支払う法人税の総額を抑制できます。

具体的な例として、本業で200万円の利益が出た年度に投資信託で100万円の損失が生じた場合を考えてみましょう。

通常であれば200万円全額に対して法人税がかかりますが、損益通算により課税所得は差し引き100万円となり、税負担が大幅に軽減されます。

この仕組みにより、本業が好調な時期の投資損失をカバーしつつ、投資が好調な時期は本業の不振を補うという相互補完的な運用戦略を構築できるのです。

最長10年の損失繰越ができる

法人が投資信託で損失を被った場合、その損失を最長10年間にわたって翌期以降の所得から控除できる「繰越控除」制度を活用できます。

これは個人投資家にはない法人特有の税務優遇措置で、長期的な視点での資産運用を支援する制度といえるでしょう。

たとえば1年目に投資信託で200万円の損失が発生し、2年目に本業で300万円の利益が出た場合、差し引き100万円に対してのみ税金がかかります。

さらに損失が大きく、その年の所得で相殺しきれない場合でも、残りの損失額を翌年以降に繰り越せる仕組みです。

これにより一時的な市場の下落があっても、中長期的な観点で税務上のメリットがあります。

繰越控除の制度があることで、法人は投資におけるリスクを適切にコントロールしながら、安心して資産運用に取り組むことが可能です。

内部留保を投資信託で資産運用するデメリット

内部留保を投資信託で運用する際は、事前にデメリットも把握しておきましょう。

デメリットやリスクを知らずに投資を始めてしまうと、想定以上の税負担や煩雑な事務処理に悩まされる可能性があります。

ぜひ最後までご覧ください。

内部留保を本業に充てた方が利回りが高いこともある

企業によっては、内部留保を本業の事業拡大や新商品開発に投資する方が、投資信託よりも高いリターンを得られるかもしれません。

これは「機会費用」という考え方で、内部留保を投資信託に回すことで、本業への再投資による利益を逃すリスクを意味します。

たとえば、IT企業が設備投資に1,000万円を投資すれば、年150万円(+15%)の売上増を見込めるとしましょう。

その1,000万円を設備投資ではなく投資信託への運用に充てた場合、年50万円(+5%)程度の収益にとどまり、実質100万円の機会損失になる計算です。

その時の時流に合わせて、内部留保を本業と運用のどちらに投資した方が高いリターンを得られるのか比較検討する必要があります。

なお、投資信託の3〜5%を大きく上回る年利10%以上を狙えるヘッジファンドも検討材料の一つとなるでしょう。

法人にNISAの非課税制度は適用されない

個人投資家が利用できるNISA(少額投資非課税制度)は、法人には適用されません。

個人の場合、新NISAで年間360万円まで、生涯投資枠1,800万円まで非課税で投資可能です。

一方で、法人が投資信託で運用した場合、利益に対して法人税の実効税率(約30%)が課税されます。

たとえば、100万円の利益確定をした場合、NISA口座であれば非課税ですが、法人では約30万円の税金が発生する計算です。

複利効果により、長期投資になるほどこの差は拡大します。

個人と違い非課税制度を利用できない点は、法人の資産運用にとって大きなデメリットです。

税負担を考慮しても高いリターンを得たい方は、プロが運用する高利回りファンドとの比較も投資判断の参考になるでしょう。

一般口座でしか取引できない

法人は個人投資家が利用できる特定口座(源泉徴収あり)を開設できず、一般口座での取引が基本となります。

特定口座制度は個人投資家の利便性向上を目的として設計されているため、法人は対象外となっているのです。

特定口座を利用できないことで、以下のようなデメリットが生じます。

- 税務処理が複雑化する

- 確定申告の簡素化ができない

- 売買損益の自動計算ができない

- 複数の証券会社での取引記録の統合が困難

このように、口座の制約により事務処理の負担が大幅に増加する点が、法人での資産運用のデメリットです。

損益計算と税務申告は自己責任

一般口座での取引では、投資信託の売買損益を自社で正確に計算し、確定申告で適切に処理する必要があります。

証券会社が損益を自動計算してくれる特定口座と違い、一般口座では以下の作業を全て自社で行わなければなりません。

- 複数銘柄の損益通算計算

- 確定申告書への正確な記載

- 分配金の受取記録と税務処理

- 各取引の購入価格と売却価格の記録

これらの作業には専門知識が必要なため、場合によっては、税理士への依頼費用が別途必要です。

経理処理が煩雑になることで、本業への集中を妨げるリスクもあります。

個人の税率より高くなる可能性が高い

法人の投資信託利益は事業所得と合算されて法人税が課税されるため、個人投資家と比べて税率が高くなるケースがあります。

個人投資家の株式譲渡所得は申告分離課税で、一律20.315%(所得税15.315%+住民税5%)です。

NISA口座を活用すれば、非課税になります。

一方で、法人の場合は実効税率約30%が適用されるため、税負担が重くなる仕組みです。

たとえば、100万円の利益確定をした場合、個人と法人では下記のような税負担の差が生じます。

| 投資主体 | 税負担 | 手取り額 |

|---|---|---|

| 個人投資家 | 約20万円 | 約80万円 |

| NISA口座(個人のみ) | 非課税 | 100万円 |

| 法人 | 約30万円 | 約70万円 |

このように運用成績が良くても、手元に残る金額が個人投資家よりも少なくなる点がデメリットです。

ただし、本業が赤字の場合は状況が変わります。

たとえば、本業で200万円の赤字が出ている年度に投資信託で100万円の利益を上げた場合、損益通算により差し引き100万円の赤字となるため、投資利益に対する税負担は発生しません。

この場合、個人投資家は約20万円の税負担が発生する一方、法人は税負担ゼロとなり、むしろ法人の方が有利になります。

このような税負担を考慮しても高い収益を目指したい方は、年利10%以上の実績を持つヘッジファンドも選択肢の一つです。

こんな法人は内部留保の運用に投資信託がおすすめ

ここでは、投資信託による運用が特に効果的な法人の特徴を詳しく解説します。

自社の状況や目的に合わない運用方法を選んでしまうと、期待した効果が得られず、貴重な資金を無駄にしてしまうかもしれません。

目的にあった運用方法がわかるようになるので、ぜひ参考にしてください。

内部留保を有効活用したい

銀行預金を上回る運用益を目指し、インフレに負けない資産形成を実現したい法人には投資信託がおすすめです。

現在の普通預金金利は年0.2〜0.5%程度であり、物価上昇率を考慮すると実質的にマイナス運用となるリスクがあります。

一方、投資信託なら年3〜5%のリターンが期待できるので、インフレ率を上回る運用が可能です。

たとえば、3,000万円の内部留保を5年間運用する場合、普通預金(年率0.2%)であれば30万円程度の利息になります。

一方で、投資信託で年平均5%のリターンが得られれば、約830万円の利益となりその差は歴然です。

このことから、眠っている内部留保を成長資産に変えたい法人にとって、投資信託は有力な選択肢といえます。

過去の赤字と相殺して節税したい

過去の事業年度で損失があり、繰越控除を活用した節税効果を期待する法人には投資信託がおすすめです。

法人は投資で発生した利益を本業の赤字と相殺できるため、過去の損失を有効活用できます。

さらに最長10年間の繰越控除により、長期的な税務戦略を構築可能です。

具体例として、過去3年間で累計500万円の繰越欠損金がある法人が、投資信託で年100万円の利益を上げた場合を考えてみましょう。

通常、法人であれば利益に対して約30%の税金が発生します。

しかし、今回のケースの場合、投資信託で得た100万円の利益は過去の損失と相殺されるため、税負担が発生しない仕組みです。

このように繰越欠損金を抱える法人にとって、投資信託は税務効率の高い資産運用手段となります。

運用のプロに丸投げしたい

運用の専門知識がなく、本業に集中したい法人には投資信託がおすすめです。

投資信託の場合、購入する銘柄さえ決めてしまえば、目論見書に記載されている運用方針にしたがって、ファンドマネージャーが組入銘柄の選定からリバランスまで運用すべてを担当してくれます。

そのため、法人は市場分析や企業研究に時間を割く必要がありません。

たとえば、トヨタやアップル、マイクロソフトなど世界約3,000社の優良企業に自動的に分散投資できる「eMAXIS Slim 全世界株式(オール・カントリー)(通称:オルカン)」という投資信託があります。

法人が本業のかたわら個別に約3,000社を調査して投資するのは現実的ではありません。

しかし、オルカンに投資することで、世界中の成長企業への運用をプロに丸投げすることが可能です。

このように投資信託を活用することで、本業のリソースを投資判断に分散させることなく、効率的な資産運用を実現できます。

短期より中長期的な資産運用を考えている

投資信託は短期的に見ると相場によって不安定な価格変動をし、場合によってはマイナスになることもあります。

長期運用することでリターンが安定してくることから、中長期的な視点で安定的な資産形成を目指す法人には投資信託がおすすめです。

また複利効果により、運用期間が長いほど資産増加のペースが加速します。

1,000万円を年利5%で運用した場合のシミュレーションを見てみましょう。

| 運用期間 | 元本 | 利益 |

|---|---|---|

| 1年 | 1,000万円 | 約50万円 |

| 5年 | 1,000万円 | 約276万円 |

| 10年 | 1,000万円 | 約630万円 |

このように、追加投資を一切しなかったとしても運用期間が長くなるほど、複利の効果により資産が増えていきます。

短期的な利益を求めず、じっくりと資産を育てたい法人にとって、投資信託は理想的な運用手段です。

本業以外の収益源を確立したい

景気変動に左右されにくい、安定した副収入源を確保したい法人には投資信託をおすすめします。

本業だけに依存すると、業界不況や経済環境の変化により収益が大きく減少するリスクがあるからです。

たとえば、製造業の法人が国内景気低迷の影響を受けた場合、米国株の投資信託に投資しておけばリスク分散になります。

これは、日本と米国の経済サイクルが完全に一致しないためです。

日本が不況でも米国経済が堅調に推移していれば、米国株投資信託からの収益で本業の落ち込みをカバーできます。

また、円安が進行した場合、米ドル建て資産の価値が円ベースで上昇するため、為替変動によるメリットも期待できるでしょう。

ポイントは本業の弱点を補完できるファンドを選定することです。

本業と同じ業種の投資信託を購入しても、リスク分散にはなりません。

できるだけ本業が不振に陥った際に成長が見込める銘柄を選定することが、収益の安定化につながります。

投資信託よりハイリターンが狙える!おすすめヘッジファンド2選

投資信託の平均的な年利回りは3〜5%程度ですが、より高いリターンを求める法人には「ヘッジファンド」をおすすめします。

ヘッジファンドとは、投資の専門家がさまざまな投資戦略を駆使して高いリターンを狙う運用商品です。

今回ご紹介するヘッジファンドは、年利10%以上を達成しており、投資信託を大きく上回る収益が期待できます。

法人にとって特に魅力的なのは、損益通算や繰越控除といった税務メリットを活かしながら、より効率的な資産運用ができる点です。

また、プロのファンドマネージャーによる運用のため、専門知識がなくても高度な投資戦略を利用できます。

おすすめのヘッジファンド2社は下記の通りです。

| 順位 | 運用会社 | 年利 | 信頼性 | 最低投資額 | 投資戦略 |

|---|---|---|---|---|---|

| 1位 | ハイクアインターナショナル | 12%(固定) | ★★★★★ | 500万円 | ベトナム事業融資 |

| 2位 | アクション合同会社 | 17.35%(2024年度) | ★★★★☆ | 500万円 | 事業投資・バリュー株 |

1位:ハイクアインターナショナル【年利12%固定・安定重視】

| 運用会社 | 合同会社 ハイクア・インターナショナル |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(大阪) |

| 主な投資対象 | SAKUKO VIETNAM (ベトナム企業) |

| 主な投資戦略 | グロース企業への事業融資 |

| 年間期待利回り | 年利12%(固定) |

| 最低投資金額 | 500万円 |

| 手数料 | 投資期間5年未満で解約時5% |

| 受取利益 | 最低投資金額の場合 ・四半期に1度:15万円 ・1年間:60万円 |

| 利益の受取 | 2パターン選択が可能 ①四半期ごとに受け取る ②受け取らずに再投資する |

| 運用の相談 | 無料個別相談 |

| 公式サイト | ハイクア・インターナショナル |

ハイクアインターナショナル(以下、ハイクア)は、年利12%固定という安定した高リターンを実現するヘッジファンドです。

ベトナムの日系企業SAKUKO VIETNAM(以下、サクコ)への事業融資により、株価変動に左右されない安定収入を提供しています。

ハイクアの投資の仕組み

ハイクアの投資スキームは、事業融資を通じた利息収入モデルです。

投資家→ハイクア→サクコという流れで資金が融資されます。

具体的な仕組みは以下の通りです。

- 投資家がハイクアの社員権を購入して出資

- ハイクアがサクコへ事業融資を実行

- サクコの事業利益から利息が発生

- 利息が分配金として投資家に還元

この仕組みにより、株式市場の変動に影響されず、安定した収益を得ることができます。

ハイクアインターナショナルのメリット

ハイクアへ投資する主なメリットは以下の5つです。

- 年利12%固定の高利回り

- 株価変動リスクがない

- 高い透明性と信頼性

- 最低投資額500万円からスタート可能

- 定期的なキャッシュフロー

①年利12%固定の高利回り

分配金は3ヶ月に1回3%ずつ、年間で4回支払われます。投資信託の平均利回り3〜5%と比べて圧倒的に高く、約6年で投資資金が2倍になる計算です。

②株価変動リスクがない

サクコの事業収益から直接利息が支払われるため、株価変動や売却タイミングを考慮する必要がありません。市場の急落時でも安定した分配金を受け取れます。

③高い透明性と信頼性

代表の梁秀徹(ヤン ヒデテツ)氏の活動はYouTubeやメディアで公開されており、年1回の事業報告会も開催されています。運用状況を定期的に確認できる点が安心材料です。

④最低投資額500万円からスタート可能

内部留保の範囲内でも投資しやすい設定金額になっており、法人にとってハードルが低い点もメリットです。

⑤定期的なキャッシュフロー

四半期ごとの分配により、企業の資金計画が立てやすく、安定したキャッシュフローを確保できます。

ただし、ベトナム市場への集中投資となるため、現地の政治・経済情勢の影響を受ける可能性がある点は留意しておきましょう。

年率12%の安定した分配金に興味がある法人の方は、ぜひ資料請求または無料面談の申し込みをしてみてください。

ハイクアインターナショナルについて詳しくは下記をご覧ください。

2位:アクション合同会社【年利17.35%実績・バランス型】

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1虎ノ門40MTビル7階 |

| 設立 | 2023年 |

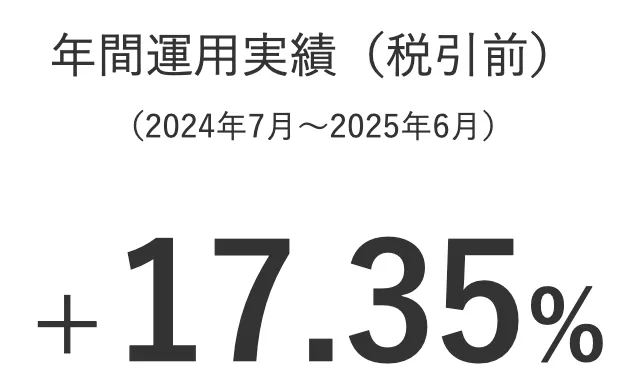

| 利回り | 年12〜17%想定(2025年度) ※2024年度実績:+17.35% |

| 最低投資額 | 500万円 |

| 運用手法・対象 | 事業への直接投資・バリュー株投資 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、2024年度に年利17.35%という驚異的な実績を残したバランス型ヘッジファンドです。

トレイダーズインベストメント株式会社の元代表取締役である古橋弘光氏が代表を務め、多様な投資対象への分散投資で高いリターンを実現しています。

アクションの運用実績と投資戦略

2024年度の年利17.35%という実績は、約4年で資産が2倍になる計算です。投資信託の平均利回り3〜5%と比べて圧倒的な収益性を誇ります。

アクションの最大の特徴は、株式や債券にとどまらない多角的なポートフォリオ戦略です。

具体的な投資対象は以下の通りです。

- Web3事業 – 次世代インターネット技術への先行投資

- 事業投資 – 成長企業への直接投資

- ファクタリング – 企業の売掛債権を活用した安定収益

- ESGファンド – 環境・社会・ガバナンスを重視した投資

- バリュー株投資 – 割安な優良企業への投資

このように様々な投資対象に分散することで、リスク分散と高いリターンの両立を実現しています。

アクション合同会社のメリットと注意点

アクション合同会社に投資する際のメリットと注意点を紹介します。

- 圧倒的な運用実績

- 実力ある運用チーム

- 多角的な投資でリスク分散

- 最低投資額500万円から

①圧倒的な運用実績

年利17.35%という実績は、投資信託の3~4倍の収益性です。中長期的な資産形成を加速させたい法人に最適といえます。

②実力ある運用チーム

代表の古橋氏は金融業界での豊富な経験を持ち、顧問には三菱東京UFJ銀行やUBS証券でキャリアを積んだ専門家を起用。この実力ある運用チームにより、信頼性の高い運用体制が構築されています。

③多角的な投資でリスク分散

単一資産への集中投資ではなく、Web3、事業投資、ファクタリングなど複数の投資対象に分散することで、特定市場の下落リスクを軽減しています。

④最低投資額500万円から

ヘッジファンドとしては比較的低い投資額で参加できるため、内部留保の一部での運用を検討しやすい設定です。

このように多くのメリットがある一方で、投資判断の際には以下の注意点も理解しておく必要があります。

アクションの注意点としては、設立が2023年と比較的新しいため、長期的な運用実績はまだ限定的です。また、高いリターンを追求するバランス型戦略のため、市場環境によっては一時的なマイナス運用となる可能性もあります。

短期的な利益ではなく、中長期的な目線で高いリターンを目指したい法人にはアクションがおすすめです。

詳しい投資事例や今後の運用方針については、無料面談で確認できます。興味がある方は、ぜひ問い合わせしてみてください。

アクションについて詳しくは下記をご覧ください。

ヘッジファンドについてさらに詳しく知りたい方は、下記のヘッジファンドランキングを参考にしてください。

内部留保を投資信託で運用する際の注意点

ここでは、投資信託での運用を始める前に知っておくべき注意点について解説します。

運用を始めてからでは手遅れになる可能性があるので、必ずチェックしておきましょう。

元本割れのリスクがある

投資信託は元本保証されていないので、市場の変動により投資した金額を下回るリスクがあります。

たとえば、2008年のリーマンショックでは、日経平均株価が約60%下落しました。

日経平均株価に連動するインデックスファンドに1,000万円を一括投資した場合、短期間で約400万円にまで評価額が下がる計算です。

このように、タイミング次第では短期間で大暴落するリスクもあります。

元本割れリスクを抑えるには、「余剰資金の範囲内で投資する」「一度に全額投資せず分割投資する」といったルールを事前に決めておくことが重要です。

市場変動の影響を受けずに高利回りを狙える投資手法「ヘッジファンド」も検討してみてください。

このような元本割れのリスクを避け、法人資金をより安全に増やしたいと考えるなら、安全な投資商品のランキングも確認しておきましょう。

経理処理が複雑になる可能性がある

投資信託の売買や分配金の受け取りには、適切な経理処理と税務申告が必要です。

法人は一般口座での取引となるため、以下のような処理を自社で行わなければなりません。

- 分配金受取時の税務処理

- 確定申告書への正確な記載

- 投資信託の購入・売却時の損益計算

これらの処理には専門知識が求められ、経理担当者の負担が増加します。

社内での処理が困難な場合は、税理士への依頼が必要です。

ただし、税理士に依頼すると、年間数十万円の費用が発生する可能性があります。

内部留保で投資信託を購入する前に、社内で経理処理が可能か、税理士に依頼する場合どの程度の費用が発生するのか、事前に確認しておきましょう。

煩雑な経理処理を避けたい方には、プロに運用を一任できるヘッジファンドという選択肢もあります。

詐欺や怪しい投資話に注意

法人をターゲットにした投資詐欺や、甘い言葉で誘う悪質な投資話に注意が必要です。

特に以下のような商品や投資話には警戒しましょう。

- 投資先の詳細が不明確な商品

- SNSや投資セミナーなどでの勧誘

- 「元本保証で年利20%以上」などの非現実的な高利回り

- 「今だけ特別」「限定募集」といった緊急性を煽る営業

不審な投資話を持ちかけられた場合は、複数の専門家に相談することが大切です。

会社の資産を失わないためにも、投資する際は必ず信頼できる金融機関を通じて行い、詐欺被害を防ぎましょう。

法人の投資信託選びのポイントを解説

ここでは、法人が投資信託を選ぶ際の重要なポイントを詳しく解説します。

投資信託は数千種類もの銘柄が存在するため、適切な選び方を知らないと目的にそぐわない商品を選んでしまうかもしれません。

また、手数料が高い銘柄や将来性の低いテーマの銘柄を選んでしまえば、期待通りの結果が得られないでしょう。

正しい選び方を身につけるために、ぜひ最後までご覧ください。

運用の目的と期間を明確にする

投資信託を選ぶ際は「何のために運用するのか」「いつまでに必要な資金か」を明確にしておきましょう。

運用目的と期間を明確にしておかないと、暴落時に慌てて売却して元本割れしたり、資金を引き出すタイミングがわからなくなったりするリスクがあるからです。

もし短期資金を価格変動が激しいテーマ型投資信託で運用した場合、必要なタイミングで市場が下落していれば、損失を確定させて資金を調達せざるを得なくなります。

3年後の設備投資資金なら安定性重視の債券型投資信託やバランス型投資信託、10年後の事業拡大資金なら成長性重視の株式型投資信託といったように、目的や運用期間によって商品を選択することが大切です。

事業を拡大するためにどのように運用すべきか明確にした上で、投資先を検討しましょう。

リスク許容度に応じた種類を選ぶ

リスク許容度を超えた投資を行うと、市場下落時に資金繰りが悪化したり、経営陣が投資損失に気を取られて本業に集中できなくなったりするリスクがあります。

そのため、法人が投資信託を選ぶ際は、自社のリスク許容度に応じた種類を選ぶことが重要です。

投資信託には主に株式型、債券型、バランス型の3つのタイプがあり、それぞれ異なる特徴があります。

各タイプの特徴は以下の通りです。

| タイプ | 特徴 |

|---|---|

| 株式型 | 年5〜8%のリターンを期待できるが、価格変動が大きい |

| 債券型 | 年1〜3%の安定したリターンで、価格変動が小さい |

| バランス型 | 年3〜5%程度で、株式と債券に分散投資 |

たとえば、財務基盤が安定した製造業なら株式型でより高いリターンを狙えます。

一方、創業間もない企業や資金繰りが厳しい企業は、債券型で安全性を重視するべきです。

自社の財務状況や成長段階がどのフェーズにあるのかを客観的に評価し、無理のない範囲でリスクを取ることが成功の鍵となります。

より積極的な運用を検討される方は、年利10%以上を目指すヘッジファンドとの比較も参考になるでしょう。

手数料や運用実績を比較する

投資信託選びでは、信託報酬や購入時手数料といったコストと過去の運用実績を必ず比較検討しましょう。

手数料の違いは長期投資になるほど、リターンに大きな影響を及ぼすからです。

手数料の目安は以下の表を参考にしてください。

| 手数料 | 目安 |

|---|---|

| 信託報酬 (運用コスト) | インデックス型:年率0.1〜0.5% アクティブ型:年率0.5〜2.5% |

| 購入時手数料 | 0〜5.0%(ノーロードは0%) |

| 信託財産留保額 (売却手数料) | 0〜1.0% |

類似商品で悩んだ場合は、手数料が安いファンドを選ぶようにしましょう。

たとえば、1,000万円を年1.0%の信託報酬のファンドで10年運用した場合、累計で約100万円の手数料が発生します。

一方、年0.2%のファンドなら約20万円で済み、トータルで80万円もの差が生じる計算です。

手数料だけでなく、運用実績についても入念にチェックしておく必要があります。

短期的に好成績でも、長期的には平均以下の場合があるため、直近1年だけでなく3年、5年といった中長期での実績を確認しておきましょう。

コストと運用実績のバランスを比較した上で、ファンドを選択すれば失敗するリスクを軽減できます。

内部留保を活用した投資信託まとめ

現在の低金利環境において、内部留保を投資信託で運用することは、法人にとって有効な選択肢です。

投資信託には、年3〜5%のリターンによるインフレ対策、少額からの分散投資、プロによる運用代行といったメリットがあります。

他にも信託報酬の必要経費計上、損益通算による税負担軽減、最長10年の損失繰越控除といった法人特有のメリットがある点も押さえておきましょう。

これらの税務優遇措置により、個人投資家にはない効率的な資産運用が実現できます。

投資信託は以下のような法人に特におすすめです。

ただし、元本割れリスクや経理処理の複雑化、個人より高い税率などのデメリットもあります。

運用目的と期間の明確化やリスク許容度に応じた商品選択、手数料と運用実績の比較検討が重要です。

さらに高いリターンを求める法人には、年利10%以上を実現するヘッジファンドも選択肢に入れるとよいでしょう。

おすすめのヘッジファンド2社は下記の通りです。

| 順位 | 運用会社 | 年利 | 信頼性 | 最低投資額 | 投資戦略 |

|---|---|---|---|---|---|

| 1位 | ハイクアインターナショナル | 12%(固定) | ★★★★★ | 500万円 | ベトナム事業融資 |

| 2位 | アクション合同会社 | 17.35%(2024年度) | ★★★★☆ | 500万円 | 事業投資・バリュー株 |

法人の運用方針にあったヘッジファンドがある場合は、ぜひ資料請求や無料面談を検討してください。