金ETF(ゴールドETF)への投資を検討していても、最新の価格動向やどの銘柄がおすすめなのかわからず悩んでいる人は少なくありません。

金ETFは数千円から手軽に始められる安全資産として人気ですが、2026年2月現在は歴史的な急騰の反動による「前例のない急落」や高いボラティリティ(価格変動)といったリスクも高まっています。

ランキング上位の銘柄を選ぶだけでなく、代替投資先も併用して活用すれば、荒れた相場でも堅実な資産形成が可能です。

今回は、日本で購入可能な金ETFのおすすめ銘柄比較、新NISAでの買い方や税金の仕組み、投資するメリット・デメリットを詳しく解説しています。

金ETFの急落が不安な人は、今注目の投資先2選をご覧ください。金価格や市場変動に左右されず、プロ運用で安定リターン(年利12-17%)を追求する投資手法です。

日本 (東証) 上場の金ETFのおすすめ銘柄ランキング

日本の東京証券取引所に上場している金価格連動ETFは8銘柄があり、8銘柄中7銘柄が新NISA成長投資枠に対応しています。

ETF8銘柄の中では、世界的な運用会社の信頼性を重視するなら【314A】iシェアーズ ゴールドETF、コスト最重視なら【1328】NEXT FUNDS 金価格連動型、の2銘柄がおすすめです。

どちらも新NISA成長投資枠に対応しており、長期投資に適した低コストな銘柄として高い人気を集めています。

| コード:銘柄 | 信託報酬 | 純資産総額 | 運用会社 | 新NISA |

|---|---|---|---|---|

| 【314A】 iシェアーズ ゴールドETF | 0.22% | 約901億円 | ブラックロック | 対象 |

| 【1328】 NEXT FUNDS 金価格連動型 | 0.176% | 約699億円 | 野村アセット マネジメント | 対象 |

| 【425A】 グローバルX ゴールド ETF (ヘッジなし) | 0.177496% | 約182億円 | グローバルX | 対象 |

| 【424A】 グローバルX ゴールド ETF (ヘッジあり) | 0.177496% | 約33億円 | グローバルX | 対象 |

| 【447A】 ステート・ストリート・スパイダー ゴールド ETF(ヘッジなし) | 0.17699% | 約28億円 | ステート・ ストリート | 対象 |

| 【1326】 SPDR ゴールド・シェア | 0.44% | 約26兆円 | ワールドゴールド | 対象 |

| 【1672】 WisdomTree 金上場投信 | 0.429% | 約1.37兆円 | ウィズダムツリー | 対象外 |

| 【1540】 純金上場信託(金の果実) | 0.539% | 約1.8兆円 | 三菱UFJ信託銀行 | 対象 |

※純資産総額は2026年2月10日時点の概算値です。最新の情報は各証券会社でご確認ください。

上記の中から特におすすめの銘柄について、詳しく特徴を解説していきましょう。

【314A】iシェアーズ ゴールドETF

| 銘柄コード | 314A |

|---|---|

| 銘柄名 | iシェアーズ ゴールドETF |

| 純資産総額 | 約888億円 ※2026年2月10日時点 |

| 運用会社 | ブラックロック |

| 連動指標 | LBMA金価格(円換算) |

| 信託報酬 | 年率0.22% |

| 上場日 | 2025年1月24日 |

| 新NISA | 成長投資枠対象 |

| 取引価格 | 372円前後 ※2026年2月10日時点 |

iシェアーズ ゴールドETF(銘柄コード:314A)は、世界最大級の資産運用会社ブラックロックが提供する金ETFで、2025年1月に東京証券取引所に上場したばかりの新しい銘柄です。

LBMA金価格(円換算ベース)に連動する運用成果を目指しており、金現物を実際に保有する仕組みになっているため、金価格の動きを忠実に反映した運用が期待できます。

信託報酬は年率0.22%と、下で紹介する【1328】に次ぐ低コストを実現。円建てで取引できるため、為替の心配なく投資を始められるのも魅力です。

2026年2月のような急落局面で「高値掴みや売り遅れ」を避けたいなら、出口戦略を投資家自身で判断せず、売買タイミングまでプロに一任できる運用スタイルを検討すべきです。

- 出口戦略の丸投げ

暴落時もプロが最適な判断で利益を追求 - 感情に左右されない運用

個人の迷いによる売り遅れを排除 - 高利回りの上乗せ

金ETFの5%前後では物足りない方へ

【1328】NEXT FUNDS 金価格連動型

| 銘柄コード | 1328 |

|---|---|

| 銘柄名 | NEXT FUNDS 金価格連動型 |

| 純資産総額 | 約690億円 ※2026年2月10日時点 |

| 運用会社 | 野村アセットマネジメント |

| 連動指標 | 金価格(ロンドン金値決め・円換算) |

| 信託報酬 | 年率0.176% |

| 上場日 | 2009年8月7日 |

| 新NISA | 成長投資枠対象 |

| 取引価格 | 18,650円前後 ※2026年2月10日時点 |

NEXT FUNDS 金価格連動型(銘柄コード:1328)は、野村アセットマネジメントが運用する国内金ETFで、2009年に東京証券取引所に上場されました。

金価格(ロンドン金値決め・円換算ベース)に連動する運用成果を目指しており、金先物取引を活用した合成レプリケーション方式を採用しています。

信託報酬は年率0.176%と全銘柄の中で最も低コスト。純資産総額も約699億円と十分な規模を持ち、流動性にも問題はありません。

新NISA成長投資枠にも対応しているため、長期投資に最適な選択肢と言えるでしょう。

【425A】グローバルX ゴールド ETF(ヘッジなし)

| 銘柄コード | 425A |

|---|---|

| 銘柄名 | グローバルX ゴールド ETF (ヘッジなし) |

| 純資産総額 | 約197億円 ※2026年2月10日時点 |

| 運用会社 | グローバルX |

| 連動指標 | LBMA金価格(円換算) |

| 信託報酬 | 年率0.177496% |

| 上場日 | 2025年9月26日 |

| 新NISA | 成長投資枠対象 |

| 取引価格 | 420円前後 ※2026年2月10日時点 |

グローバルX ゴールド ETF(ヘッジなし)(銘柄コード:425A)は、グローバルXが運用する金ETFで、2024年9月に東京証券取引所に上場されました。

LBMA金価格(円換算ベース)に連動する運用成果を目指しており、金価格と為替の両方の変動による利益を狙えます。

為替ヘッジなしの運用で信託報酬は年率0.177%程度と、前述の【1328】に次ぐ低コストを実現しています。

新NISA成長投資枠にも対応しており、円安メリットも享受したい投資家に適した選択肢です。

【424A】グローバルX ゴールド ETF(ヘッジあり)

| 銘柄コード | 424A |

|---|---|

| 銘柄名 | グローバルX ゴールド ETF (ヘッジあり) |

| 純資産総額 | 約35億円 ※2026年2月10日時点 |

| 運用会社 | グローバルX |

| 連動指標 | LBMA金価格(円ヘッジ) |

| 信託報酬 | 年率0.177496% |

| 上場日 | 2025年9月26日 |

| 新NISA | 成長投資枠対象 |

| 取引価格 | 393円前後 ※2026年2月10日時点 |

グローバルX ゴールド ETF(ヘッジあり)(銘柄コード:424A)は、グローバルXが運用する金ETFで、2024年9月に東京証券取引所に上場されました。

為替ヘッジありの運用が最大の特徴で、LBMA金価格に連動しながら為替変動リスクをヘッジすると、純粋に金価格の変動のみに投資できる仕組みになっています。

新NISA成長投資枠にも対応しており、円高リスクを避けたい投資家や、為替の影響を受けずに金価格の動きだけを捉えたい方に適した選択肢です。

信託報酬は年率0.177%程度と、ヘッジコストを含めても非常にリーズナブルな水準に抑えられているため、コスト面でも魅力的な銘柄と言えるでしょう。

【447A】ステート・ストリート・スパイダー ゴールド ETF(ヘッジなし)

| 銘柄コード | 447A |

|---|---|

| 銘柄名 | ステート・ストリート・スパイダー ゴールド ETF(ヘッジなし) |

| 純資産総額 | 約32億円 ※2026年2月10日時点 |

| 運用会社 | ステート・ストリート |

| 連動指標 | LBMA金価格(円換算) |

| 信託報酬 | 年率0.17699% |

| 上場日 | 2025年11月19日 |

| 新NISA | 成長投資枠対象 |

| 取引価格 | 312円前後 ※2026年2月10日時点 |

ステート・ストリート・スパイダー ゴールド ETF(ヘッジなし)(銘柄コード:447A)は、ステート・ストリートが運用する金ETFで、2025年11月に東京証券取引所に上場された最新の銘柄です。

信託報酬が年率0.177%と最低水準で、世界最大級の金ETF運用会社の実績と信頼性を兼ね備えています。

LBMA金価格(円換算ベース)に連動する運用成果を目指しており、為替ヘッジなしの運用により金価格と為替の両方の変動を享受できます。

新NISA成長投資枠にも対応しており、グローバルな運用実績を重視する投資家に適した選択肢となるでしょう。

【1326】SPDR ゴールド・シェア

| 銘柄コード | 1326 |

|---|---|

| 銘柄名 | SPDR ゴールド・シェア |

| 純資産総額 | 約26兆円 ※2026年2月10日時点 |

| 運用会社 | ワールドゴールド |

| 連動指標 | LBMA金価格(円換算) |

| 信託報酬 | 年率0.44% |

| 上場日 | 2008年6月30日 |

| 新NISA | 成長投資枠対象 |

| 取引価格 | 71,960円前後 ※2026年2月10日時点 |

SPDR ゴールド・シェア(銘柄コード:1326)は、ステート・ストリートが運用する世界最大級の金ETFで、2004年に米国市場で上場後、2008年には東京証券取引所にも上場し、長年にわたり高い信頼を集めています。

LBMA金価格(円換算ベース)に連動する運用成果を目指しており、金現物を実際に保有する仕組みになっています。

純資産総額は約26兆円と、圧倒的な規模と流動性を誇り、新NISA成長投資枠にも対応しているため、長期投資に適した選択肢と言えるでしょう。

信託報酬は年率0.44%と上位銘柄と比較すると高めですが、長い運用実績と圧倒的な流動性により、大口取引でも安心して売買できる環境が整っています。

【1672】WisdomTree 金上場投信

| 銘柄コード | 1672 |

|---|---|

| 銘柄名 | WisdomTree 金上場投信 |

| 純資産総額 | – |

| 運用会社 | ウィズダムツリー |

| 連動指標 | LBMA金価格(円換算) |

| 信託報酬 | 年率0.429% |

| 上場日 | 2009年8月24日 |

| 新NISA | 対象外 |

| 取引価格 | 72,810円前後 ※2026年2月10日時点 |

WisdomTree 金上場投信(銘柄コード:1672)は、ウィズダムツリーが運用する金ETFで、2009年に東京証券取引所に上場されました。

LBMA金価格(円換算ベース)に連動する運用成果を目指しており、金現物を裏付けとする仕組みになっています。

純資産総額が約1.3兆円と、国内上場の金ETFの中では3位の規模を誇り、高い流動性を備えています。

信託報酬は年率0.429%と比較的高めの水準です。また、NISA成長投資枠の対象外であるため、長期投資での税制優遇を受けられない点はデメリットとなるでしょう。

【1540】純金上場信託(金の果実)

| 銘柄コード | 1540 |

|---|---|

| 銘柄名 | 純金上場信託(金の果実) |

| 純資産総額 | 約1.8兆円 ※2026年2月10日時点 |

| 運用会社 | 三菱UFJ信託銀行 |

| 連動指標 | 金地金価格(円建て) |

| 信託報酬 | 年率0.539% |

| 上場日 | 2010年7月2日 |

| 新NISA | 成長投資枠対象 |

| 取引価格 | 24,245円前後 ※2026年2月10日時点 |

純金上場信託(金の果実)(銘柄コード:1540)は、三菱UFJ信託銀行が受託者となる国内最大級の金ETFで、2010年に東京証券取引所に上場されました。

金地金(現物)を実際に保有する裏付け型の仕組みを採用しており、1口あたり1グラムの金現物が保管されているため、金現物への投資に近い安心感を得られます。

純資産総額は約1.8兆円と国内金ETFの中で2番目の規模を誇り、圧倒的な流動性を備えているのが特徴です。

NISA成長投資枠にも対応しており、三菱UFJ信託銀行などの国内トップクラスの金融機関が受託者となっている信頼性の高さは大きな魅力です。

ただし、信託報酬が年率0.539%と全銘柄中で最も高いため、長期投資においてはコスト負担が大きくなる点に注意が必要です。

信託報酬はETFの保有中に毎日発生する手数料であるため、下落局面では特に重荷となります。保有コストや成功報酬などの手数料一切不要のハイクアなら、支出を抑えながら年利12%の固定配当で着実に資産を増やせます。

金ETFにおすすめの証券会社ランキング

金ETFを取引する証券会社選びでは、取引手数料や取扱銘柄数、サービス内容を総合的な比較が大切です。

コストの安さ、投資機会の多さ、利便性の観点からおすすめの証券会社を紹介していきます。

1位:楽天証券

楽天証券は、取引で貯まったポイントを1ポイント1円として投資に活用できる独自のサイクルが最大の魅力です。

国内外の金ETFから現物、先物取引まで商品ラインナップが非常に幅広く、投資家の多様なニーズに応えています。

NISA口座なら売買手数料や為替手数料が無料でコスト効率も抜群なため、幅広い資産への分散投資を検討している方に最適です。

楽天証券で多様な分散投資が可能ですが、暴落時の適切な「売り時」を個人で判断するのはプロでも至難の業です。

投資のプロが24時間体制で相場を監視するヘッジファンドなら、今の急落相場すら利益に変えながら、年利12〜17%超の金ETFを圧倒するリターンを狙えます。

2位:SBI証券

SBI証券は、国内株式個人取引シェアNo.1を誇る圧倒的な実績と信頼性を備えたネット証券の最大手です。

国内外の金ETFはもちろん、プラチナや銀といった貴金属、さらには13銘柄に及ぶ金の投資信託など、業界トップクラスの商品数を揃えています。

NISA口座なら国内外ETFの売買手数料が無料になり、さらに米ドルの為替手数料も無料(インターネットコース)と、コスト面でも長期投資に最適な環境です。

豊富な銘柄数と低コストな取引環境を両立しており、初心者から上級者まであらゆる投資家にとって使いやすいプラットフォームといえます。

3位:マネックス証券

マネックス証券は、充実した分析ツールと質の高い情報提供に定評があり、初心者から上級者まで納得のサポート体制を整えています。

金ETFだけでなく、金現物や純金積立、8種類の投資信託など多彩な商品を取り揃えており、自身のスタイルに合わせた柔軟な運用が可能です。

NISA口座なら国内外ETFの売買手数料が無料になるほか、特定の米国ETFを対象とした「買い放題プログラム」など、独自のコスト削減策も魅力です。

為替手数料も買付時は無料で、低コストかつ高度な分析に基づいた金投資を行いたい方にとって、非常に競争力の高い証券会社といえます。

金ETFで証券会社を選んだ後は、金ETFとヘッジファンドの比較も確認して、より効率的な資産運用を検討してみましょう。

金(ゴールド)ETFの仕組みと基礎知識

金ETFとは、実際の金を保有せず、金価格の変動に投資できる上場投資信託です。

株式と同じように証券取引所で売買でき、数千円の少額から始められるのが大きな魅力ですね。

金ETFの基本構造とは?

金ETF(上場投資信託)は証券取引所に上場しており、金の実物を直接保有することなく世界的な金価格の変動に合わせたリターンを狙えるのが最大の特徴です。

株式と同様に市場が開いている時間帯ならリアルタイムでいつでも売買が可能ですが、金価格に連動するため価格が下がれば確実に損失が出る点には注意が必要です。

特に2026年2月のような急落局面では、個人の判断一つで資産が大きく目減りするリスクがあるため、投資前にデメリットも十分に理解しておく必要があります。

もし難しい売買タイミングの判断を避けたいのであれば、プロに運用を一任し、下げ相場すら利益に変える戦略を併用するのも有効な手段です。

難しい売買タイミングをすべてプロに一任し、下げ相場すら利益に変える「ほったらかし運用」を併用すると、より確実な資産形成が可能になります。

>> 下落相場をチャンスに変える、プロの絶対収益戦略をチェックする

金市場の特徴について

金市場は、投資や宝飾品、工業用、さらには中央銀行の準備資産といった4つの主要な需要によって強固に支えられています。

特に投資需要と中央銀行の金準備からなる「金融市場」の規模は約5兆米ドルに達し、世界的に巨大な流動性を誇っています。

金は株式や債券と異なる値動き(低相関性)を見せるため、ポートフォリオに組み入れると効率的なリスク分散が可能です。

特に経済不安や地政学リスクが高まる局面では、資産を守るための「安全資産」として、世界中の投資家から強い注目を集めます。

金価格の推移とその要因

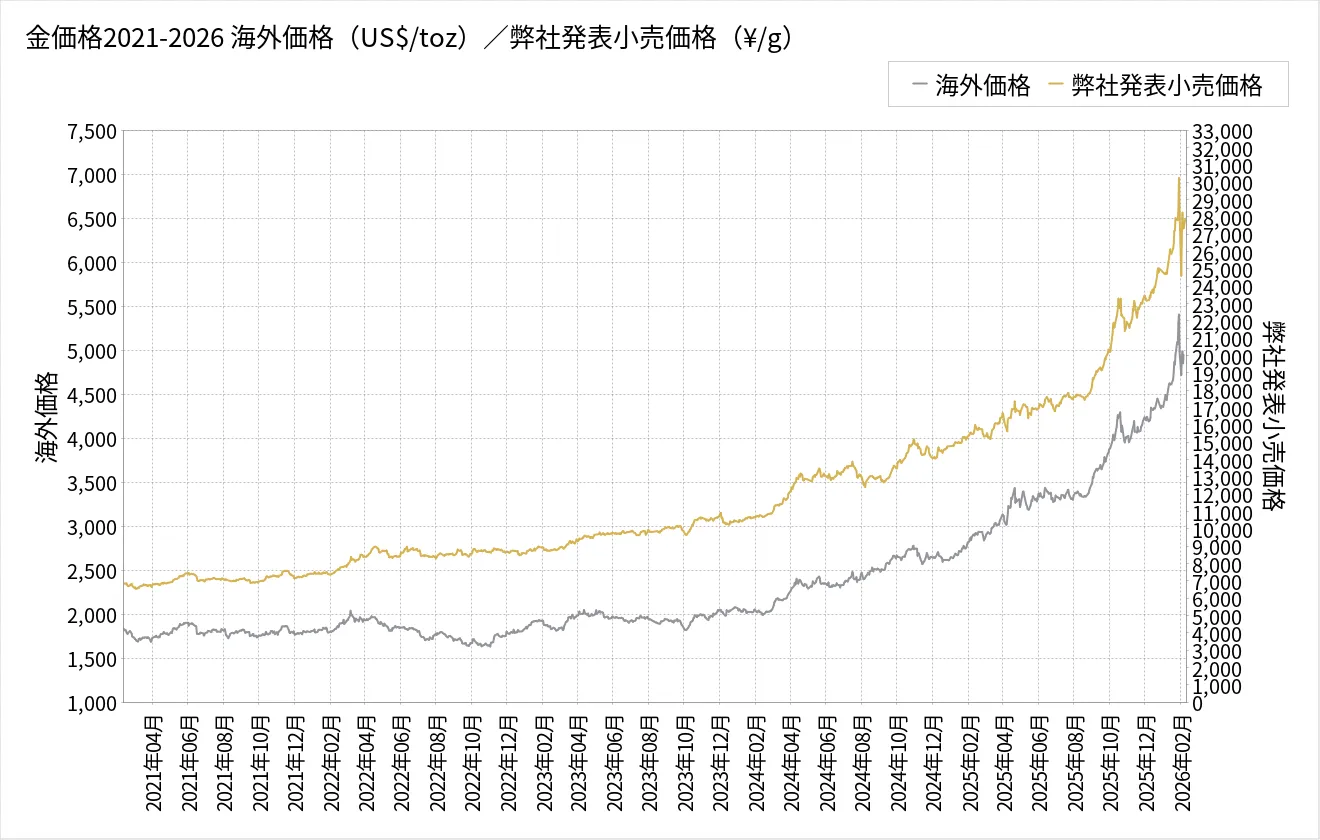

金価格は2020年以降、顕著な上昇トレンドを描いており、2024年後半から2025年にかけて過去最高値を更新してきました。

国内の金小売価格は、2020年初頭の約6,000円/g前後から、2026年1月29日時点には30,248円/gまで上昇しました。わずか5年間で約5倍の歴史的な高騰を記録しています。

特に2024年1月の15,062円/gから2025年末の25,031円/gにかけては、1年間で約66%の急騰を見せました。同時期の海外価格も、2,709ドルから4,440ドル超へ上昇し、世界的な需要増を裏付けています。

一方で、2026年1月以降は金利動向や為替、リスク選好の変化を背景に、高値圏から一時的に調整(下落)する動きも顕在化しています。急激な上昇の反動によるボラティリティには、十分な注意が必要です。

価格変動には地政学リスクや各国中央銀行の金購入が影響していますが、短期的には米国の金融政策や金利見通しが強く作用します。複雑な要因が絡み合うため、市場の先行きには不透明感も漂っています。

金相場の将来的な見通し

金は2024年から2025年の急激な上昇が示す通り、地政学リスクやインフレに対する「安全資産」としての需要が極めて高まっています。

一方で、2026年初頭には高値圏での調整局面を迎えており、過去2年のような年率50%超の急騰が毎年続くとは限らない点には注意が必要です。

過去には約20年間も価格が停滞した時期があるように、金価格は金利や為替の影響によって短期間の急落や、長引く横ばい状態に陥る場合もあります。

金ETFを検討する際は、短期的な変動に一喜一憂せず、資産保全やリスク分散を目的として長期的な視点でポートフォリオに組み入れる姿勢が重要です。

金ETFと他の金投資商品の違いとは?

金への投資には、金ETF以外にも様々な方法があります。

それぞれの特徴を理解して、投資手法の選択が大切でしょう。

金ETF vs 金現物・純金積立の違い

金現物投資は、金地金 (インゴット) や金貨を実際に購入・保有する投資方法です。

現物資産としての安心感がある一方で、盗難や紛失リスクへの配慮が必要となり、業者の保管サービスを利用する場合は、購入金額の0.1〜0.5%程度の年間保管料が発生します。

一方、純金積立は毎月一定額を積み立てて金を少しずつ購入する方法で、月々1,000円程度から始められる手軽さが特徴です。ただし、積立手数料や売買時のスプレッドがかかる点には注意が必要です。

金ETFは、現物を保有する手間や保管リスクがなく、証券口座で簡単に管理できる点がメリットです。少額から売買でき、流動性も高いため、価格連動型の金投資として利用しやすい商品といえます。

ただし、金ETFは金価格の値動きに連動するため、金価格が下落する局面では大きなリターンを得にくい側面があります。

どのような市場環境においてもプラスの利益を追求したい方には、相場の上下に関わらず下降局面でも利益を狙えるヘッジファンドがおすすめです。

- 高いリターン:年利12-17%の実績

- プロの運用:投資のプロが運用を担当

- 下落耐性:市場下落時でも利益を追求

- 分散効果:株式や債券だけでなく伝統的資産以外にも投資

金ETF vs 金投資信託の違い

金投資信託(ゴールドファンド)は、金現物や金関連資産(金鉱株など)を主な投資対象とした投資信託です。

プロに運用を任せるため、金ETFよりも高い信託報酬(年率0.2%〜2%程度)が発生する傾向にあります。

非上場の商品であるためリアルタイムの取引はできず、1日1回算出される基準価額で売買を行います。

一方の金ETFは株式同様のリアルタイム取引が可能で、信託報酬も0.1%〜0.55%程度と低コストな点が魅力です。

金ETF vs 金先物取引の違い

金先物取引は、将来の特定の日にあらかじめ決めた価格での金の売買を約束する契約です。

レバレッジ活用で少額から大きな利益を狙えますが、同時に多額の損失を被るリスクも併せ持っています。

金標準先物の取引単位は1kg(1,000g)と非常に大きく、ミニ先物であっても100g単位の取引にはまとまった証拠金が必要です。

一方で金ETFなら数千円から手軽に投資でき、先物のような複雑な仕組みや期限を気にせず初心者でも安心して始められます。

金ETF vs 金投資商品 – まとめて比較

各金投資商品の特徴を表にまとめると、以下のようになります。

| 項目 | 金ETF | 金現物 | 純金積立 | 金投資信託 |

|---|---|---|---|---|

| 最低投資額 | 数千円〜 | 数十万円〜 | 月1,000円〜 | 数千円 |

| 保管方法 | 証券口座で管理 | 自宅または 業者保管 | 業者保管 | 証券会社で管理 |

| 流動性 | 高い (即時売買可能) | 中程度 | 低め | 中程度 (1日1回) |

| 年間コスト | 0.1%〜0.55% | 保管コスト発生 | 積立手数料など | 0.2%〜2% |

| 盗難リスク | なし | あり | なし | なし |

コストの高い順に並べると、「金現物・純金積立」→「金投資信託」→「金ETF」→「金先物」となります。

金ETFは手軽さ、コスト効率、流動性のバランスが最も優れた投資手法と言えるでしょう。

年利3〜5%のリターンでは資産形成に10年以上かかることも。500万円を10年運用しても250万円程度の利益ですが、アクション合同会社なら同じ期間で1,250万円の利益を狙えます。資産形成のスピードを上げたい方は、ヘッジファンドとの併用を検討してみてください。

失敗しない金ETFの選び方

金ETFを選ぶ際には、いくつかの重要な基準があります。

投資目的や運用スタイルに応じて、最適な銘柄を見極めが成功への第一歩です。

ここでは、金ETF選びで失敗しないための3つの重要な基準について詳しく解説していきます。

低コストを実現する信託報酬率

金ETF選びで最も重要な基準の一つが信託報酬率です。信託報酬は保有している間、毎年継続的に発生するコストのため、長期投資では大きな差となって表れます。

| 投資額 | 運用期間 | 信託報酬0.176% (1328) | 信託報酬0.22% (314A) | 信託報酬0.539% (1540) |

|---|---|---|---|---|

| 500万円 | 5年 | 約4.4万円 | 約5.5万円 | 約13.5万円 |

| 10年 | 約8.8万円 | 約11万円 | 約27万円 | |

| 20年 | 約17.6万円 | 約22万円 | 約54万円 |

例えば、500万円を10年間運用した場合、信託報酬0.176%なら約8.8万円、0.539%なら約27万円のコストとなり、コスト差は約18万円にもなります。

東証上場の金ETFの信託報酬は0.176%〜0.539%と幅があり、最も低コストなのは【1328】NEXT FUNDS 金価格連動型の0.176%です。

長期投資を前提とするなら、2銘柄のような信託報酬0.2%台前半の低コスト銘柄を選ぶと、効率的な資産形成が可能になるでしょう。

コストの差は年月を重ねるごとに大きな金額となるため、特に10年以上の長期保有を考えている方は信託報酬を最優先での検討をおすすめします。

信託報酬を気にする方には、成功報酬・管理手数料が完全無料のハイクアインターナショナルもおすすめです。

年利12%固定の配当を受け取りながら、余計なコスト負担なく資産を増やせます。

流動性と為替リスクを考慮する

金ETFを選ぶ際は、純資産総額と流動性が重要な判断基準となり、規模が大きい銘柄ほど希望価格でスムーズに取引しやすくなります。

国内最大級の銘柄は20兆円超の規模を誇りますが、一般的な個人投資家であれば数百億円規模の銘柄でも流動性の面で困らないでしょう。

また、為替ヘッジの有無も重要であり、ヘッジありを選べば為替変動を気にせず純粋に金価格の動きだけに投資できます。

一方でヘッジなしは円安時に為替差益を狙える反面、円高時には損失リスクもあるため、自身の相場観に合わせて選択しましょう。

NISA成長投資枠の活用可否

金ETF投資において、NISA成長投資枠を活用すれば売却益が非課税になるため、長期投資での税制メリットは非常に大きくなります。

例えば100万円の利益が出た場合、通常の課税口座では約20万円が差し引かれますが、NISA口座なら全額を手にできます。

東証上場の金ETFのうち「WisdomTree 金上場投信(1672)」のみがNISA対象外である点には注意が必要です。

他の主要銘柄はすべて成長投資枠に対応しているため、効率的な資産形成を目指すならNISA対象銘柄からに選択を強くおすすめします。

NISAは節税に有利な反面、「損失が出ても他の利益と相殺できない」致命的な弱点があります。

特に2026年2月のような金価格の急落局面で損を出すと、非課税のメリットを一切受けられないどころか、貴重なNISA枠をただ無駄にして損を確定させるだけの「最も避けたい結果」を招くリスクがあります。

- 目的の再確認

節税より「手元のお金を増やす」を優先 - NISAの罠を回避

暴落時に損益通算できないリスクを負わない - 枠に縛られない運用

課税以上に増える「確実な場所」を選ぶ

金ETF投資のメリット・デメリット

金ETFへの投資を検討する際は、メリットとデメリット両面の理解が重要です。

特に投資初心者の方は、リスクも含めて総合的に判断する必要があるでしょう。

金ETFに投資するメリット

金ETFの最大の魅力は、証券口座さえあればいつでも簡単に売買できる手軽さと、数千円からの少額投資が可能な点にあります。

金現物のような割高な購入手数料や保管コストが一切不要なうえ、一般的な投資信託よりも信託報酬が低く設定されているため、コスト効率も抜群です。

市場が開いている時間内であれば株式同様にリアルタイムで取引できる流動性の高さは、資産運用の柔軟性を大きく高めてくれます。

また金は株式や債券と異なる値動きをするため、ポートフォリオへの組み入れで着実なリスク分散効果が期待できるでしょう。

金ETFだけでは年利3〜5%が限界です。例えば500万円投資しても年間15〜25万円程度の利益にとどまります。アクションなら同じ500万円で年間86.75万円の運用益が得られるため、併用を検討する価値があるでしょう。

金ETFに投資するデメリット・注意点

金ETFは市場価格に連動する金融商品のため銀行預金のような元本保証はなく、金価格の変動によっては投資額が減少したり、短期的な急落で元本割れを起こしたりするリスクがあります。

保有期間中は年率0.1%〜0.55%程度の信託報酬が継続的に発生するため、特に長期運用の場合は信託報酬がトータルリターンを押し下げる要因になる点を考慮しなければなりません。

金は株式の配当や債券の利息といった定期収入を生まない「無利息資産」であり、利益を得る手段が価格上昇によるキャピタルゲインのみに限定される点は十分に理解しておく必要があります。

平常時における金価格の動きは他のリスク資産に比べて緩やかになる傾向があるため、地政学リスクなどが落ち着いた経済安定期には、期待したような高いリターンが得られず運用が低迷する恐れもあります。

金ETFの年利5-8%では満足できない方は、以下の選択肢があります。

- アクション

年利17%実績(500万円で年86.75万円) - ハイクアインターナショナル

年利12%固定配当(500万円で年60万円)

金ETFで「守り」、ヘッジファンドで「攻め」の資産運用が可能です。

知っておきたい金ETFの税金の仕組み

金ETFは「株式」と同じカテゴリーの金融商品として扱われるため、税金の仕組みも非常にシンプルで透明性が高いのが特徴です。

金現物投資と比較すると、金ETFの税制は投資家にとって有利な設計になっています。

金ETFの売却益は申告分離課税の対象

金ETFの売却益は、一律20.315%(所得税15.315%+住民税5%)の申告分離課税が適用されます。

申告分離課税の税率は利益額に関わらず一定であるため、高額な利益が出た場合でも税率は上がりません。

| 税金の種類 | 税率 |

|---|---|

| 所得税 | 15.315% |

| 住民税 | 5% |

| 合計 | 20.315% |

さらに重要なのが、他の株式や投資信託の損失と「損益通算」ができる点です。

2026年に以下のような取引をした場合:

- 金ETFで+100万円の利益

- 日本株で-50万円の損失

→ 課税対象は「100万円 – 50万円 = 50万円」となり、税金は約10.2万円に抑えられます。

2026年2月のような相場が荒れた局面では、株式で損失を出しても金ETFの利益と相殺できるため、リスクヘッジとして機能します。

現物投資(総合課税)と計算方法の違い

金現物への投資は「譲渡所得」として総合課税の対象となり、金ETFとは大きく異なる税制が適用されます。

| 比較項目 | 金ETF (申告分離課税) | 金現物 (総合課税) |

|---|---|---|

| 税率 | 一律20.315% | 5%~45% (所得に応じて変動) |

| 損益通算 | 株式・投資信託と可能 | 不可 |

| 確定申告 | 特定口座なら原則不要 | 原則必要 |

| 高所得者の負担 | 利益額に関わらず一定 | 所得が高いほど重くなる |

金ETFと金現物では、年収が高くなるほど税負担の差が大きくなります。

具体的な数字で比較してみましょう。

| 年収 | 金ETF (申告分離課税) | 金現物 (総合課税) | 差額 |

|---|---|---|---|

| 500万円 | 約20.3万円 | 約20.3万円 | ±0 |

| 800万円 | 約20.3万円 | 約23.5万円 | -3.2万円 |

| 1,500万円 | 約20.3万円 | 約33.5万円 | -13.2万円 |

| 2,000万円以上 | 約20.3万円 | 約45.5万円 | -25.2万円 |

上記表のように、年収が高い人ほど金ETFの税制メリットが大きくなります。

特に年収800万円以上の方にとっては、金ETFは税制面でも非常に有利な投資手段といえるでしょう。

特定口座なら確定申告不要

金ETF投資における税金面での最大のメリットは、「源泉徴収ありの特定口座」を利用すれば、原則として確定申告が不要になる点です。

- 利益確定時に自動で税金を計算

証券会社が売却益に対して20.315%を計算 - 自動で税金を徴収・納付

投資家に代わって証券会社が税務署に納税 - 年間取引報告書を自動作成

取引をまとめた報告書が発行される - 確定申告は原則不要

給与所得者なら追加の手続きなし

| 口座種別 | 確定申告 | メリット | デメリット |

|---|---|---|---|

| 特定口座 (源泉徴収あり) | 原則不要 | ・手続き不要 ・納税を完全お任せ | ・損失繰越は要申告 |

| 特定口座 (源泉徴収なし) | 必要 | ・税金の支払いを翌年に延ばせる | ・確定申告が必須 |

| 一般口座 | 必要 | ・自分で損益を管理 | ・計算が煩雑 ・確定申告が必須 |

初心者の方には「特定口座(源泉徴収あり)」が最もおすすめです。

税金の仕組みを理解しておけば、金ETF投資をより効率的に進められます。

特に初心者の方は、「特定口座(源泉徴収あり)」で始めると、税金の不安を解消できるでしょう。

しかし、急落相場で損失を出しては、利便性も活かせません。

税金の手間を省くだけでなく、プロの運用で着実な利益を追求したい方は、下げ相場でも絶対収益を狙うヘッジファンドとの併用が最適です。

新NISA対象の金ETF銘柄と買い方

2026年現在、多くの国内上場金ETFは新NISAの「成長投資枠」対象となっており、非課税メリットを活かした運用が可能です。

ここでは、NISA対象の金ETF銘柄と、実際の購入手順、そして知っておくべき注意点を解説します。

新NISAの成長投資枠で購入できる銘柄

金ETFは新NISAの「成長投資枠」の対象商品です。

「つみたて投資枠」では購入できない点は必ず押さえておきましょう。

| NISA区分 | 金ETF | 年間投資上限額 |

|---|---|---|

| つみたて投資枠 | 対象外 | 120万円 |

| 成長投資枠 | 対象 | 240万円 |

2025年以降に上場した最新銘柄を含め、以下の金ETFが新NISA成長投資枠の対象となっています。

- 【314A】iシェアーズ ゴールドETF

2025年1月上場の最新銘柄、信託報酬0.22% - 【1328】NEXT FUNDS 金価格連動型

最低コスト0.176%、純資産総額約699億円 - 【425A】グローバルX ゴールド ETF(ヘッジなし)

信託報酬0.177%、為替メリットあり - 【424A】グローバルX ゴールド ETF(ヘッジあり)

為替リスクなし、信託報酬0.177% - 【447A】ステート・ストリート・スパイダー ゴールド ETF

2025年11月上場、信託報酬0.177% - 【1326】SPDR ゴールド・シェア

純資産総額約26兆円の世界最大級ETF - 【1540】純金上場信託(金の果実)

国内最大級、純資産総額約1.8兆円

証券会社の銘柄検索画面では、「NISA対象」または「成長投資枠」と表示されているかを必ず確認してください。

楽天証券・SBI証券・マネックス証券のいずれも、銘柄詳細ページに「NISA成長投資枠」の対象可否が明記されています。購入前に必ずチェックしましょう。

金ETFの購入手順

新NISA口座での金ETF購入は、通常の株式購入とほぼ同じ流れで行えます。ただし、「預かり区分」で必ず「NISA」を選択する点だけは注意が必要です。

- ステップ1:銘柄を検索

証券会社の検索窓に銘柄コード(例:314A、1328)を入力 - ステップ2:注文画面で数量を入力

銘柄ページで「買い」を選択し、購入したい「口数」を入力 - ステップ3:口座区分で「NISA」を選択

預かり区分で必ず「NISA」を選択。特定口座は課税されるため注意 - ステップ4:注文内容を確認して発注

価格設定(指値・成行)を確認し、パスワードを入力して注文完了

注文画面では「特定口座」「一般口座」「NISA」などの選択肢が表示されます。デフォルトで「特定口座」が選択されている場合が多いため、必ず「NISA」に切り替えてから発注しましょう。

購入後は、証券会社の「保有商品一覧」または「NISA口座」ページで、正しくNISA枠で購入できているかを確認してください。

新NISAで金ETFを買う際の注意点

NISA口座で金ETFを運用する最大のメリットは利益の非課税ですが、同時に損失が出た場合のデメリットも理解しておく必要があります。

特に2026年2月のような金価格の調整局面(下落)で問題となるのが、「損益通算ができない」点です。

| ケース | 特定口座 | NISA口座 |

|---|---|---|

| 利益が出た場合 | 20.315%課税 | 非課税(0%) |

| 損失が出た場合 | 他の利益と相殺可能 (損益通算) | 相殺不可 (損失はなかったことに) |

例えば、NISA口座で金ETFを購入して50万円の損失が出て、別の特定口座で日本株を売却して100万円の利益が出た場合を考えてみましょう。

特定口座なら損益通算により税金が約10.2万円で済みますが、NISA口座の損失は相殺できないため、日本株の利益100万円に対して約20.3万円の税金がかかります。差額は約10万円にもなります。

上記のように、利益が出れば非課税で有利ですが、損失が出た場合は税制面で不利になります。

NISAの「損益通算ができない」などの弱点を克服するには、そもそも損失を回避する運用が不可欠です。相場に左右されず利益を狙うプロの戦略なら、NISA枠を無駄にするリスクを抑えつつ、資産形成のスピードを加速できます。

下げ相場すら利益に変える年利10-17%以上を狙うヘッジファンドをポートフォリオに加え、攻守のバランスを整えましょう。

金ETFを補うヘッジファンドの活用法

金ETFは「守りの資産」として非常に優秀ですが、投資効率の面では「保有しているだけでは配当を生まない」「下落局面では一方的に資産が目減りする」などの明確な限界があります 。

2026年現在、金価格は高値圏で推移する一方、年初からは調整局面も見られ、先行きに不透明感が広がっています。

こうした環境下で注目されているのが、金ETFの弱点を補い、年利12〜17%の実績を追求する国内ヘッジファンドです。

- 「無配当」の解消

金にはない「毎月の分配金・利息」で確実なインカムを得る - 「下落リスク」の回避

金価格が暴落しても、プロの戦略(売り)で利益を狙える - 「停滞期」の収益化

金が動かない時期も、事業投資などの多角的な戦略で資産を増やす

金ETFで「守り」を固めつつ、資産形成のスピードを加速させるための「攻め」の選択肢として、特におすすめの運用先を2つご紹介します 。

| 運用先 | 期待年利 | 最低投資額 | 5年間の利益 (500万円投資時) | 特徴 |

|---|---|---|---|---|

| 金ETF | 5.0%程度 | 数千円〜 | 約138万円 | 安定資産・無配当 |

| アクション | 17.35%実績 | 500万円 | 425万円 | 下落相場でも利益追求 |

| ハイクア | 12%固定 | 500万円 | 300万円 | 固定配当・解約自由 |

500万円を5年間運用した場合、金ETFとヘッジファンドでは利益に160万円〜280万円以上の差が生まれます。

金ETFとヘッジファンドを7:3の割合で併用すれば、金による「守り」を固めつつ、プロの運用による「高い収益性」の両立が可能です。

それでは、各ヘッジファンドの詳細な特徴と投資戦略について、順番に詳しく解説していきます。

1位:アクション|年利17%実績

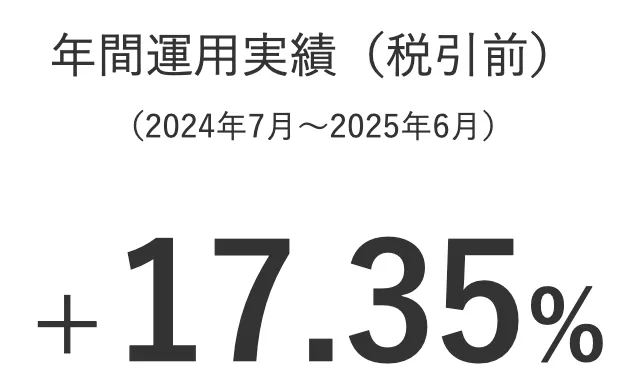

アクションは2023年設立の新進気鋭のヘッジファンドで、前年度は年利17.35%の驚異的な実績を記録しています。

代表の古橋弘光氏は、トレーダーズホールディングス株式会社の元取締役で、30年以上金融業界に携わってきた経験豊富な人物です。金ETFの年利5-8%と比較すると、約2倍以上のリターンを実現しています。

500万円投資で年86.75万円の高リターンを狙う

アクションの実績ベースで計算すると、500万円の投資で毎年86.75万円の利益が期待できます。つまり、わずか6年で投資元本を回収できる計算です。

| 年数 | 年間運用益 | 累計運用益 |

|---|---|---|

| 1年後 | 86.75万円 | 86.75万円 |

| 2年後 | 86.75万円 | 173.5万円 |

| 6年後 | 86.75万円 | 520.5万円 |

| 10年後 | 86.75万円 | 867.5万円 |

金ETFで10年かけて得られる利益を、わずか6年で達成できる期待があるのが高リターンファンドの魅力です。

なぜ17%超の高リターンが可能なのか?

『みんなのFX』で知られるトレイダーズホールディングス元取締役の古橋弘光氏が運営。多角的な投資戦略で、金ETFでは実現できない高リターンを実現しています。

- 日本株バリュー投資

割安株の発掘と集中投資で大きなリターンを狙う - 事業投資

実業への直接投資で相場に左右されない安定収益 - ファクタリング

短期高利回りの資金運用で確実な利益確保 - Web3事業

次世代技術への先行投資で将来の成長を取り込む

特に注目すべきは、相場下落時でも収益を狙える多角的な戦略です。一般的な金ETFが金価格に依存する中、アクションは事業投資やファクタリングなど、景気に左右されにくい収益源を確保しています。

\ まずは運用実績をチェック /

前年度の驚異的な運用実績

アクションに投資をすると四半期ごとのレポートで運用状況を確認できます。2024年度から、四半期マイナスリターンになっていません。

- 年間リターン:17.35%

- 500万円投資の場合の年間利益:86.75万円

※実際の運用成績は市場環境により変動します

金ETFとアクションの比較

| 一般的な金ETF | 年利5-8% |

|---|---|

| アクション (前年度実績) | 年利17.35% |

| 差 | 約2-3倍以上のリターン |

高リターンの秘密は、金融のプロフェッショナルによる機動的な運用にあります。

代表の古橋弘光氏は、『みんなのFX』で知られるトレイダーズホールディングス元取締役。金融業界での豊富な経験と実績、そして業界の人脈を活かした情報収集力が、高リターンを支えています。

アクションが向いている投資家

- 金ETFの利回りでは物足りない方

年5-8%ではなく、17%以上のリターンを狙いたい - 相場下落時も利益を狙いたい方

金価格下落時でも多角的な戦略で収益確保 - プロの運用に任せたい方

金融業界30年のベテランによる運用 - 透明性を重視する方

月次レポートで運用状況を確認可能

最低投資額は500万円からと、本格的なヘッジファンドとしては始めやすい設定になっています。高リターンには相応のリスクも伴いますが、まずは無料の個別面談で、詳しい運用戦略やリスク管理体制の確認をおすすめします。

\ まずは運用実績をチェック /

アクション合同会社について詳しくは下記の記事も参考にしてください。

2位:ハイクア|年利12%固定

ハイクアインターナショナルは、2023年に設立された日本の運用会社で、年利12%の固定リターンを実現している点が最大の特徴です。

金ETFが市場の変動に左右されるのに対し、ハイクアはベトナム企業「SAKUKO Vietnam」への事業融資により安定した収益を実現します。

契約時点で年12%の配当を約束する仕組みで、相場変動に左右されない確実な収益が魅力です。

500万円投資で年間60万円の安定配当を実現

ハイクアインターナショナルの最大の魅力は、毎年確実に受けてとれる12%の配当です。

| 年数 | 年間配当額 | 累計配当額 |

|---|---|---|

| 1年後 | 60万円 | 60万円 |

| 3年後 | 60万円 | 180万円 |

| 5年後 | 60万円 | 300万円 |

| 10年後 | 60万円 | 600万円 |

上記のように、元本500万円は維持しながら、毎年60万円(3ヶ月毎に15万円)の配当を受け取れます。安定した配当収入として活用している投資家も多数います。

- 退職金の運用先を探している60代

年金の補完として月5万円の配当を活用 - 子育て世代の40代

教育費の足しに年60万円の配当を充当 - 資産形成中の30代

配当を再投資して10年で資産3倍を目指す

\ 簡単1分!無料資料請求はこちら /

なぜ安定した12%配当が可能なのか?

ハイクアインターナショナルは、ベトナムで複数の事業を展開するSAKUKO Vietnam(日本製品専門の小売チェーン)への融資で収益を獲得しています。

実店舗からの安定収益が配当の源泉となっており、金価格のような相場変動の影響を受けにくい仕組みを構築しています。

| 事業部門 | 展開規模 | 月間売上高 |

|---|---|---|

| SAKUKO STORE | 35店舗 | 約1.5億円 |

| BEARD PAPA | 11店舗 | 約5,000万円 |

| SAKURA HOTEL | 2店舗 | 約3,000万円 |

| グループ合計年商 | 25億円 | |

SAKUKO Vietnamは、グループ全体で25億円の売上を達成しており、2026年にはベトナムUPCoM市場への上場申請中です。上場が実現すれば、さらなる事業拡大と配当の安定性向上が期待できます。

金ETFとハイクアの投資効果を比較

実際の投資効果を具体的な数字で比較してみましょう。500万円を10年間運用した場合の違いは以下の通りです。

| 投資先 | 初期投資額 | 年利 | 10年後の利益 |

|---|---|---|---|

| 金ETF | 500万円 | 5% | 約313万円 |

| ハイクア | 500万円 | 12% | 600万円 |

| 差額 | +287万円 | ||

上記のように、同じ500万円の投資でも10年間で287万円の差が生まれます。

ハイクアインターナショナルの3つの強み

- 固定12%配当

年4回(1月・4月・7月・10月)各3%ずつ確実に配当 - 手数料なし

信託報酬などの保有手数料が一切不要 - 選べる運用方法

配当受取(単利)or 再投資(複利)を自由に選択可能 - ロックアップなし

必要に応じていつでも解約可能な柔軟性

金ETFはポートフォリオの安定性を高める一方で、より積極的なリターンを追求したい方には、ハイクアインターナショナルのような確実性の高い固定配当型ファンドがおすすめです。

最低投資額は500万円からと、他のヘッジファンドと比較して投資しやすい金額設定になっています。

まずは無料資料請求で詳しい事業内容や配当の仕組みを確認してみてはいかがでしょうか。

\ 簡単1分!無料資料請求はこちら /

ハイクアインターナショナルについて詳しくは下記の記事も参考にしてください。

ヘッジファンドの始め方や注意点など、より詳しく知りたい方は下記の記事をご覧ください。

金ETF vs ヘッジファンド徹底比較

金ETFとヘッジファンドの違いを詳しく比較してみましょう。

| 項目 | 金ETF | ヘッジファンド |

|---|---|---|

| 期待年利 | 5-8% | 10-17% |

| 最低投資額 | 数千円〜 | 500万円〜 |

| リスク | 低〜中 | 中〜高 |

| 流動性 | 高い | 制限あり |

| 運用方針 | 金価格連動 | 絶対収益追求 |

金ETFは手軽で優れた投資商品ですが、金価格が下落すれば必ず損失が発生します。

一方、ヘッジファンドは、

- 下落相場でも利益を追求

日経平均が下落した際もプラス運用達成 - 金ETFの3-5倍のリターン

実績年利12-17%で、同じ期間でも大きな差が生まれます - プロが運用する安心感

金融業界30年超のベテランが多角的な戦略で運用

10年後の運用益シミュレーション

| 投資先 | 期待年利 | 10年後の利益 | 資産合計 |

|---|---|---|---|

| 金ETF (単独) | 5% | 250万円 | 750万円 |

| アクション (単独) | 17.35%実績 | 867.5万円 | 1,367.5万円 |

| ハイクア (単独) | 12%固定 | 600万円 | 1,100万円 |

| 金ETF+ヘッジファンド (7:3併用) | – | 435万円 | 935万円 |

金ETFのみより高リターンで、リスクも分散できます

500万円以上の資産がある方は、金ETFで「守り」を固めつつ、ヘッジファンドで「攻め」の資産形成を実現できます。

- 金ETFだけでは目標達成に時間がかかりすぎる

- 金価格が横ばいの時期も収益を得たい

- 市場下落時のリスクヘッジを強化したい

- プロの運用で効率的に資産を増やしたい

- 500万円以上の余裕資金がある

金ETFとヘッジファンドは対立せず、相互補完の関係です。

金ETFの安定性とヘッジファンドの収益性を組み合わせると、バランスの取れたポートフォリオが構築できます。

>>金ETFより高いリターンが狙えるおすすめヘッジファンド2選はこちら

よくある質問

金ETF投資に関してよく寄せられる質問と回答をまとめました。

初心者の方が疑問に感じやすいポイントを中心に、簡潔に解説していきます。

まとめ

金ETFは現物の金を保有する手間なく、数千円の少額からリアルタイムに金価格へ投資できる、利便性と柔軟性に優れた金融商品です。

おすすめ銘柄は、低コストで運用できる「iシェアーズ・ゴールド(314A)」や「NEXT FUNDS 金価格連動型上場投信(1328)」で、どちらも効率的な資産形成に適しています。

さらなる資産拡大を目指すなら、金ETFによる守りの運用に加え、ヘッジファンドのような積極的な戦略を組み合わせると、より強固なポートフォリオを構築できるでしょう。

500万円以上の資産がある方は、金ETFと併用してヘッジファンド投資も検討すると、より効率的な資産形成が可能になります。