「SPYDはおすすめしない」という評価を目にしたことはありませんか?

高配当ETFのSPYDは、一見すると年4.44%の高利回りで魅力的ですが、安易に投資すべきでないと言われる理由が存在しているのも事実です。

それは、SPYDが採用する均等加重方式が招く「減配リスク」や「資産成長の構造的な遅れ」といった課題があるためです。

本記事では、このSPYDの仕組みを徹底解説し、「集中リスク」「為替リスク」「税負担」など、投資家が見落としがちな7つのリスク要因を深く分析します。しかし、「圧倒的な高配当利回り」や「低コスト」といった選ばれる4つの理由も公平に解説。

VYM、HDVとの徹底比較を通じて、SPYDの真の姿を明確にし、あなたがこのETFをポートフォリオに加えるべきか否かを判断できる知識を提供します。

特に年10%以上の安定利回りを求める方は、プロ運用のヘッジファンドも検討する価値があります。

SPYD投資のリスクを正しく理解することで、後悔しない投資判断ができるようになります。

高配当投資で失敗を避けるためにも、ぜひ最後までご確認ください。

SPYDがおすすめな人・おすすめしない人

SPYDへの投資を検討する前に、自分の投資スタイルに合っているか確認することが大切です。

ここでは、SPYDがおすすめな人・おすすめしない人の特徴を整理していきます。

SPYDへの投資がおすすめな人

SPYDは配当収入を重視する投資家に最も適しているETFです。

以下のような特徴に当てはまる方は、SPYDへの投資を検討する価値があるでしょう。

- 定期的な配当収入を得たい人

- 株価の値上がりより配当を重視する人

- 高配当株への分散投資を簡単に始めたい人

- ETFの運用コストを抑えたい人

特に年4回の配当を活用して、生活費の一部を補いたい方には魅力的な選択肢となります。

ただし、配当だけで生活費をすべて賄うには相当な投資額が必要な点は理解しておきましょう。

配当収入をさらに増やしたい方は、ハイクアインターナショナルもご検討ください。SPYDの約3倍の年12%固定配当を手数料無料で受け取れるため、生活費補填により効果的です。

SPYD投資をおすすめしない人

一方で、トータルリターンや資産成長を重視する投資家にSPYDをおすすめしない理由は以下の通りです。

以下の特徴に当てはまる方は、SPYDをおすすめしない理由を特に理解しておく必要があります。

- 株価の値上がり益を狙いたい人

- トータルリターンを最大化したい人

- 為替リスクを避けたい人

- 安定した増配を期待する人

- インフレに強い資産を求める人

SPYDはあくまで高配当に特化したETFであり、万能な投資先ではありません。

自分の投資目的を明確にして、それに合った商品を選ぶことが投資成功への第一歩となります。上記に当てはまる方には、SPYDはおすすめしない選択肢といえるでしょう。

このようにトータルリターンや株価の値上がりを重視するなら、ヘッジファンドが有効な選択肢です。市場の上げ下げに関わらず、安定した絶対収益を目指す運用手法は、あなたのニーズに応えるでしょう。

なぜSPYDはおすすめしない?7つのリスク要因を徹底分析

SPYDに投資を検討している多くの人が持つ「高配当で安定収入」というイメージと、実際のパフォーマンスには大きなギャップがあります。

重要な事実として、SPYDは設立以来、増配よりも減配の回数の方が多いという実績があります。

ここからは、SPYD投資で多くの人が直面する具体的な問題点を7つの「落とし穴」として詳しく解説します。

これらのリスクを事前に理解することで、適切な投資判断ができるようになるでしょう。

リスク①:配当金が安定しない減配リスク

SPYDの配当実績を見ると、増配よりも減配した年の方が多いという不安定な傾向があります。

「高配当=安定」というイメージで投資をすると後悔しやすいため、守りの資産としては安易におすすめしないのが現状です。

2020年のコロナ禍では、構成銘柄の多くが配当を削減し、SPYDの分配金も大幅に減少しました。

これは均等加重方式により、業績不振企業の影響を他の高配当ETFより受けやすいためです。

配当金生活を夢見る投資家も多いですが、年間200万円の生活費を配当だけで賄うには、利回り4.44%でも約4,500万円の投資が必要になります。

減配リスクを考慮すると、さらに多額の資金が必要となり、安定収入を求める投資家にはおすすめできません。

これが「SPYDはおすすめしない?」と疑問を持たれる最大の理由です。

このような配当の不安定さを避けたい投資家には、プロが運用するヘッジファンドで年12%の固定利回りを狙うという選択肢もあります。

詳しくは後述のヘッジファンド比較をご覧ください。

リスク②:資産成長が期待できない構造的問題

SPYDは配当利回りは高いものの、株価の値上がりが期待できず、トータルリターンが伸びづらいという欠点があります。

過去10年間のパフォーマンスを比較すると、S&P500が約243%上昇したのに対し、SPYDは約46.7%の上昇にとどまりました。

| 投資対象 | 過去10年のリターン |

|---|---|

| S&P500 | 約243% |

| SPYD | 約46.7% |

年間200万円の生活費を配当で賄うなら、利回り4.44%で約4,500万円の投資が必要です。

しかし減配や為替変動のリスクを加味すると、実際にはより多くの資産が必要となるでしょう。

キャピタルゲインを狙う投資スタイルの方には、SPYDは積極的におすすめしない選択肢といえるでしょう。

トータルリターンを重視する投資家には、年10%以上の高リターンを実現するヘッジファンドへの投資も検討する価値があります。

→ヘッジファンド詳細はこちら

リスク③:偏った銘柄構成による集中リスク

SPYDは配当利回りの高さだけで銘柄を選定するため、構成銘柄の質に課題があるケースが多いです。

株価が下落して配当利回りが上昇した銘柄を組み入れる仕組みのため、業績不振企業も含まれやすくなります。

セクター構成を見ても、不動産と金融で約40%を占めており、分散性に欠けています。

全方位への分散を期待する初心者の方には、この偏った構造ゆえにおすすめしない理由がここにあります。

生活必需品、エネルギー、不動産といった景気敏感セクターに偏っているため、市場環境の変化に弱い構造となっています。

リスク④:円高で利益が消える為替リスク

SPYDは米国株ETFなので、為替リスクが必ずついてまわる点も大きなデメリットです。

ドル建てで資産を保有することになるため、円安なら利益が膨らみますが、円高では資産価値が目減りしてしまいます。

例えば100万円を投資して、1年後に配当を4.44万円受け取っても、為替が5%円高になれば実質的にマイナスになるケースもあります。

売買タイミングによっては、せっかくの配当収入が為替差損で相殺されることも珍しくありません。

特に円高局面で資産が目減りすることを許容できない方には、SPYDは積極的におすすめしない投資先といえるでしょう。

この為替リスクの不安を解消し、円高局面でも収益を狙いたい方は、下記記事の「円高で儲かる投資信託」を検討してみてください。

リスク⑤:物価上昇に追いつかない配当の実質価値低下

SPYDの配当利回りは魅力的ですが、インフレへの耐性が弱いという問題があります。

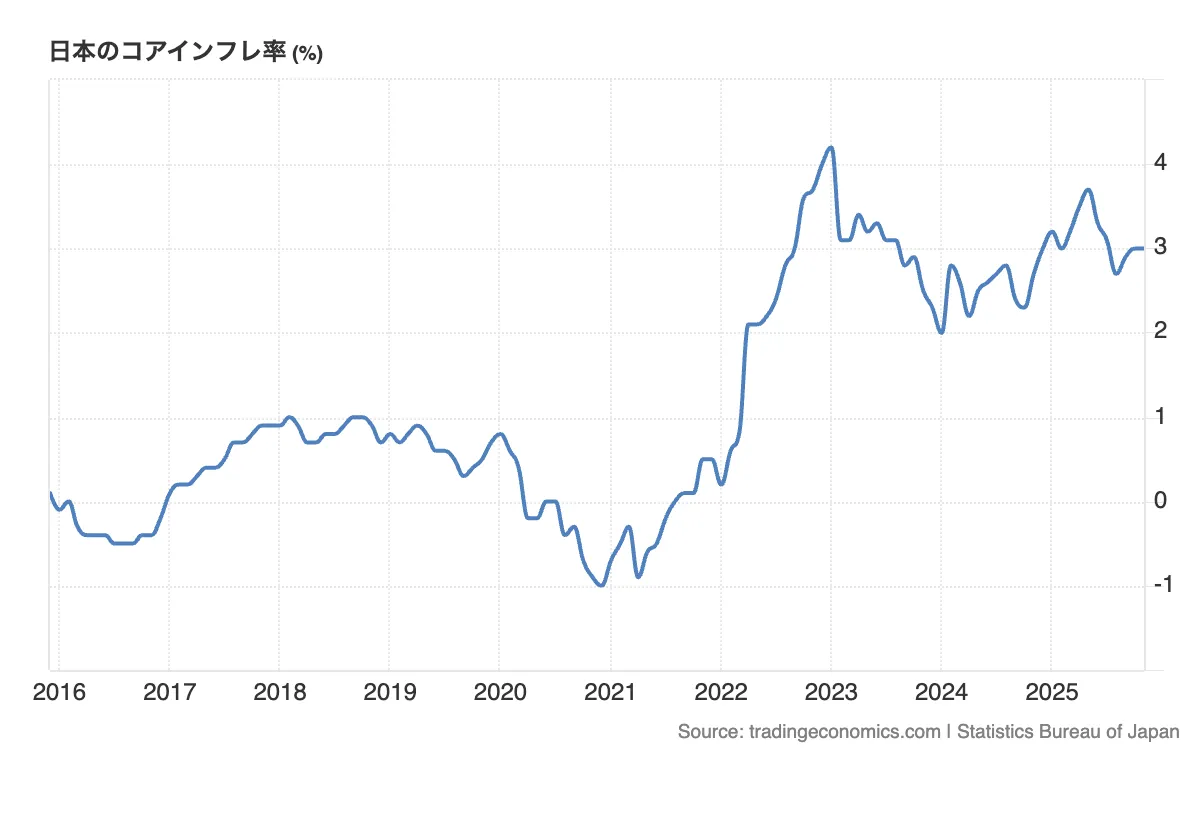

日本のインフレ率は近年2〜3%前後で推移しており、物価上昇が配当の実質価値を圧迫しています。

円安時は利益が膨らむ一方、円高になると資産価値が目減りするリスクも抱えています。

配当金生活を目指す人にとって、想定以上に生活が苦しくなる可能性があることも覚えておきましょう。

特に円高局面では「買い時」を見極めるのが難しく、投資タイミングによっては大きな損失リスクもあるため注意が必要です。

インフレ対策として高利回りを求める方は、年10%以上の利回りを目指すヘッジファンドを検討してみてください。

→インフレに強い投資手法を見る

リスク⑥:競合ETF対比で劣るパフォーマンス

SPYDは他の高配当ETFと比較しても、株価の成長性が明らかに劣るという弱点があります。

過去5年間のパフォーマンスを見ると、SPYDがVYMやHDVに対して明確に劣後しています。

| ETF | 過去5年リターン (年率) | 配当利回り |

|---|---|---|

| SPYD | 約10.21% | 約4.44% |

| VYM | 約13.12% | 約2.39% |

| HDV | 約12.76% | 約3.21% |

VYMは572銘柄に分散投資しており、広範なセクターをカバーして価格変動リスクを抑えています。

HDVは財務健全性や配当持続性を重視した銘柄選定で、安定した配当収入を確保する設計です。

成長性やインフレ耐性に乏しいSPYDは、資産全体の運用設計では他の選択肢を検討すべきでしょう。

競合ETFとの比較からも、SPYDをおすすめしない理由は明確です。

リスク⑦:見落としがちな税負担の重さ

SPYDの分配金には、米国で10%の源泉徴収税が差し引かれるという税制上のデメリットがあります。

日本でも所得税・住民税を合わせて20.315%の課税があるため、受け取る配当金は税引き後で約70%程度まで減少します。

確定申告で外国税額控除を申請すれば、米国の10%が日本の税金から控除される場合もありますが、控除には限度額があり全額控除できないケースも多いです。

NISA口座を利用すれば日本側の税金は非課税になりますが、米国10%は控除できないため税負担がゼロにはなりません。

このような税制面の課題も、SPYDが「SPYDはおすすめしないのでは?」と疑問を持たれる理由の一つとなっています。

税制面での複雑さと負担を回避しつつ、より安定した高いリターンを求めるなら、税効率の高い運用や絶対収益を目指すヘッジファンドも検討する価値があります。

それでもSPYDが選ばれる4つの理由

多くのリスクを抱えるSPYDですが、それでも投資家から支持される理由があります。

ここでは、SPYDの魅力的な側面を客観的に評価してみましょう。

理由①:他を圧倒する高配当利回り

SPYDの最大の魅力は、米国上場ETFの中でもトップクラスの配当利回りを誇る点です。

2026年1月時点で約4.44%という配当利回りは、S&P500の平均的な配当利回り(約1.5%)と比較して3倍近い水準となっています。

四半期ごとに安定した配当が得られることから、インカムゲインを重視する投資家には魅力的な選択肢となるでしょう。

株価の値上がり益よりも、定期的な配当収入を求める長期投資家に適したETFといえます。

ただし、四半期ごとの配当には減配リスクもあります。

より安定した定期収入を求めるなら、年12%固定の利回りを提供するヘッジファンドも検討する価値があるでしょう。

理由②:1本で80銘柄に分散投資できる手軽さ

SPYDなら、約80銘柄の高配当株に一度に投資できる手軽さがあります。

個別に高配当株を選ぶ手間が省け、1本のETFで分散効果を得られるのは大きなメリットです。

均等加重方式により、1銘柄あたりの比率は約1.7%以下に抑えられているため、特定企業の業績悪化による影響も限定的です。

高配当株への投資を始めたいが、銘柄選定に自信がない初心者にも適しています。

理由③:投資初心者でも始めやすい少額投資

SPYDは1株(約50ドル以下)から購入可能で、まとまった資金がなくても投資を始められます。

本来なら高配当株80銘柄に分散投資するには相応の資金が必要ですが、SPYDなら少額から手軽に始められるのが魅力です。

楽天証券やSBI証券などのネット証券では、米国株の少額投資にも対応しています。

初心者や資金に余裕がない投資家でも、高配当投資への第一歩を踏み出しやすいETFといえるでしょう。

理由④:長期投資に適した低コスト構造

SPYDの経費率は0.07%と非常に低水準で、長期保有に適したコスト構造となっています。

例えば1,000ドルを運用した場合の年間コストは、わずか70セント(約100円)程度です。

| ETF名 | 経費率 |

|---|---|

| SPYD | 0.07% |

| VYM | 0.06% |

| HDV | 0.08% |

低コストで定評のあるバンガード社のVYM(0.06%)と比べても遜色ない水準です。

長期保有を前提とした配当投資において、コスト負担を抑えられるのは重要なメリットといえます。

コスト重視なら、ハイクアインターナショナルも注目です。手数料・成功報酬ゼロで年12%固定利回りを実現しており、長期保有でもコスト負担なく高配当を享受できます。

SPYD株価はどうなる?今後を左右する3つの要因

SPYDへの投資を検討する上で、今後の市場環境がどのように影響するかを理解することは重要です。ここでは、SPYDのパフォーマンスを左右する3つの重要な要因について解説します。

要因①:景気動向と高配当株の関係性

SPYDのような高配当株ETFは、景気動向に敏感に反応する特性があります。景気が減速すると、企業収益が圧迫され、配当維持が困難になる企業が増加します。

特にSPYDは配当利回りの高さだけで銘柄を選定するため、業績が悪化している企業も含まれやすい構造です。

米国経済が減速局面に入ると、2020年のコロナショック時のように大幅な減配リスクが高まります。インフレ抑制のための金融引き締めが続く場合、景気減速による企業業績の悪化が懸念されます。

- 景気拡大期

企業収益増加→配当増加→株価上昇 - 景気減速期

企業収益減少→減配リスク→株価下落 - 景気後退期

配当停止の可能性→大幅な株価下落

景気サイクルを考慮すると、景気拡大期はSPYDに追い風となりますが、減速・後退期には大きな逆風となります。

投資判断においては、現在の景気局面と今後の見通しを慎重に見極める必要があります。

要因②:金利環境の変化が不動産セクターに及ぼす影響

SPYDの構成銘柄のうち、不動産セクターが約21%を占めている点は見逃せません。不動産セクターは金利上昇に非常に敏感な業種であり、金利環境の変化がSPYD全体のパフォーマンスに大きく影響します。

金利が上昇すると、不動産投資信託(REIT)などの不動産関連企業は以下のような影響を受けます。

- 借入コストの増加により収益性が低下し、配当原資が減少する

- 不動産の評価額が下落し、資産価値が目減りする

- 高利回りの債券と比較して投資妙味が薄れ、資金が流出する可能性がある

これらの影響により、金利上昇局面では不動産セクターの株価が下落しやすくなります。

2022年以降、米国では急速な金利引き上げが実施されており、不動産セクターへの逆風は強まっています。SPYDの約5分の1を占める不動産セクターの低迷は、ETF全体のパフォーマンスを大きく押し下げる要因となるでしょう。

金利動向とSPYDの不動産セクター比率は、今後の投資判断において必ずチェックすべきポイントです。

要因③:金融セクターは金利上昇の恩恵を受けるのか

SPYDの金融セクター比率は約17%を占めており、不動産セクターとは対照的に、金利上昇が追い風になる可能性があります。

銀行などの金融機関は、金利上昇により貸出利ざやが拡大し、収益が改善する傾向があるためです。

| 金利環境 | 金融セクターへの影響 |

|---|---|

| 金利上昇期 | 貸出利ざや拡大→収益増加→配当増加の可能性 |

| 金利横ばい期 | 影響は限定的 |

| 金利低下期 | 利ざや縮小→収益減少→配当減少の可能性 |

ただし、金利上昇にも注意点があります。

金利上昇が急速すぎると、貸倒れリスクが増加し、かえって金融機関の収益を圧迫する可能性があります。また、景気減速により融資需要が減少すれば、利ざや拡大の効果も限定的です。

SPYDにとって、金融セクター(17%)の追い風と不動産セクター(21%)の逆風がどのようなバランスになるかが重要です。

合計約38%を占めるこの2つのセクターの動向が、SPYD全体のパフォーマンスを大きく左右することになるでしょう。

SPYD(S&P500高配当ETF)の仕組みと特徴

ここからは、SPYDの基本的な仕組みと特徴について詳しく見ていきましょう。

正式には「SPDR®ポートフォリオ S&P500®高配当株式ETF」という名称で、2015年から運用が始まりました。

SPYDの最大の特徴は、S&P500構成銘柄から配当利回りの高い約80銘柄を選んで投資している点です。

正式名称はSPDR®ポートフォリオ S&P500®高配当株式ETF

SPYDという略称で親しまれていますが、正式名称は「SPDR®ポートフォリオ S&P500®高配当株式ETF」といいます。

運用会社は米国の大手資産運用会社であるステート・ストリート・グローバル・アドバイザーズ (SSGA)です。

| 項目 | 内容 |

|---|---|

| 正式名称 | SPDR®ポートフォリオ S&P500®高配当株式ETF |

| ティッカー | SPYD |

| 運用会社 | ステート・ストリート・ グローバル・アドバイザーズ (SSGA) |

| 設立年 | 2015年10月 |

| 経費率 | 0.07% |

| 配当利回り | 約4.4%(2026年1月時点) |

| 分配金頻度 | 年4回(四半期ごと) |

SSGAが展開する「SPDR®(スパイダー)」シリーズの一つで、高配当に特化した商品として設計されています。

経費率は0.07%と低水準で、長期保有にも適したコスト構造になっているのが特徴です。

ファンドの投資対象とベンチマーク

SPYDは「S&P 500® High Dividend Index」をベンチマークとして運用されています。

このインデックスは、S&P500構成銘柄のうち配当利回りが高い上位80社を選定し、均等加重方式で構成されているのが特徴です。

均等加重方式とは、選ばれた80銘柄すべてに約1.25%ずつ同じ比率で投資する方法を指します。

年に2回(1月と7月)リバランスが実施され、銘柄の入れ替えと比率の調整が行われます。

この仕組みにより、常に高配当銘柄へのエクスポージャーを維持できる設計となっています。

組入上位銘柄とセクター構成比率

SPYDの組入銘柄は、均等加重のため各銘柄の比率は約1.25%程度となります。

2026年1月時点での上位銘柄には、CVS Health、VIATRIS INC、INVESCO LTDなどの高配当株が並んでいます。

| セクター | 構成比率 |

|---|---|

| 不動産 | 約21% |

| 金融 | 約17% |

| 生活必需品 | 約15% |

| 公共事業 | 約13% |

| ヘルスケア | 約9% |

| エネルギー | 約6% |

不動産セクターが約21%を占め、特定セクターへの偏りが大きい構造になっており、景気の影響を受けやすくなっています。

生活必需品やヘルスケアなど景気に左右されにくいディフェンシブセクターも一定の比率を占めていますが、不動産や金融といった景気敏感セクターの合計比率が約38%と高めです。

このセクター構成の偏りも、投資家によってはSPYDをおすすめしない理由と考えられています。

高配当ETF徹底比較:SPYD vs VYM vs HDV

高配当ETFを検討する際、SPYDと並んでVYMやHDVも選択肢に挙がることが多いでしょう。

それぞれ特徴が異なるため、投資目的に合わせた選択が重要になります。

SPYDとVYMの比較 – 利回り重視と幅広い分散投資

SPYDとVYMの最大の違いは、配当利回りの高さと分散投資の広さにあります。

SPYDは約80銘柄で配当利回り4.44%を実現していますが、VYMは572銘柄に分散して2.39%の利回りとなっています。

| 項目 | SPYD | VYM |

|---|---|---|

| 銘柄数 | 約80銘柄 | 約572銘柄 |

| 配当利回り | 4.44% | 2.39% |

| 過去5年リターン (年率) | 10.21% | 13.12% |

| 経費率 | 0.07% | 0.06% |

| セクター構成 | 不動産・金融に偏重 | 広範なセクターをカバー |

VYMは幅広いセクターに投資することで、価格変動リスクを抑えた安定的な運用を実現しています。

配当利回りはSPYDに劣りますが、長期的な資産成長と安定性を求める投資家にはVYMの方が適しているかもしれません。

一方で、VYMも完璧ではありません。 VYMのデメリットを深く知りたい方は、こちらの記事で検証しています。

SPYDとHDVの比較 – 高利回りと財務健全性

HDVは財務健全性や配当の持続可能性を重視した銘柄選定が特徴です。

約80銘柄と少数精鋭ながら、質の高い企業に絞って投資している点がSPYDとの大きな違いになります。

| 項目 | SPYD | HDV |

|---|---|---|

| 銘柄数 | 約80銘柄 | 約80銘柄 |

| 配当利回り | 4.44% | 3.21% |

| 過去5年リターン (年率) | 10.21% | 12.76% |

| 経費率 | 0.07% | 0.08% |

| 銘柄選定基準 | 配当利回りの高さ | 財務健全性・配当持続性 |

HDVは配当利回りこそSPYDより低いものの、景気後退時でも配当を維持できる企業を選んでいるため、安定した配当収入を確保しやすい設計です。

長期的に見ると、SPYDは高配当を追求する投資家向け、VYMは分散と成長のバランスを重視する投資家向け、HDVは安定性を最優先する投資家向けといえるでしょう。

しかし、これらのETFが持つ「市場連動」のリスクを避けたい方は、市場の上げ下げに関わらず利益を追求するヘッジファンドも検討しましょう。高い安定性と収益の両立が可能です。

HDVが安定性重視とはいえ、「本当におすすめできるのか?」については、こちらの記事でHDVの限界とデメリットを徹底検証しています。

上記で比較した高配当ETF全般について、「本当に投資すべきか?」と疑問に感じた方は、下記の記事で検証も参考にしてみてください。

高配当ETFを選ぶポイント

高配当ETFは数多く存在しますが、配当利回りの高さだけで選ぶと失敗するリスクがあります。

ここでは、自分に合ったETFを見極めるための3つの重要なポイントを解説します。

ポイント①:配当利回りだけでなくトータルリターンを確認

高配当ETFを選ぶ際、配当利回りの高さだけに注目するのは危険です。

SPYDのように配当利回りが4.44%と高くても、株価の成長が鈍ければトータルリターンは伸びません。実際、SPYDの過去5年間の年率トータルリターンは約10.21%にとどまり、VYMの約13.12%、S&P500の約24.37%を大きく下回っています。

| ETF | 配当利回り | 過去5年 トータルリターン(年率) |

|---|---|---|

| SPYD | 4.44% | 約10.21% |

| VYM | 2.39% | 約13.12% |

| S&P500 | 約1.3% | 約24.37% |

投資において本当に重要なのは、配当と株価上昇を合わせた「トータルリターン」です。

表を見ればわかるように、配当利回りが最も低いS&P500が、トータルリターンでは圧倒的に優れています。過去5年、10年といった長期のトータルリターン(配当再投資込み)を必ず確認しましょう。

高配当を追求するあまり、資産全体の成長を犠牲にしてしまっては本末転倒です。配当収入と資産成長の両方でバランスの取れたETFを選ぶことが、長期的な資産形成には不可欠です。

ポイント②:セクター構成とリバランス頻度をチェック

高配当ETFは、配当利回りの高い銘柄を集めるという性質上、特定セクターに偏りやすい傾向があります。

SPYDは不動産21%、金融17%と景気敏感セクターに約38%が集中しており、景気後退時には大きく下落するリスクを抱えています。2020年のコロナショック時には、この偏りが減配や株価下落につながりました。

セクター構成の確認は必須です。不動産、金融、エネルギーなど景気敏感セクターへの集中度が高いほど、経済環境の変化に弱くなります。分散性を重視するなら、VYMのように572銘柄に分散し、幅広いセクターをカバーしているETFが適しています。

また、リバランス頻度も重要な確認ポイントです。SPYDは年2回(1月・7月)、VYMは年1回と、ETFによって異なります。頻繁なリバランスは市場環境の変化に柔軟に対応できる一方、取引コストも増加します。

自分のリスク許容度や投資スタイルに合わせて、適切なセクター分散とリバランス頻度のバランスを持つETFを選びましょう。

ポイント③:経費率と税制を理解してコストを最小化

高配当ETFは長期保有が前提となるため、わずかな経費率の差が長期的に大きな影響を与えます。

SPYDは0.07%、VYMは0.06%、HDVは0.08%と、いずれも低水準ですが、30年の長期投資では0.01%の差でも数十万円の違いになります。

さらに重要なのが税制の理解です。米国ETFの配当には二重課税がかかります。

- 米国の源泉徴収税

10% - 日本の税金

20.315% - 実質的な手取り

約70%(配当利回り4.44%→手取り約3.1%)

NISA口座を活用すれば日本の税金(20.315%)は非課税になりますが、米国の10%は免除されません。

課税口座で保有する場合は、確定申告で外国税額控除を申請すれば、米国の税金の一部を取り戻せる可能性がありますが、控除には限度額があり全額控除できないケースも多いです。

経費率だけでなく、税制も含めた実質的なコストを理解し、NISA口座の活用や外国税額控除の利用など、税制を考慮した投資戦略を立てることが、手取り収益を最大化する鍵となります。

SPYD以外の選択肢:高利回りヘッジファンド2選

SPYDの配当利回り4.44%では物足りない方、より安定した高利回りを求める方には、プロが運用するヘッジファンドという選択肢があります。

ヘッジファンドなら、市場環境に左右されにくく、年10%以上の安定利回りを狙える商品も存在します。

ここでは、日本の個人投資家でも投資できる、おすすめのヘッジファンドを2社紹介します。

| ファンド名 | 利回り | 最低投資額 | 特徴 |

|---|---|---|---|

| ハイクア インターナショナル | 年12%(固定) | 500万円 | 安定性重視・解約自由 |

| アクション合同会社 | 年17.35% | 500万円 | 成長株中心・透明性高 |

| SPYD(参考) | 年4.44% | 約5000円 | 減配リスク有 |

ハイクアインターナショナル:年12%固定利回りの安定運用

| 運用会社 | 合同会社 ハイクア・インターナショナル |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(大阪) |

| 主な投資対象 | SAKUKO VIETNAM (ベトナム企業) |

| 主な投資戦略 | 事業融資 |

| 年間期待利回り | 年利12% |

| 最低投資金額 | 500万円 |

| 運用の相談 | 資料請求・面談 |

| 公式サイト | ハイクア・インターナショナル |

ハイクア・インターナショナルは年利12%の固定リターンを目標とする、安定性を重視したヘッジファンドです。

ベトナムの成長企業「SAKUKO Vietnam」への事業融資により、市場変動に左右されにくい収益構造を実現しています。

- 年利12%固定の高利回り:市場変動に左右されない安定収益

- 株価変動リスクがない:事業融資型なので株式市場の影響を受けない

- 高い透明性と信頼性:投資先の事業内容が明確で追跡可能

- 成長市場での運用: ベトナムは年間5~6%の経済成長を継続中

- 定期的なキャッシュフロー:3ヶ月ごとに3%ずつ、年4回の分配金

- 最低投資額500万円から:他のヘッジファンドより参入しやすい

最低投資額が500万円とヘッジファンドとしては比較的低く、ポートフォリオに組み込みやすいのが特徴です。

株式投資と異なり、企業が売上を出せば利息が得られるため、リターンまでの過程がシンプルで直接的です。

代表者が情報開示に積極的で、出資前に無料面談が可能、出資後も事業報告会があるなど透明性も高いと言えます。

SPYDの配当変動リスクや減配への不安を感じる方、より安定した収益を求める方にとって、ハイクア・インターナショナルのような年利12%固定の高利回り運用は、市場変動に左右されない資産形成の選択肢となります。配当の増減に依存するETFと組み合わせることで、ポートフォリオ全体のリスク・リターンバランスを最適化できるでしょう。

まずは無料の資料請求で詳細な投資条件をご確認ください。年利12%の安定した固定リターンを実現する投資モデルの仕組みを詳しく知ることができます。

ハイクアインターナショナルについて詳しくは下記の記事も参考にしてください。

アクション合同会社:年17.35%の高リターン実績

| 運用会社 | Action合同会社 |

|---|---|

| 設立 | 2023年7月 |

| 本社所在地 | 日本(東京) |

| 主な投資対象 | 事業投資・Web3事業など |

| 利回り | 17.35%(2024年度実績) |

| 最低投資金額 | 500万円 |

| 運用の相談 | 面談 |

| 公式サイト | アクション |

年利17.35%の実績を残したアクション合同会社は、より高いリターンを求める方におすすめです。

- 2024年度実績年利17.35%の高リターン

- 金融業界30年超の経験を持つ代表が運用

- 事業投資・Web3・短期ファイナンスで分散運用

- 最低投資額500万円から

- ロックアップは1年間

アクション合同会社は、事業投資を中核に、Web3事業や短期ファイナンスなど多様な投資先に分散配分し、年間12〜17%のリターンを目標としています。

最低投資額が500万円とヘッジファンドとしては比較的低く、役員陣や実績を公式サイトで公開するなど透明性が高いのが特徴です。

出資した資金は1年間のロックアップ期間があるため、余剰資金での投資が推奨されます。

SPYDの年率4.44%の配当利回りに加えて、さらに高い収益性を求める方にとって、アクション合同会社のような年利17%超の実績を持つファンドは、強力な分散投資先となります。

高配当ETFと組み合わせることで、インカムゲインと高成長の両面から資産増加を目指せるでしょう。

興味がある場合は、公式サイトから無料面談を申し込むことで詳しい説明を受けてみましょう。

アクション合同会社について詳しくは下記の記事も参考にしてください。

SPYDとヘッジファンドの利回り比較

具体的な投資シミュレーションで比較してみましょう。

| 投資先 | 投資額 | 年間利益 | 3年後資産 | 5年後資産 |

|---|---|---|---|---|

| SPYD | 500万円 | 22.5万円 | 約567万円 | 約612万円 |

| ハイクア | 500万円 | 60万円 | 約700万円 | 約880万円 |

| アクション | 500万円 | 約87万円 | 約808万円 | 約1,123万円 |

このように、ヘッジファンドへの投資は、SPYDを大幅に上回るリターンが期待できます。

特に「配当だけでは物足りない」「もっと高い利回りを求めたい」という方は、まずは資料請求から始めてみてください。

こんな方はヘッジファンドも検討を

以下に当てはまる方は、SPYDよりもヘッジファンドの方が適している可能性があります。

- 年10%以上の高利回りを求める方

→ ハイクアインターナショナル - 資産を大幅に増やしたい方

→ アクション合同会社 - 500万円以上の余裕資金がある方

→ 全ヘッジファンド比較 - インフレ対策を重視する方

→ 高利回り投資を検討

なぜSPYDはおすすめしない?に関連したよくある質問

なぜSPYDはおすすめしない?に関連したよくある質問にお答えします。

まとめ

SPYDは確かに魅力的な配当利回りを提供しますが、トータルリターンの低さや減配リスクなど、見過ごせない問題点が多く存在します。

特に以下の3つのリスクは、投資前に必ず理解しておくべきポイントです。

- 配当が不安定で減配リスクが高い

- 株価成長が期待できずトータルリターンが低い

- 為替変動で思わぬ損失を被る可能性がある

一方で、より高い利回りと安定性を求める投資家には、プロが運用するヘッジファンドという選択肢もあります。

特に以下のような方は、ヘッジファンドを検討する価値があります。

- 500万円以上の余裕資金がある

- 年10%以上の高利回りを求めている

- プロの運用に任せたい

- インフレ対策を重視している

投資は自分の目的やリスク許容度に合わせて選ぶことが重要です。

SPYDの問題点を理解した上で、より良い投資選択肢を見つけてください。

→ 高利回りヘッジファンドの詳細を見る