安全な資産運用を検討していても、投資ランキングや元本保証、危険度がわからず迷っている人は少なくありません。

投資である限り完全に安全とは言えませんが、利回りが高い金融商品を長期運用・分散投資すれば安全な資産形成・投資は可能です。

今回は、安全な投資ランキングと安全資産が注目される理由、リスク管理と成果を出すポイントを詳しく解説します。

安全な投資のおすすめランキングTOP9を徹底比較

安全な投資ができるおすすめ投資商品のランキングをご紹介いたします。

安全性と収益性のバランスを重視して選定していますので、投資初心者の方やまとまった資金で運用したい方は参考にしてみてください。

それぞれの投資商品の特徴や期待できるリターン、注意点などを詳しく見ていきましょう。

1位:ヘッジファンド

安全な投資ランキングの1つ目は、ヘッジファンドです。

ヘッジファンドは、プロの運用者があなたの資産を様々な市場で運用し、利益の追求を目指す仕組みです。

株式だけでなく債券や為替、など幅広い投資対象を活用できるため、市場が下落している局面でも利益を狙えるのが大きな特徴となっています。

| 項目 | 内容 |

|---|---|

| 最低投資額 | 500~1,000万円 |

| リスク度 | 低~中 |

| 期待リターン | 年10~20%程度 |

| おすすめ運用期間 | 3年以上の長期運用 |

なお、ヘッジファンドを選ぶ際は、運用会社の実績と信頼性を必ず確認しましょう。

運用実績があるか、実態のある会社なのかを見極めることが重要です。

特におすすめのヘッジファンドは以下のとおりです。

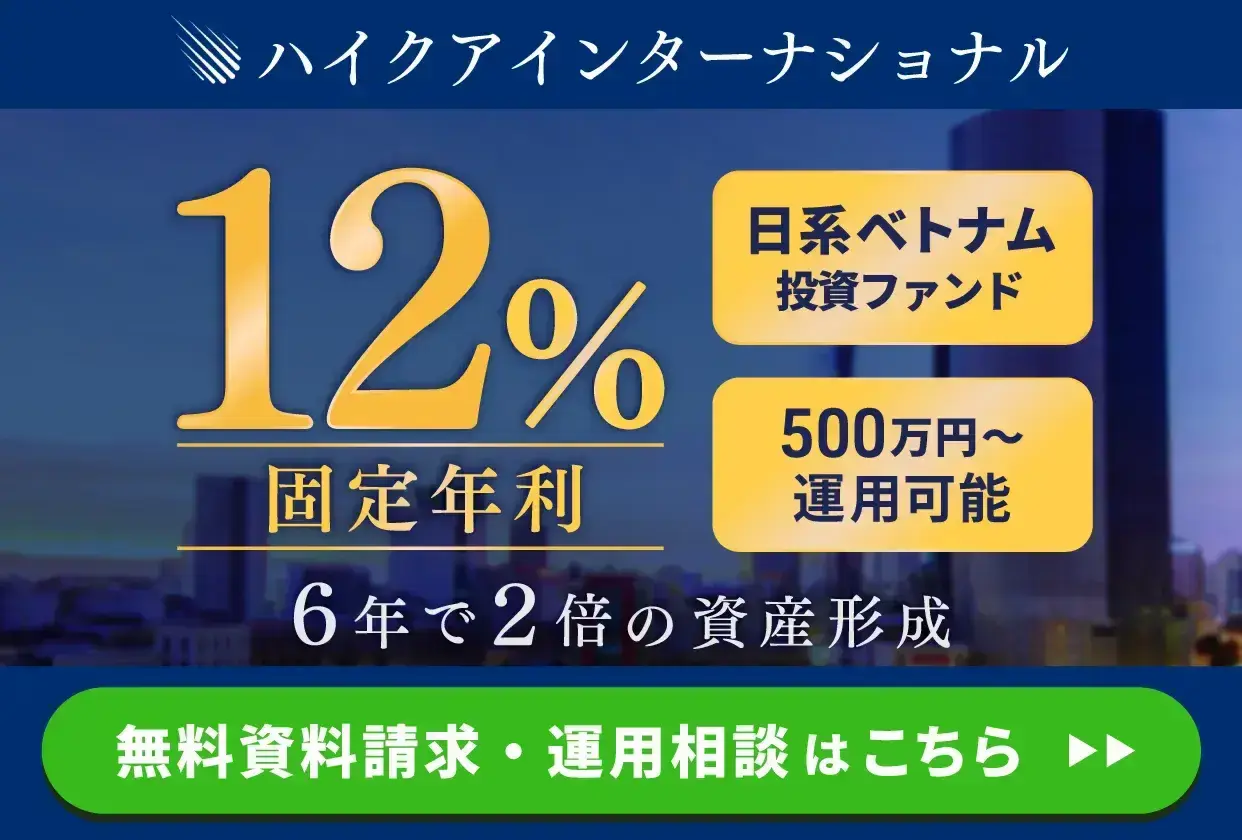

ハイクアインターナショナル

| 運用会社 | 合同会社 ハイクア・インターナショナル |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(大阪) |

| 主な投資対象 | SAKUKO VIETNAM (ベトナム企業) |

| 主な投資戦略 | 事業融資 |

| 年間期待利回り | 年利12% |

| 最低投資金額 | 500万円 |

| 運用の相談 | 資料請求・面談 |

| 公式サイト | ハイクア・インターナショナル |

ハイクアインターナショナルは、年間12%(固定)の配当を実現している注目のヘッジファンドです。

関連会社のサクコベトナムへの事業融資を通じて、安定した収益を生み出しています。

なお、SAKUKOは大阪からベトナムに進出した企業で、日本製品販売店やスイーツ店、ホテルを多数展開しており、会長はハイクア社の代表でもある梁秀徹氏。日本メディアにもたびたび取り上げられる企業です。

- 年利12%固定の高利回り:市場変動に左右されない安定収益

- 株価変動リスクがない:事業融資型なので株式市場の影響を受けない

- 高い透明性と信頼性:投資先の事業内容が明確で追跡可能

- 成長市場での運用: ベトナムは年間5~6%の経済成長を継続中

- 定期的なキャッシュフロー:3ヶ月ごとに3%ずつ、年4回の分配金

- 最低投資額500万円から:他のヘッジファンドより参入しやすい

最低投資額が500万円とヘッジファンドとしては比較的低く、ポートフォリオに組み込みやすいのが特徴です。

株式投資と異なり、企業が売上を出せば利息が得られるため、リターンまでの過程がシンプルで直接的です。

代表者が情報開示に積極的で、出資前に無料面談が可能、出資後も事業報告会があるなど透明性も高いと言えます。

もしあなたが「安全な商品の投資したい」と考えているなら、株価変動リスクがない事業融資型のこのファンドを、現在のポートフォリオに組み入れることを検討してみてはいかがでしょうか。

市場の大きな波に左右されず、ベトナムの堅調な経済成長を背景に年利12%固定という高い安定性を誇るハイクア・インターナショナルは、まさに「安全な投資商品」の選択肢として最適と言えるでしょう。

まずは無料の資料請求で詳細な投資条件をご確認ください。年利12%の安定した固定リターンを実現する投資モデルの仕組みを詳しく知ることができます。

ハイクア・インターナショナルについて詳しく知りたい方は、以下の記事をご覧ください。

アクション合同会社

| 運用会社 | Action合同会社 |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(東京) |

| 主な投資対象 | 日本株・事業投資・Web3事業・ファクタリングなど |

| 主な投資戦略 | ・株式の成長投資戦略 ・エンゲージメント、アクティビスト投資戦略 ・ポートフォリオ投資戦略 |

| 利回り | 17.35%(2024年度実績) |

| 最低投資金額 | 500万円 |

| 運用の相談 | 面談 |

| 公式サイト | アクション |

2023年に設立されたアクションは、元トレイダーズホールディングス取締役の古橋弘光氏が代表を務めるヘッジファンドです。

金融業界で30年以上の経験を持つ古橋氏が、バリュー株投資や事業投資、ファクタリング、Web3事業など幅広い分野で運用を行っています。

2024年度には運用成績として17.35%を達成しており、安全な投資のポートフォリオのひとつに入れると良いでしょう。

- 圧倒的な運用実績(※2024年度は年利17.35%)

- 金融業界経験30年以上の実力ある運用チーム

- 多角的な投資でリスク分散(株式、不動産、債券、ファクタリング、Web3事業など)

- 最低投資額500万円から

- ロックアップは1年間あり

アクション合同会社は、バリュー株投資に加え、事業融資、Web3、ファクタリング、ESGなど多様な投資戦略を採用し、年間15%以上(2024年度実績は+17.35%)のリターンを目指すヘッジファンドです。

「安全な投資」を重視する方にとって、アクション合同会社への分散投資は、リスクを抑えながら安全に資産を築く上でおすすめの投資先です。

最低投資額が500万円とヘッジファンドとしては比較的低く、役員陣や実績を公式サイトで公開するなど透明性が高いのが特徴です。

出資した資金は1年間のロックアップ期間があるため、余剰資金での投資が推奨されます。

興味がある場合は、公式サイトから無料面談を申し込むことで詳しい説明を受けてみましょう。

アクション合同会社について詳しくは下記の記事も参考にしてください。

2位:投資信託

投資信託は、多くの投資家から集めた資金をプロが運用する仕組みです。

ヘッジファンドと似ていますが、100円から始められる手軽さが最大の魅力となっています。

| 項目 | 内容 |

|---|---|

| 最低投資額 | 100~1,000円 |

| リスク度 | 低~中 |

| 期待リターン | 年2~6%程度 |

| おすすめの運用期間 | 3年以上の長期運用 |

特にインデックスファンドは運用コストが低く、長期投資に向いています。

なお、投資信託を選ぶ際のポイントは以下のとおりです。

- 運用実績はあるのか?

- 自分のリスク許容度に合った方針か?

- 信託報酬は妥当か?

- 税金を引いても利益は残るのか?

下落相場での利益獲得は期待できませんが、少額から分散投資ができる点で初心者におすすめです。

投資信託で分散投資の感覚を掴んだら、次は下落相場でも利益を狙えるヘッジファンドがおすすめです。

より大きなリターンと絶対的な安全性を求めるなら、「ヘッジファンド」の紹介もご覧ください。

本当に儲かる投資信託商品については、下記記事でご確認ください。

3位:ETF

ETF(上場投資信託)は、株式市場で売買できる投資信託のことです。

配当金狙いのETF投資なら、定期的な収入を得ながら資産運用ができます。

| 項目 | 内容 |

|---|---|

| 最低投資額 | 1,000円~1万円 |

| リスク度 | 低~中 |

| 期待リターン | 年3~5%程度 |

| おすすめの運用期間 | 3年以上の長期運用 |

ETFで安全な投資をするには、以下の点を確認しておきましょう。

- 取引量(流動性)の確認

- 基準価額と市場価格の乖離チェック

- 信託報酬などの手数料水準の確認

- 運用戦略の理解

- 税務上の取り扱いの確認

ETFでは避けられない株価変動リスクから資産を守りたいなら、ヘッジファンドがおすすめです。

市場の上げ下げに関係なく安定した収益を目指すヘッジファンドは、より確実な資産形成を目指す方におすすめです。

4位:不動産投資信託(REIT)

REITは、オフィスビルや商業施設、ホテルなどの不動産に間接的に投資できる投資商品です。

不動産を実際に管理する手間なく、少額から不動産投資の恩恵を受けられるのが魅力です。

| 項目 | 内容 |

|---|---|

| 最低投資額 | 1~10万円 |

| リスク度 | 中 |

| 期待リターン | 4%程度 |

| おすすめの運用期間 | 3年以上の長期運用 |

REITは不動産市場の状況や金利変動の影響を受けやすいため、市場環境の変化に注意が必要です。

魅力的なREITですが、「やばい」「おすすめしない」と言われるリスクがあるのも事実です。REIT投資の落とし穴とデメリットについて、こちらの記事で確認しておきましょう。

5位:定額年金保険

定額年金保険は、保険会社が元本と利回りを保証してくれる金融商品です。

途中解約しなければ、契約時に決めた年金額が確実に受け取れるため、老後資金の準備に最適です。

| 項目 | 内容 |

|---|---|

| 最低投資額 | 5,000円程度~ |

| リスク度 | 低 |

| 期待リターン | 契約時に設定する利率 |

| おすすめの運用期間 | – |

特に老後の定期的な収入を確保したい方や、相続対策を考えている方におすすめです。

6位:個人向け国債

個人向け国債は、日本政府が個人投資家向けに発行する国債です。

元本と利子の支払いが国によって保証されているため、最も安全性の高い投資先の一つといえます。

| 項目 | 内容 |

|---|---|

| 最低投資額 | 1万円~ |

| リスク度 | 低 |

| 期待リターン | 固定3年:年 0.76% 固定5年:年 0.96% 変動10年:初回適用利率 年 0.96% |

| 運用期間 | 3年(固定金利) 5年(固定金利) 10年(変動金利) |

元本は保証される一方、利率が低いため大きな収益は期待できないでしょう。

元本保全への高い意識を持ちながら、インフレに負けない大きな収益を狙うなら、ヘッジファンドも選択肢にしてみてください。

国債の増え方のシミュレーションと、別の運用法については下記で確認しましょう。

7位:定期預金

定期預金は、銀行にお金を一定期間預ける最も身近な運用方法です。

預金保険制度により、1,000万円までは元本が完全に保証されています。

| 項目 | 内容 |

|---|---|

| 最低投資額 | 1,000円程度~ |

| リスク度 | 低 |

| 期待リターン | 年0.125%~0.4% |

| おすすめの運用期間 | 契約時に設定する期間 |

安全性は最も高いですが、インフレに負ける可能性があるため、他の投資商品との組み合わせを検討しましょう。

より効率的な定期預金の預け先や運用方法については、下記で比較してみましょう。

8位:金(ゴールド)

金(ゴールド)は、古くから「有事の資産」として世界中で価値を認められてきた投資商品です。

インフレや経済危機に強く、株式や債券とは異なる値動きをするため分散投資に最適です。

| 項目 | 内容 |

|---|---|

| 最低投資額 | 1,000円~(純金積立) 数万円~(金地金) |

| リスク度 | 中 |

| 期待リターン | 年3~5%程度 (長期平均) |

| おすすめの運用期間 | 5年以上の長期運用 |

金は世界情勢が不安定な時期に価値が上昇しやすい特徴があります。

ポートフォリオの5~10%程度を金に配分することで、リスク分散効果が期待できます。

特に、純金積立なら少額から始められるため、投資初心者でも取り組みやすい安全な投資先といえるでしょう。

手軽に金投資を始める方法として、NISAでも買えるおすすめの金(ゴールド)ETFを下記で紹介します。

9位:iDeCoの元本確保型商品

iDeCo(個人型確定拠出年金)の元本確保型商品は、老後資金形成と税制優遇を同時に受けられる安全な投資商品です。

掛金が全額所得控除になるため、節税効果が非常に高いのが最大の魅力となっています。

| 項目 | 内容 |

|---|---|

| 最低投資額 | 月5,000円~ |

| リスク度 | 低 |

| 期待リターン | 0.1~0.5%程度 +節税効果 |

| おすすめの運用期間 | 60歳まで (原則引き出し不可) |

iDeCoの元本確保型商品には、主に以下の種類があります。

- 定期預金:銀行の定期預金と同じ仕組み

- 保険商品:一定期間後に元本と利息が保証される

iDeCoの最大のメリットは、運用利回り以上の節税効果です。

元本確保型商品なら、投資が不安な方でも節税効果だけで十分なメリットがあります。

特に、会社員や公務員で安定した収入がある方、老後資金を着実に準備したい方におすすめの安全な投資先といえるでしょう。

ただし、60歳まで引き出せないため、生活費や緊急資金とは別の余裕資金で運用することが重要です。

安全な投資商品の基本的な知識

安全な投資を始める前に、投資に関する基本的な考え方をしっかり理解しておくことが大切です。

ここでは、投資初心者の方でも分かりやすいように、安全な資産運用の基礎知識を解説していきます。

安全資産は「価格変動が小さい資産」のこと

安全資産とは、価格の変動幅が小さく、安定した収益が期待できる資産のことを指します。

株式のように大きく値上がりする可能性は低いですが、逆に大きく値下がりするリスクも抑えられています。

代表的な安全資産には、国債や定期預金、一部の投資信託などがあります。

元本割れしにくいのが特徴で初心者も始めやすい

安全な投資商品の最大の特徴は、元本割れのリスクが低いことです。

投資初心者にとって、資産が減ってしまうことへの不安は大きいでしょう。

元本割れしにくい投資商品は以下のとおりです。

- 定期年金保険

- 個人向け国債

- 定期預金

安全な投資商品なら、そうした心配を最小限に抑えながら資産運用を始められます。

ランキング評価基準は「安定性」「利回り」「流動性」

今回のランキングでは、3つの基準で投資商品を評価しました。

| 評価基準 | 内容 |

|---|---|

| 安定性 | 価格変動の小ささ、元本保証の有無 |

| 利回り | 期待できる収益率 |

| 流動性 | 必要な時にすぐ現金化できるか |

これらのバランスを考慮して、総合的に優れた商品を上位にランク付けしています。

1位のヘッジファンドは、安全性は劣るものの他の投資商品より圧倒的に高い期待利回りがあります。

そのため、ポートフォリオの一つとして組み込むと、安全かつ効率よく資産を増やせるでしょう。

元本保証・元本確保があっても安全な投資商品とは限らない

「元本保証」と聞くと、完全に安全だと思うかもしれません。

しかし実際には、インフレによって実質的な価値が目減りするリスクがあります。

たとえば、年0.1%の定期預金に100万円を10年間預けても、物価が年2%上昇すれば、実質的にはお金の価値が下がってしまいます。

| リスク要因 | 具体的な影響 | 対策方法 |

|---|---|---|

| インフレリスク | 実質的な資産価値の目減り | インフレ率を上回る利回りの商品を選ぶ |

| 金利変動リスク | 市場金利の変化による影響 | 期間を分散して投資する |

| 流動性リスク | 中途解約時のペナルティ | 余裕資金で投資する |

| 信用リスク | 金融機関の経営破綻 | 複数の金融機関を活用する |

元本保証があっても、これらのリスクを理解した上で投資することが大切です。

安全な投資で押さえるべき3つの大切な要素

金融商品を選ぶ際は、「安全性」「流動性」「収益性」の3つのバランスを考えることが重要です。

どれか一つだけを重視すると、思わぬリスクを抱えることになります。

- 安全性:元本が保証される度合い

- 流動性:必要な時にすぐ現金化できるか

- 収益性:期待できるリターンの大きさ

自分の投資目的やライフプランに合わせて、この3要素のバランスを調整していくことが成功への近道となります。

初心者が知っておくべき投資リスクの種類と特徴

投資には様々なリスクがありますが、事前に理解しておけば適切な対策が取れます。

初心者の方が特に注意すべき5つの主要なリスクを見ていきましょう。

| リスクの種類 | 内容 | 影響を受けやすい商品 |

|---|---|---|

| 価格変動リスク | 市場価格の上下による損失 | 投資信託 ETF ヘッジファンド |

| 為替変動リスク | 為替レートの変化による影響 | 外貨建て商品 |

| 金利変動リスク | 金利の変化による価格変動 | 債券 REIT |

| 信用リスク | 発行体の債務不履行 | 社債 REIT |

| 流動性リスク | 換金しづらい状況 | ヘッジファンド 不動産 |

これらのリスクは完全には避けられませんが、分散投資や長期投資で軽減できます。

投資金額は余裕資金の範囲内に留め、定期的に運用状況を確認することも忘れないようにしましょう。

今、安全資産が注目される理由とは?

最近、安全な投資への関心が急速に高まっています。

その背景には、私たちの生活に直結する様々な経済的な変化があります。

なぜ今、多くの人が安全資産での運用を選んでいるのか、4つの理由を詳しく見ていきましょう。

物価の上昇(インフレ)による資産目減りを防ぐため

日本でも物価上昇が続いており、現金のまま置いておくと実質的な価値が下がってしまう状況です。

総務省統計局の消費者物価指数(生鮮食品を除く)によると、 2024年の消費者物価上昇率は前年比2.5%となり、3年連続で2%を超える水準が続いています。

日本銀行も2025年度の物価見通しを2%台後半と予測しており、 インフレ環境の長期化が見込まれています。

| 年度 | 消費者物価上昇率 | 出典 |

|---|---|---|

| 2022年 | 2.3% | 総務省統計局 |

| 2023年 | 3.1% | 総務省統計局 |

| 2024年 | 2.5% | 総務省統計局 |

| 2025年(見通し) | 2%台後半 | 日本銀行 |

| 2026年(見通し) | 1%台後半 | 日本銀行 |

| 2027年(見通し) | 2%程度 | 日本銀行 |

株価や仮想通貨の変動が激しいため

株式市場や仮想通貨市場は、短期間で大きく価格が変動することがあります。

一日で数十パーセントも値動きすることもあり、精神的なストレスを感じる投資家も少なくありません。

安定した収益を求める投資家にとって、価格変動の小さい安全資産は魅力的な選択肢となっています。

経済不安・地政学リスクが継続しているため

世界各地で起きている紛争や、経済の先行き不透明感が投資家心理に影響を与えています。

こうした不確実性の高い時代には、リスクを抑えた運用が賢明な選択となります。

安全資産は、市場の混乱時でも比較的安定した価値を保つため、資産の避難先として注目されています。

高金利で安全資産の魅力が高まっているため

世界的な金利上昇により、安全資産の利回りも向上しています。

以前は低金利で魅力が薄かった商品でも、現在はそれなりの収益が期待できるようになりました。

リスクを抑えながら、ある程度のリターンも狙えるという好条件が、安全資産への投資を後押ししています。

安全な投資を成功させるためのリスク管理方法

安全な投資といっても、リスクをゼロにすることはできません。

大切なのは、適切な方法でリスクを管理しながら資産を育てていくことです。

ここでは、投資初心者でも実践できる4つのリスク管理方法を解説します。

分散投資で資産を守る

「卵を一つのカゴに盛るな」という投資の格言があります。

分散投資は、複数の投資先に資金を振り分けることでリスクを軽減する基本的な手法です。

| 分散の種類 | 具体的な方法 | 期待される効果 |

|---|---|---|

| 商品分散 | 様々な商品に投資 | 商品固有のリスク軽減 |

| 地域分散 | 国内外の市場に偏らずに投資 | 地域リスクの分散 |

| 時間分散 | 投資タイミングを分ける | 価格変動リスクの軽減 |

| 通貨分散 | 複数通貨で運用 | 為替リスクの分散 |

分散投資をすれば、一つの商品で大きな損失が出ても、他の商品でカバーできる可能性が高まります。

ただし、分散しすぎると管理が煩雑になるため、自分に合った範囲で実践することが重要です。

分散投資の投資商品をお探しの方は、先述の「安全な投資のおすすめランキングTOP9を徹底比較」をご覧ください。

積立投資をうまく活用する

積立投資は、毎月決まった金額を投資し続ける方法です。

この手法の最大のメリットは、価格変動のリスクを抑えて購入価格を平均化できることにあります。

長期的な資産運用をしたい投資家におすすめの積立投資の活用方法は、以下のとおりです。

| 投資金額 | 月々の5~10%の収入が目安 |

|---|---|

| 投資先 | ヘッジファンド、投資信託、ETF など |

| 投資タイミング | 給料日に合わせて 自動引き落とし設定 |

市場が高い時は少なく、安い時は多く購入できるため、長期的に有利な価格で資産を積み上げられます。

また、感情に左右されずに機械的に投資を続けられるのも大きなメリットです。

資産づくりにおける長期運用の意義

長期運用は、時間を味方につけて資産を育てる王道の方法です。

短期的な値動きに一喜一憂せず、じっくりと資産形成に取り組むことが成功への近道となります。

長期運用のメリットと具体的な効果は以下のとおりです。

| メリット | 具体的な効果 |

|---|---|

| 複利効果の活用 | 利益の再投資による資産増加 |

| リスクの平準化 | 短期的な価格変動の影響軽減 |

| 手数料の抑制 | 売買回数の削減によるコスト減 |

| 税制優遇の活用 | NISA・iDeCoの活用 |

| 心理的な安定 | 短期的な変動への過度な反応防止 |

最低でも3~5年以上の運用期間を確保することで、これらのメリットを享受できるでしょう。

特に、合理的な手数料体系のヘッジファンドや低コストの投資信託は、長期運用に適した商品といえるでしょう。

ポートフォリオを定期的に見直す重要性

投資を始めたらそれで終わりではなく、定期的にポートフォリオを見直す必要があります。

市場環境や自分の状況は常に変化するため、定期的な見直しが欠かせません。

ポートフォリオの見直しの際にチェックすべきポイントは以下のとおりです。

| 項目 | 見直し方法 |

|---|---|

| 資産配分比率 | 目標比率からのずれを確認 |

| 運用実績 | 期待リターンとの比較 |

| リスク水準 | 許容範囲ないか確認 |

| 市場環境 | 経済状況の変化への対応 |

| コスト管理 | 手数料や税金の確認 |

年に1~2回程度の見直しを行い、必要に応じてリバランスを実施することで、安定した運用を継続できます。

ただし、頻繁に変更しすぎると逆効果になるため、長期的な視点を忘れずに判断することが大切です。

市場変動が激しい中で「安定した運用」を続けるのはなかなか難しいと感じるでしょう。 プロが市場環境の変化に合わせて柔軟にリバランスを行うヘッジファンドなら、あなたの手間を省き、より確実な資産防衛が可能です。

安全な投資で成果を出すためのポイント

安全な投資で着実に成果を出すには、しっかりとした計画と戦略が必要です。

ここでは、投資のプロも実践している安全な投資を成功させるポイントを6つご紹介します。

投資の目的と期間を明確にする

投資を始める際、最も重要なのは「何のために」「いつまでに」という目標を明確にすることです。

この目標設定が、安全かつ着実に成果を出すための成功の鍵となります。

目標がなければ、どの金融商品を選び、どれくらいのリスクを取るべきか判断できません。

たとえば、老後30年間で約2,000万円が必要という金融庁の試算のように、長期で備える資金であれば、一時的な価格下落を気にせず、リスクを抑えながらリターンを目指せます。一方、短期で使う資金をハイリスクな商品で運用するのは避けるべきです。

| 投資目的 | 推奨期間 | おすすめの商品 |

|---|---|---|

| 老後資金形成 | 5~10年以上 | ヘッジファンド 投資信託 定額年金保険 |

| 住宅頭金準備 | 3-5年 | 投資信託 ETF 個人向け国債 |

| 教育資金準備 | 3-10年 | 投資信託 ETF REIT |

| 緊急資金 | ー | 普通預金 定期預金 |

マイホームの頭金、教育資金、老後資金など、あなたの人生設計に合った目標と期間を具体的に定めることで、目標達成から逆算した最適な投資戦略を立てることができるようになります。

自分に合った金融商品の選び方

数多くある金融商品の中から、自分に最適なものを選ぶのは簡単ではありません。

安全な投資商品を選択する際は、リスクとリターンのバランスを意識することが重要です。

安全な投資商品選びでチェックすべきポイントは以下のとおりです。

| 項目 | チェックポイント |

|---|---|

| 商品性 | 元本保証の有無、利回り |

| 運用コスト | 手数料、管理費用 |

| 流動性 | 換金のしやすさ |

| 運用実績 | 過去の運用実績 |

| リスク水準 | 価格変動 |

面談や資料請求を通じて、これらの情報をしっかり確認してから投資を始めましょう。

実際に先述したランキング「安全な投資のおすすめランキングTOP9を徹底比較」から、投資商品を選んでみましょう。

運用資金を上手に配分する方法

資産運用では、すべての資金を一つの商品に投資するのは危険です。

年代や投資目的に応じて、安全性と成長性のバランスを考えた配分が必要になります。

| 年代 | 安全性重視 | 成長性重視 | おすすめ商品 |

|---|---|---|---|

| 20代 | 30% | 70% | ヘッジファンド 投資信託 |

| 30代 | 40% | 60% | ヘッジファンド 投資信託 ETF REIT |

| 40代 | 50% | 50% | ヘッジファンド 投資信託 定額年金保険 |

| 50代 | 60% | 40% | ヘッジファンド ETF 個人向け国債 |

| 60代以上 | 70% | 30% | ETF 個人向け国際 定期預金 |

若い世代ほど長期運用が可能なので、成長性の高い商品の比率を増やせます。

逆に、退職が近い世代は安全性を重視した配分にシフトしていくのが賢明でしょう。

必要なタイミングまで使わない資金で運用する

安全な投資の鉄則は、生活に支障のない余裕資金で行うことです。

急にお金が必要になって慌てて解約すると、損失を出してしまう可能性があります。

まずは生活費の3~6か月分を緊急資金として確保し、それ以外の資金で投資を始めましょう。

長期的に使う予定のない資金なら、じっくりと運用できるため、より良い成果が期待できます。

リスク許容度に応じて商品を選ぶ

人によってリスクに対する考え方は大きく異なります。

自分がどの程度のリスクを受け入れられるか把握し、それに見合った安全な投資商品を選ぶことが大切です。

| リスク | 投資商品 |

|---|---|

| 極めて低い | 定期預金 |

| 低い | 個人向け国債 定額年金保険 |

| 中程度 | ETF REIT |

| やや高い | 投資信託 ヘッジファンド |

リスクが高くなるにつれ、期待利回りも高くなります。

リスクとリターンのバランスを考えて、安心して持ち続けられる商品を選びましょう。

少額から始められる投資商品を活用する

「投資は大金が必要」というイメージがありますが、実は少額から始められる商品も多くあります。

最初は小さな金額で経験を積み、徐々に投資額を増やしていくのがおすすめです。

投資信託なら100円から、ETFなら1,000円程度から始められます。

まずは少額投資で投資の感覚をつかみ、慣れてきたらヘッジファンドなどの本格的な運用も検討してみてください。

安全な投資ランキングの注意点とリスクを抑える選び方

安全な投資商品にも、知っておくべき注意点があります。

リスクをゼロにすることはできませんが、事前に注意点を理解しておけば、より賢い選択ができるでしょう。

「元本保証」でもインフレに負ける可能性がある

元本保証と聞くと安心してしまいがちですが、実は見落としている大きなリスクがあります。

それがインフレによる実質的な価値の目減りです。

仮に年0.1%の定期預金に100万円を預けても、物価が年2%上昇すれば、10年後の実質的な価値は大きく下がってしまいます。

元本保証があっても、インフレ率を上回る利回りを確保できなければ、実際にはお金の価値が減っているのと同じなのです。

手数料や税金で利益が減ることがある

投資で得た利益がそのまま手元に残るわけではありません。

運用にかかる手数料や、利益に対する税金を考慮すると、実際の手取りは思ったより少なくなることがあります。

安全な投資商品によくある手数料は以下のとおりです。

- 信託報酬:投資信託やETFで年0.1~2%程度

- 売買手数料:取引のたびに発生

- 税金:利益の約20%(所得税・住民税)

たとえば、年5%の利益が出ても、手数料1%と税金20%を引くと、実質的な利回りは3%程度になってしまいます。

投資商品を選ぶ際は、これらのコストも含めて判断することが大切です。

Action合同会社なら、年利17.35%(2024年度実績)という高水準なリターンを達成しており、コストを考慮しても十分な収益の確保が期待できます。効率的に資産を増やしたい方におすすめです。

外貨建て資産投資は為替リスクに十分注意

海外の商品に投資する場合、為替変動による影響を忘れてはいけません。

商品自体が値上がりしても、円高になれば日本円に換算した時の価値は下がってしまいます。

逆に円安になれば利益が増えることもありますが、為替の動きを予測するのは困難です。

外貨建て商品への投資は、為替リスクを理解した上で、全体の一部に留めるのが賢明でしょう。

商品内容を把握せずに選ぶのは避ける

「人気がある」「みんなが買っている」という理由だけで投資商品を選ぶのは危険です。

商品の仕組みや特徴を理解せずに投資すると、思わぬ損失を被る可能性があります。

安全な投資商品の内容を知るために、最低限でも以下の点は必ず確認しましょう。

- 投資対象は何か

- どのようなリスクがあるか

- 手数料はいくらか

- 解約条件はどうなっているか

分からないことがあれば、遠慮なく金融機関に質問して、納得してから投資を始めることが大切です。

よくある質問

安全な投資商品のランキングについて、よくある質問を解説していきます。

まとめ

この記事では、安全な投資のおすすめランキングTOP9と、成功するための具体的な方法を解説しました。

安全な投資を成功させるためには、分散投資や長期運用、定期的な見直しが欠かせません。

まずは自分のリスク許容度を把握し、目的に合った商品を選ぶことから始めてみてください。

投資に不安がある方は、安全な投資商品のランキングから各社の無料相談や資料請求を活用して、じっくり検討することをおすすめします。

| 優良 投資先 | ハイクアインターナショナル | アクション |

|---|---|---|

| 運営 会社 |  |  |

| 投資 対象 | 新興国で年商25億円突破、約50店舗を展開する企業への事業融資 | 日本のバリュー株を主軸に、債券、不動産、Web3事業など幅広く分散 |

| 利回り | 年間12% (固定) | 年間17.35% (前年度) |

| 配当 | 年4回3%ずつの分配or再投資 | 決算時に受け取りor再投資 |

| 最低 投資額 | 500万円 | 500万円 |

| 特徴 | 出資者累計120名、出資額平均750万円、継続率99%超 | 証券業界30年超のベテラン投資家が代表。透明性・信頼性◎ |

| 投資 方法 | 問い合わせ・資料請求後に面談 | 問い合わせ後に 面談 |

| 無料 相談 | 公式サイト | 公式サイト |